Порядок учета операций импорта из стран ЕАЭС в УПП 1.3

Полноценный автоматизированный учет НДС при ввозе товаров из государств Таможенного союза в конфигурации в УПП 1.3 не поддерживается, и в данной редакции развития в этом направлении не планируется.

В случае, если такие операции встречаются систематически, имеет смысл доработать конфигурацию.

Ниже изложены особенности исчисления и уплаты НДС у покупателя при ввозе товаров из стран ЕАЭС на примере типовой конфигурации 1С:Предприятие 8.3 (8.3.15.1830) Управление производственным предприятием, редакция 1.3 (1.3.147.1) .

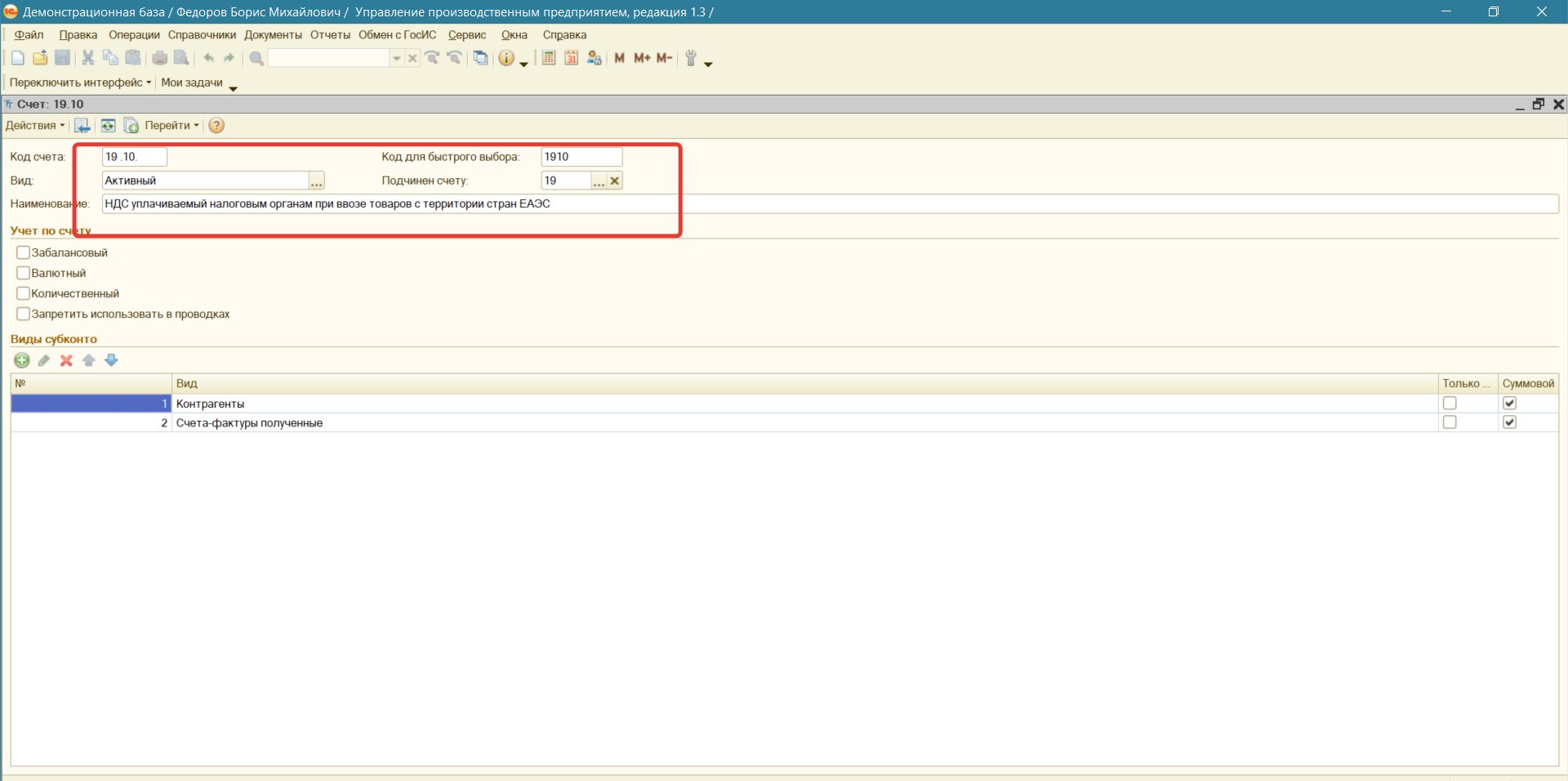

В целях корректного заполнения Декларации по НДС, предлагаю ввести дополнительный субсчет, на котором будет отображаться НДС, который необходимо начислить и оплатить налоговому органу по месту постановки на учет налогоплательщика при ввозе товаров с территории стран ЕАЭС.

|

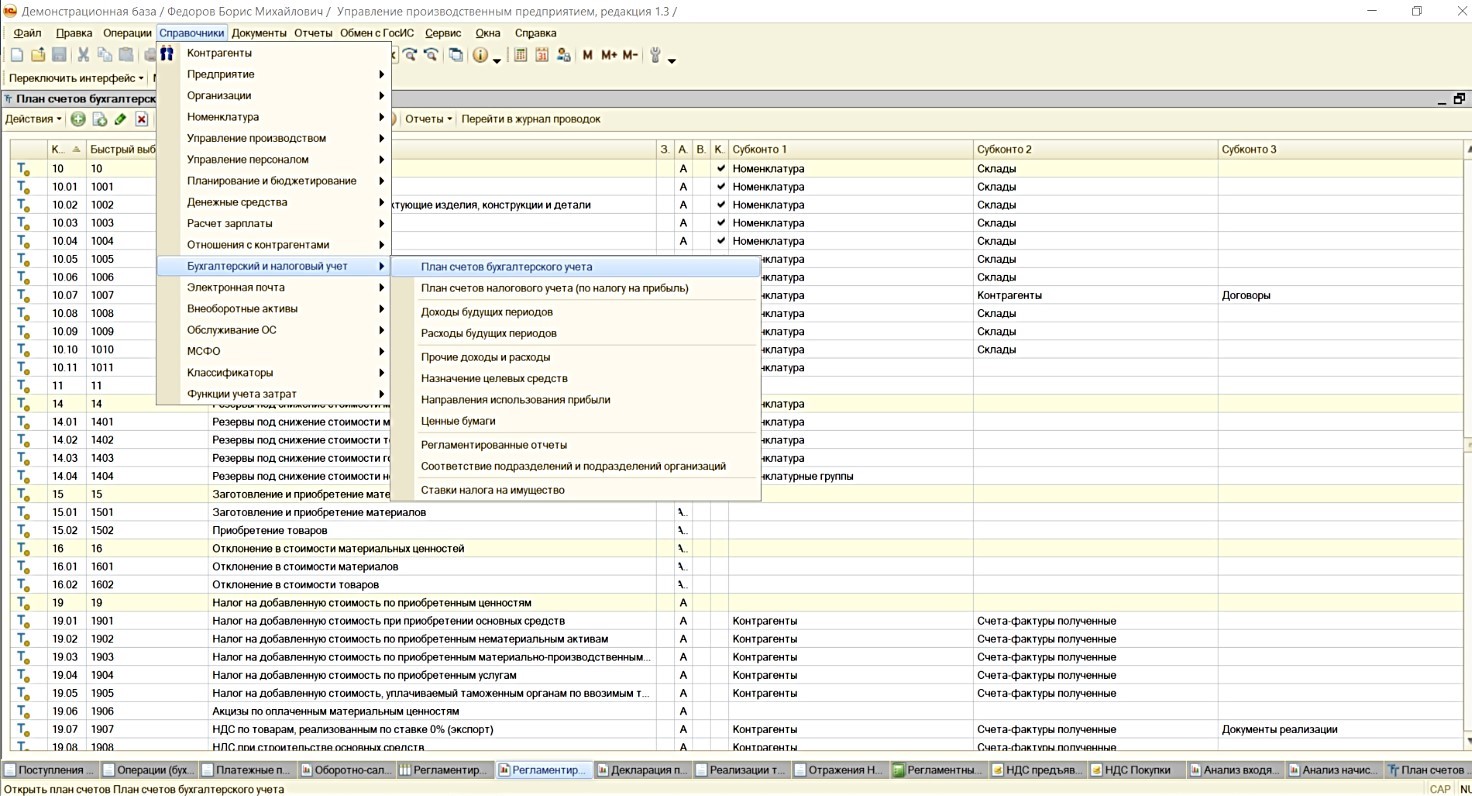

Рисунок 1.Добавление нового субсчета |

Для этого необходимо зайти в Справочники – Бухгалтерский и налоговый учет – План счетов бухгалтерского учета (см.Рисунок 1):

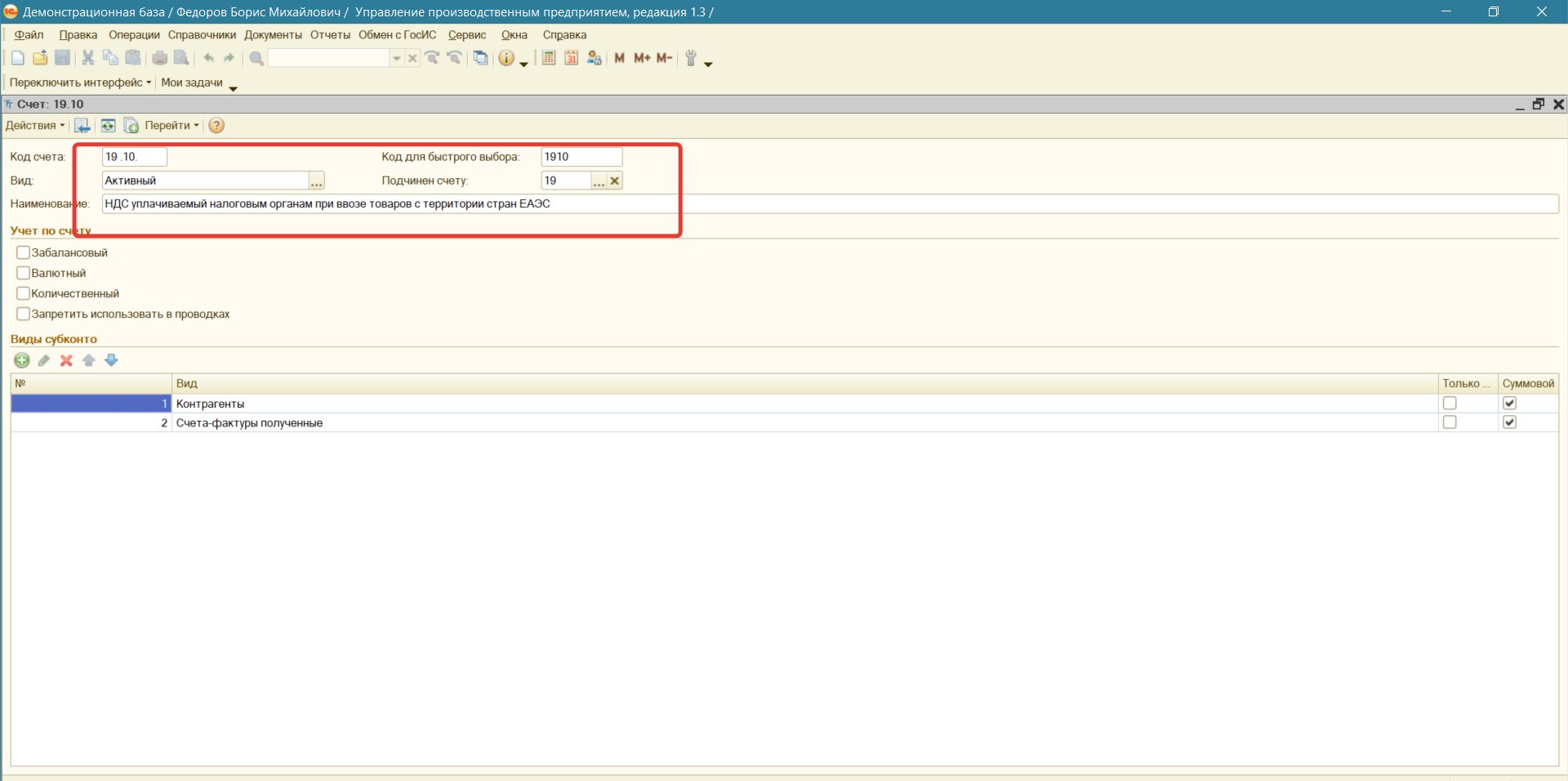

Копированием счета 19.05 создать счет 19.10:

Убедившись, что элемент плана счетов скопирован (см. статус: Счет:Создание), вносим изменения в три поля:

- Код счета – 19.10

- Код быстрого набора - 1910

- Наименование – НДС, уплачиваемый налоговым органам при ввозе товаров с территории стран ЕАЭС

В итоге должны получить следующий вид (см. Рисунок 2) :

Рисунок 2. Создание субсчета 19.10

В дальнейшем, при работе с операциями по импорту из стран ЕАЭС необходимо использовать данный субсчет.

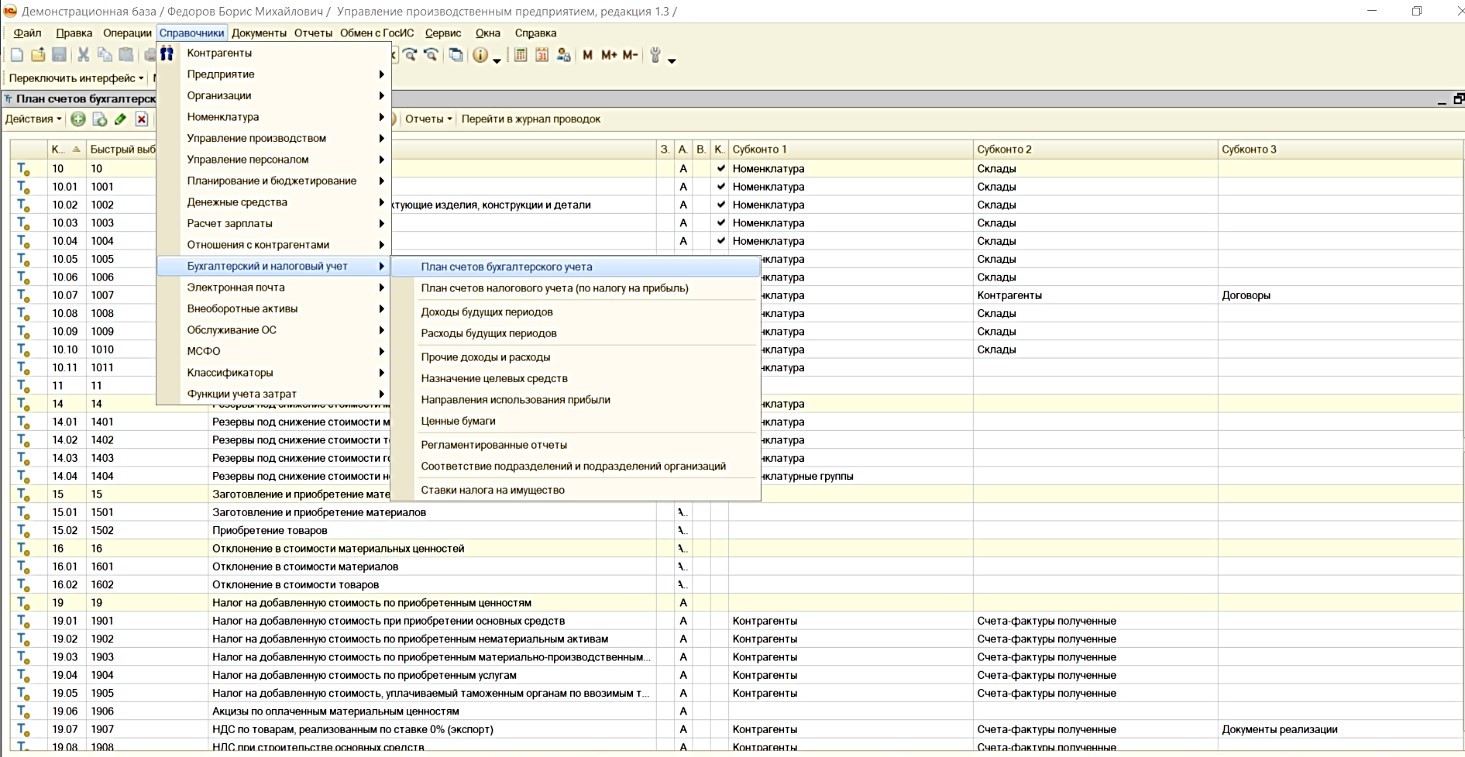

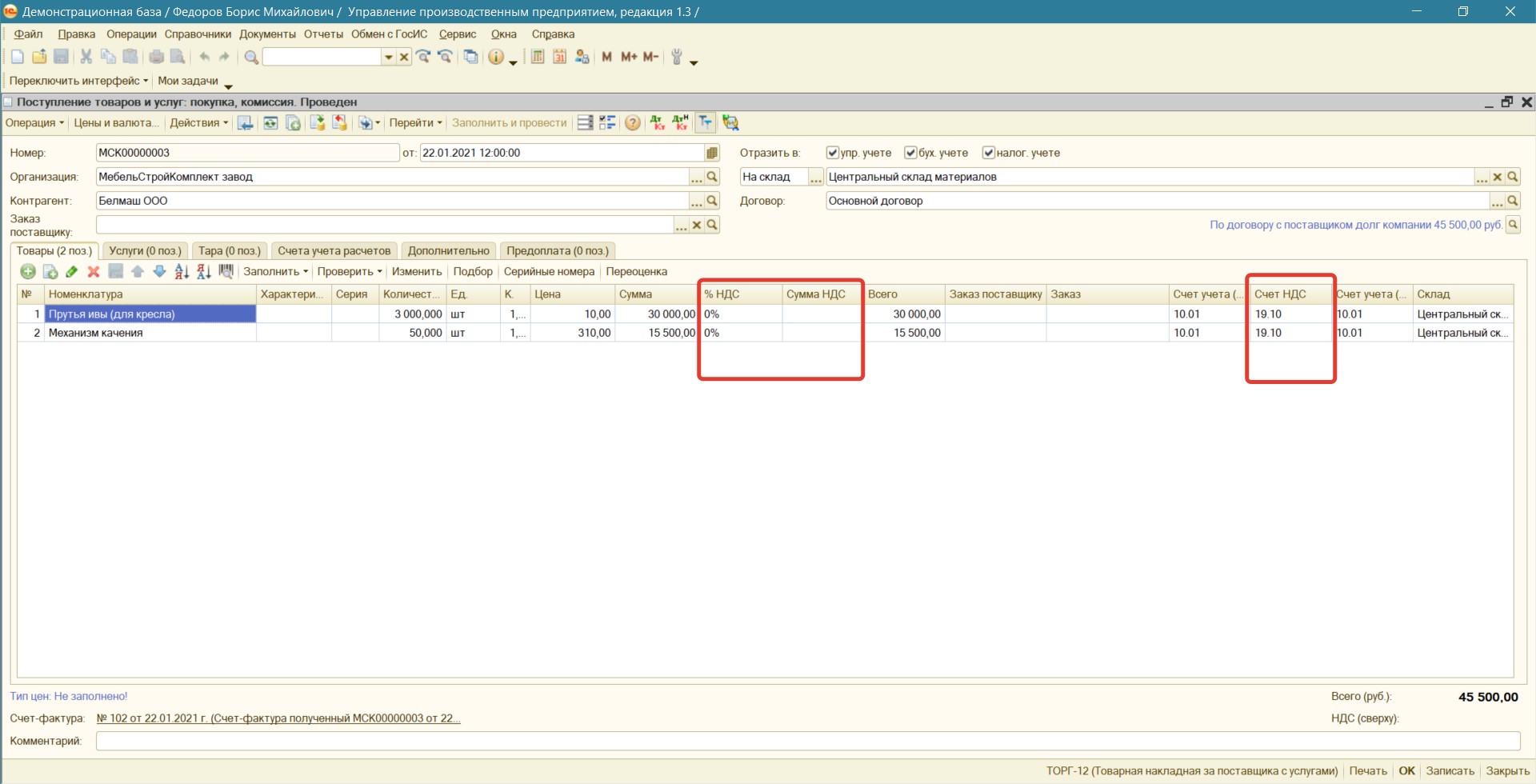

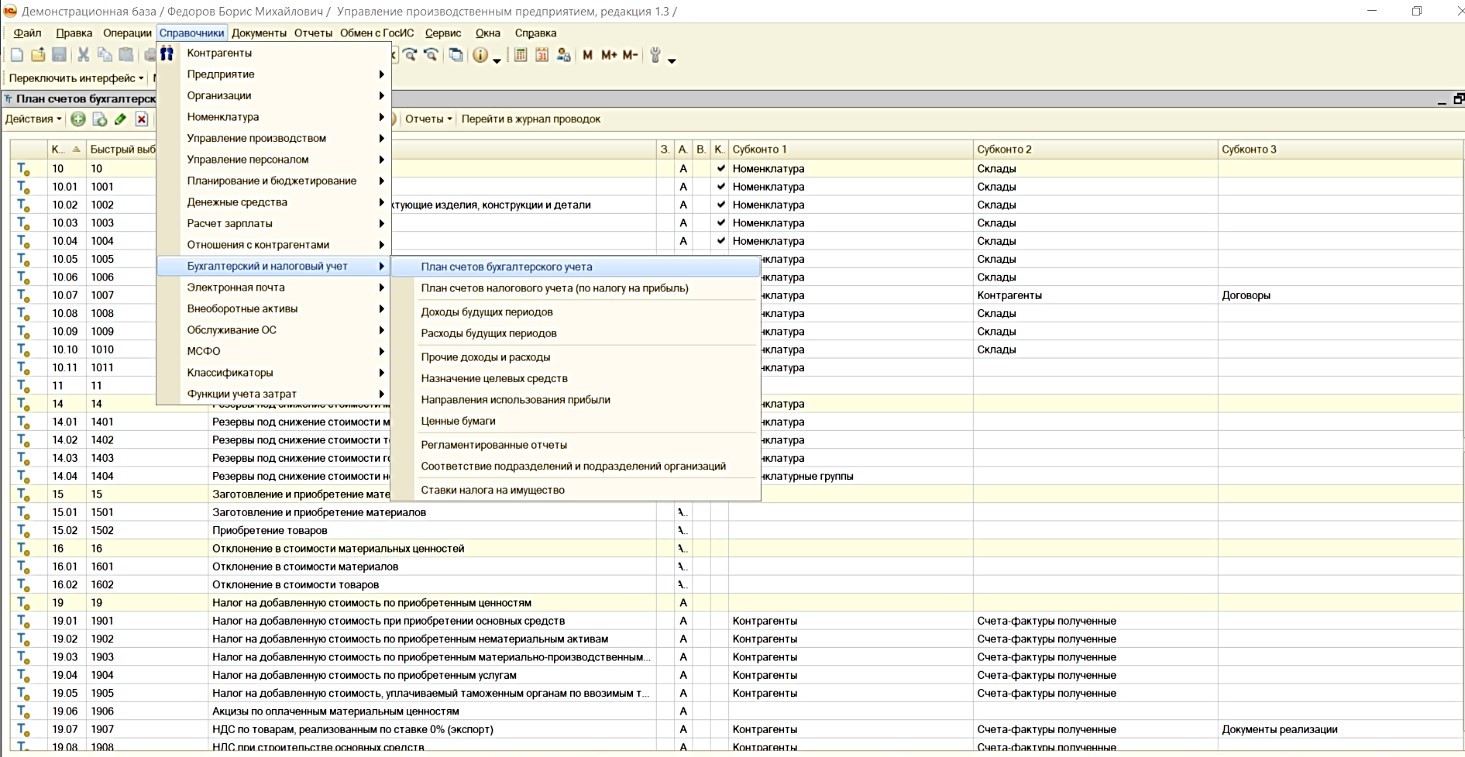

Для удобства контроля за начисленным и уплаченным НДС по импорту создадим субсчет 68.33. Для этого необходимо зайти в Справочники – Бухгалтерский и налоговый учет – План счетов бухгалтерского учета (см. Рисунок 3) :

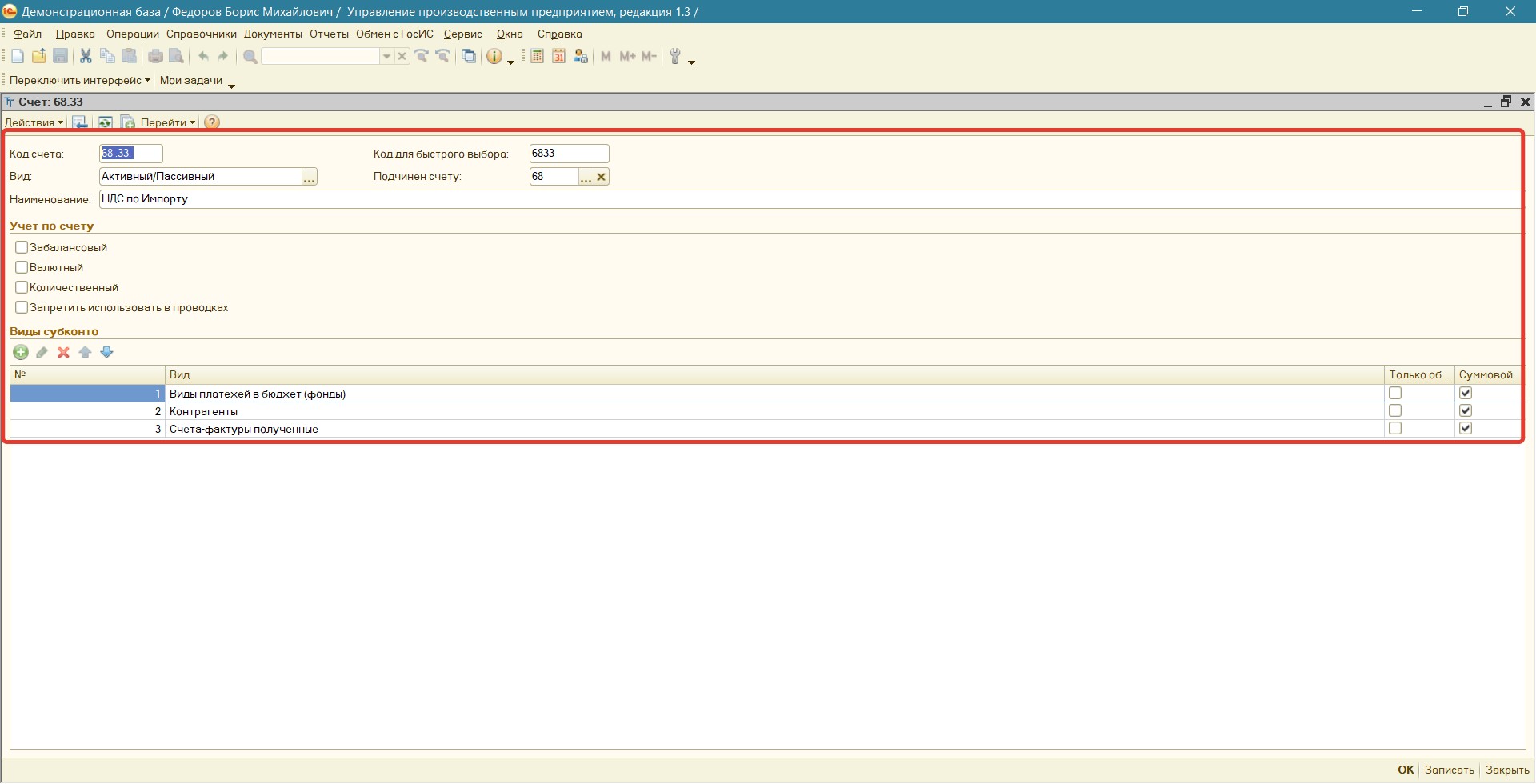

Копированием счета 68.22 создаем счет 68.33.

Убедившись, что элемент плана счетов скопирован, вносим изменения в поля:

- Код счета – 68.33

- Код быстрого набора - 6833

- Наименование – НДС по Импорту

Виды субконто выбираем следующие:

- Виды платежей в бюджет (фонды)

- Контрагенты

- Счета-фактуры полученные

|

Рисунок 3. Добавление нового субсчета |

Признак учета для выбранных субконто оставляем - суммовой.

В итоге должны получить вид, отображенный на рисунке 4:

Рисунок 4. Создание субсчета 68.33

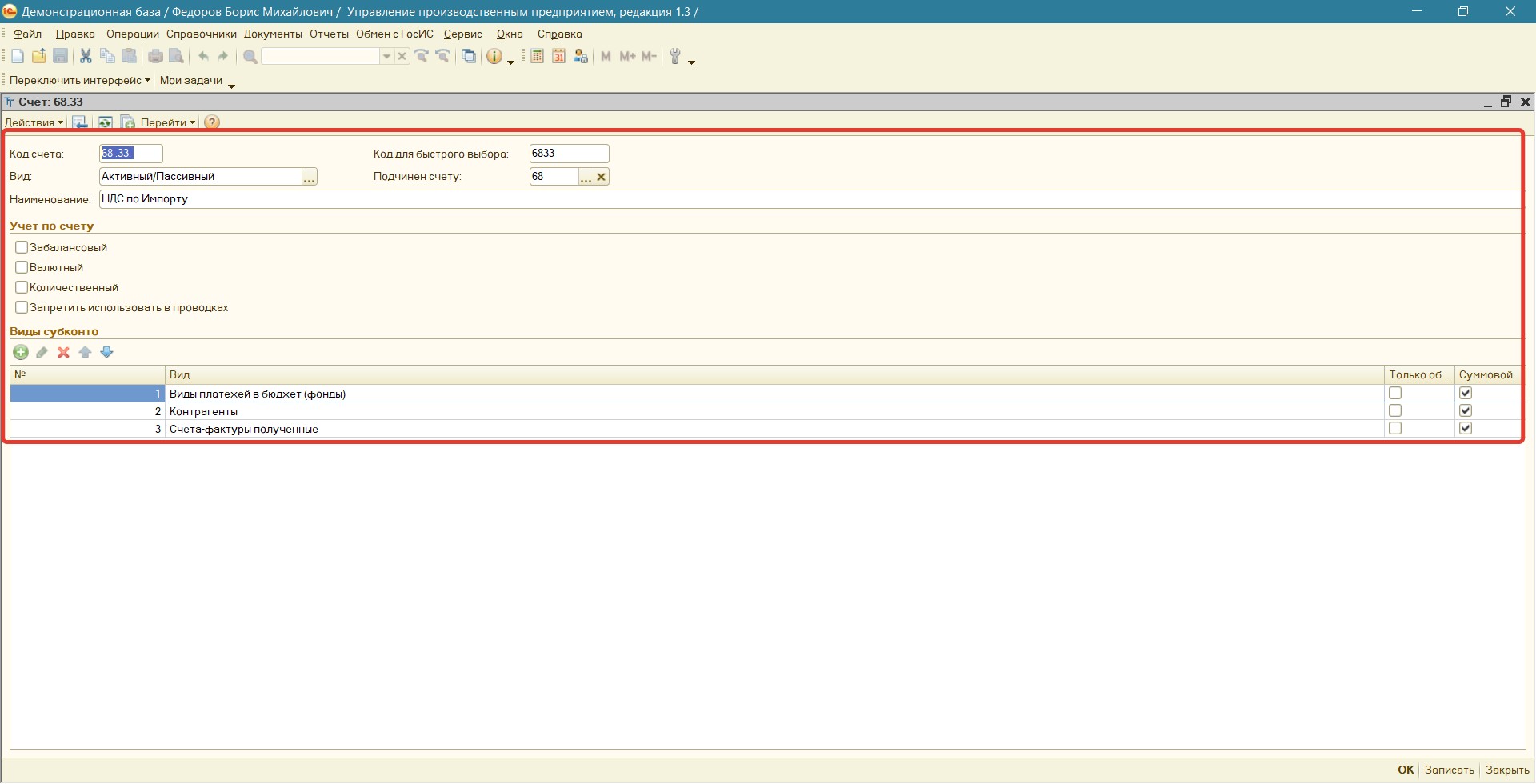

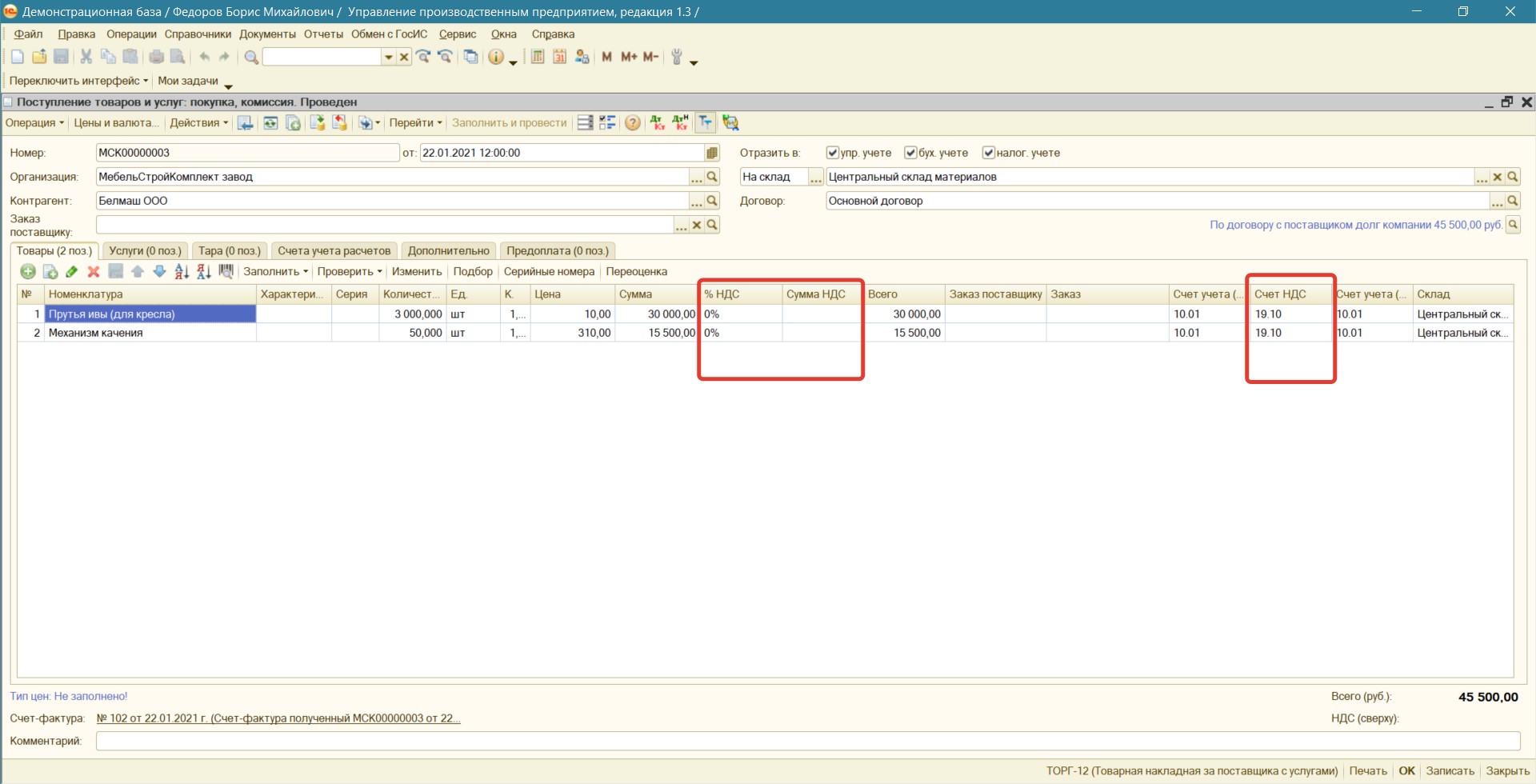

Оформляем поступление товаров из государств-членов ЕАЭС документом «Поступление товаров и услуг» (см. Рисунок 5), заполняя данными из первичных документов контрагента.

При вводе данных важно понимать, что значение «% НДС» обязательно «0 %», а не «Без НДС». Это две принципиально разные ставки. Поле «Сумма НДС», согласно первичным документам поставщика, остается пустым.

Для учета НДС выбираем ранее созданный счет 19.10 «НДС, уплачиваемый налоговым органам при ввозе товаров с территории стран ЕАЭС»

Рисунок 5. Документ "Поступление товаров и услуг" с видом операции "Покупка, комиссия"

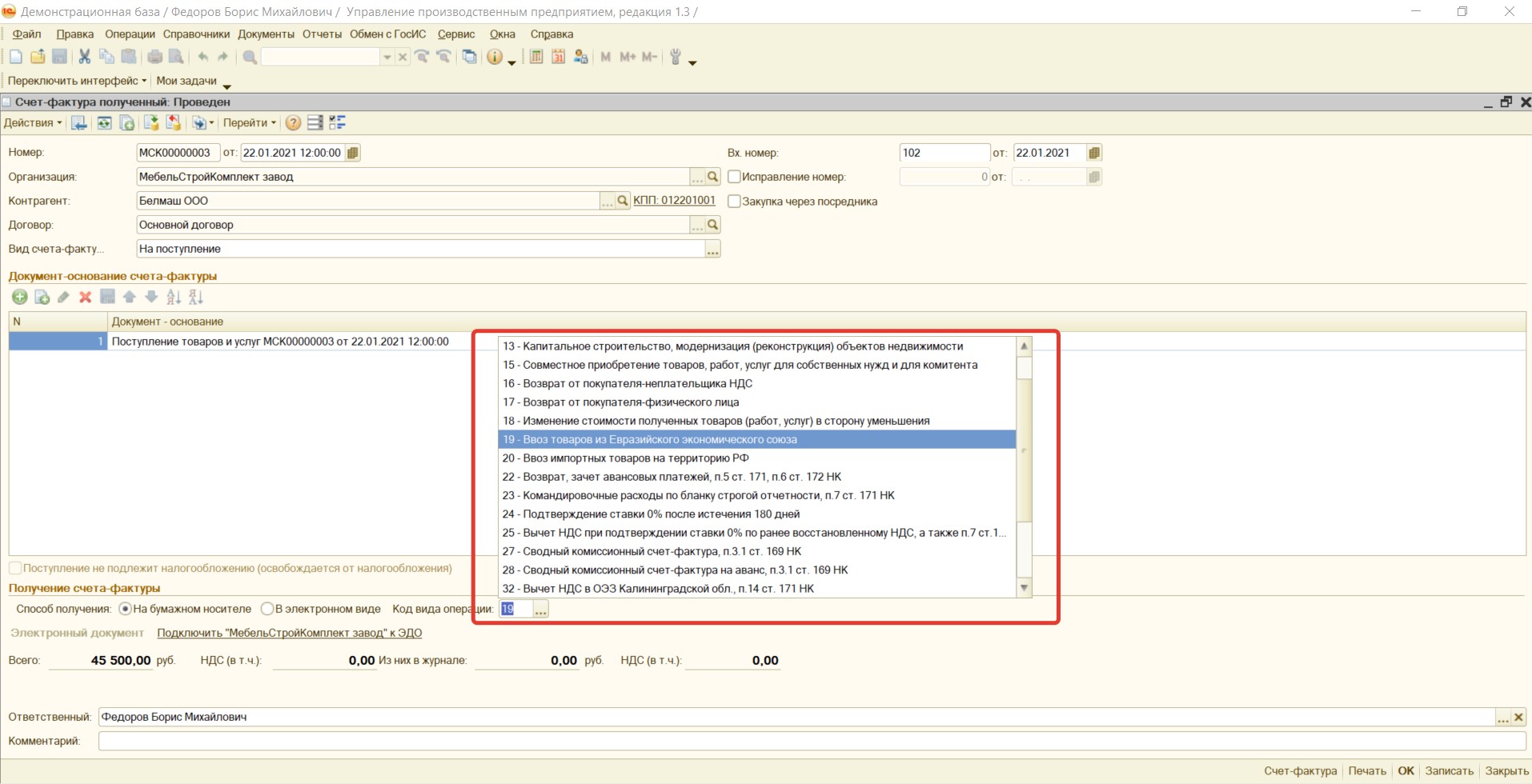

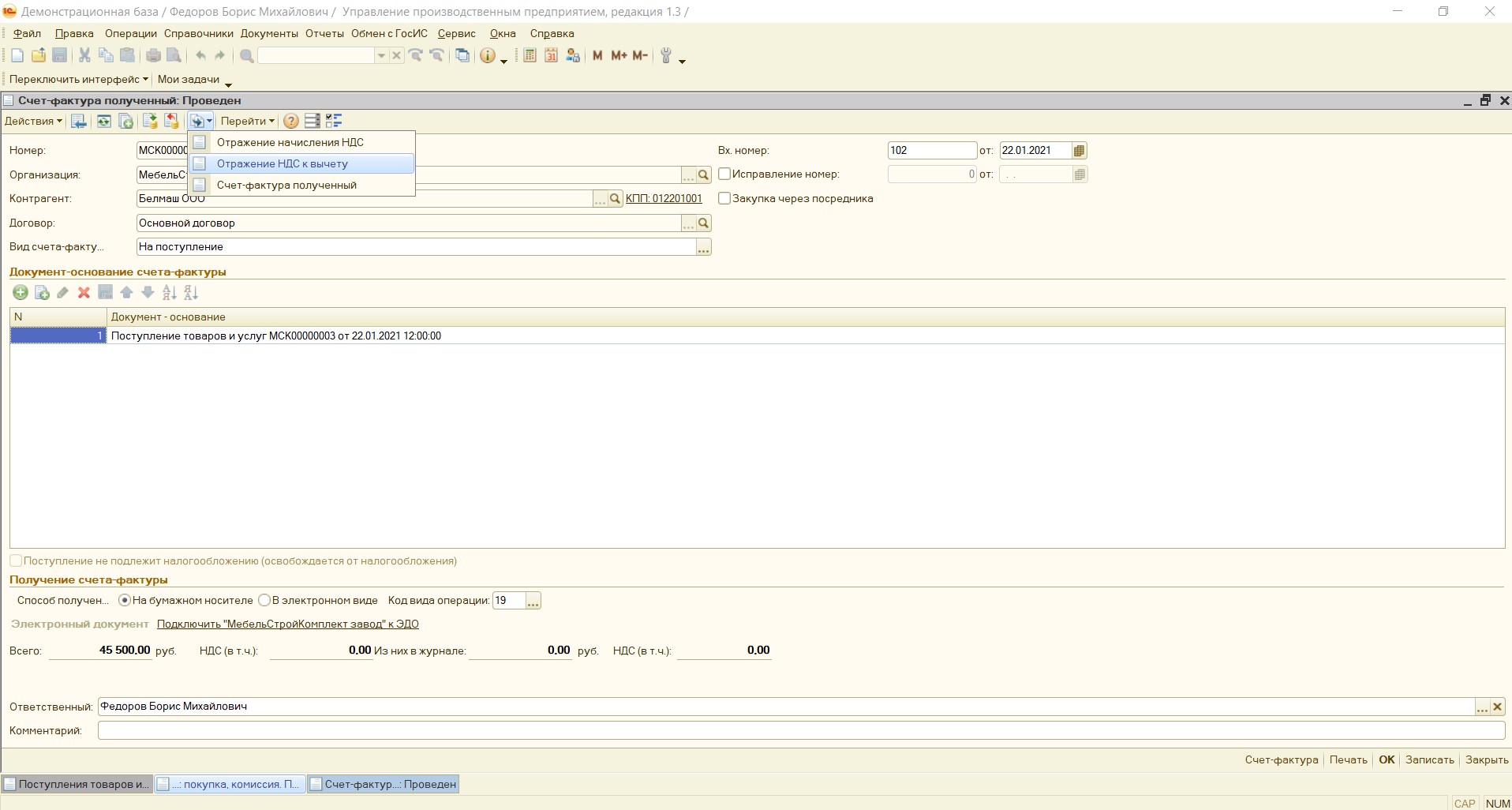

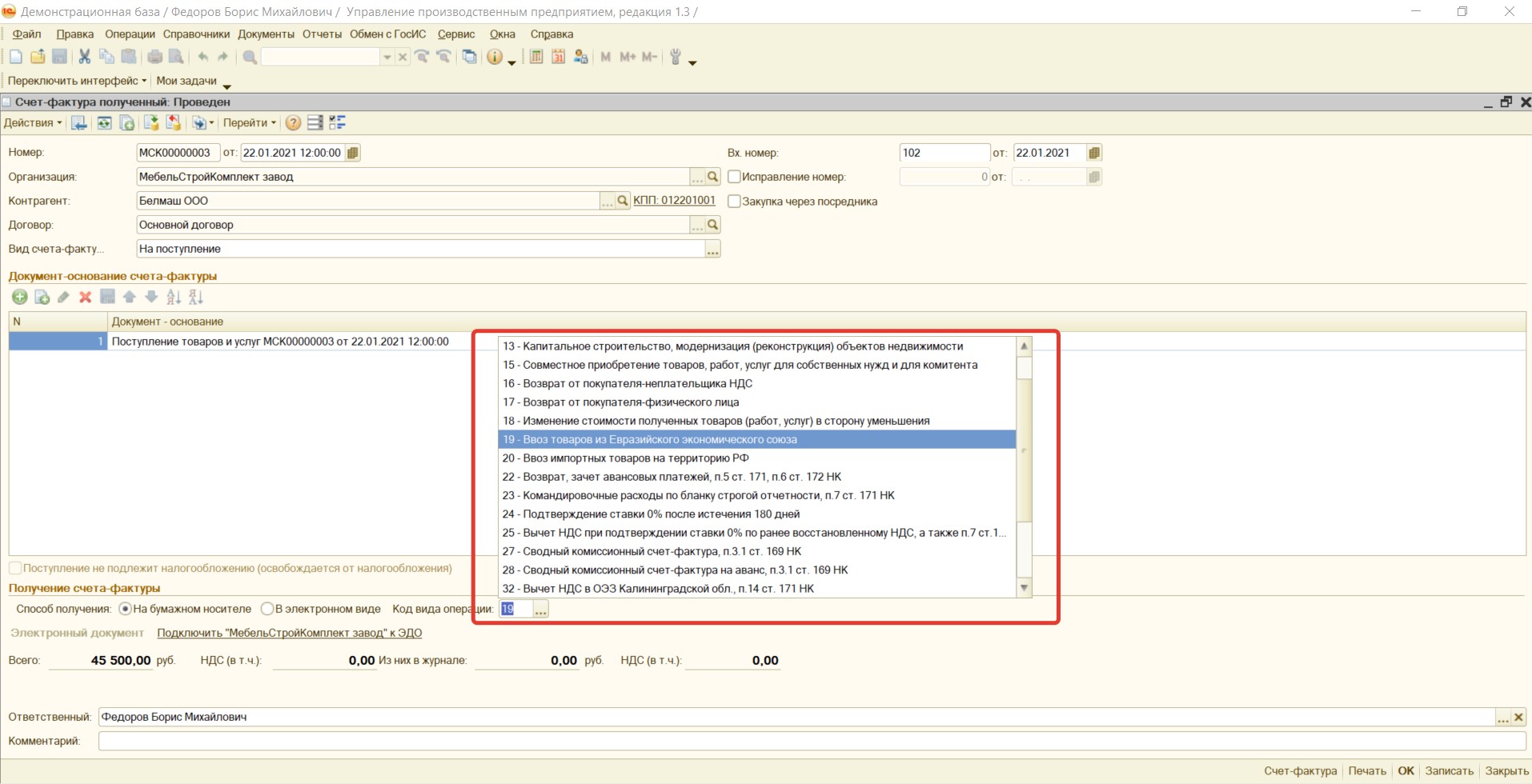

Регистрируя счет-фактуру необходимо обратить внимание на код вида операции. Он должен быть – 19 «Ввоз товаров из Евразийского экономического союза» (см.Рисунок 6).

Рисунок 6.Регистрация счет-фактуры к документу "Поступление товаров и услуг"

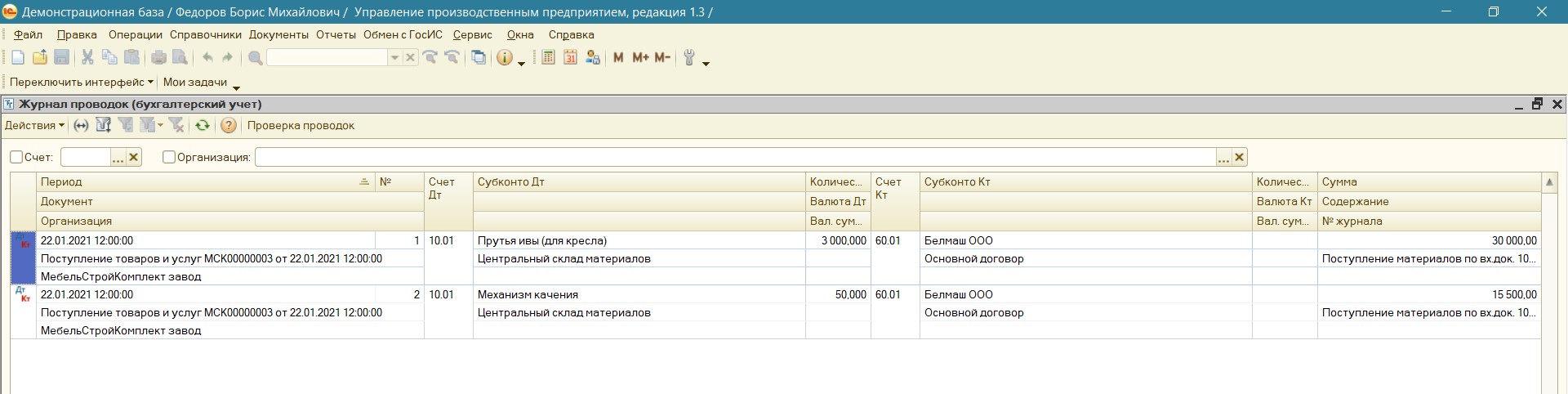

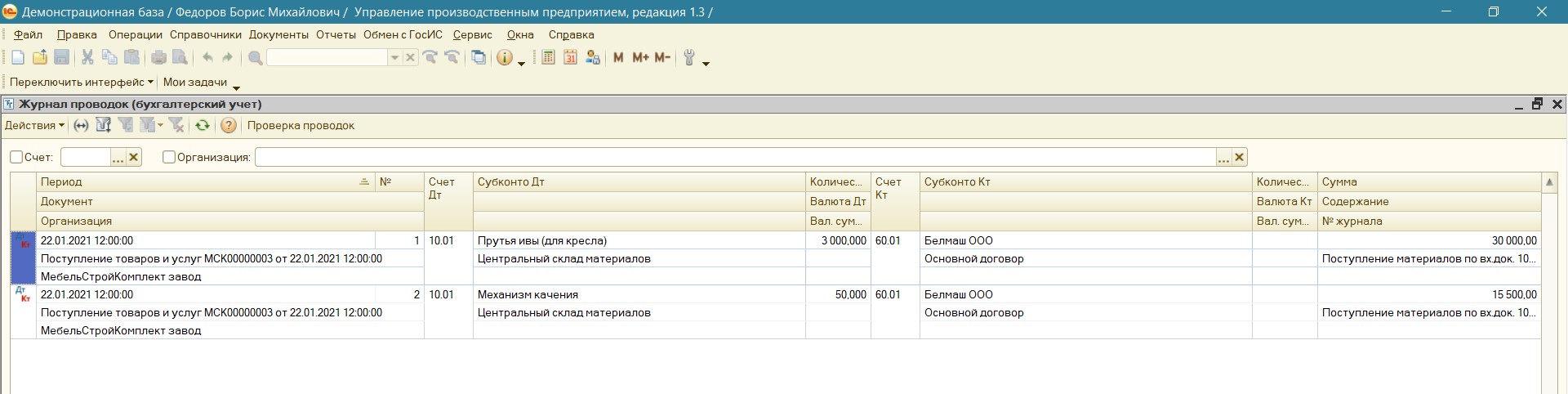

В результате оформления документа «Поступление товаров и услуг» получим проводки отображенные на Рисунке 7:

Рисунок 7. Результат оформления документа "Поступление товаров и услуг"

При ввозе товаров в Россию из Белоруссии, Казахстана, Армении или Киргизии организации и ИП должны перечислить импортный НДС не на таможню, а в свою ИФНС, а также представить соответствующую декларацию.

Сумма НДС определяется по следующей формуле:

Сумма импортного НДС = Налоговая база * Ставка НДС

Налоговая база = Стоимость приобретенных товаров, увеличенная на сумму акцизов (если приобретены подакцизные товары)

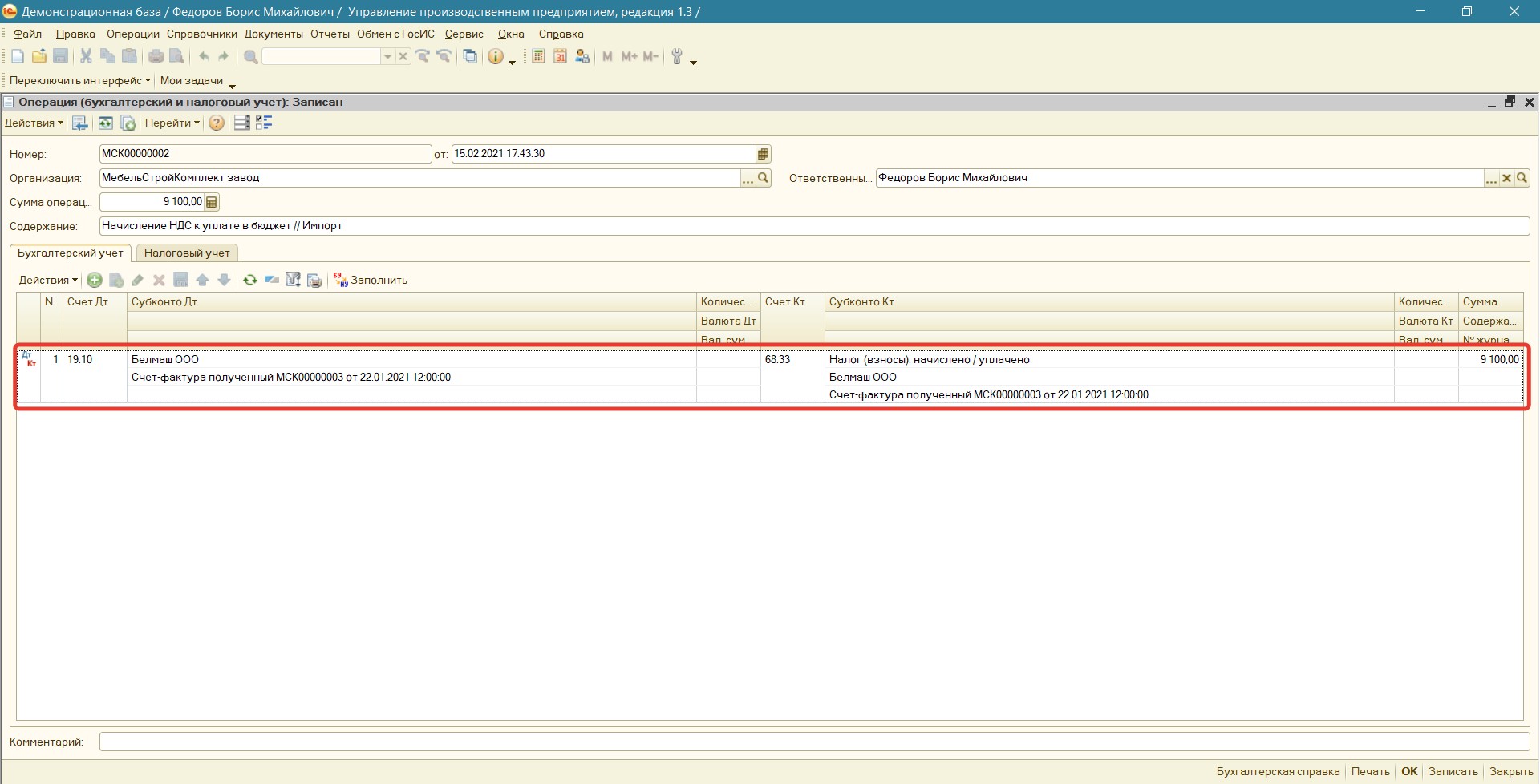

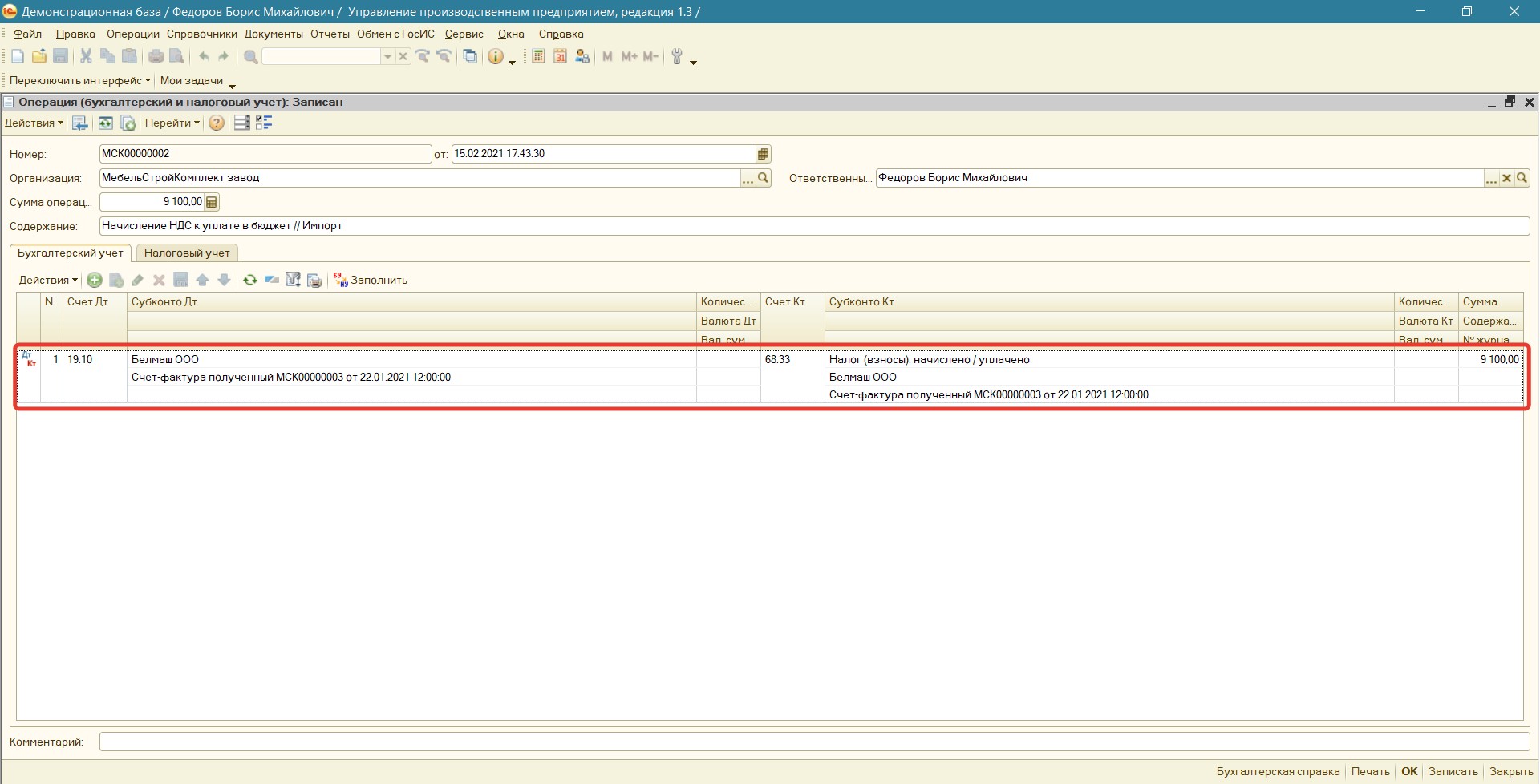

Начисление НДС к уплате в бюджет формируем документом «Операция (бухгалтерский и налоговый учет) (см. Рисунок 8):

|

Выбираем по Дт

|

Выбираем по Кт

|

|

- сч.19.10

|

- сч.68.33

|

|

- Контрагента поставщика-нерезидента

|

- Налог (взносы): начислено / уплачено

|

|

- Счет-фактуру полученный (созданный при поступлении товара)

|

- Контрагента поставщика-нерезидента |

|

|

- Счет-фактуру полученный (созданный при поступлении товара)

|

Для рассматриваемого примера сумма НДС по ввезенному импортному товару, подлежащая уплате в бюджет составляет:

9 100 руб. = 45 500 руб. * 20%

Рисунок 8. Документ «Операция (бухгалтерский и налоговый учет)»

НДС при импорте товаров из стран ЕАЭС уплачивается не позднее срока представления соответствующей декларации. Например, если товар ввезен в Россию в январе 2021 г., то перечислить ввозной НДС нужно не позднее 22.02.2021г.

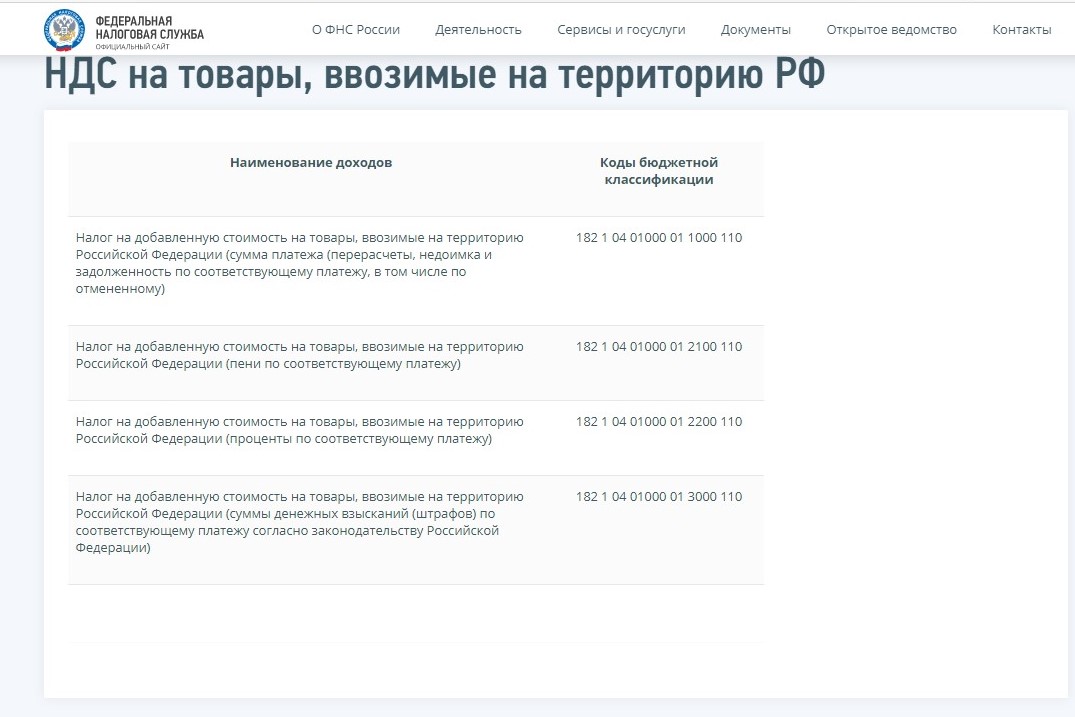

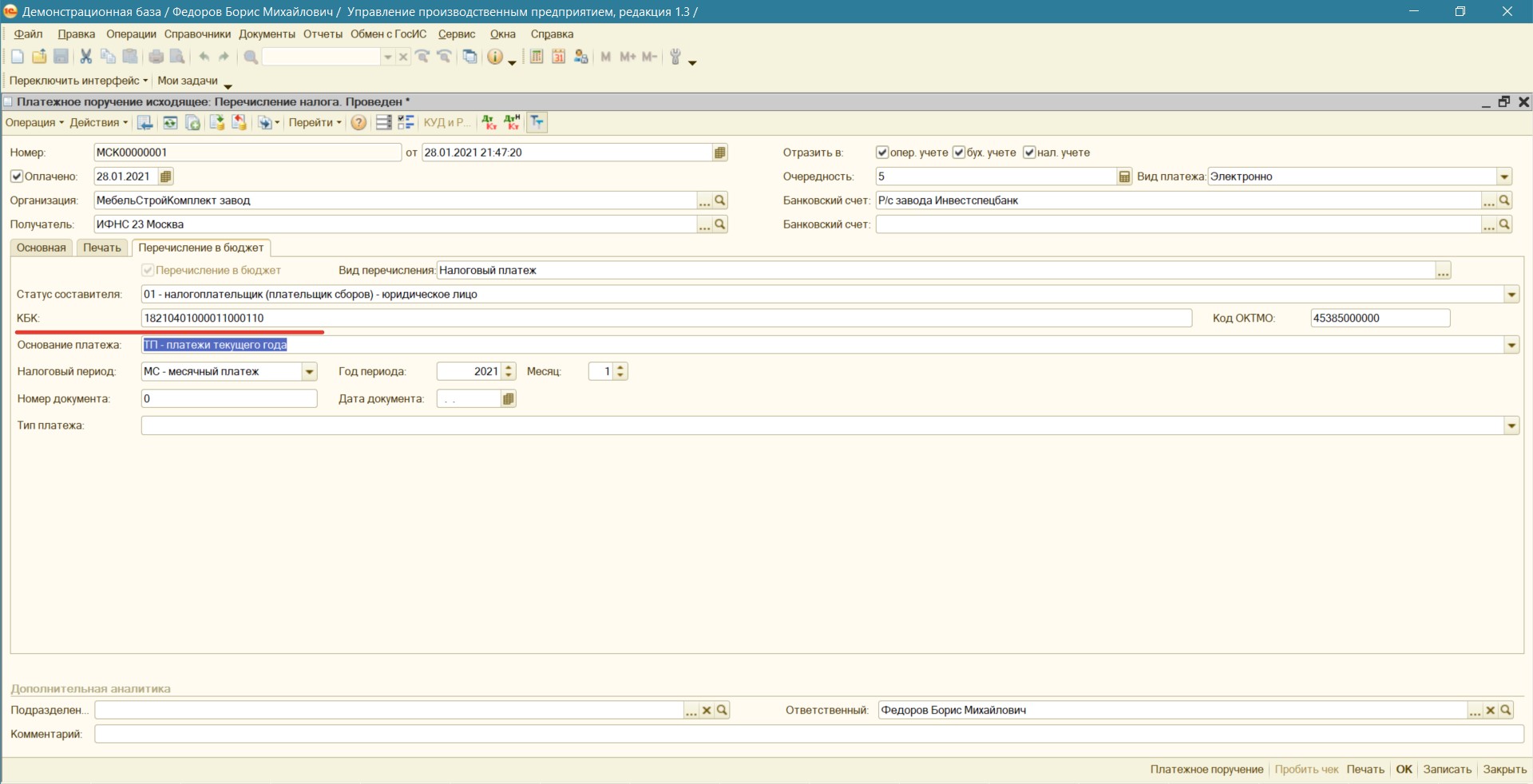

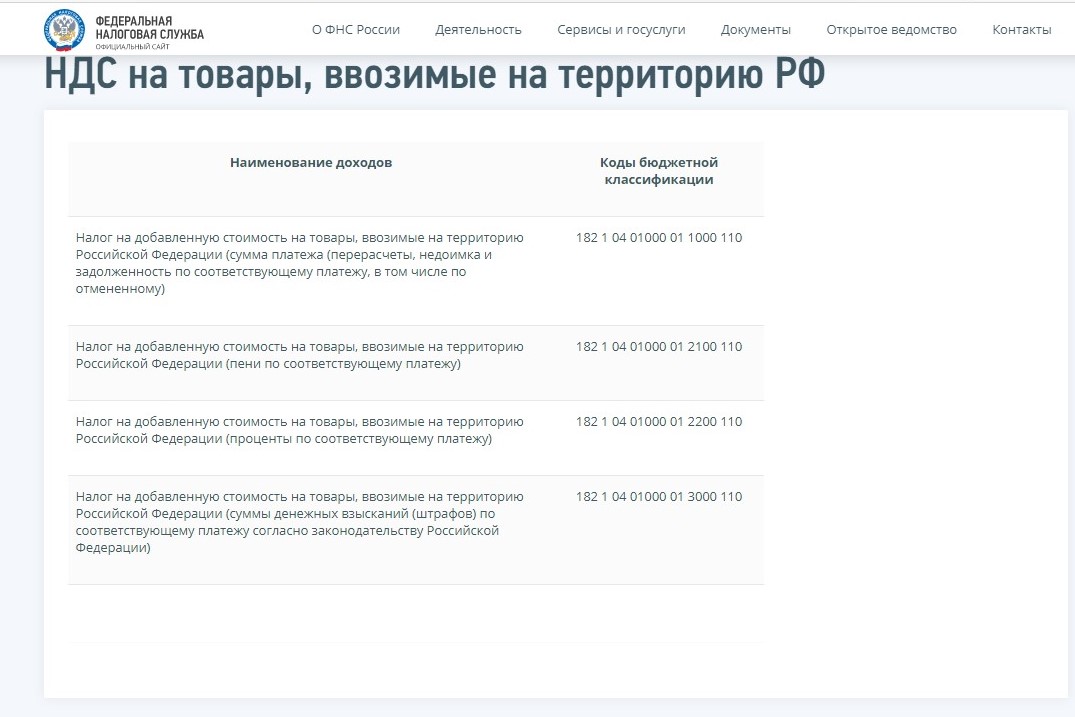

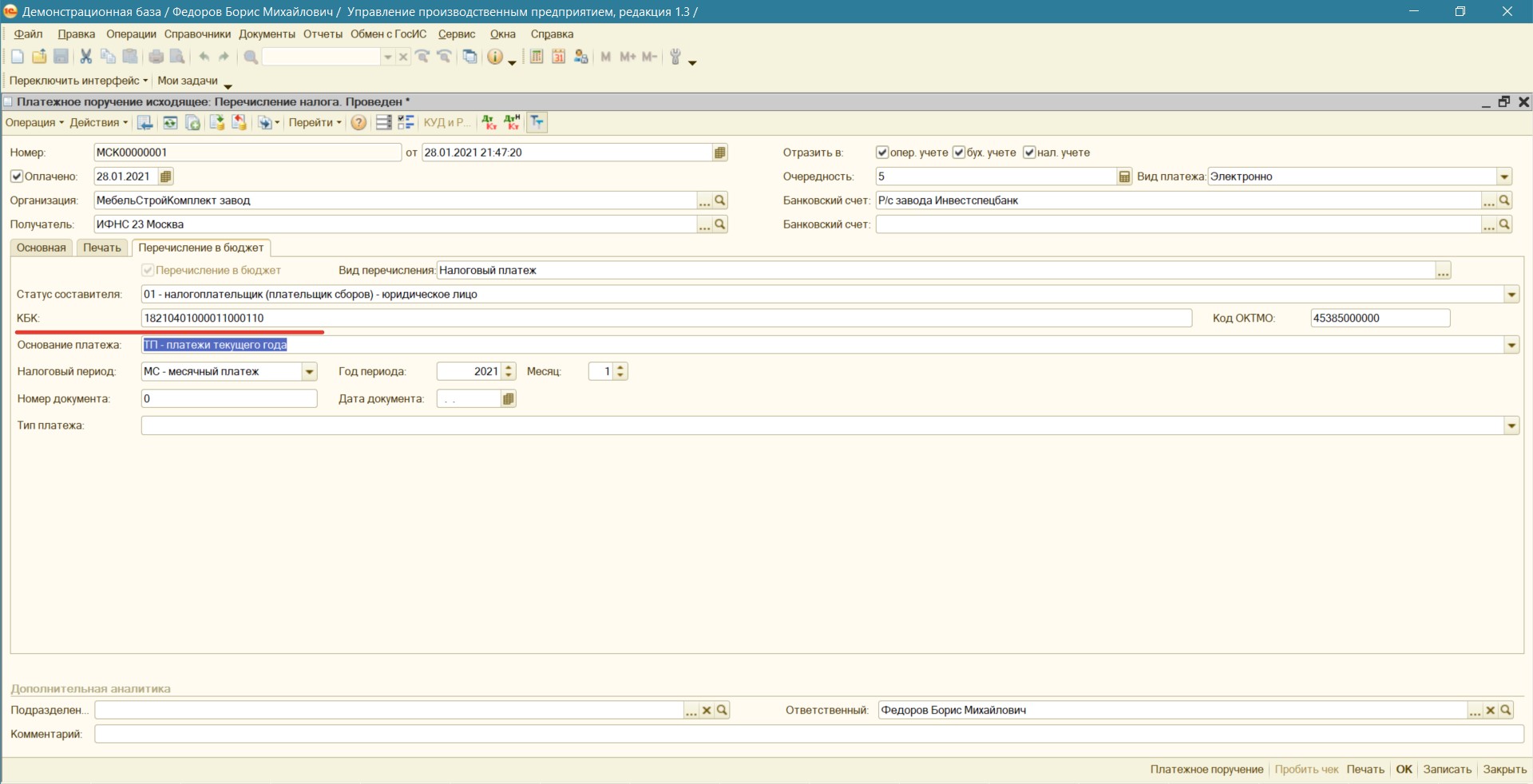

При перечислении платежей по данному налогу в поле 104 платежного поручения указываются следующие КБК (см.Рисунок 9).

Рисунок 9. КБК по НДС

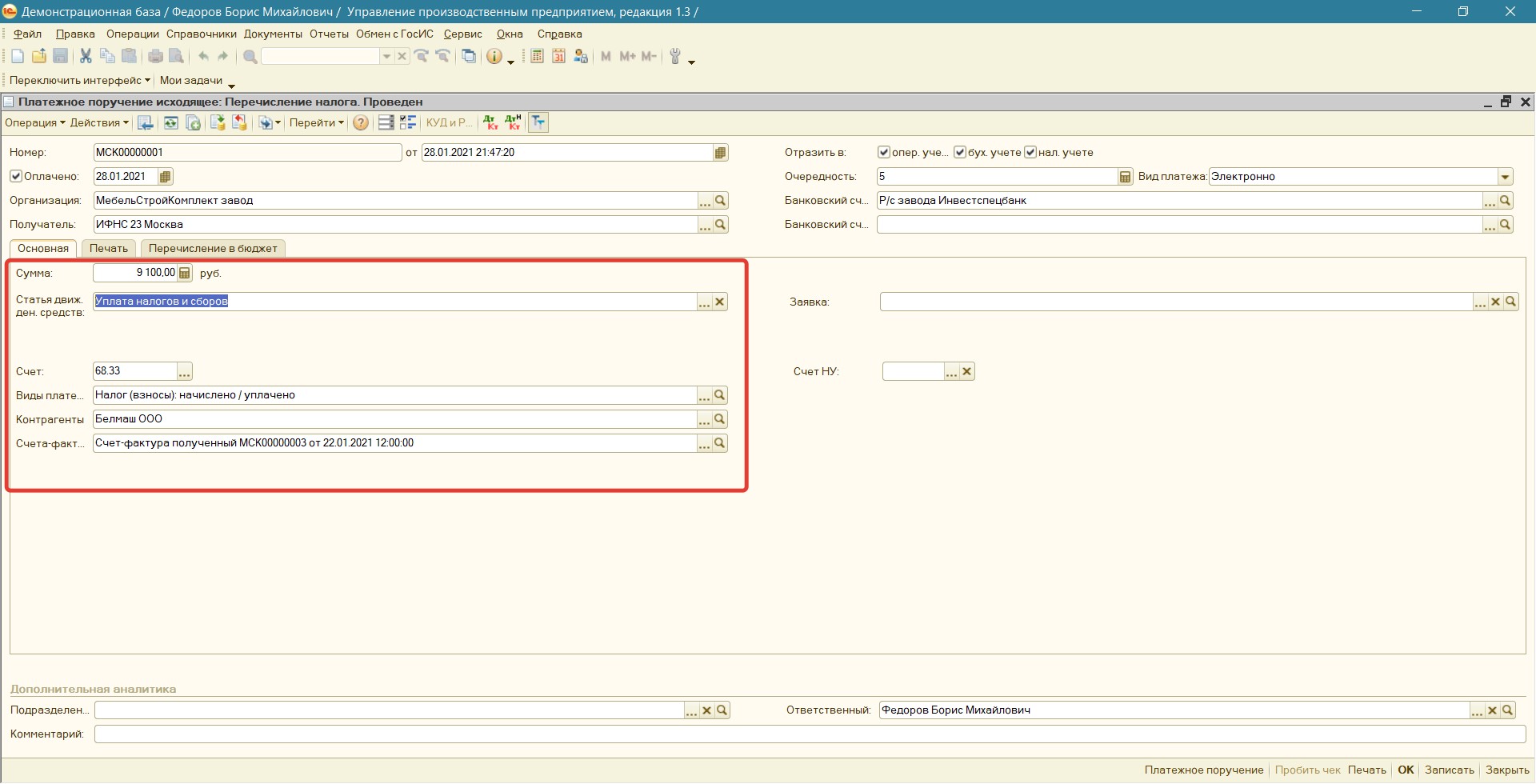

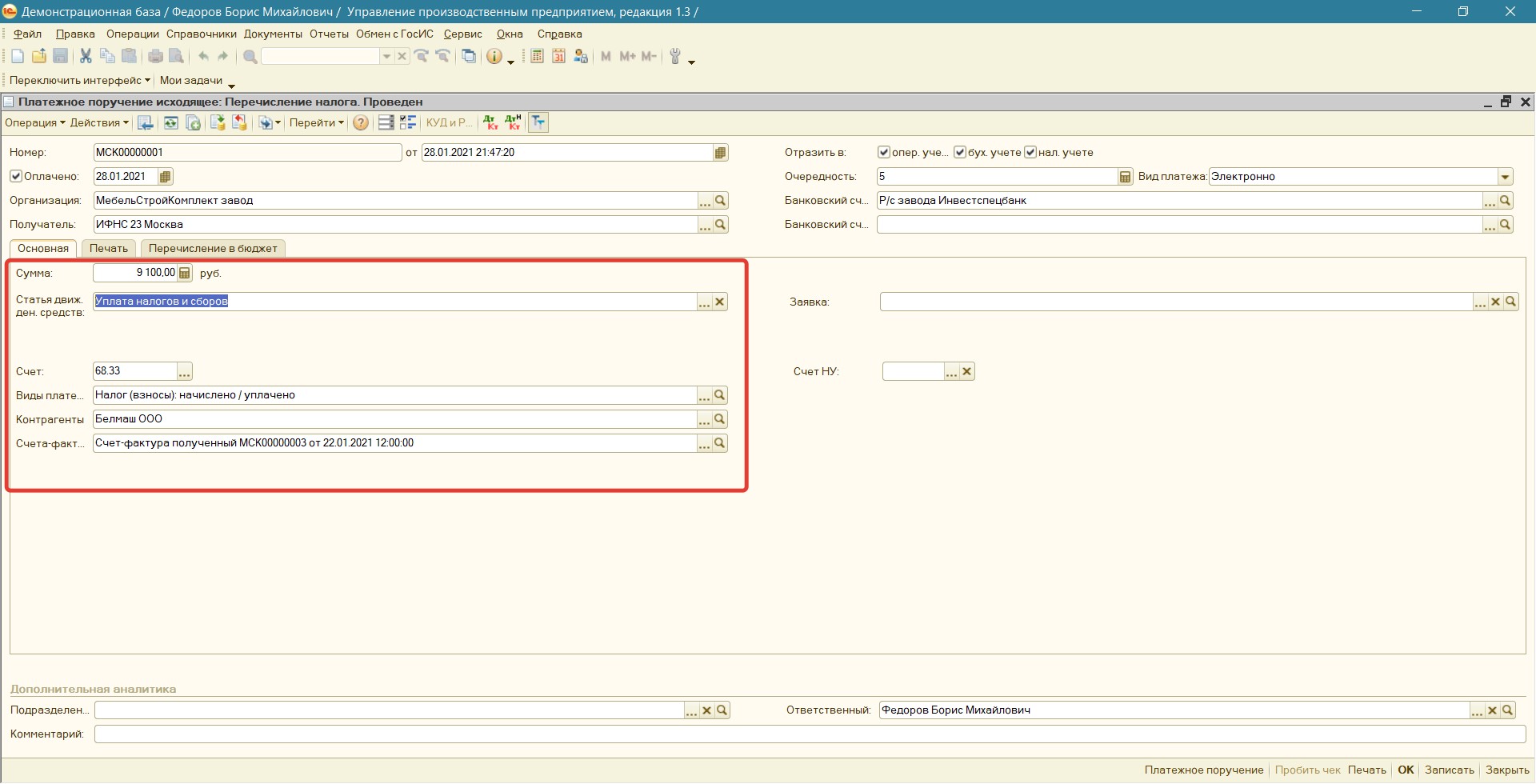

Для выполнения данной операции необходимо создать документ "Платежное поручение" (Примечание: платежное поручение составляется по каждому оформленному заявлению о ввозе товаров) с указанием (см. Рисунок 11 и Рисунок 12):

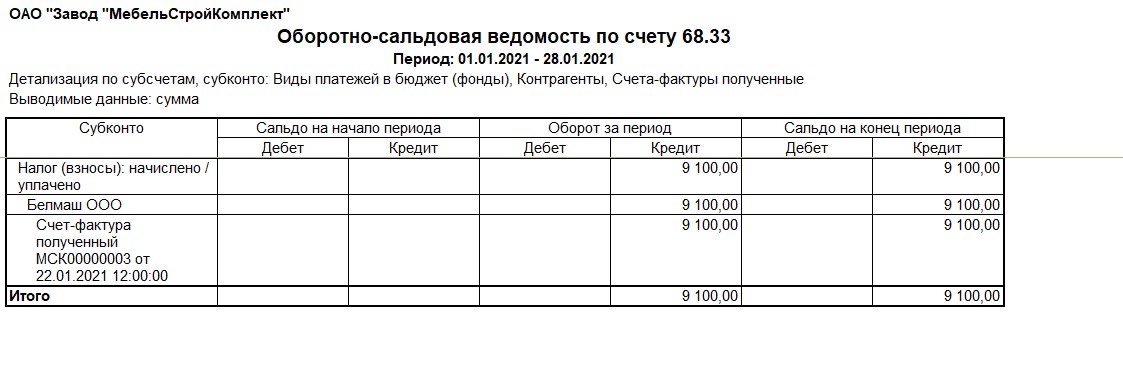

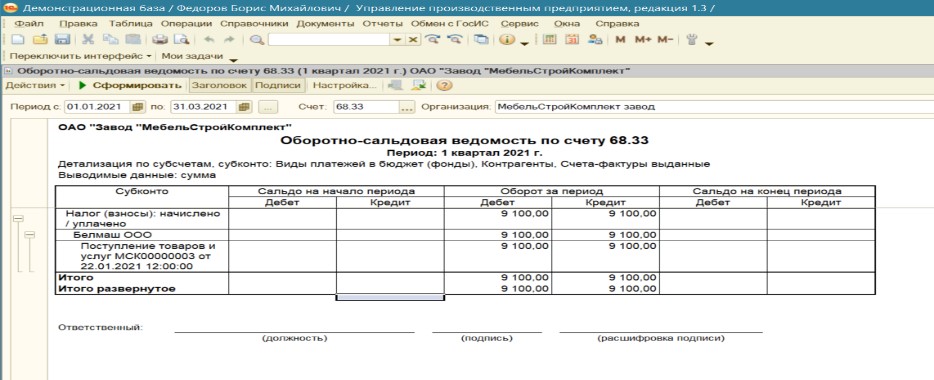

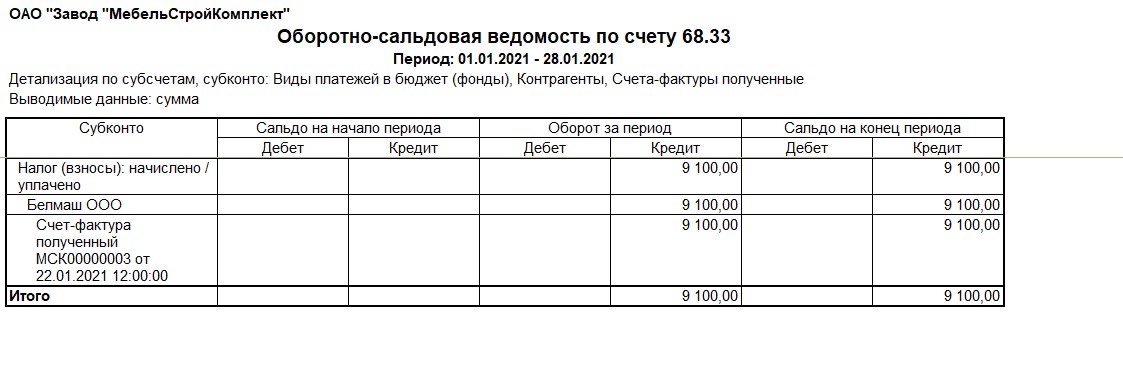

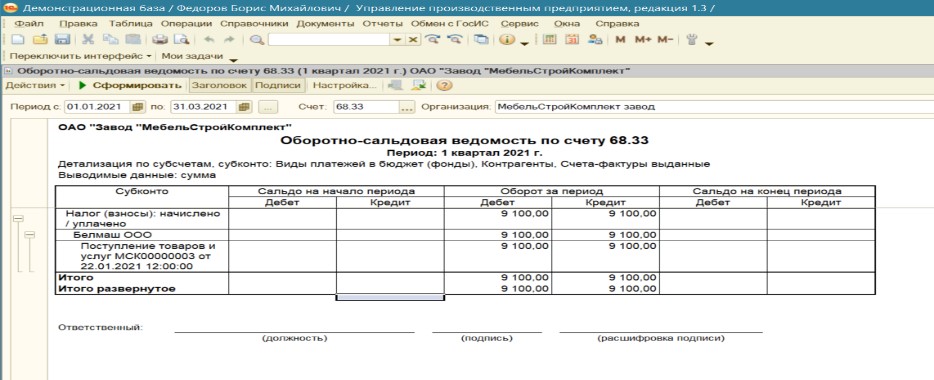

- суммы начисленного НДС, которая к данному этапу отображается в ОСВ по кредиту счета 68.33 в разрезе конкретного поступления (см. Рисунок 10);

Рисунок 10. Оборотно-сальдовая ведомость по счету 68.33

- статьи движения денежных средств – «Уплата налогов и сборов»;

- ранее созданного счета учета налога «68.33» с заполнением трех субконто:

- Виды платежей в бюджет (фонды) – «Налог (взносы): начислено / уплачено

- Контрагент поставщик-нерезидент

- Счета-фактура полученный (созданный при поступлении товара)

Рисунок 11. Документ «Платежное поручение (исходящее)»

Рисунок 12. Документ «Платежное поручение (исходящее)». Заполнение КБК

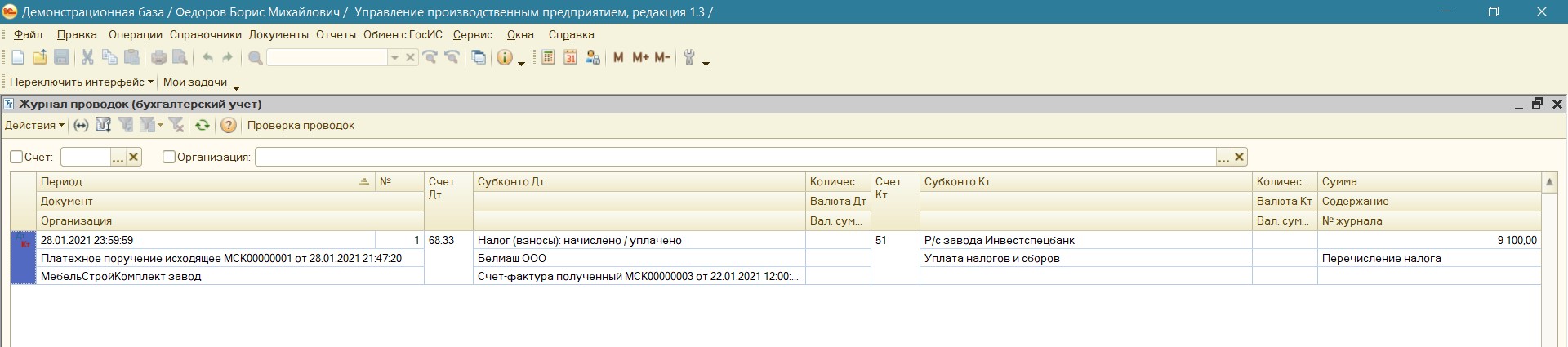

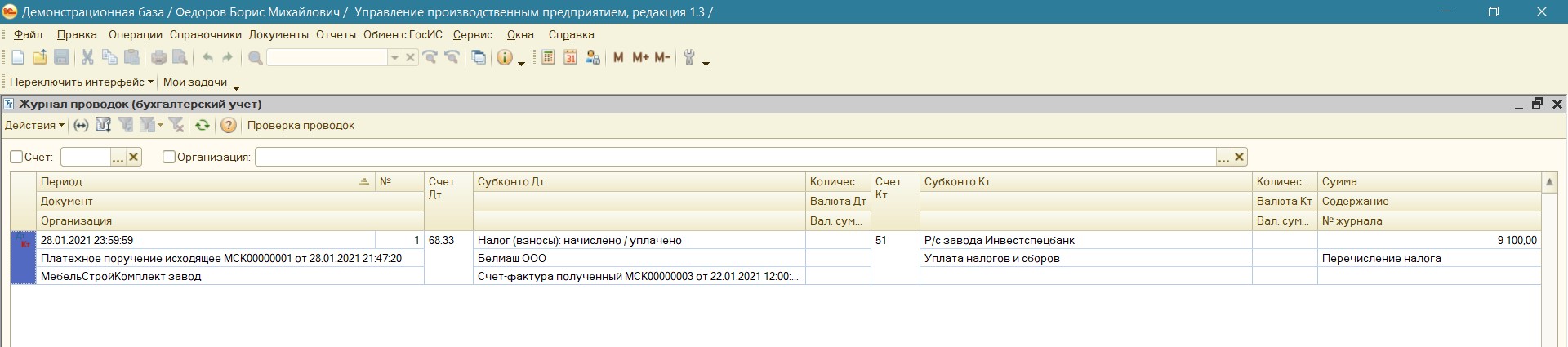

В результате операций уплаты НДС по импорту получим результат отображенный на Рисунке 13.

ОСВ счета 68.33 примет следующий вид:

Рисунок 13. Проводки и оборотно-сальдовая ведомость по счету 68.33 в результате уплаты НДС

В этот же срок налогоплательщик обязан представить в налоговый орган соответствующую налоговую декларацию (п. 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС)). Вместе с ней представляется пакет документов, предусмотренный пунктом 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС). В него входят заявление о ввозе товаров по форме, утвержденной Протоколом от 11.12.09 «Об обмене информацией в электронном виде между налоговыми органами государств-членов Евразийского экономического союза об уплаченных суммах косвенных налогов». Если оно подается в бумажной форме, заполнить его требуется в четырех экземплярах (пп. 1 п. 20 Протокола). Кроме того, нужно сдать копию банковской выписки, подтверждающей уплату НДС, договора (контракта), на основании которого куплено ввозимое имущество, транспортных, товаросопроводительных и иных документов, подтверждающих ввоз товара, если таковые составлялись, и счета-фактуры иностранного продавца, если таковой выставлялся.

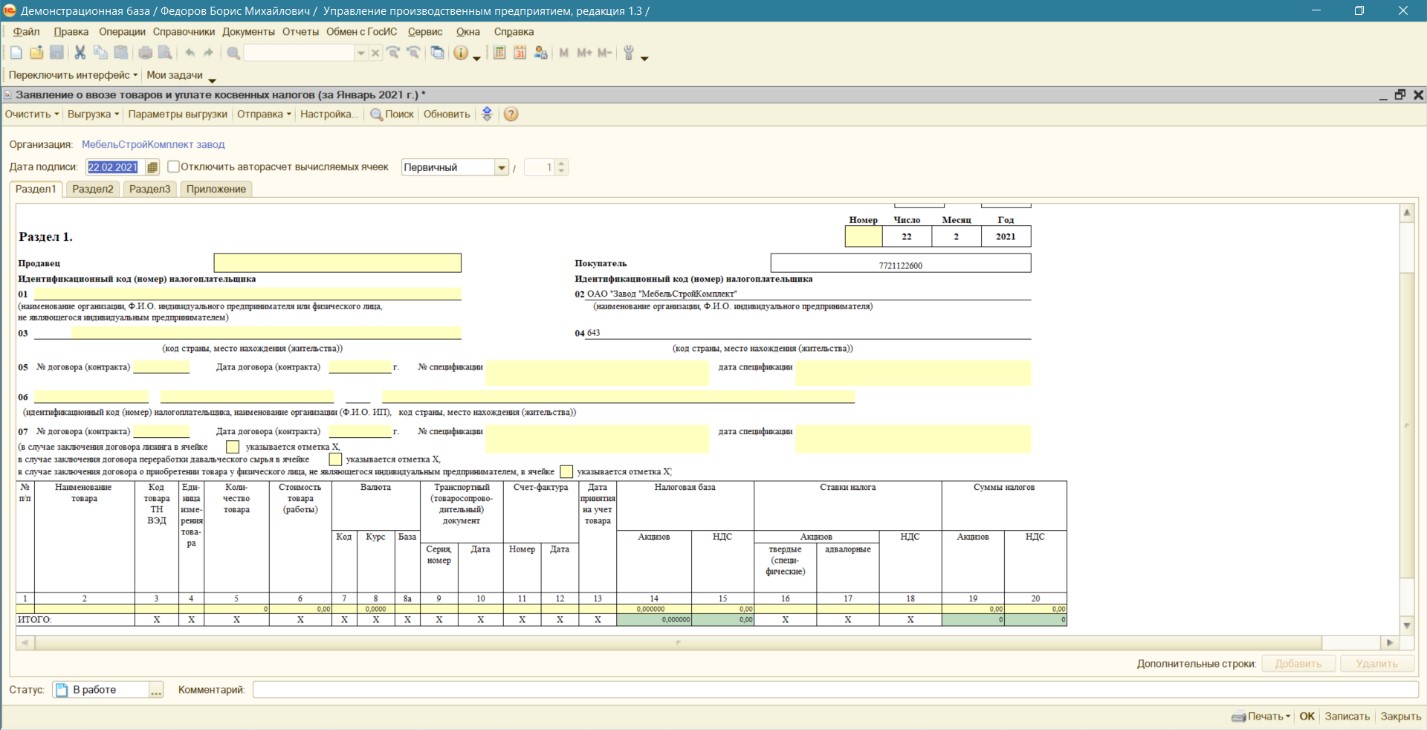

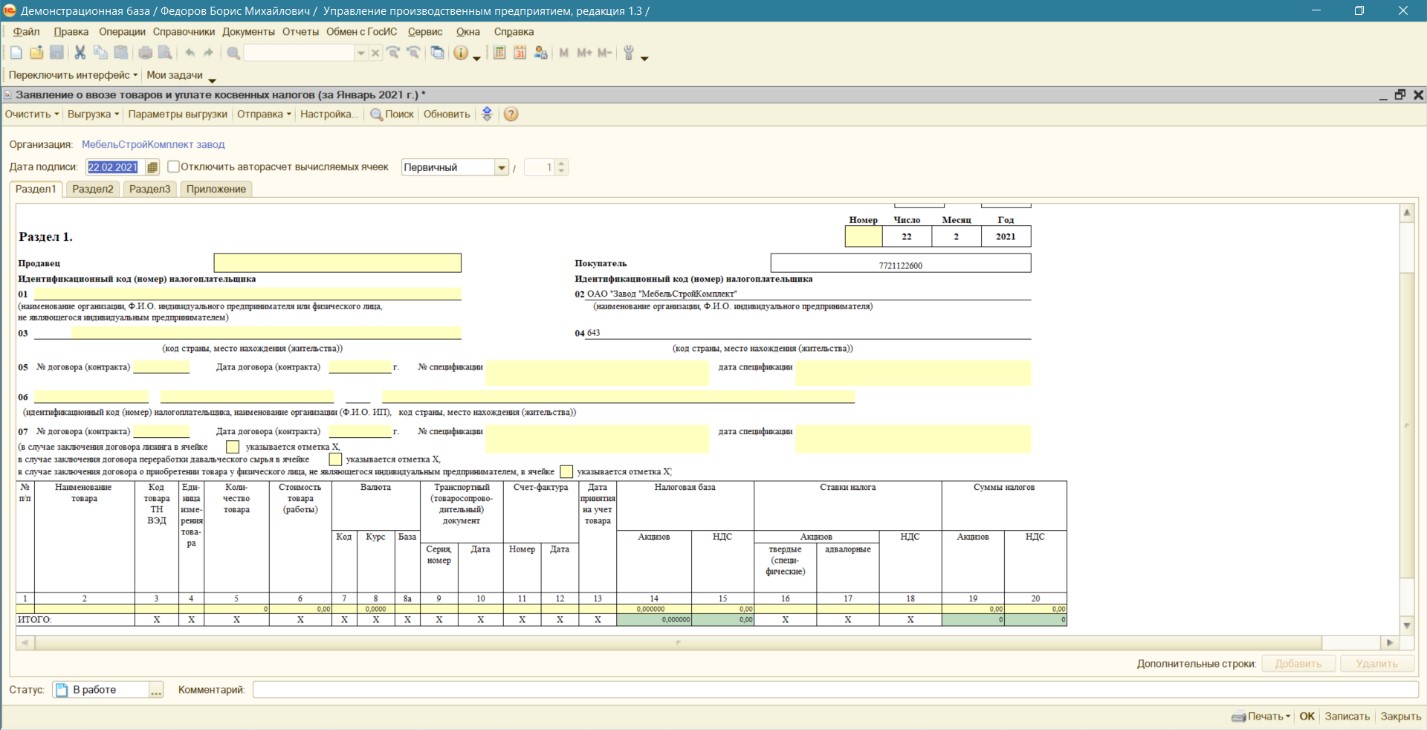

Формирование заявления о ввозе товаров производится в программе (при Полном интерфейсе): Справочники – Бухгалтерский и налоговый учет – Регламентированные отчеты – Журнал – Налоговая отчетность.

|

Рисунок 14. Документ " Заявление о ввозе товаров и уплате косвенных налогов" |

Автоматическое заполнение не предусмотрено типовым функционалом программы. Все необходимые реквизиты вносятся ручным способом (см. Рисунок 14)

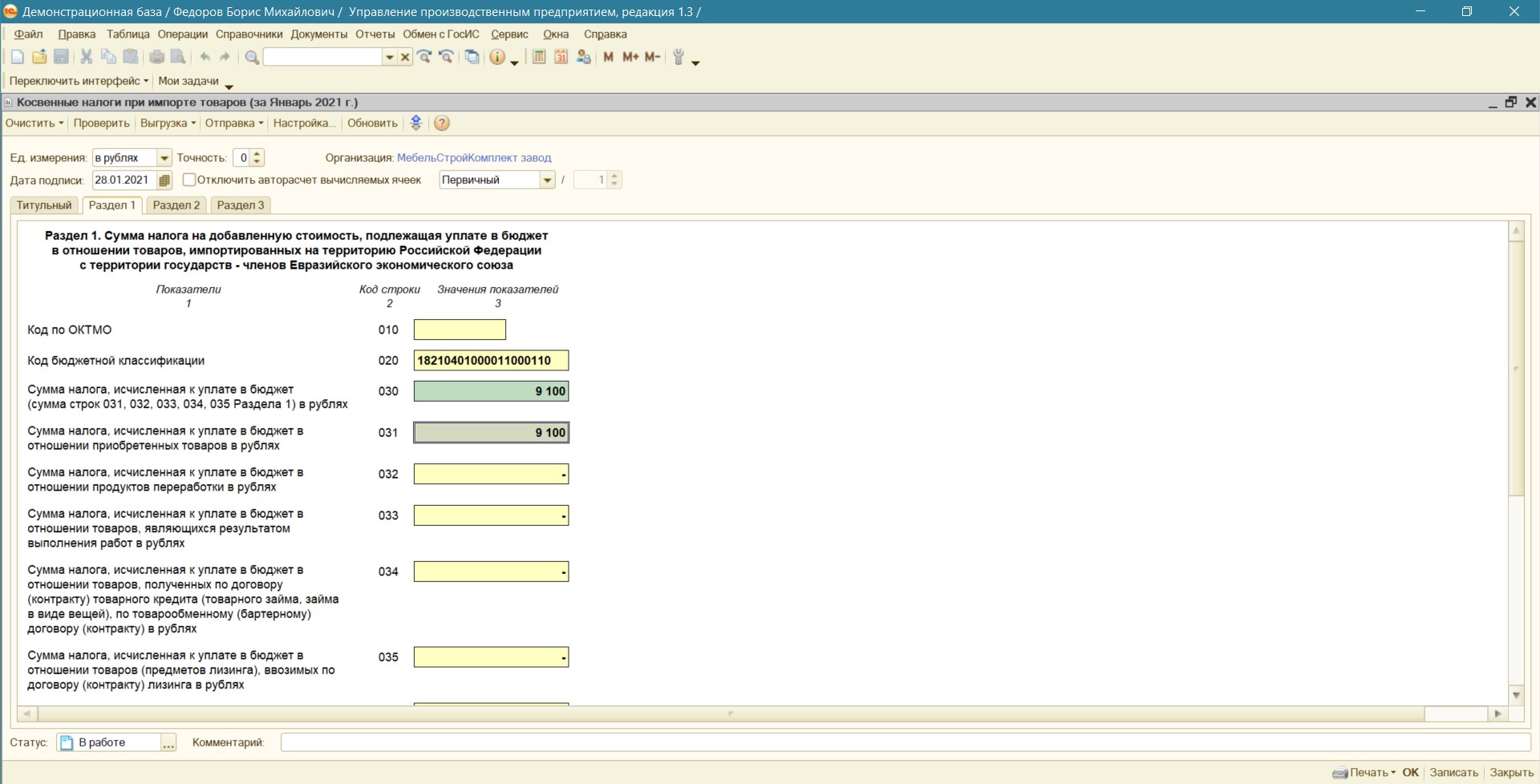

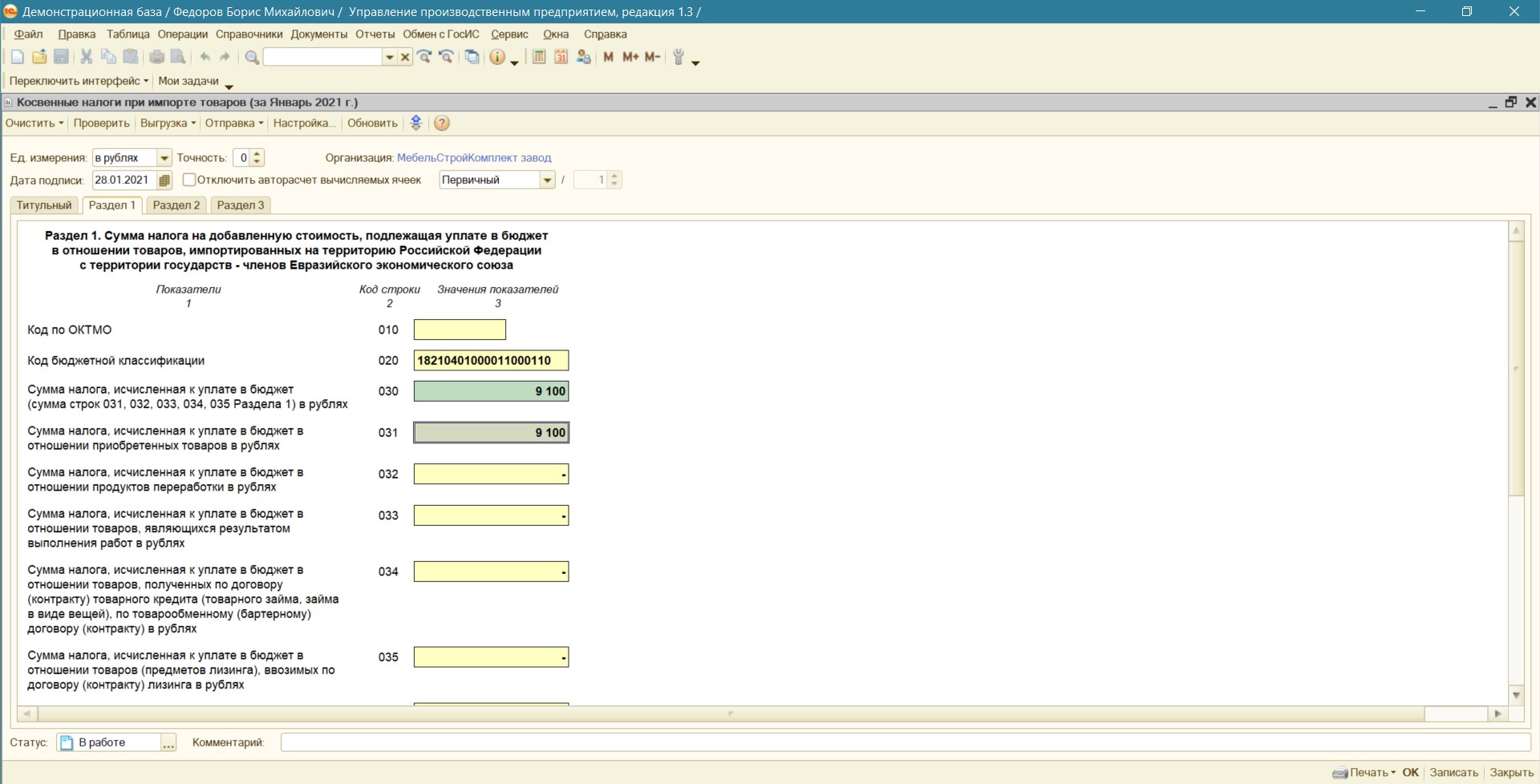

Создание Декларации по косвенным налогам осуществляется так же из журнала Регламентированных отчетов.

Заполнение декларации производится также ручным способом. В рассматриваемом примере статьи начисленную сумму НДС по ввезенным в январе 2021 г. товарам из Республики Беларусь в размере 9100 руб. отражаем по строке 031(см.Рисунок 15) в разделе 1 Декларации по косвенным налогам при ввозе товаров из государств-членов ЕАЭС за январь 2021 г. Строка 30 заполняется автоматически.

Рисунок 15. Регламентированный отчет " Косвенные налоги при импорте товаров"

В соответствии с п. 26 Протокола о косвенных налогах организация - импортер имеет право принять к вычету сумму НДС, фактически уплаченную при ввозе товаров, в порядке, предусмотренном законодательством государства-члена ЕАЭС, на территорию которого импортированы товары.

Согласно пп. 2 п. 2 ст. 171, п. 1 ст. 172 НК РФ при ввозе товаров на территорию РФ налоговый вычет производится после принятия товаров на учет и при наличии документов, подтверждающих уплату НДС.

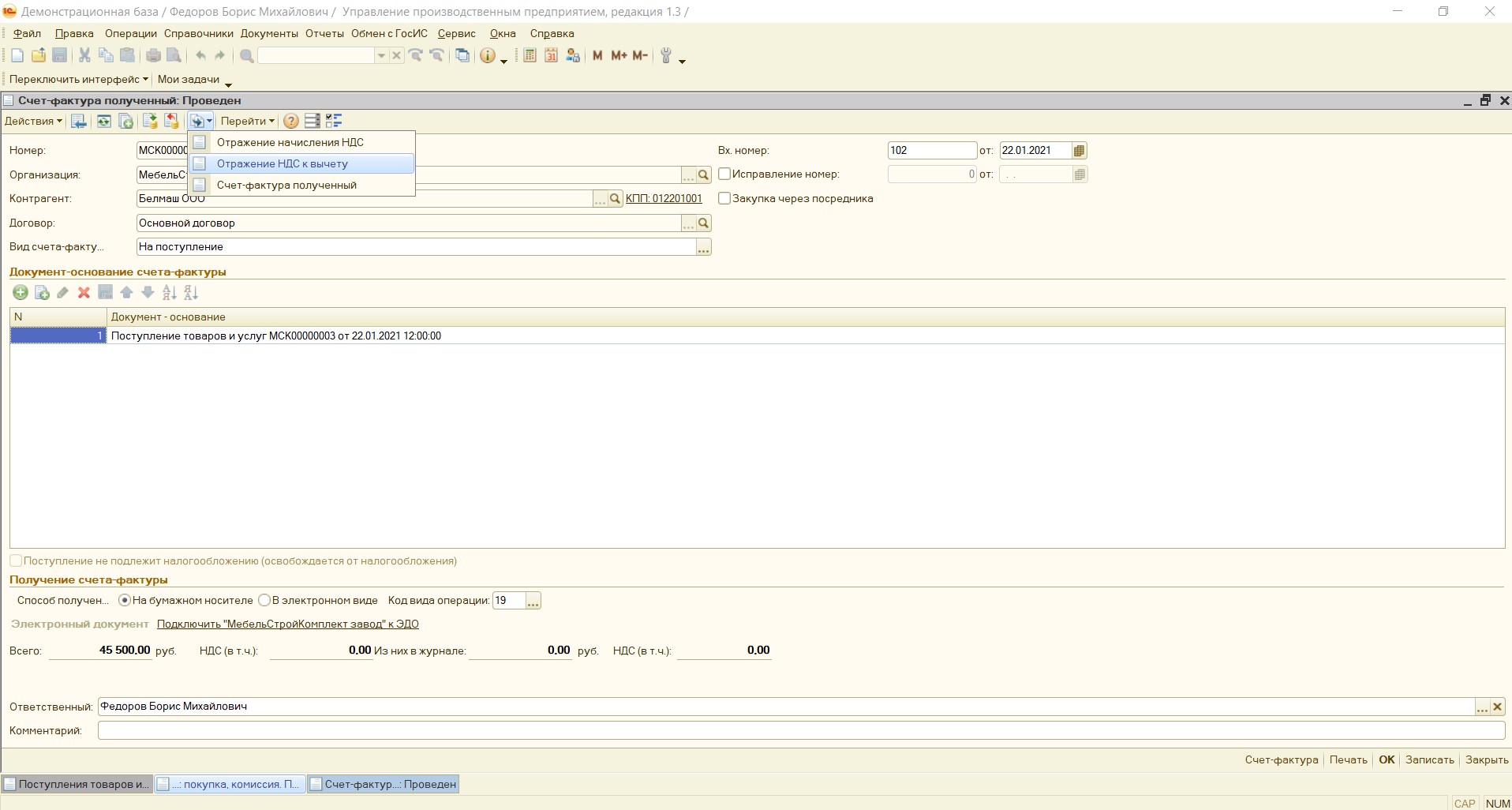

Отражаем данное событие (получения права на вычет) через документ «Отражение НДС к вычету». Для этого на основании ранее введенного документа «Счет-фактура полученный» создаем документ «Отражение НДС к вычету» (см.Рисунок 16):

Рисунок 16. Документ "Счет-фактура полученный"

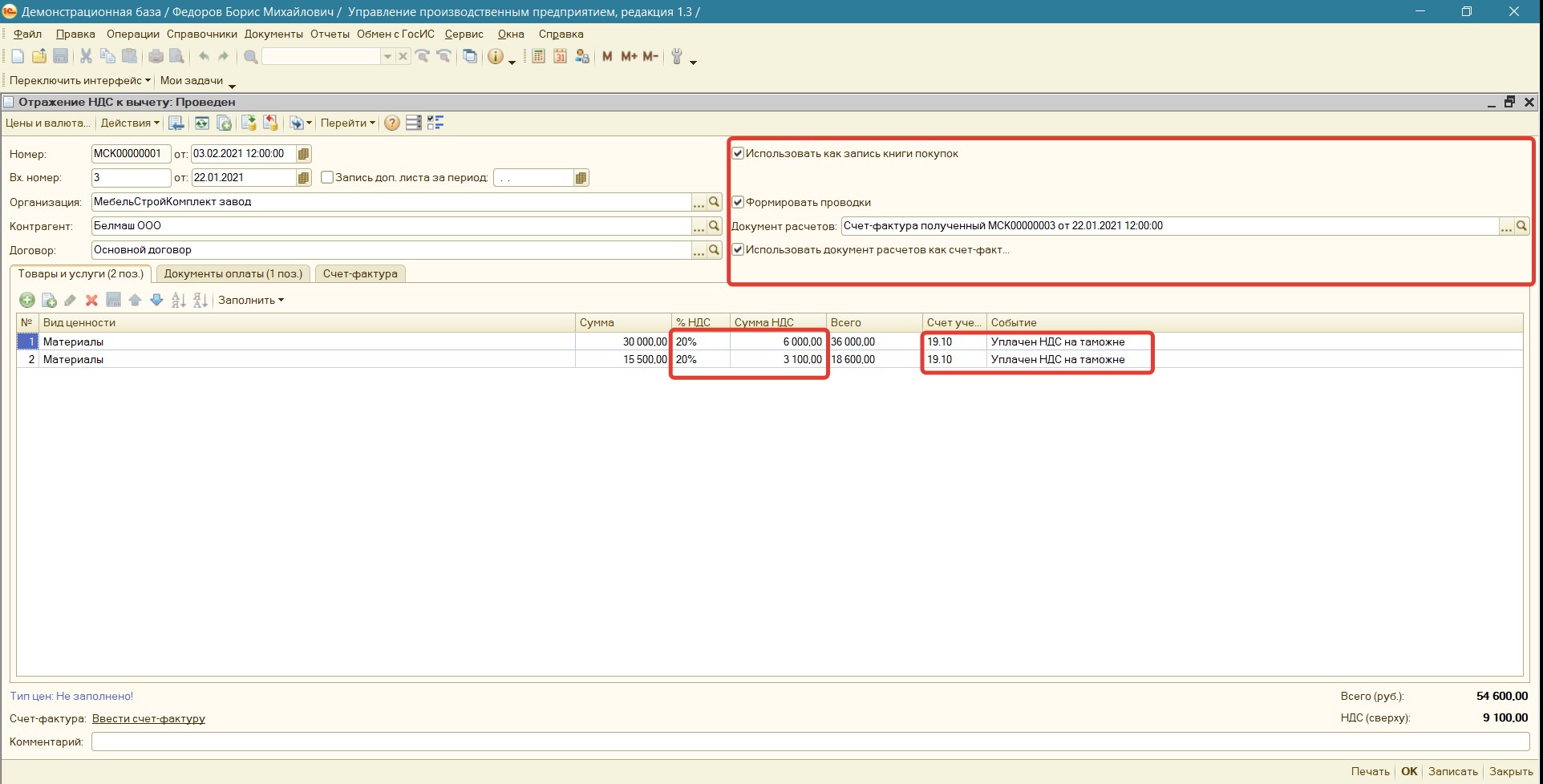

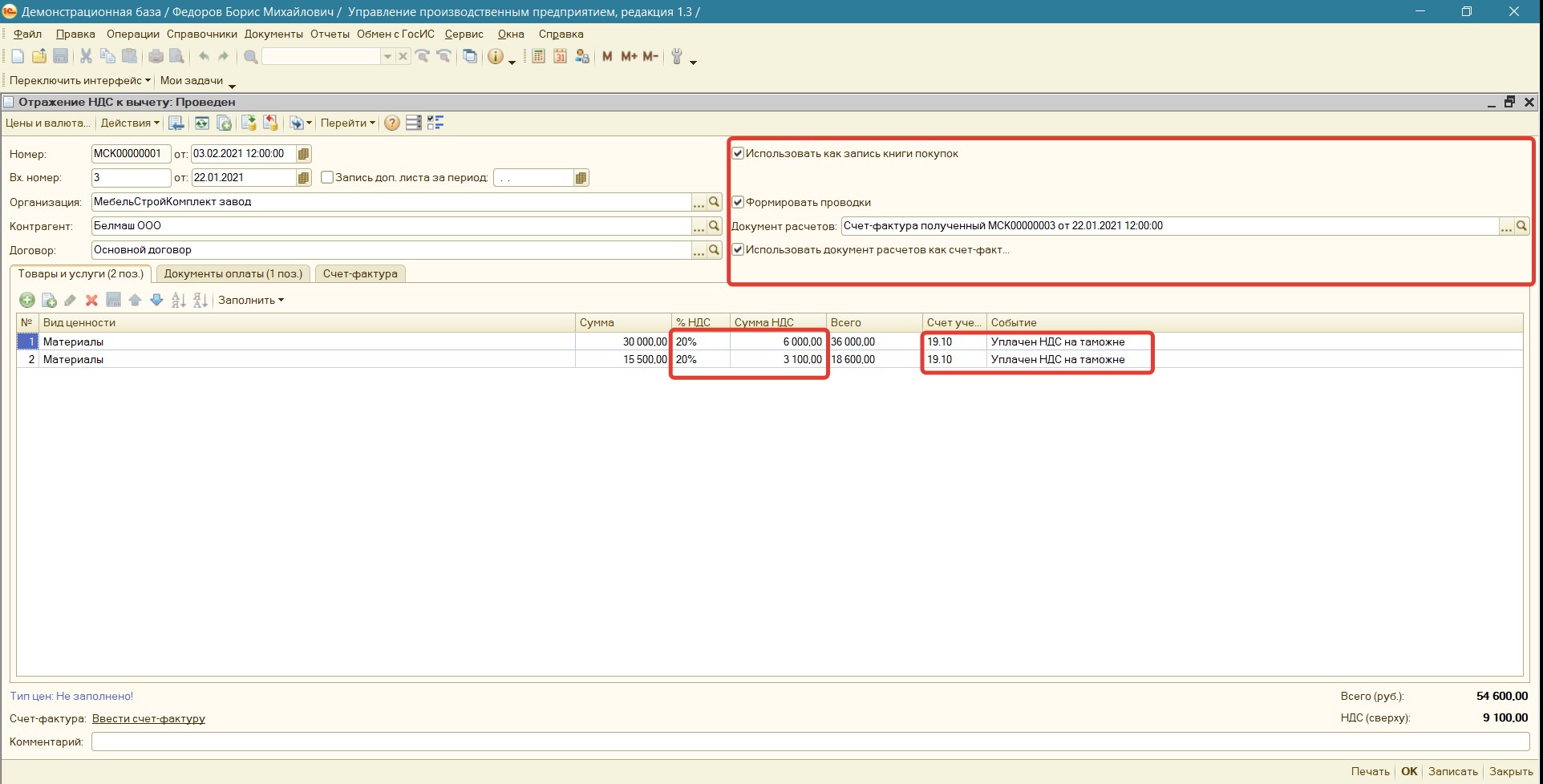

В созданном документе (см.Рисунок 17):

1. Устанавливаем галочки:

- Использоват как запись книги покупок

- Формировать проводки

- Использовать документ расчетов как счет-фактуру

Рисунок 17. Документ "Отражение НДС к вычету" (вкладка «Товары и услуги»)

2. Указываем счет учета 19.10.

3. Выбираем ставу НДС

4. Указываем сумму НДС в размере уплаченного и подтвержденного заявлением об уплате косвенных налогов.

5. Указываем событие: «Уплачен на таможне»

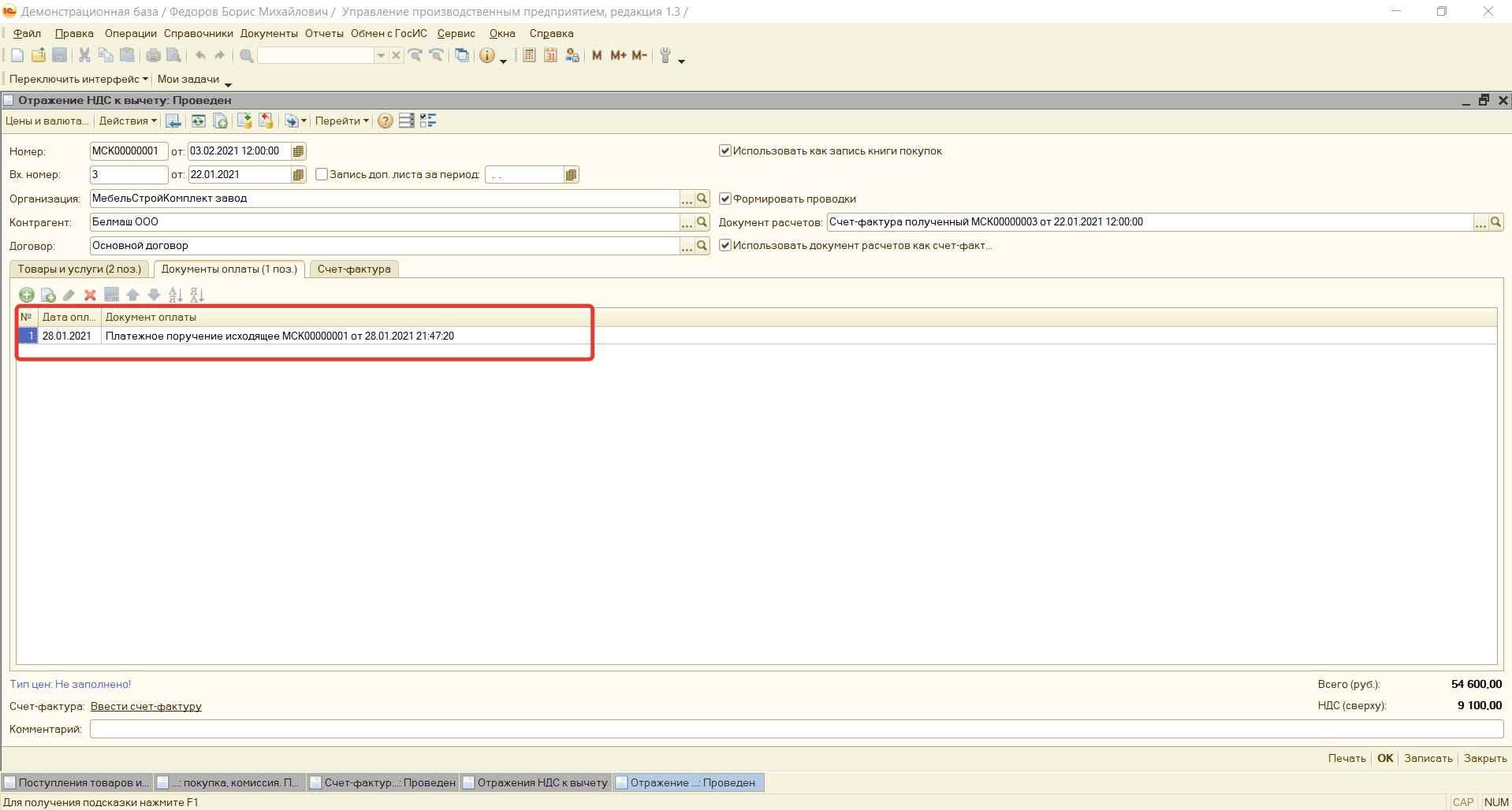

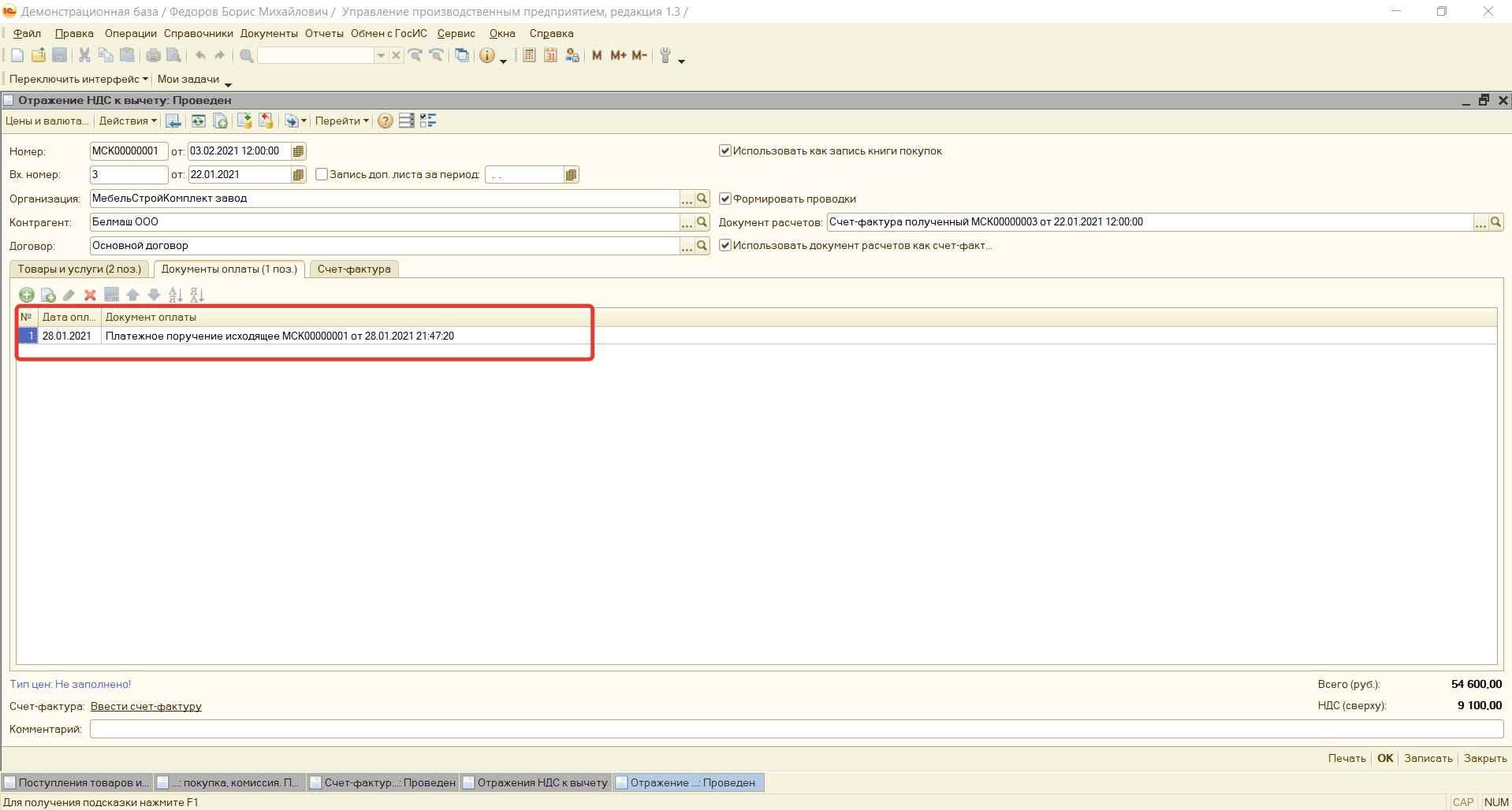

6. На вкладке «Документ оплаты» добавляем «Платежное поручение исходящее», выбрав документ оплаты налога (см.Рисунок 18):

Рисунок 18.Документ "Отражение НДС к вычету" (вкладка «Документы оплаты»)

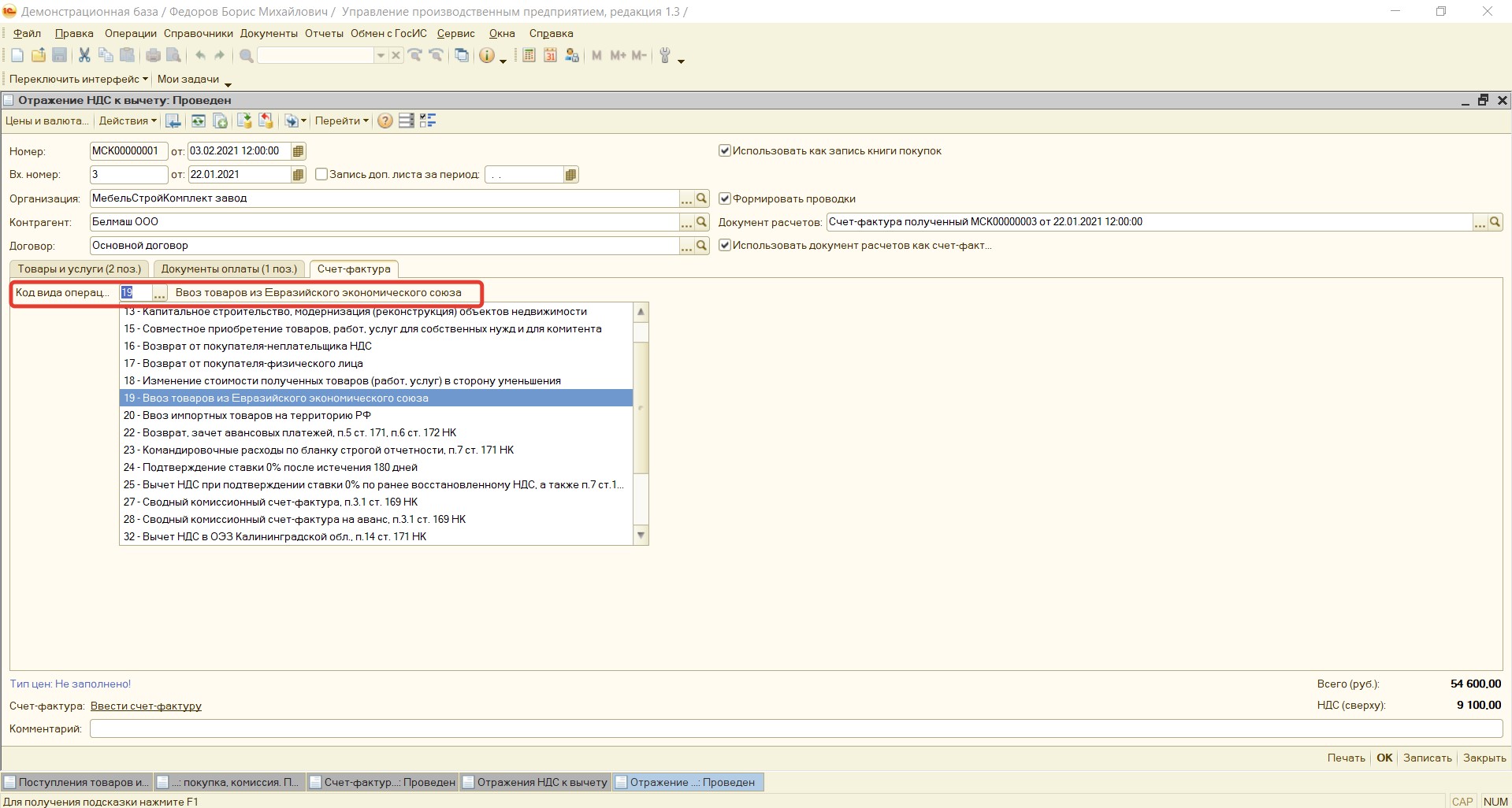

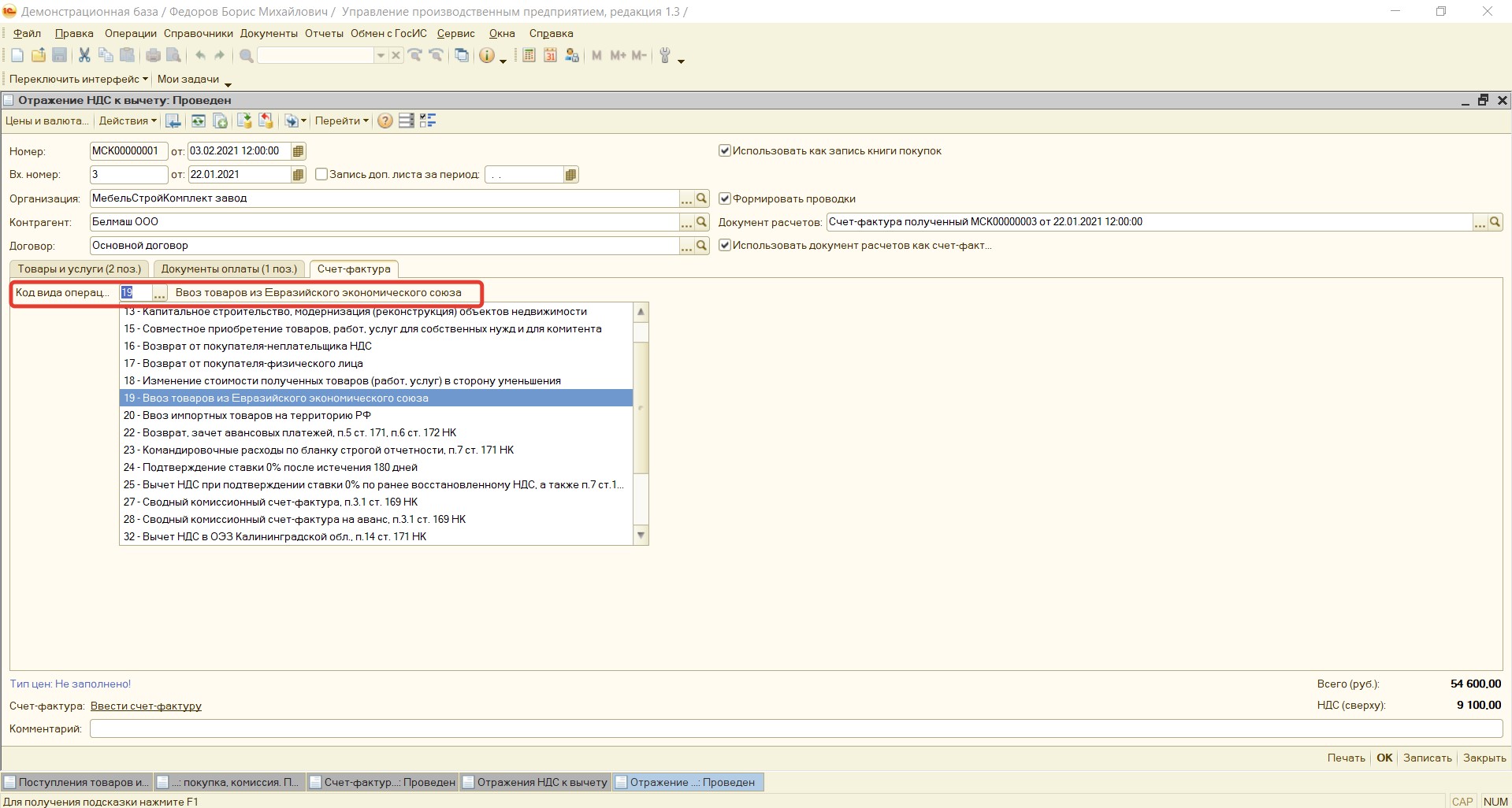

7.На вкладке «Счет-фактура» (см.Рисунок 19) проверяем наличие кода вида операции : 19

Рисунок 19. Документ "Отражение НДС к вычету" (вкладка «Счет-фактура»)

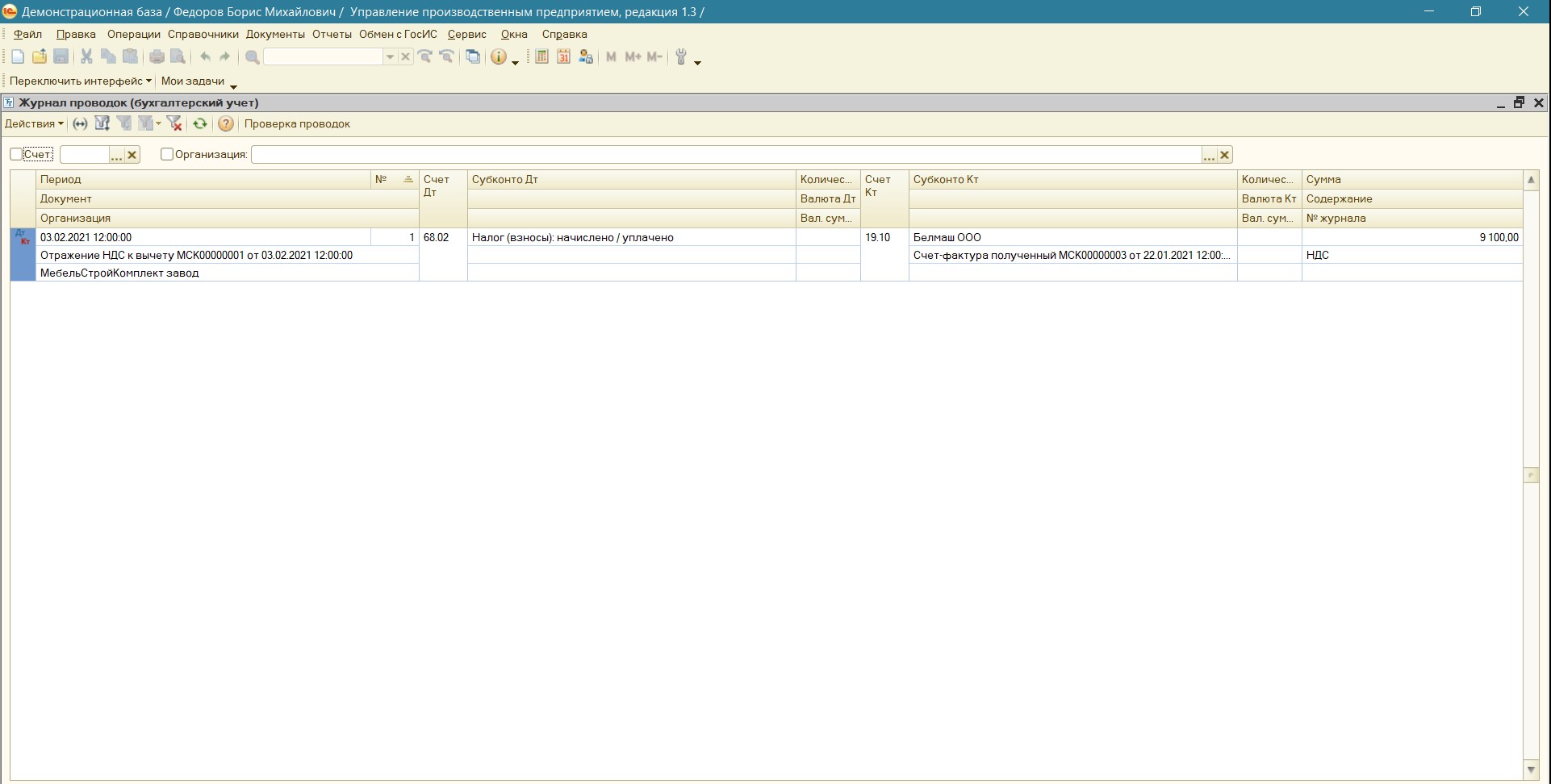

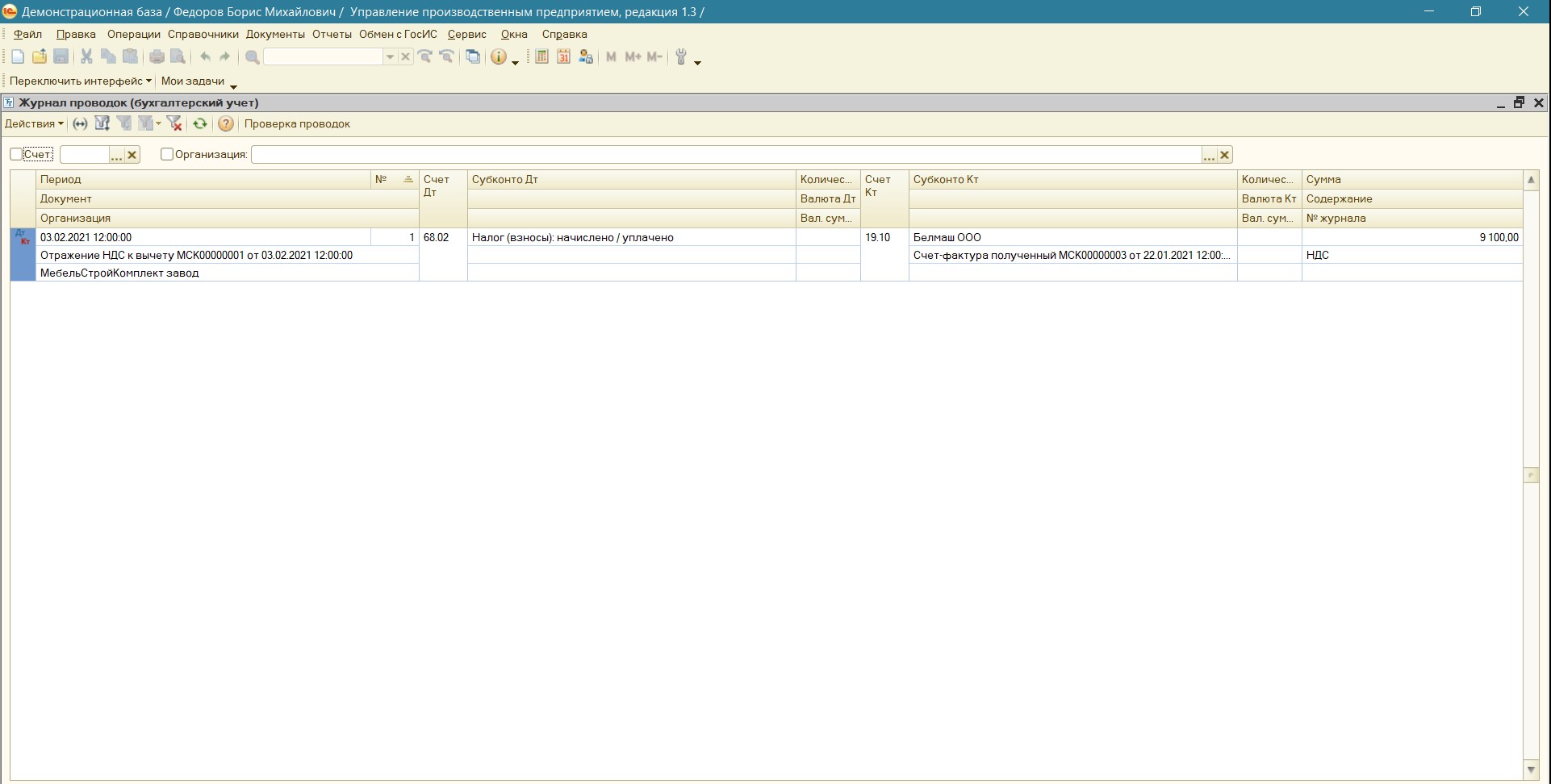

Результатом проведения данного документа будет проводка Дт 68.02 Кт 19.10 (см.Рисунок 20):

Рисунок 20. Результат проведения документа "Отражение НДС к вычету"

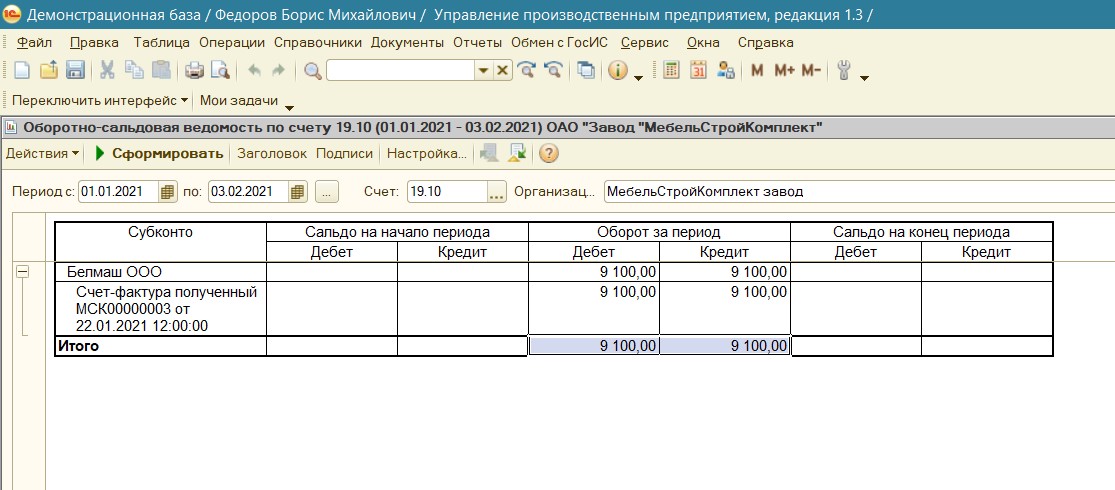

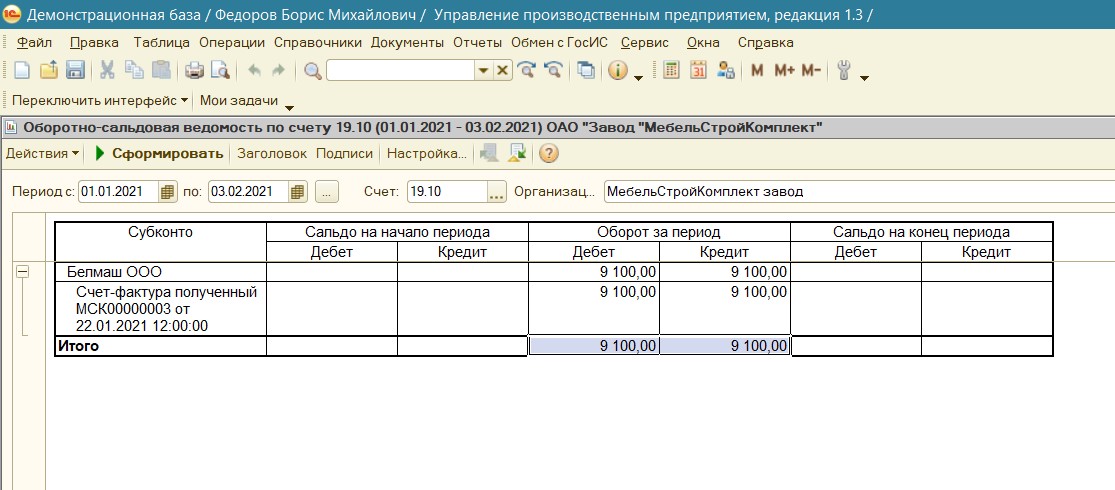

ОСВ сч.19.10 примет вид (см.Рисунок 21):

Рисунок 21. Оборотно-сальдовая ведомость по счету 19.10 после проведения документа "Отражение НДС к вычету"

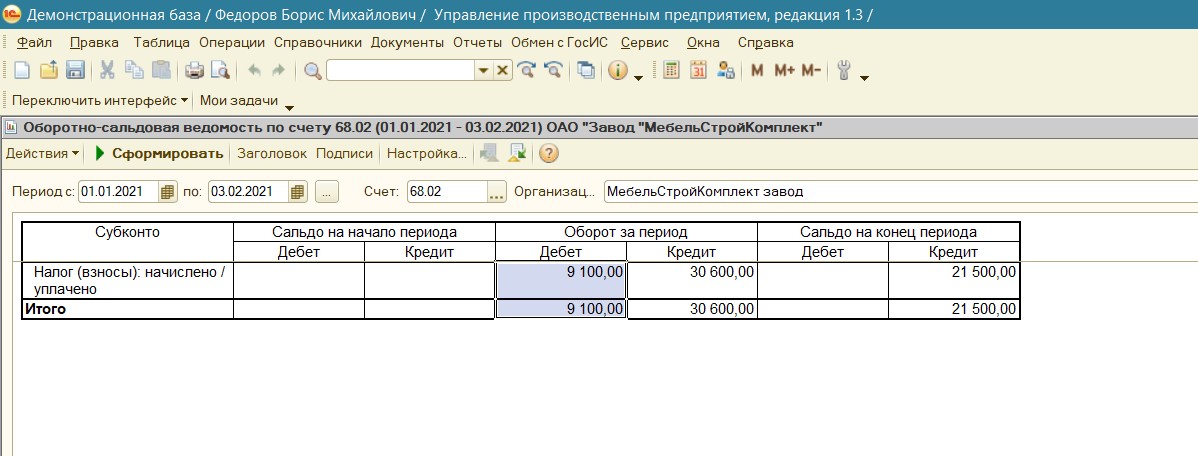

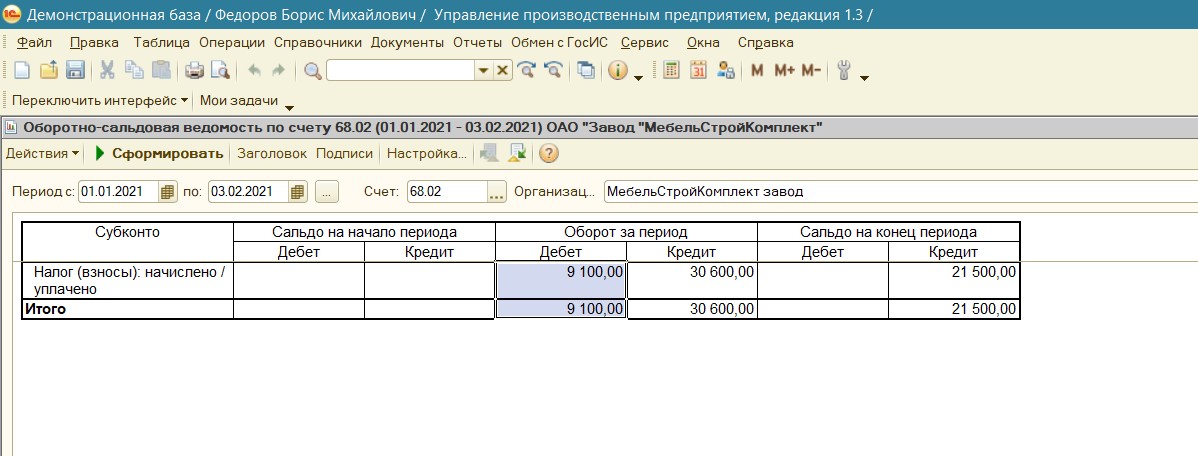

А на сч.68.02 появится сумма подлежащая вычету (см.Рисунок 22):

Рисунок 22. Оборотно-сальдовая ведомость по счету 68.02 после проведения документа "Отражение НДС к вычету"

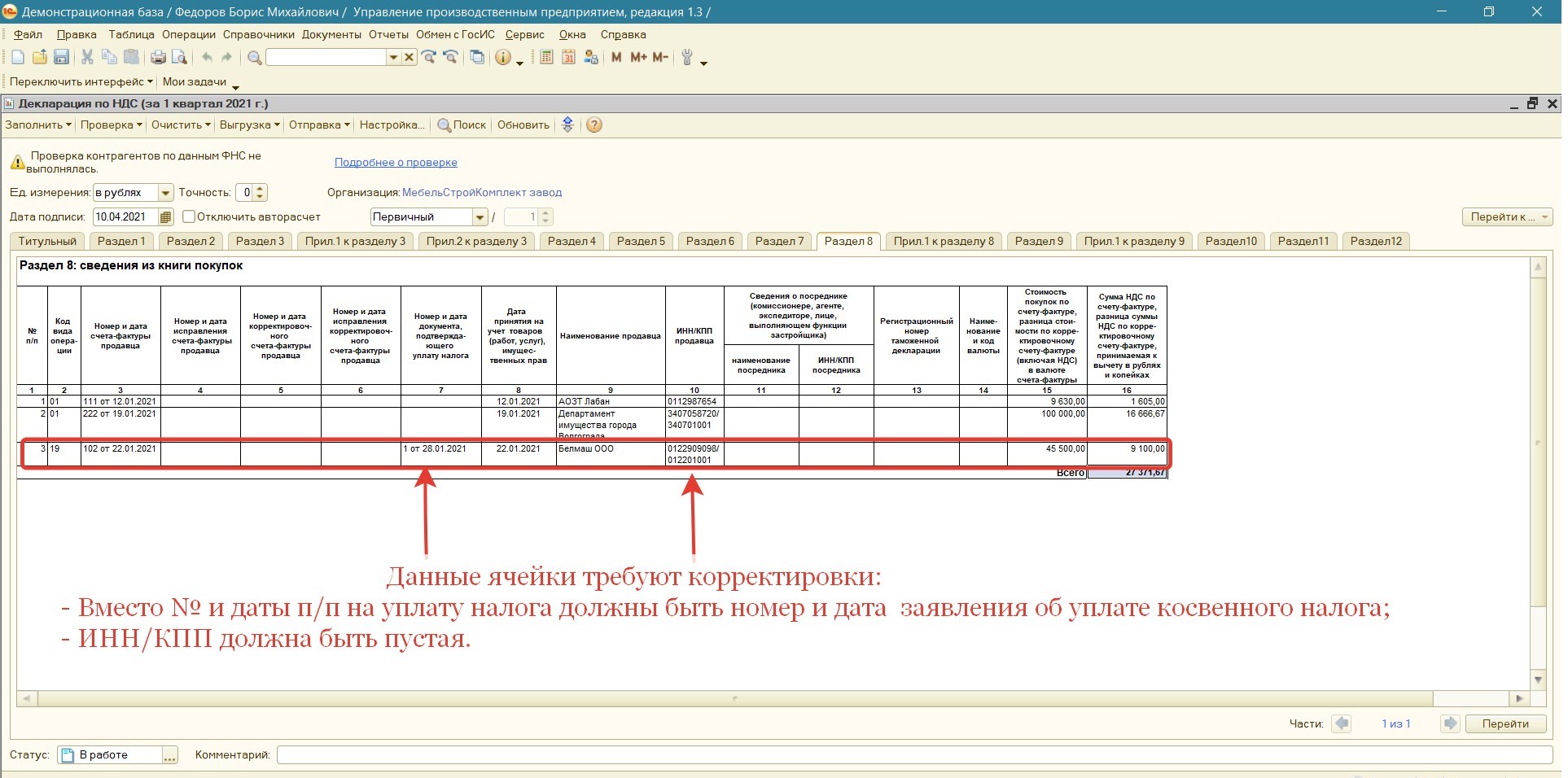

В соответствии с пп. "е" п. 6 Правил ведения книги покупок, утв. Постановлением № 1137, при ввозе на территорию РФ с территории государства-члена ЕАЭС товаров, в отношении которых взимание НДС осуществляется налоговыми органами, в графе 3 книги покупок указываются номер и дата заявления о ввозе товаров с отметками налоговых органов об уплате НДС. При этом согласно разъяснениям представителей ФНС России в данном случае под номером и датой заявления о ввозе товаров следует понимать регистрационный номер и дату проставления на заявлении о ввозе товаров отметки налоговым органом.

Вносимый регистрационный номер представляет собой шестнадцатизначный цифровой код, состоящий из последовательности цифр слева направо (письмо ФНС России от 21.03.2016 № ЕД-4-15/4611@):

4 цифры - код налогового органа, который присвоил этот регистрационный номер (НННН);

8 цифр - дата регистрации заявления (ДДММГГГГ);

4 цифры - порядковый номер о регистрации в течение дня (ХХХХ).

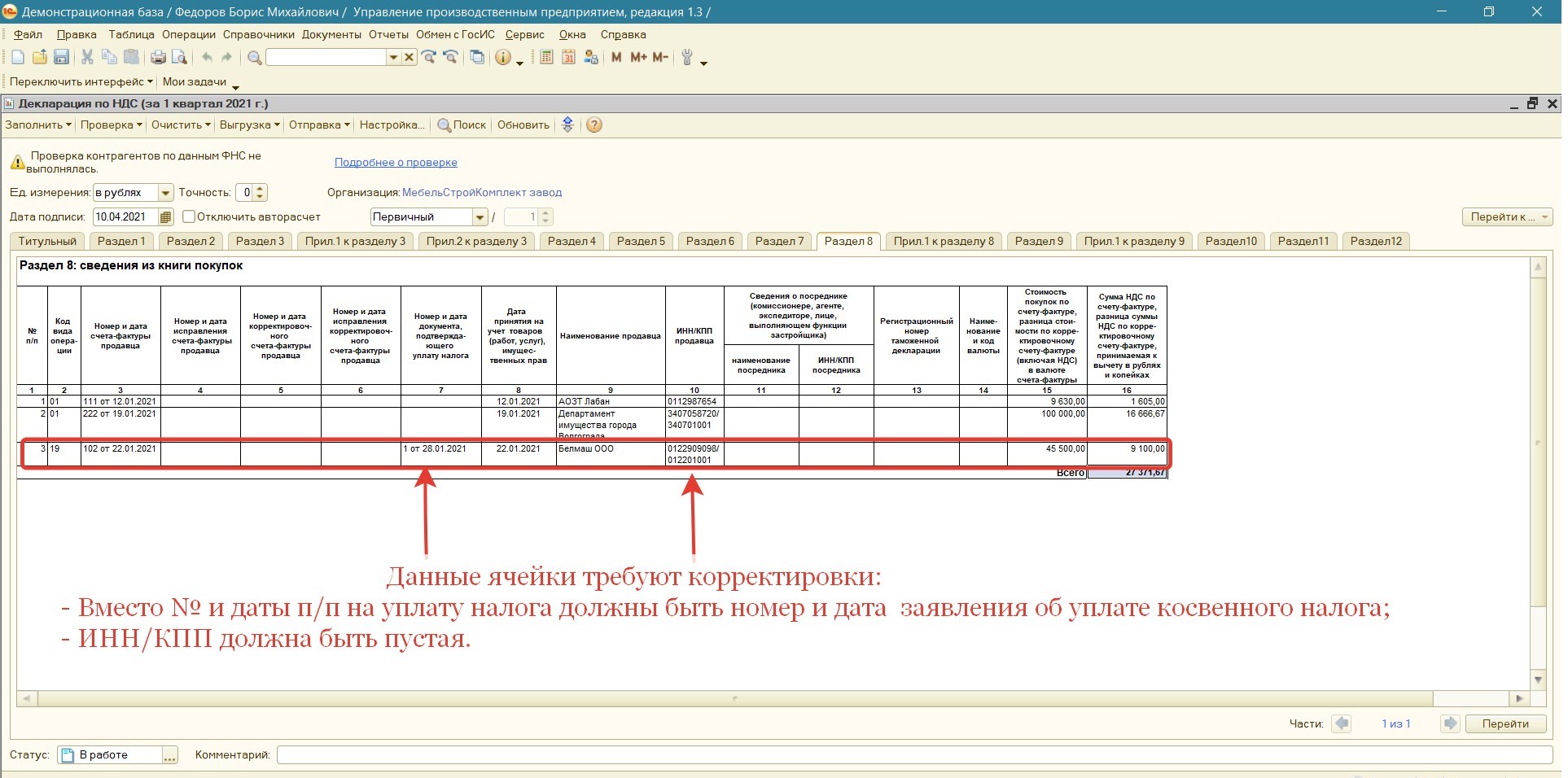

Обращаем внимание, что функционал программы не обеспечивает отображение номера Заявления об уплате косвенных налогов в книге покупок. Вместо этого отображается № и дата платежного поручения по уплате данного налога. Рекомендуем обратится в свою ИФНС для получения информации о допущении такой ситуации и принятии декларации с указанием номера п/п, а не Заявления.

В случае недопустимости данной ситуации возможны варианты:

- Проверить возможность ручного редактирования данной графы при загрузке декларации и книги покупок в программе предоставляемой оператором ЭДО.

- Доработать конфигурацию.

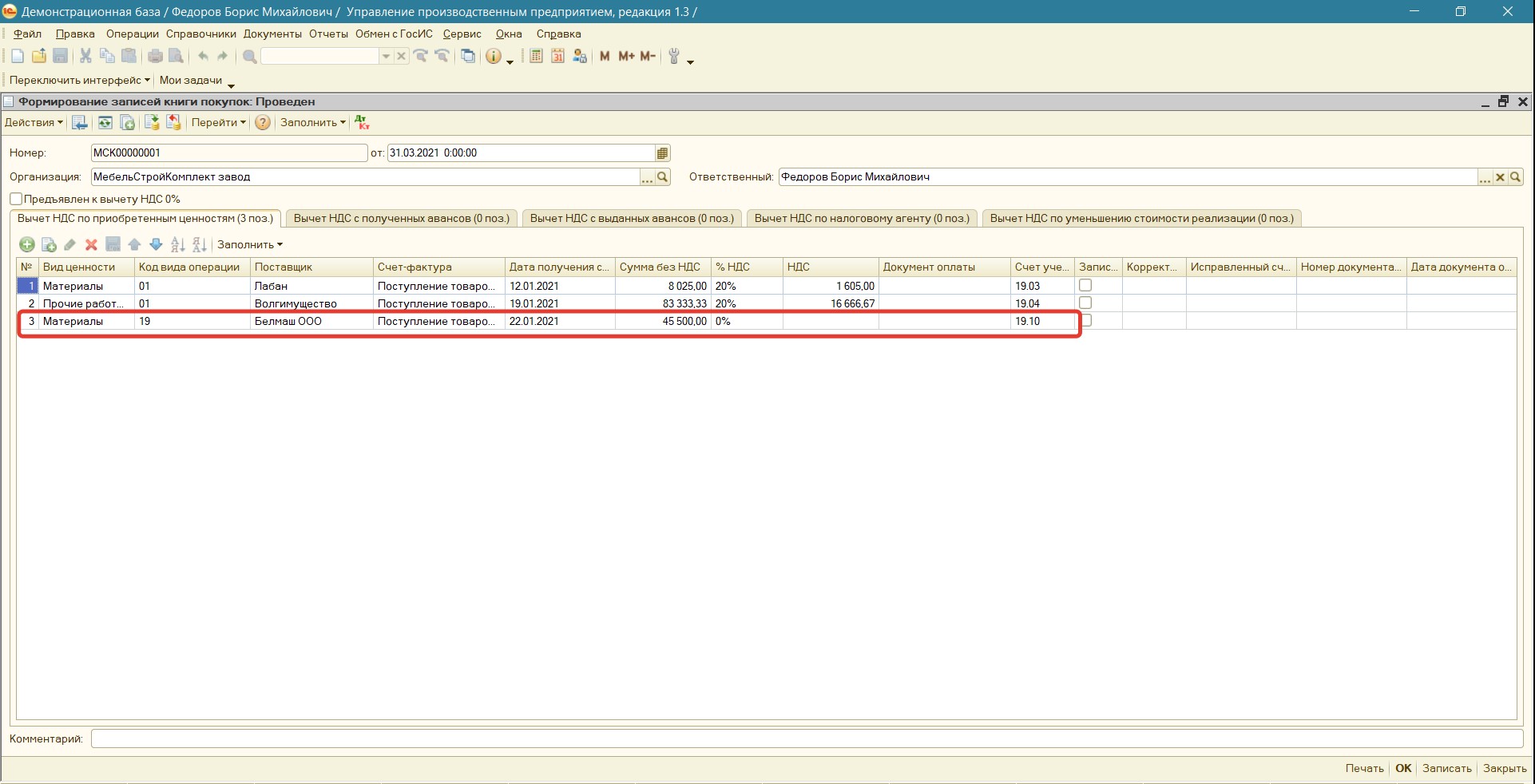

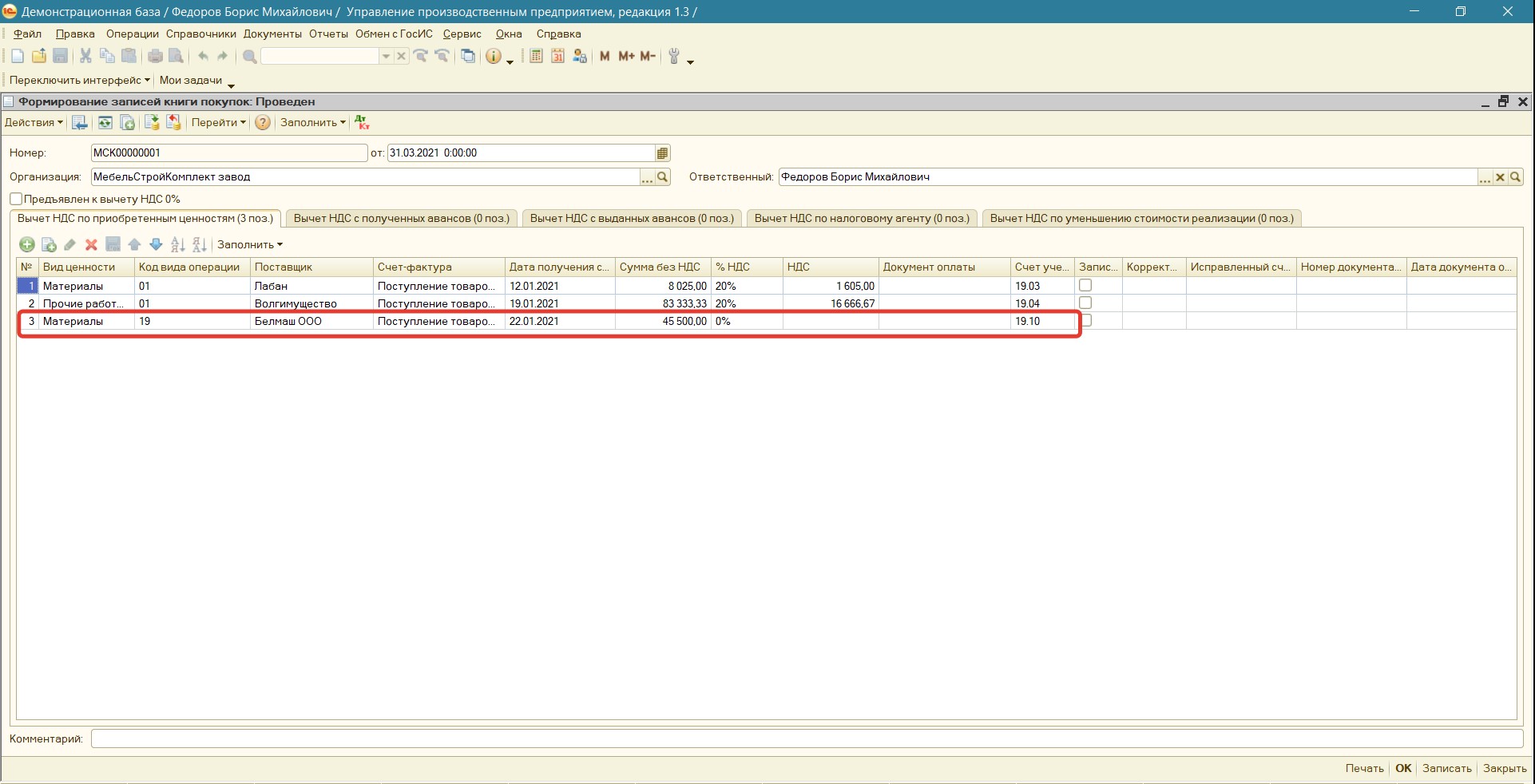

При подготовке Декларации по НДС необходимо сформировать книгу покупок. Данная операция вызывается из меню: Документы – Ведение книги покупок – Формирование записей книги покупок.

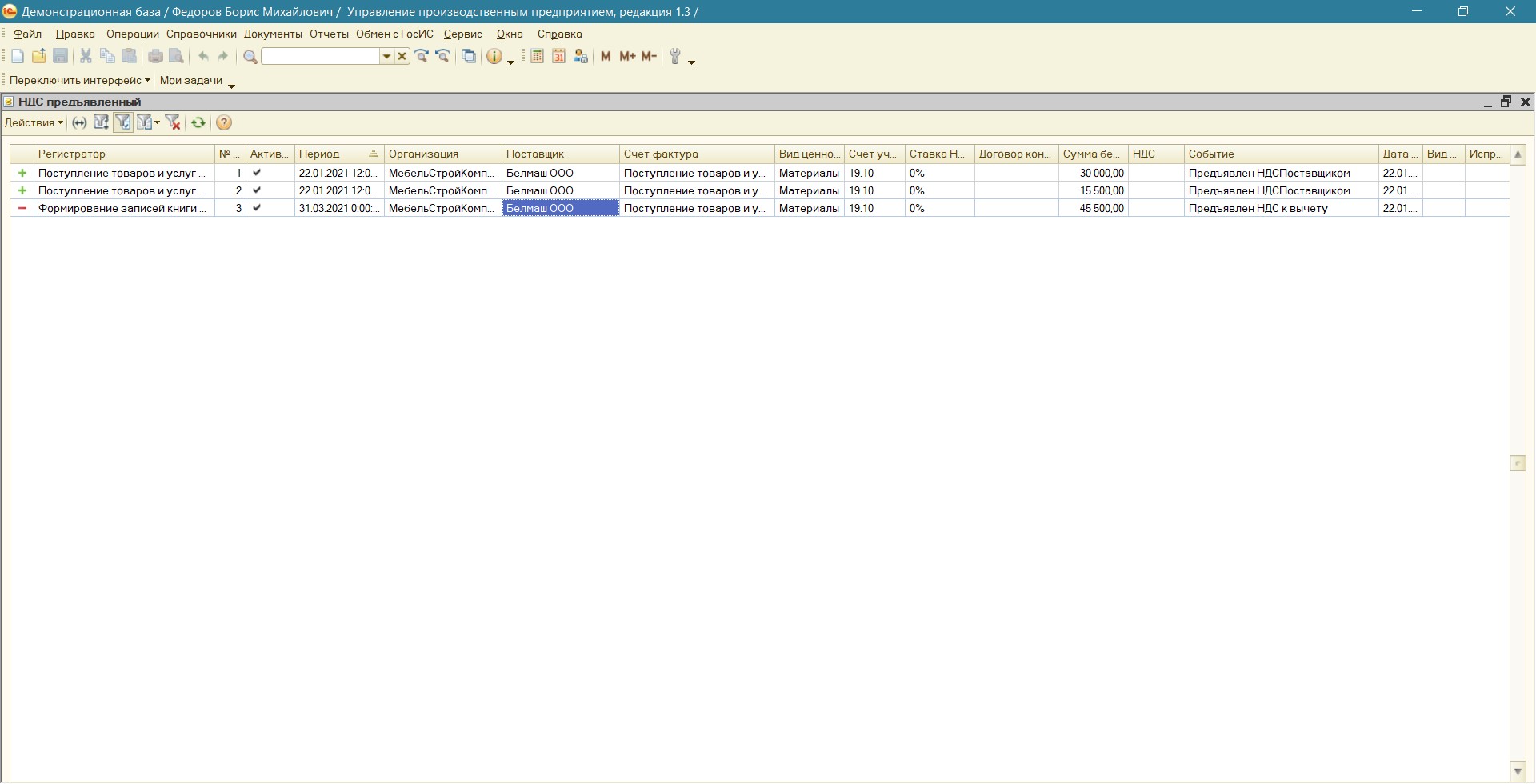

Несмортя на то, что ранее, документом «Отражение НДС к вычету» рассматриваемый импортный НДС был принят к отображению в книге покупок, тем не менее, для корректного заполнения записей в регистр «НДС предъявленный», по рассматриваемому импорту, при формировании книги покупок необходимо оставить данные, заполненные по рассматриваемой поставке (см. Рисунок 23):

- Код вида операции 19

- Поступление товаров и услуг (выбираем рассмативаемое поступление)

- НДС 0%

- Счет учета 19.10

Рисунок 23. Документ «Формирование записей книги покупок»

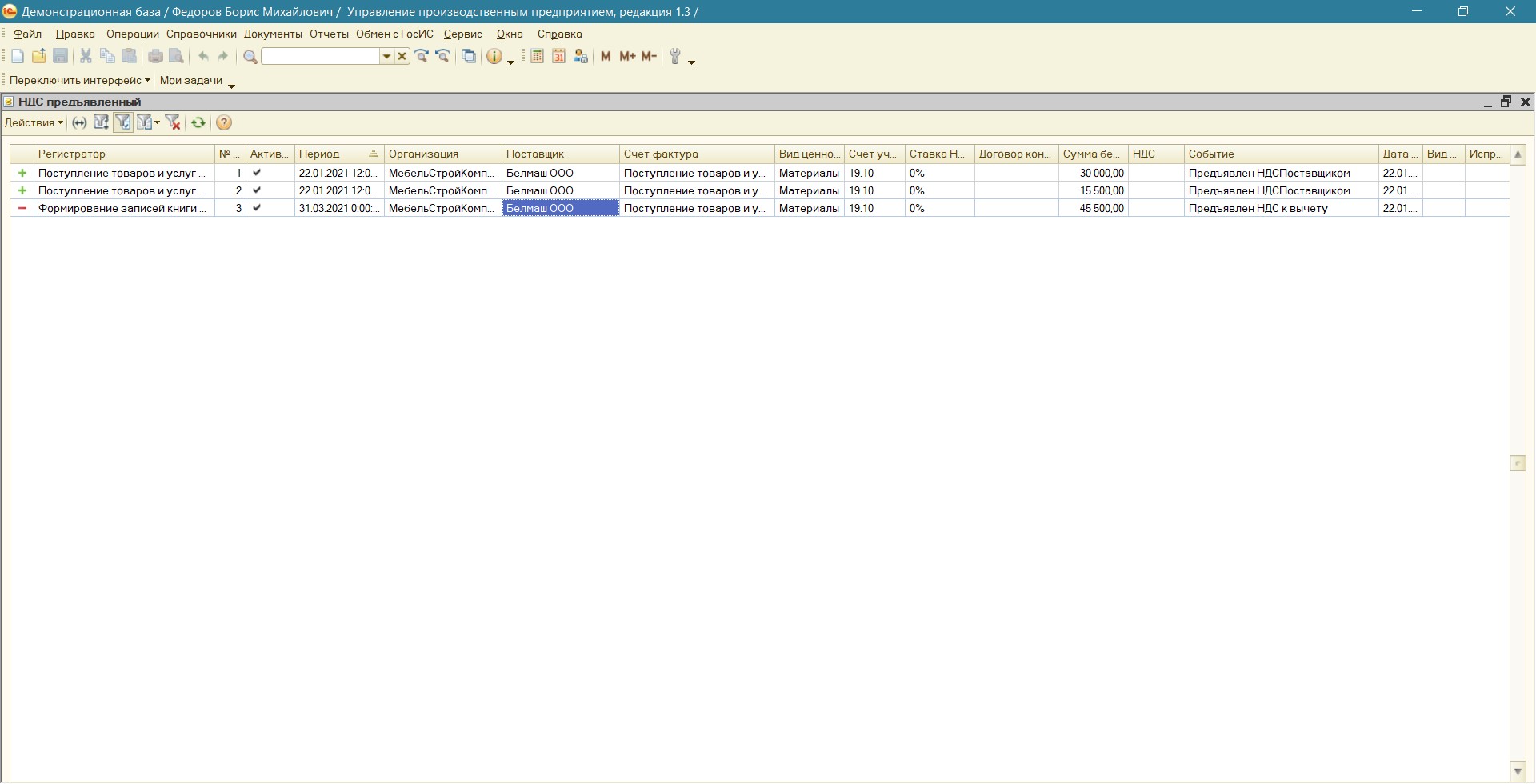

В результате по рассматриваемому импорту будет сформировано движение по регистру «НДС Предъявленный» (см.Рисунок 24), движений по регистру «Журнал проводок (бухгалтерский учет)» по рассматриваемому импорту не будет.

Рисунок 24. Движение по регистру «НДС Предъявленный» по рассматриваемой импортной поставке

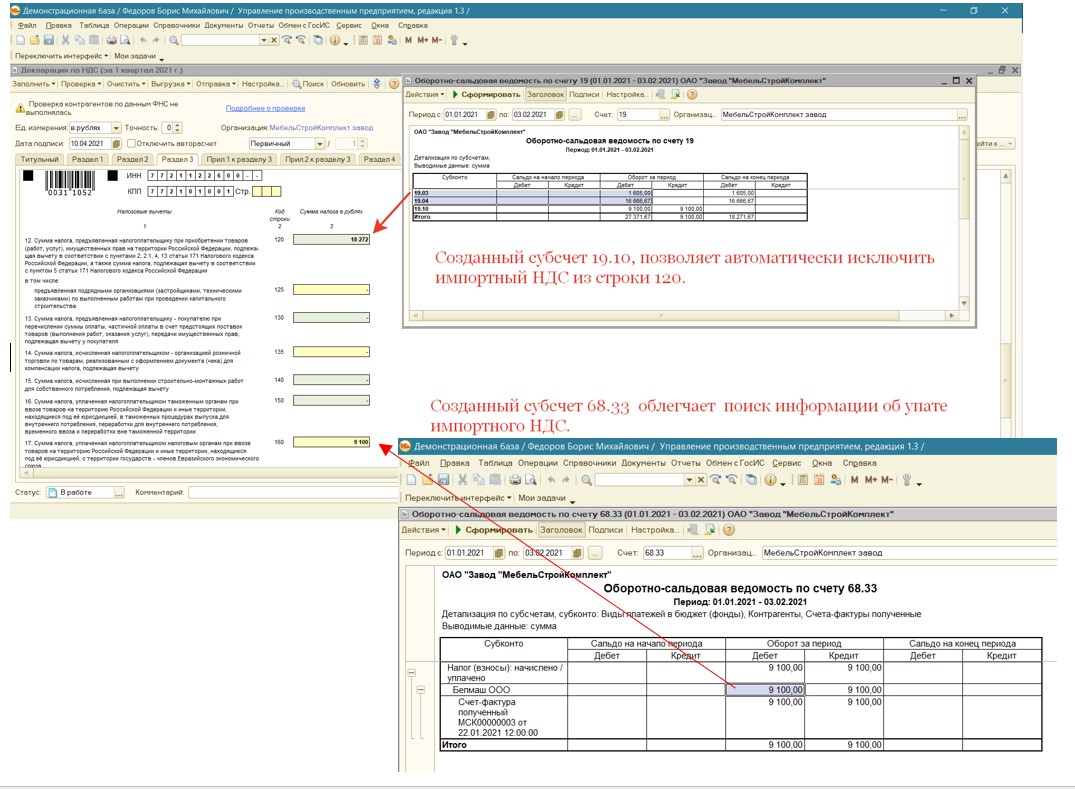

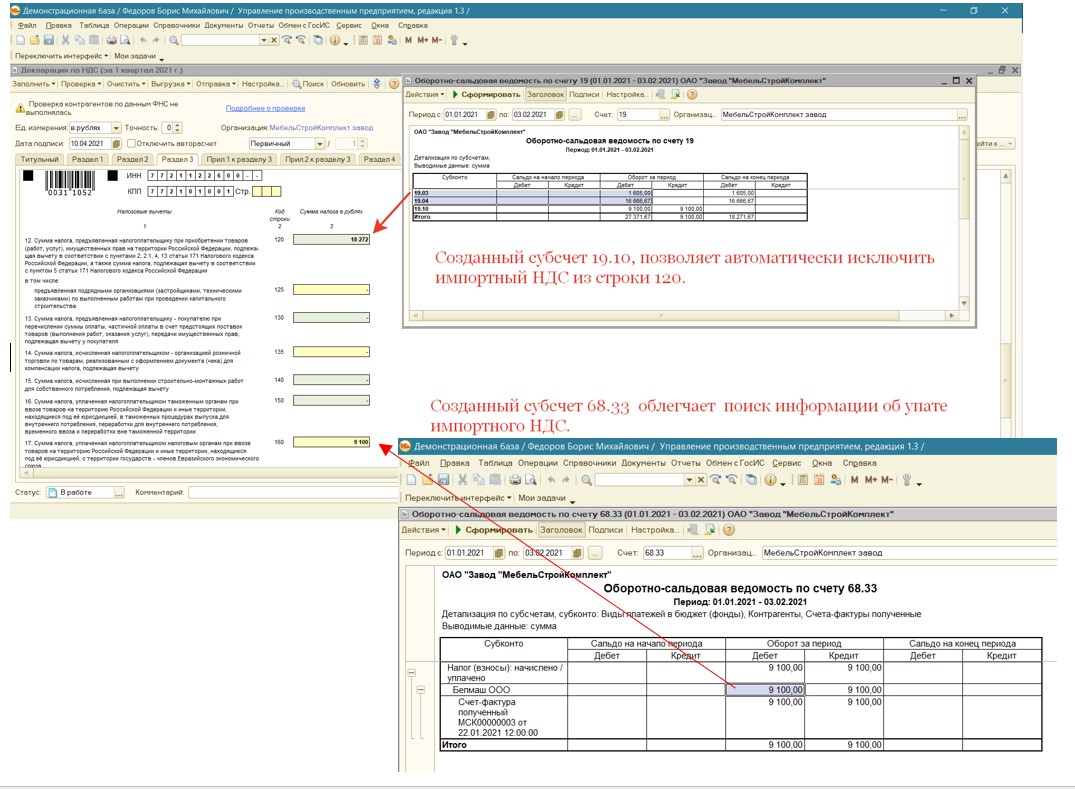

При заполнении Декларации по НДС необходимо вручную отразить уплаченный косвенный налог по строке 160 раздела 3. Благодаря созданному отдельному субсчету 68.33 достаточно легко можно найти необходимую для отражения сумму (см. Рисунок 25).

Созданный субсчет 19.10, позволяет при заполнении Декларации по НДС автоматически исключить импортный НДС из строки 120.

|

Рисунок 25.Применение созданных новых субсчетов 19.10 и 68.33 при формировании регламентированного отчета "Декларация по НДС" |

Раздел 8 в рассмативаемой ситуации будет заполнен следующим образом (см.Рисунок 26):

Рисунок 26. Раздел 8 («Книга покупок») регламентированного отчета "Декларация по НДС"

ОБРАТИТЕ ВНИМАНИЕ, что функционал программы не обеспечивает отображение номера Заявления об уплате косвенных налогов в книге покупок. Вместо этого отображается № и дата платежного поручения по уплате данного налога. Рекомендуем обратится в свою ИФНС для получения информации о допущении такой ситуации и принятии декларации с указанием номера п/п, а не Заявления.

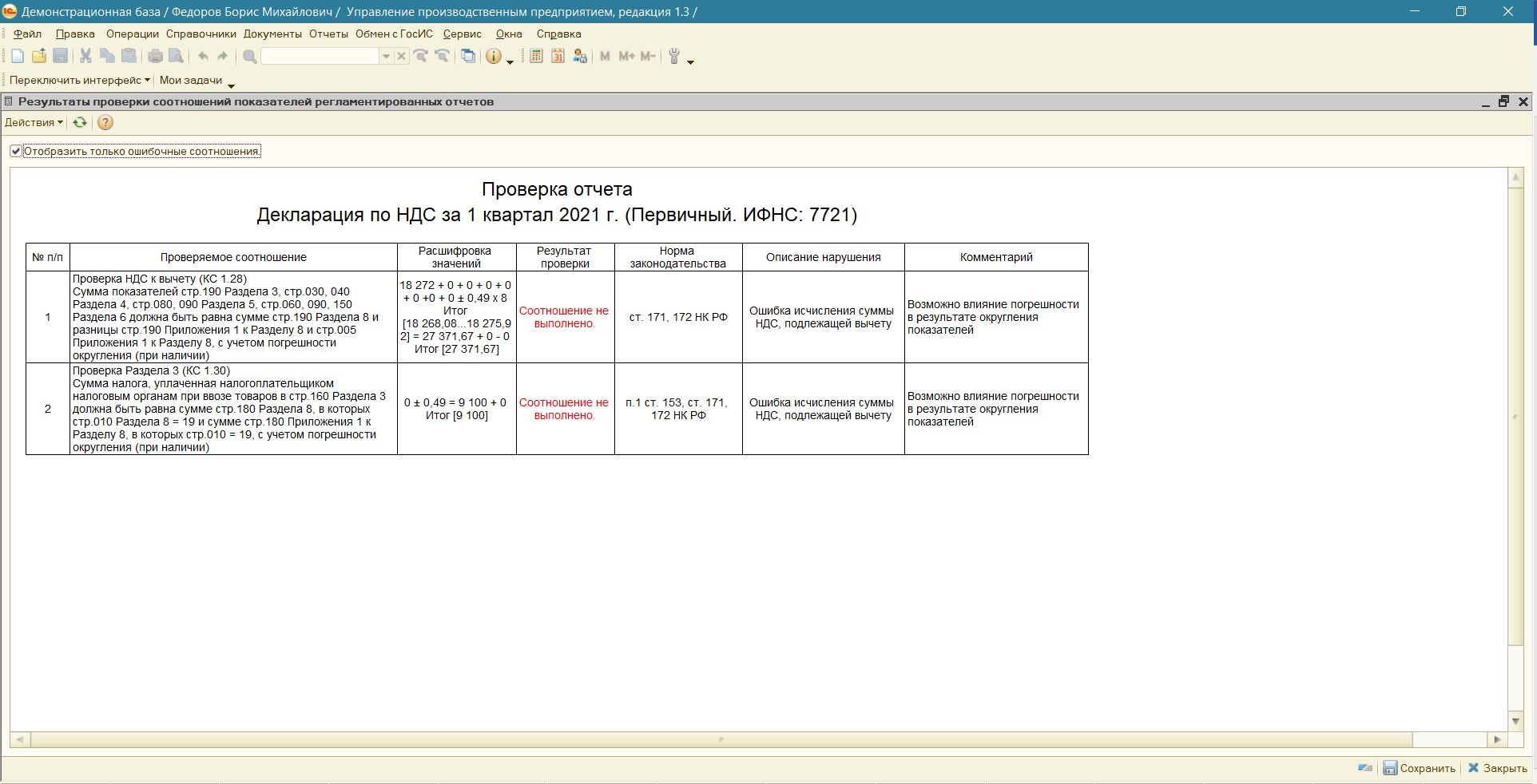

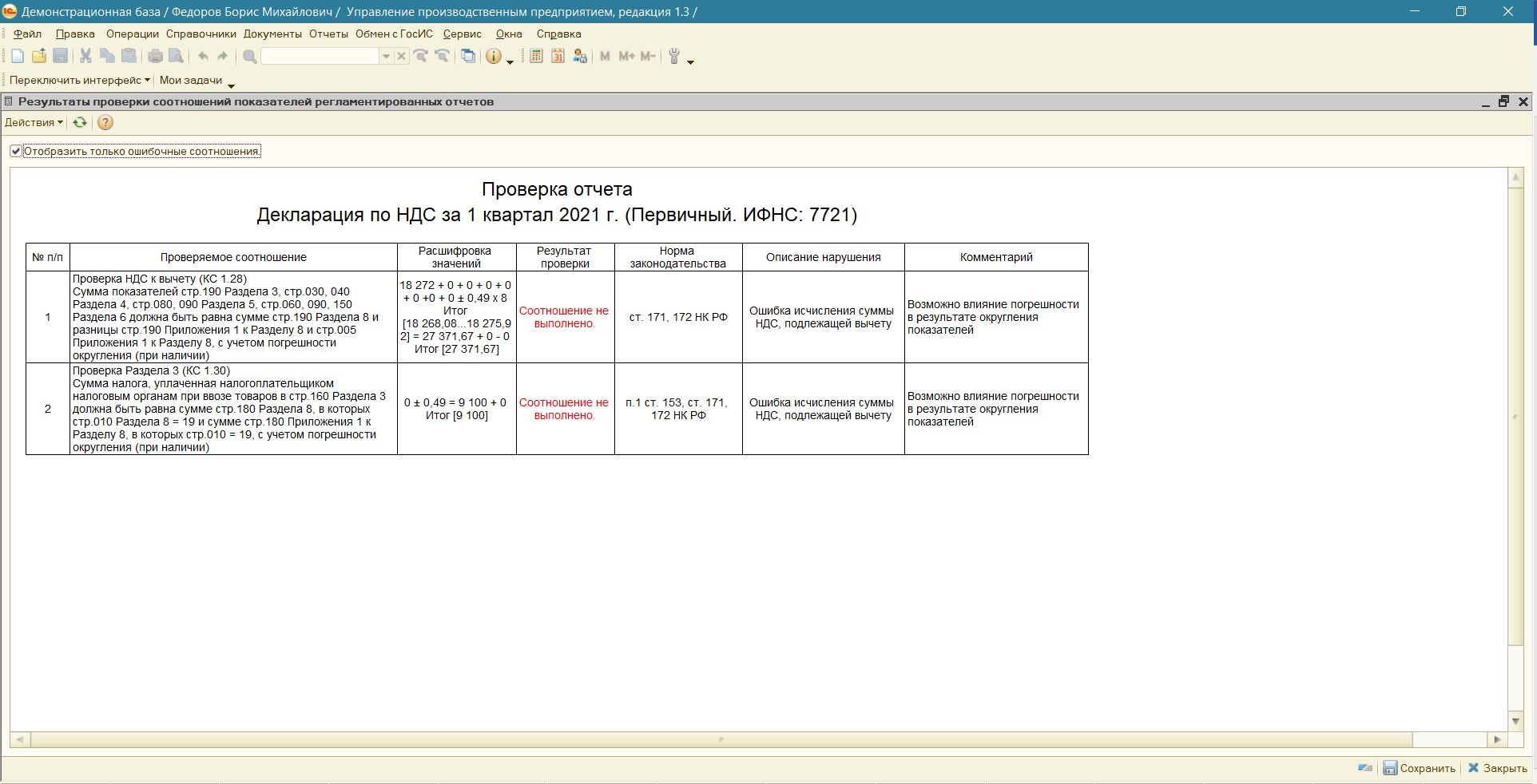

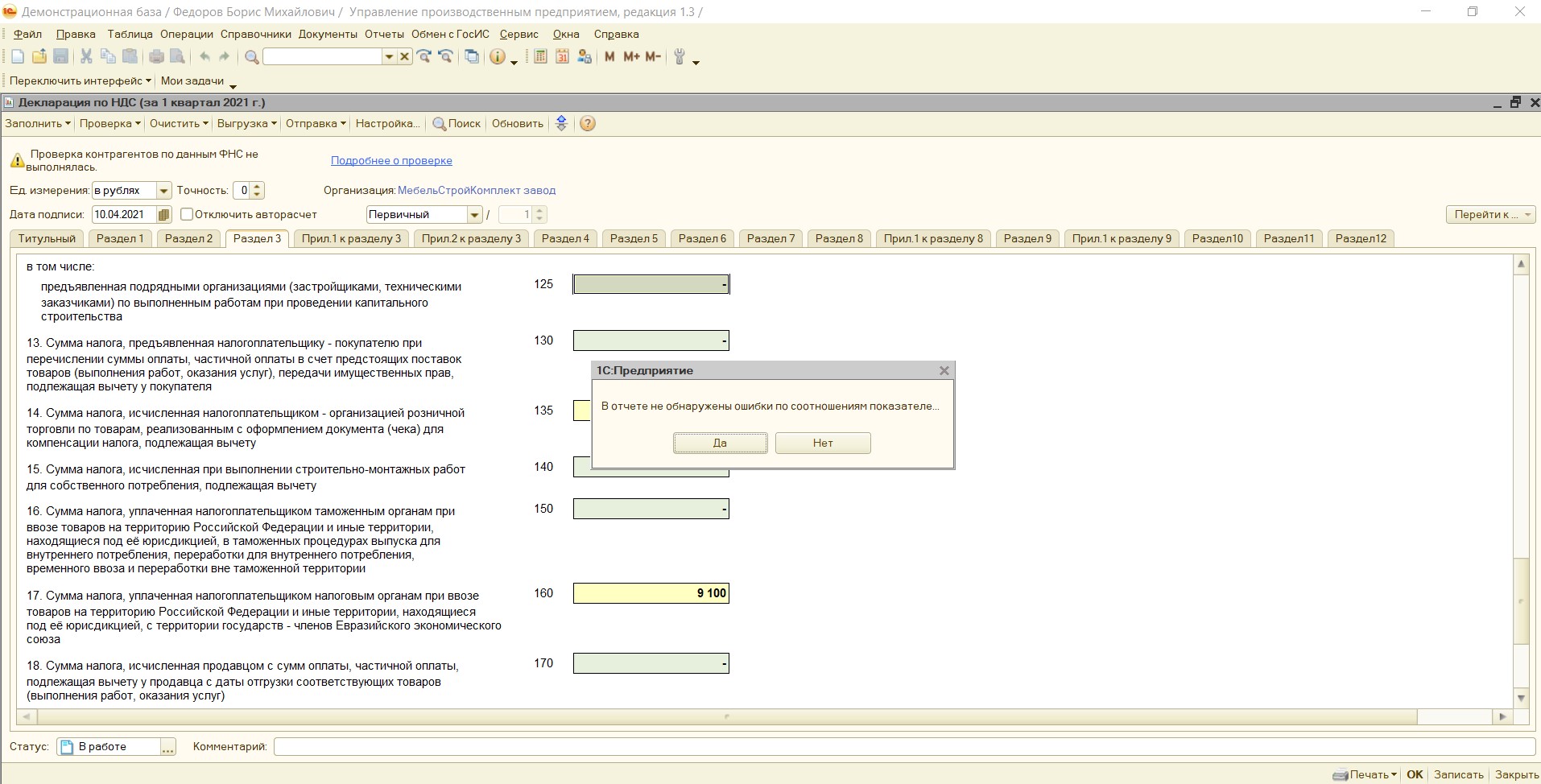

Запустив проверку программа проверит контрольное соотношение строки 160 раздела 3 и НДС с кодом 19 по разделу 8. В случае отличия сумм программа укажет на расхождения (см.Рисунок 27):

Рисунок 27.Результат проверки регламентированного отчета "Декларация по НДС" (при наличии ошибок)

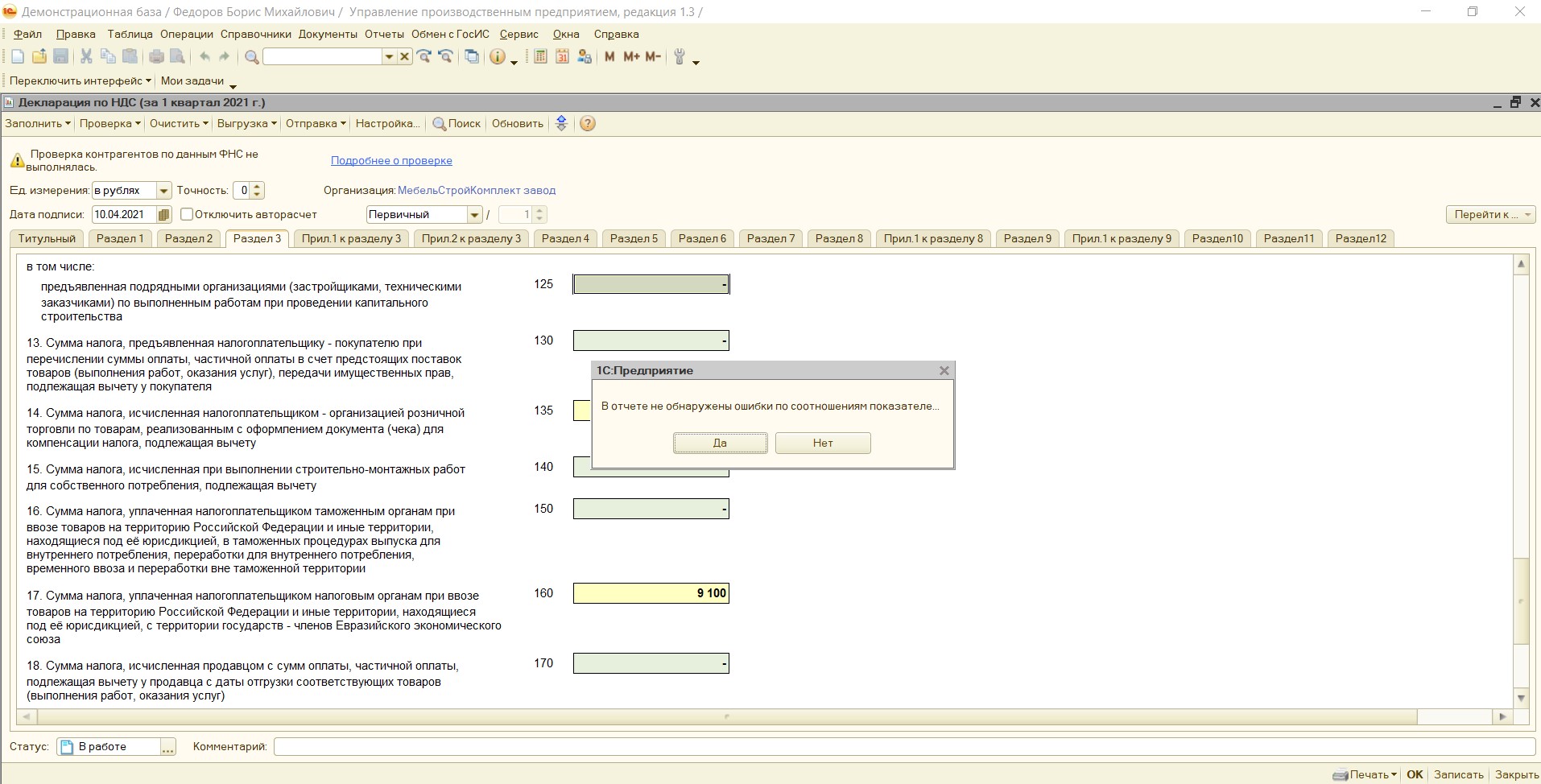

При устранении расхожений даная ошибка исчезает (см.Рисунок 28).

Рисунок 28.Результат проверки регламентированного отчета "Декларация по НДС" (при отсутствии ошибок)

Вступайте в нашу телеграмм-группу Инфостарт