Порядок расчета НДС

До начала расчета необходимо:

- перепровести все документы за тот месяц , за который рассчитывается НДС (отчетный период), то есть восстановить последовательность реализации и приобретения. В крайних случаях можно ограничиться запуском обработок «Восстановление последовательности расчетов» и «Проведение по регистрам НДС» , которые можно выполнить не в монопольном режиме.

- необходимо запретить всем пользователям кроме бухгалтерии изменять документы в отчетном периоде.

- Проверить продажи: соответствие отчета Продажи -> Продажи с данными по 90.01 счету БУ

- Проверить взаиморасчеты с контрагентами , в том числе , соответствие значений клиент-договор в связке документов заказ покупателя - платежное поручение – реализация (акт о оказании производственных услуг). Особо следует обратить внимание на организации ,имеющие филиальную структуру и контрагентов ,имеющих в нашей базе контрагентов дублирующие записи.

Проверить: на все ли приходные и расходные документы оформлены счета-фактуры. Воспользоваться отчетом Проверка НДС

- Проверить оборотно–сальдовую ведомость по счету 62 (с детализацией по субсчетам, контрагентам) за отчетный период . Все остатки по контрагентам по субсчету 62.01 должны быть дебетовые, а по субсчету 62.02 должны быть кредитовые. Воспользоваться отчетом Проверка НДС закладка Проверка 62 счета

Книга продаж

1. Создать счета фактуры выданные на аванс. Для этого надо запустить обработку «Регистрация счетов-фактур на аванс» ( Документы -> Ведение книги продаж). Указав период (отчетный период), далее заполнить по кнопке «Заполнить», проверить правильно ли система определила те платежки, на которые следует ввести счета-фактуры на аванс. После этого нажать на кнопку «Выполнить» , по который начнут создаваться соответствующие счета фактуры на аванс. Примечание: Если все или некоторые счета фактуры на аванс за соответствующий период уже были созданы, то будет сообщение с вопросом «Переформировать существующие счет-фактуры (ДА) или их оставить (НЕТ)?». (Рекомендую ответить НЕТ , тогда у ранее сформированных счет-фактур ( которые вероятно были переданы плательщику) не измениться номер.

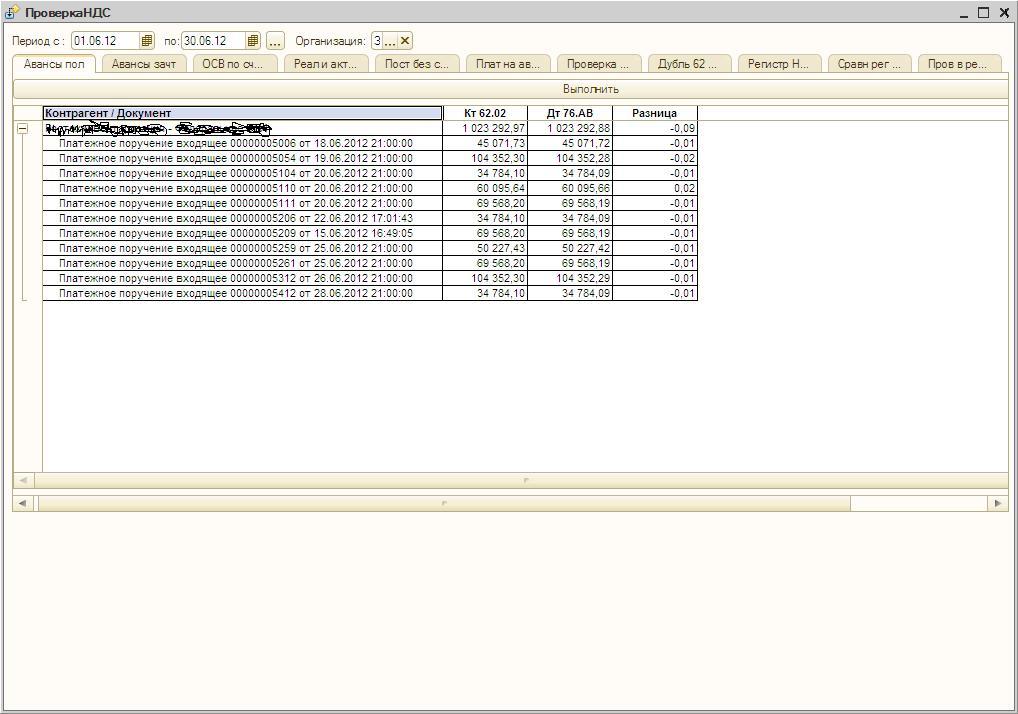

После этого необходимо провести проверку правильность формирования счетов-фактур на аванс (соответствие оборотов 62.02 и 76АВ).Для этого воспользуйтесь отчетом Проверка НДС закладка Авансы полученные. Если есть ошибки, необходимо найти причину . Затем необходимо заново сформировать счет фактуры на аванс.

2. Документ «Формирование записей книги продаж» ( Документы -> Ведение книги продаж). Вводим новый документ. Необходимо зайти на закладки «НДС по реализации» и «НДС с авансов» и нажать в них кнопки «Заполнить». Затем провести документ. Если документ необходимо перезаполнить и провести , то перед этим необходимо отменить проведение этого документа.

3. Если были поступления по тем авансам полученным , по которым были вычеты, то необходимо восстановить по ним НДС. Это делается на вкладке «Восстановление по авансам» через кнопку Заполнить ( в этом случае необходимо чтобы за этот налоговый период книга покупок в части Вычета НДС с выданных авансов была оформлена)

4. На этом формирование книги продаж закончено. Распечатать книгу продаж: Отчеты-> НДС-> Книга продаж

Проверка правильности формирования книги продаж:

1. Проверить нет ли остатков в регистре «НДС начисленный» после формирования книги продаж (если есть то это суммы не попавшие по каким либо причинам в книгу продаж» ) Отчеты -> Универсальные -> Остатки и обороты. Указать регистр «НДС начисленный» и соответствующий период, проверить графу «Конечный остаток»

2. Отчеты -> Универсальные -> Список кросс-таблица. Указать регистр «НДС продажи» Указать соответствующий период, организацию (ЗАО «Геостройизыскания»). Группировка по виду ценности. Соответствующие суммы сравнивает с кредитовым оборотом счета 68.02 в корреспонденции с соответствующими счетами

Книга покупок

1. Документы -> Ведение книги покупок -> Формирование записей книги покупок . Вводим новый документ. Указать последнюю дату отчетного периода (время 23:59:59), Организацию. На закладке «Вычет НДС по приобретенным ценностям» по кнопке «Заполнить» заполнить табличную часть. На закладке «Вычет НДС с авансов» по кнопке «Заполнить» заполнить табличную часть. На закладке «Вычет НДС с выданных авансов» по кнопке «Заполнить» заполнить табличную часть , если есть счет-фактуры полученный на аванс.

2. Документы -> Ведение книги покупок -> Формирование записей книги покупок . Вводим новый документ. Указать последнюю дату отчетного периода (время 23:59:59), Организацию. На закладке «Вычет НДС по приобретенным ценностям» занести записи по приходным накладным , по которым НДС начисляется помесячно частями (связано в основном с программным обеспечением).

3. На этом формирование книги покупок закончено. Распечатать книгу покупок: Отчеты-> НДС-> Книга покупок

Проверка правильности формирования книги покупок:

- Проверить соответствие остатков на счете 19 "НДС по приобретенным ценностям" и остатков по регистрам "НДС предъявленный". Отчеты -> Универсальные -> Остатки и обороты. Указать регистр «НДС предъявленный» и соответствующий период, Группировка по видам ценностей. .Эти остатки должны совпадать, если учет НДС ведется в системе полностью и правильно. В случае наличия расхождений общей суммы можно начать выверку по отдельным видам приобретенных ценностей (субсчета счета 19 и виды ценностей в регистре соответственно), контрагентам и документам поступления ценностей. При нахождении конкретной суммы расхождения далее следует разбираться с причинами расхождения, используя расшифровки отчетов.

2. Проверить соответствие остатков на счете учета НДС с авансов 76.АВ и остатков

регистра "НДС с авансов" (Отчеты -> Универсальные -> Остатки и обороты). Указать регистр «НДС с авансов» и соответствующий период,) . Эти данные должны полностью совпадать. В случае несовпадения следует сопоставить обороты (дебетовый оборот счета 76.АВ сравнивается с оборотом по приходу в регистре, кредитовый оборот счета - с оборотом по расходу в регистре), при необходимости – с нужным отбором (по контрагенту и т.п.), что достигается настройкой отчетов.

- Проверить соответствие оборотов по вычету НДС по приобретенным ценностям:

оборот по дебету счета 68 в корреспонденции со счетом 19 должен совпадать с

записями регистра "НДС покупки" за соответствующий период (Отчет -> Универсальные -> Список \ кросстаблица).

Для этих же целей более удобно использовать отчет Отчеты ->НДС->Анализ входящего НДС Отчет предназначен для сопоставления данных по счетам учета НДС по приобретенным ценностям (субсчета счета 19) и данных регистра «НДС покупки». Такое сопоставление необходимо для проверки состояния регистра «НДС предъявленный», так как именно по данным этого регистра заполняется книга покупок и налоговая декларация по НДС.

В таблице 1 «Суммы НДС, предъявленные поставщиками в текущем периоде» сравниваются записи по дебету счета 19, с одной стороны, и записи в регистре «НДС покупки» с событием «Предъявлен НДС поставщиком», с другой.

В таблице 2 «Суммы НДС, предъявленные к вычету в текущем периоде», сравниваются суммы по записям в дебет счета 68.02 «Налог на добавленную стоимость» с кредита счета 19 и суммы записей в регистре «НДС покупки» с событиями «Предъявлен НДС к вычету» и «Предъявлен НДС к вычету 0%».

4. Проверить соответствие кредитовых оборотов счета 19 (за исключением оборотов

между субсчетами счета 19) и оборотов по расходу в регистре "НДС

предъявленный" (Отчеты -> Универсальные -> Остатки и обороты).

5. Проверить соответствие дебетовых оборотов счета 19 (за исключением оборотов

между субсетами счета 19) и оборотов по приходу в регистре "НДС

предъявленный" (Отчеты -> Универсальные -> Остатки и обороты ).

6. Проверить соответствие дебетовых оборотов по дебету счета 68.02 (кроме уплат

налога и зачета переплат других налогов) и оборотов по регистру "НДС покупки"(Отчет -> Универсальные -> Список \ кросстаблица).. В случае наличия расхождений можно начать более детальную сверку, например, отдельных корреспонденций счетов и отдельных видов ценностей в регистре (например: оборот в корреспонденции со счетом 76.АВ и оборот по виду ценностей "Авансы полученные").

7. Проверить НДС по авансам зачтенным (вычет НДС по авансам) Для этого необходимо провести проверку правильност формирования зачетов авансов (соответствие оборотов 62.02 и 76АВ).Для этого воспользуйтесь отчетом Проверка НДС закладка Авансы зачтенные.

Общие замечания:

- Собственно книга продаж и книга покупок формируются на основе регистров НДС продаж и НДС покупок соответственно.

-если с данным контрагентом по договору взаиморасчеты ведутся по заказам, то в БУ как и УУ определение аванса (60.02,62.02) и оплаты (60.01,62.01)от поставщика или покупателя происходит относительно каждого созданного заказа . Правильность определение аванса можно проследить по регистрам (и соответствующим отчетам) Расчеты по реализации (БУ) , расчеты по приобретению (БУ)

-счет-фактуры на аванс полученный можно формировать на основе документа Платежное поручение входящее ( если в ней есть движение по счету62.02), а не только как прежде обработкой «Формирование счетов фактур на аванс»..

-Если применяются вычеты по авансам выданным (оформлена счет-фактура полученный на аванс на основе Платежного поручения исходящего (аванс)) , то необходимо сначала сформировать книгу покупок (Закладка вычет по авансам полученным – автоматическое заполнение) , а после оформления документа Поступление , в книге продаж необходимо будет восстановить этот НДС на закладке «Восстановление по авансам» (автоматическое заполнение)

- Документ «Списание НДС» используется в случае, когда известно, что НДС не может быть принят к вычету (например, никогда не будет получен счет-фактура поставщика).

-Порядок пользования отчетом по нашему мнению интуитивен Проверка НДС, он выдает только те данные , которые ошибочны, и требуют проверки и исправления

Вступайте в нашу телеграмм-группу Инфостарт