Внимание! В Бухгалтерии 3.0 реализована новая методика!

Ознакомиться с новой методикой

Правовая справка

Налоговая база по НДС определяется на дату принятия на учет у налогоплательщика импортируемых товаров на основе их стоимости. Стоимостью приобретенных товаров является цена сделки, подлежащая уплате поставщику согласно условиям договора (контракта) - п.2 ст.2 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импортетоваров в таможенном союзе от 11.12.2009 (далее Протокол), вступивший в силу с 1 июля 2010 года.

Суммы косвенных налогов исчисляются налогоплательщиком импортером по налоговым ставкам, установленным законодательством государства - импортера -

Косвенные налоги уплачиваются не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров -

Суммы косвенных налогов, уплаченные (зачтенные) по товарам, импортированным на территорию одного государства - члена таможенного союза с территории другого государства - члена таможенного союза, подлежат вычетам (зачетам) в порядке, предусмотренном законодательством государства - члена таможенного союза, на территорию которого импортированы товары -

Таким образом, суммы НДС, уплаченные налогоплательщиками в бюджет Российской Федерации по товарам, ввезенным на территорию Российской Федерации с территории Республики Казахстан, подлежат вычету в порядке, установленном законодательством Российской Федерации о налогах и сборах. В соответствии с положениями ст.171 и ст.172 НК РФ налогоплательщики имеют право уменьшить общую сумму НДС в отношении операций по реализации товаров (работ, услуг) на территории РФ на суммы налога, уплаченные при ввозе товаров на территорию РФ, после принятия на учет ввезенных товаров при наличии документов, подтверждающих уплату указанных сумм, и при использовании данных товаров для осуществления операций, облагаемых НДС. Следовательно, суммы НДС, уплаченные на территории РФ по товарам, ввезенным на территорию Российской Федерации с территории Республики Казахстан, могут быть включены в налоговые вычеты после выполнения всех вышеперечисленных условий, но не ранее периода, в котором налог на добавленную стоимость по таким товарам уплачен и отражен в соответствующей налоговой декларации - письмо Минфина РФ

Не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров налогоплательщик обязан представить в налоговый орган, на территорию которого импортированы товары налоговую декларацию по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств - членов таможенного союза.

Одновременно с налоговой декларацией налогоплательщик должен представить в налоговый орган комплект документов, перечисленных в п.8 ст.2 Протокола.

Применение методик заложенных в «1С:Предприятие 8»

Для максимально прозрачного контроля за операциями по импорту из Республики Беларусь необходимо несколько модифицировать стандартный план счетов. Для цели раздельного учета входящего внутреннего НДС, НДС по импорту и НДС по импорту из Белоруссии, необходимо добавить счет 19.Б (Рисунок 1).

Рисунок 1 - Параметры счета “19.Б”

Для цели обособленного учета расчетов по Белорусскому НДС необходимо добавить счет 68.Б (Рисунок 2).

Рисунок 2 - Параметры счета “68.Б”

Рассмотрим основные этапы отражения Белорусского НДС в учете.

Для отражения поступления импортных товаров воспользуемся документом “Поступление товаров и услуг”. Ввиду особого порядка обложения НДС, при помощи кнопки “Цены и валюта” снимаем флаг “Учитывать НДС”. Пример заполнения документа показан на рисунке 3.

Рисунок 3 - Пример заполнения документа “Поступление товаров и услуг”

На основании созданного документа “Поступление товаров и услуг” необходимо выписать фиктивный счет-фактуру, который будет использоваться для контроля начисленного и возмещенного НДС (аналитика счета 19.Б).

Данная операция отражается при помощи документа “Операция (бухгалтерский и налоговый учет)”. Для упрощения заполнения данного документа рекомендуется настроить типовую операцию (Рисунок 4).

Рисунок 4 - Параметры типовой операции начисления НДС

В качестве аналитики “Счета-фактуры - полученные” указывает счет-фактуру, зарегистрированную на предыдущем этапе. Результат проведения документа представлен на рисунке 5.

Рисунок 5 - Результат проведение документа “Операция (бухгалтерский и налоговый учет)”

Данная операция оформляется документами “Платежное поручение” и “Списание с расчетного счета”, при помощи операции “Перечисление налога”. Счет дебета 68.Б.

Данная операция оформляется в момент получение от налоговых органов “Заявления о ввозе товара”. Для оформления этой операции необходимо воспользоваться документом “Отражение НДС к вычету”. В документе необходимо установить флаги “Использовать как запись книги покупок”, “Формировать проводки”. В качестве документа необходимо указать тот счет-фактуру, по которой был начислен НДС. В выбранном счет-фактуре необходимо заполнить графы “Вх. номер” и “Вх. дата” входящими датой и номер полученного заявления (Рисунок 6).

Рисунок 6 - Заполнение документа “Счет-фактура полученный”

В табличной части “Товары и услуги” необходимо добавить новую строку и заполнить следующим образом:

- Вид ценности - Таможенные платежи;

- Сумма - стоимость поступивших товаров;

- Ставка НДС - ставка НДС, по который был начислен налог;

- Счет учета - 19.Б;

- Событие - Предъявлен НДС к вычету.

На закладке “Документы оплаты” указываем дату и сумму оплаты, документ оплаты заполнять не обязательно.

На закладке “Счет-фактура” устанавливаем флаг “Использовать документ расчетов как счет-фактуру” (Рисунок 7).

Рисунок 7 - Пример заполнения документа “Отражение НДС к вычету”

Подобное заполнение документа обеспечивает правильное отражение операции и в бухгалтерском учете и в книге покупок и в декларации по НДС. Результат проведения документа представлен на рисунке 8.

Рисунок 8 - Результат проведение документа “Отражение НДС к вычету”

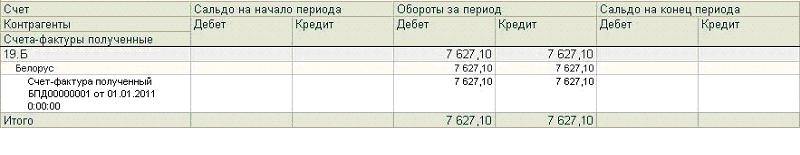

Контролировать НДС по каждой из импортных сделок можно при помощи стандартных бухгалтерских отчетов, например “Оборотно-сальдовая ведомость по счету 19.Б” (Рисунок 9)

Рисунок 9 - “Оборотно-сальдовая ведомость по счету 19.Б”

В книгу покупок операция вычета НДС попадает по дате документа “Отражение НДС к вычету” (Рисунок 10).

Рисунок 10 – «Книга покупок»

Сумма НДС по импорту из Белоруссии автоматически попадает в строку 180 раздела 3 декларации по НДС. Для корректного заполнения декларации необходимо для строки 180 установить способ заполнения “заполнять автоматически с корректировкой” и вычесть сумму белорусского НДС, а в строку 190 эту сумму вручную заполнить. Этими действиями мы обеспечиваем корректность данных даже после автоматического перезаполнения декларации.

Вступайте в нашу телеграмм-группу Инфостарт