В этой статье мы поговорим о том, что существует реальная и номинальная ответственность. Как правило, на предприятии создаются финансовые структуры, но не всегда понятно, где ответственность настоящая, а где – лишь формальная, неуправляемая.

Далее разберем особенности автоматизации бюджетирования в отличие от других блоков – операционного контура, регламентированного и производственного учета.

Поговорим, равна ли финансовая структура организационной или это разные вещи, должны ли они отличаться и в чем состоят эти отличия.

Отдельно рассмотрим понятие центра финансовой ответственности (ЦФО) – чем он отличается от центра финансового учета (ЦФУ) и места возникновения затрат (МВЗ).

Также обсудим ЦМД – центр маржинального дохода и, конечно, центр прибыли.

Затем перейдем к трансфертному ценообразованию – понятию, знакомому многим – но взглянем на него под новым углом.

Проблема отсутствия четкой финансовой структуры у заказчиков

Итак, начнем с финансовой структуры компании. Обычно на проектах первый вопрос, который задают: «Предоставьте, пожалуйста, формы БДР и БДДС – формы ваших бюджетов». А кто из вас запрашивает документ «Финансовая структура компании»? Это делают далеко не все.

А кто когда-либо получал от заказчика четкий и понятный документ в ответ на такой запрос? Думаю, немногие.

Даже если документ все-таки предоставляют, чаще всего заказчик уточняет: «Он неактуален, финансовая структура у нас в голове». В итоге на проекте приходится формировать ее заново. И, как показывает практика, делать это нужно в начале проекта, а не в конце, когда все уже спроектировано.

Так что давайте разбираться с самого начала.

Различие между центром финансовой ответственности и центром финансового учета

Понятие центра финансовой ответственности (ЦФО) знакомо всем, однако даже специалисты с многолетним опытом не всегда могут четко определить границы этой ответственности.

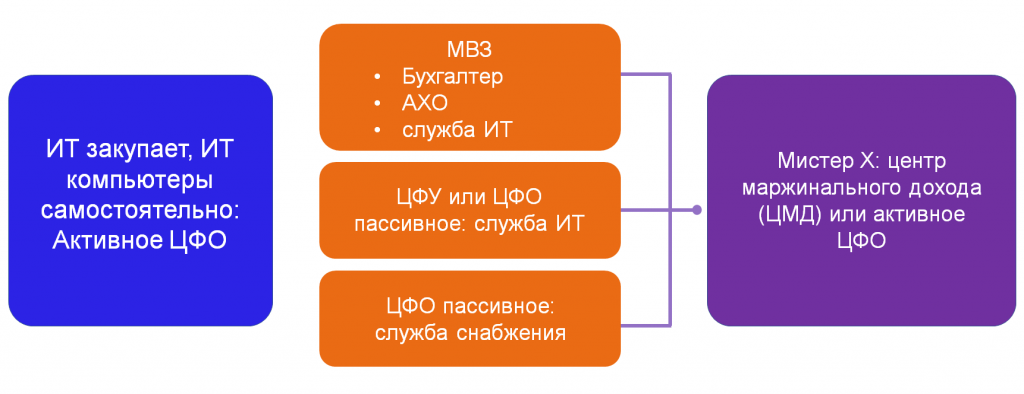

Рассмотрим простой пример. На предприятии есть бухгалтерия, АХО и служба ИТ. Каждому подразделению нужно по одному компьютеру.

-

Место возникновения затрат (МВЗ) №1 – бухгалтерия,

-

МВЗ №2 – АХО,

-

МВЗ №3 – ИТ.

Закупку компьютеров для всех подразделений осуществляет служба IT. Следовательно, именно она выступает центром финансовой ответственности. В этом случае IT-служба является ЦФО для трех компьютеров и МВЗ – для одного. Казалось бы, все просто. Но есть нюансы.

Если сотрудник ИТ самостоятельно принимает решения о закупке – выбирает модели, определяет, кому какой компьютер нужен (например, себе берет MacBook, бухгалтерии – более-менее мощный ПК, а для АХО решает ограничиться апгрейдом старого оборудования), – то он фактически принимает управленческие решения по расходам.

При этом в этом случае, если он сам заключает договоры с поставщиками, ведет переговоры о ценах и оптимизирует затраты как по объему, так и по сумме, служба IT является активным центром финансовой ответственности.

Если же ИТ только инициирует закупку и передает заявку в службу снабжения, а договоры и цены согласовывает уже снабжение, то IT-служба становится пассивным ЦФО.

А когда IT вообще не принимает решений по оптимизации затрат, а лишь собирает и передает заявки, проверяя их на ошибки, – это уже не центр ответственности, а центр финансового учета (ЦФУ). Он фиксирует затраты, но не управляет ими.

В ситуациях, когда ЦФО является пассивным или превращается в ЦФУ, в структуре обязательно должен появиться некий Мистер X – лицо, ответственное и за цены, и за объем затрат.

Чаще всего такую роль выполняет главный инженер, которому подчиняются и служба снабжения, и ИТ, либо заместитель директора по общим вопросам. Этот Мистер X должен появиться и ему, в идеале, должны подчиняться пассивные ЦФО.

Связь финансовой и организационной структур

Однако на практике все происходит далеко не так идеально. Поэтому финансовая структура компании должна быть согласована с организационной, а значит, важно понимать, как строится иерархия управления в организации.

Давайте разберем это на примерах и поговорим о двух подходах – методе производственной единицы и функциональном колодце.

Метод производственной единицы

Пример из практики: сибирский завод по производству минеральных удобрений, численность – более 6000 человек. Руководителям цехов объявили: «Ты – хозяйственник, работаешь на принципах самоокупаемости и самофинансирования. Сам решай, у кого закупать услуги, кто будет заниматься ремонтом, клинингом. Заведуй АХО, обеспечением спецодеждой и СИЗ. Полная самостоятельность – твоя ответственность».

В результате начальник цеха перестал высыпаться, жил на работе, но производством он не занимался – он занимался покупкой хозинвентаря, СИЗ и так далее.

Это и есть метод производственной единицы в чистом виде, который на практике оказался неэффективным.

Метод функционального колодца

В другом холдинге, наоборот, начальнику цеха оставили только производственные функции, полностью лишив его влияния на остальные затраты.

В итоге закупками занялись снабженцы, которым было безразлично качество расходных материалов. Они покупали, например, перчатки по 8 рублей – через неделю они рвались, и люди продолжали работать без защиты.

Экономисты установили «идеальные» нормы по ТМЦ: решили, что каждому подразделению положен комплект гаечных ключей раз в квартал, и в итоге завод буквально завалило инструментом. При этом снабжение закупало дешевые ключи, которые быстро ломались – ситуация только ухудшалась.

Производство снова стало неэффективным, а затраты – росли.

Ни метод производственной единицы, ни метод функционального колодца в чистом виде не работают. Эффективная система строится на балансе между ними.

Важность структуры бюджета доходов и расходов (БДР)

Финансовую ответственность мы распределяем всегда за что-то. И если, например, распределить финансовую ответственность одному ЦФО за себестоимость товаров и услуг, то ответственности не получится. Этот человек, примерно по методу производственной единицы, превратится в задерганного, недосыпающего производственника, который производство толком не знает и, по сути, ничем управлять не будет.

Слева пример БДР по укрупнению статей: выручка, себестоимость, зарплата и какие-то безликие прочие расходы. Если прочие расходы поименовать подробнее (например, за статью Ремонт назначить своего ответственного, за статью Связь – своего, аналогично за статью Аренда и т.д.) – тогда уже можно будет чем-то управлять.

Как еще не нужно делать БДР, потому что ответственности потом не будет? Пример справа – статьи без смысла. Например, статья «Техосмотр (такси каждые 6 мес)». Что это значит? Я должна проводить техосмотр такси, которым пользуюсь, или у меня есть собственное такси, которому я его провожу? Или, например, «Закупка доп. оборудования д/офис» – я должна покупать стулья, компьютеры или розетки?

Статьи, не несущие понятного смысла, нужно расшифровывать, особенно если они названы обобщенно.

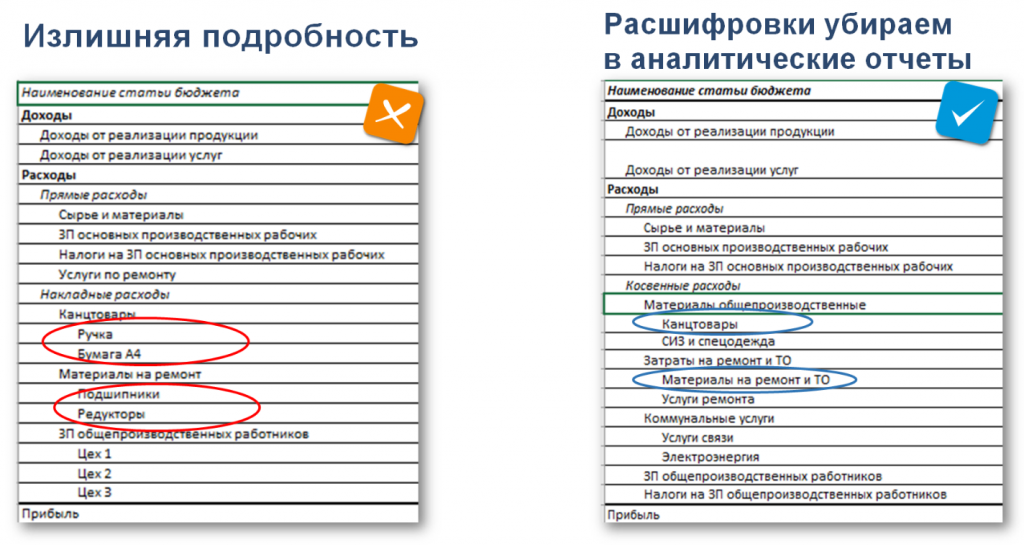

Есть и другая крайность – излишняя подробность. Реальный пример БДР: директор сказал, что хочет видеть все подробно. В результате получилась простыня примерно из 800 строк. Он хотел видеть, сколько каждое подразделение потратило на ручки, бумагу А4, подшипники – причем подшипники даже по номерам. Я спросила: какие управленческие решения вы собираетесь принимать по статье «Ручки»? Даже если их расходы увеличить в два раза или убрать совсем, на предприятии ничего не изменится. Люди начнут писать карандашами – это снизит лояльность, но не остановит производство. А если ручек станет в два раза больше – их просто унесут домой, и тоже ничего не изменится.

Есть понятие «рычаг себестоимости». Если убрать ручки или увеличить расходы на них в два раза, то это составит 0,000001% от структуры затрат и никак не повлияет на бизнес. Поэтому понимание рычага себестоимости нужно закладывать в БДР и группировать статьи соответственно.

Те же канцтовары можно было бы объединить, если сумма по ним несущественна: например, 15 тысяч рублей при обороте в миллиарды. Если же затраты на канцтовары составляют существенную сумму в себестоимости: например, производственное предприятие оформляет подробную документацию на свою продукцию в печатном виде – тогда, конечно, детализация оправдана. Поэтому помним, что БДР всегда нужно нормализовать.

А теперь перейдем к реальным кейсам.

Кейс №1: Финансовая структура в строительном холдинге

Первый кейс построен на основе 20-летнего опыта работы в области бюджетирования и формирования финансовых структур. Рассмотрим его на примере крупного строительного холдинга по жилищному строительству полного девелоперского цикла. В состав холдинга входят инвестор, заказчик, застройщик, генеральный подрядчик, подрядчик и субподрядчик.

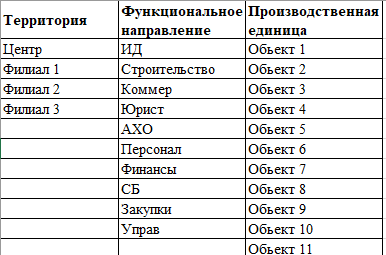

Для понимания кейса важно учитывать, что основой деятельности являются объекты строительства, поэтому производственные единицы необходимо отражать в финансовой структуре. В третьем столбце (объект №1, объект №2) указаны именно объекты строительства.

Кроме того, в финансовую структуру включаются функциональные направления – инвестиционная деятельность, строительство, коммерческая служба, юридический отдел, АХО и другие.

Поскольку холдинг крупный, добавляется еще одна производственная единица – территория. Финансовая структура учитывается не только по объектам, но и по территориям, и далее данные сводятся по территориальному признаку.

Соответственно, в каждой территории должен быть директор филиала, который управляет частью своих затрат в рамках филиала. И должен быть, например, коммерческий директор в центральном офисе, которому подчиняются коммерсанты на местах, но при этом у них двойное подчинение: административно они подчиняются директору филиала, функционально – коммерческому директору в центре.

Таким образом формируется перекрестная матрица ответственности.

За общие доходы и затраты отвечает коммерческий директор центрального офиса – это ЦФО, несущий ответственность за маржинальный доход всего холдинга. В ячейках матрицы на уровне филиалов появляются коммерсанты, подчиняющиеся и директору филиала, и центральному коммерческому директору. Они отвечают за доходы от продаж строительных объектов в пределах своих филиалов.

В результате формируется более сложная матрица ответственности, которая охватывает не только бюджет доходов и расходов, но и бюджет движения денежных средств. Соответствующие статьи тоже будут подотчетны этому ЦФО: бюджет по балансовому листу, бюджет инвестиций, закупок и так далее. Обо всем этом нужно не забывать, и финансовую структуру нужно строить в полной модели связанных бюджетов.

Кейс №2: Трансфертное ценообразование

Что такое трансфертное ценообразование? Объясню для тех, кто не знает, и напомню рамки понятия для тех, кто знает.

Это своеобразная «игра в куличики». В детстве все играли в песочнице: лепили куличики, кто-то приносил листики – они служили деньгами, и мы «продавали» куличики друг другу за эти листики. Примерно так же работает и трансфертное ценообразование.

Суть в том, что отдельные направления деятельности, будь то внутри одного юридического лица или между несколькими компаниями холдинга, выделяются в самостоятельные ЦФО и начинают оказывать услуги друг другу – внутри холдинга или внутри организации:

-

Если это холдинг и юридически обособленные лица, то услуги будут реальными, отраженными в бухгалтерском учете.

-

Если это одно юридическое лицо, то расчеты условные – те самые «листики и куличики», то есть управленческие услуги, не отражаемые в бухгалтерии.

Раньше трансфертное ценообразование применялось в основном для оптимизации налогообложения. Затем законодатель ограничил такую практику, указав, что использование трансфертных цен в целях уклонения от налогов недопустимо.

Позднее подход изменился: теперь трансфертное ценообразование допустимо, если у компании есть реальная деловая цель. Сегодня основная цель трансфертного ценообразования – повышение эффективности бизнеса.

Еще одна современная цель – оценка стоимости функциональных процессов. Например, собственник может захотеть увидеть реальную стоимость логистики или ремонтных процессов. Если оказывается, что процесс рентабелен, его можно выделить в отдельное бизнес-направление и развивать не только внутри холдинга, но и на внешнем рынке.

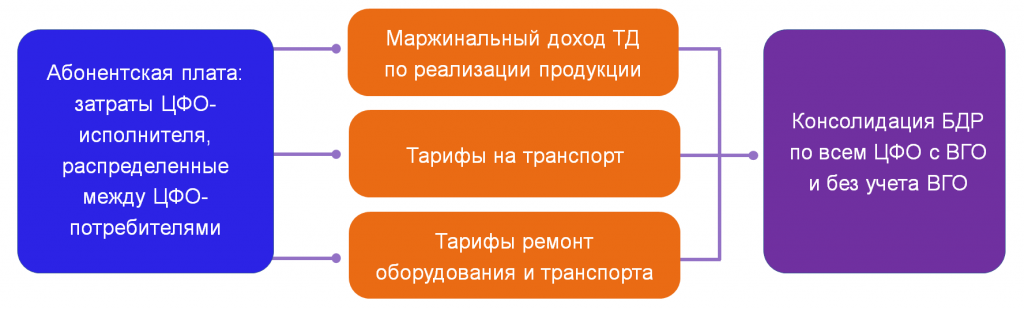

Как это работает на практике? Вначале вводится абонентская плата. Определяются направления, которые нужно выделить: тарифы на транспорт, тарифы на ремонт, маржинальный доход торгового дома от реализации продукции.

Продукция по фиксированным ценам, основанным на себестоимости производства, плюс минимальная маржа передается от завода на торговый дом, а торговый дом продает ее по рыночным ценам и получает уже свою маржу на разнице цен завода и рыночных цен.

Тарифы на транспорт рассчитываются просто: затраты транспортного подразделения распределяются между всеми подразделениями, которым оказываются транспортные услуги.

С тарифами на ремонт – то же самое. Первое время мы живем на абонентской плате и просто приучаем людей к трансфертному ценообразованию. Сотрудники почти не глядя ежемесячно подписывают акты выполненных работ, либо, если их не устроило качество услуг, не подписывают их.

Затем, когда формируются рыночные тарифы, переходят к реальным расчетам – от «куличиков и листиков» к управленческим деньгам и фактическим затратам.

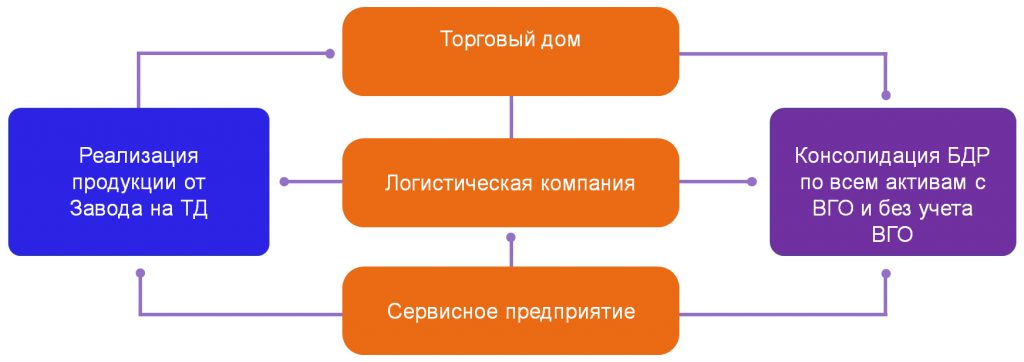

В результате формируется реальная структура холдинга по трансфертному ценообразованию:

-

торговый дом, живущий на марже,

-

логистическая (транспортная) компания,

-

сервисное предприятие – либо юридически обособленное, либо управленчески выделенное.

В результате внедрения трансфертного ценообразования каждое ЦФО заинтересовано в получении своего кусочка маржи и оптимизации именно своих затрат – тех, на которые ЦФО может влиять, которыми может управлять. В итоге растет эффективность общего бизнеса.

Но надо сказать, что трансфертное ценообразование себя оправдывает в крупном бизнесе, а в среднем и мелком бизнесе усложняет и приводит к удорожанию учетных операций – не более.

Заключение и рекомендации по внедрению финансовой структуры

Во-первых, берем от заказчика только лучшее. Мы не используем бессмысленные статьи вроде «ручек», не принимаем финансовую структуру, которая существует лишь «в голове» заказчика и не отражает реальной ответственности. Мы переносим в проект только рабочие, осмысленные элементы.

Регулируем адекватность наших бюджетов. Если БДР выглядит как простыня без управляемости, смысла в нем нет. Мы соблюдаем принцип «рычага себестоимости», чтобы БДР был адекватным, а финансовая ответственность распределялась на реальные, а не номинальные центры.

ЦФО не могут быть сотни. В любом холдинге это маловероятно, хотя мне встречался пример, где активных и пассивных центров финансовой ответственности вместе было около 200.

Реальных же центров финансовой ответственности – тех, кто действительно управляет статьями бюджета, – обычно не больше нескольких десятков, максимум 50. Остальные подразделения не способны в полной мере управлять бюджетными статьями. Они могут выполнять функции пассивных ЦФО, центров финансового учета или быть просто местами возникновения затрат.

Заказчику нужно продавать именно наше видение архитектуры бюджетов и финансовой структуры. Это мы – эксперты, интеграторы, франчайзи, автоматизаторы – должны разрабатывать архитектуру, потому что заказчик далеко не всегда способен ее не только создать, но и правильно воспринять.

Мы определяем, сколько уровней аналитики будет в отчетах и статьях бюджета, в каком формате представлять отчетность – будут ли это шесть отдельных аналитических отчетов или один отчет с шестью уровнями аналитики. После этого именно нашу концепцию мы предлагаем заказчику и последовательно продвигаем, при необходимости – даже «силовым методом», отстаивая архитектуру бюджета как профессиональное решение.

И, наконец, самое важное. На больших проектах бюджетирования заказчик обычно загорается в начале: «Я создам идеальную структуру справочников, идеальные формы БДР, идеальную финансовую структуру». Но со временем он тонет в правках и бесконечных уточнениях: переставляет статьи, меняет названия, уточняет аналитику. В этот момент важно проявить выдержку и сказать: «Давайте остановимся. Сейчас внедрим то, что разработали, а совершенствовать будем потом».

Потому что идеальной модели не бывает. Система бюджетирования живая – она ежегодно пересматривается, развивается и становится лучше.

*************

Статья написана по итогам доклада (видео), прочитанного на конференции Анализ & Управление в ИТ-проектах.

Вступайте в нашу телеграмм-группу Инфостарт