Данная статья является продолжением статьи "1С Бухгалтерия 8. Часть 1: Настройка параметров учета".

Прежде, чем описывать элементы учетной политики, отметим следующий момент. Главой 25 «Налог на прибыль организаций» НК РФ предусмотрено два метода определения доходов и расходов. Это метод начислений и кассовый метод. Кассовый метод имеет предусмотренные законодательством ограничения по его применению. Проще говоря, не все организации и индивидуальные предприниматели имеют право его применять. Метод начисления можно использовать безусловно.

Внимание. В программе 1С Бухгалтерия 8 применяется метод начисления. Заменить его на кассовый метод определения доходов и расходов нельзя. С этим необходимо смириться.

Учетная политика организаций описывается в нескольких регистрах сведений.

- Учетная политика организаций. Периодический в пределах месяца независимый регистр сведений.

- Методы распределения общепроизводственных и общехозяйственных расходов организаций. Периодический в пределах месяца независимый регистр сведений.

- Порядок подразделений для закрытия счетов. Периодический в пределах месяца регистр сведений подчиненный регистратору «Установка порядка подразделений для закрытия счетов».

- Методы определения прямых расходов производства в налоговом учете. Периодический в пределах дня независимый регистр сведений.

- Учетная политика (по персоналу). Не периодический регистр сведений.

- Счета с особым порядком переоценки (бухгалтерский учет). Не периодический регистр сведений.

- Встречный выпуск продукции (услуг) и списание продукции на собственные нужды. Периодический в пределах месяца независимый регистр сведений.

Регистр сведений «Учетная политика организаций» можно назвать основным пультом настройки учетной политики. В нем имеется ссылки на многие выше перечисленные регистры сведений. Это означает, что не обязательно отдельно открывать для редактирования эти регистры. Их можно заполнить в процессе настройки регистра «Учетная политика организаций».

1. Регистр сведений «Учетная политика организаций»

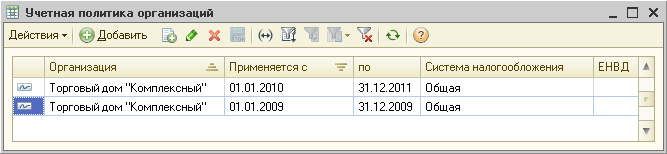

Периодичность регистра сведений «Учетная политика организаций» равняется одному году. Это означает, что записи в этом регистре можно изменять не чаще, чем один раз в год. Если организация ежегодно или с большим периодом изменяет свою учетную политику, то она регистрируется соответствующими записями в этом регистре.

Форма регистра сведений «Учетная политика организаций» состоит из нескольких закладок. Набор реквизитов на них определяется состоянием формы «Настройка параметров учета».

Внимание. Прежде, чем настраивать учетную политику организаций, обязательно и правильно заполните форму «Настройка параметров учета».

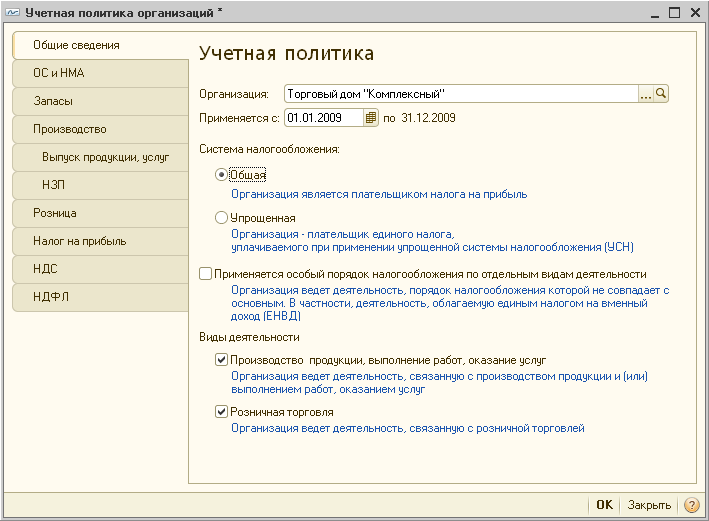

1.1. Закладка «Общие сведения»

Состояние этой закладки определяется настройками параметров учета.

Реквизит «Организация».

В регистре сведений «Учетная политика организаций» описываются учетные политики для всех организаций предприятия. Однако каждая запись в этом регистре всегда принадлежит определенной организации. Это обязательный реквизит.

Реквизит «Применяется с … по».

Пользователь указывает только начало действия новой записи. Ее окончание программа устанавливает автоматически на 31 декабря года начала действия записи. Если в наступившем новом году бухгалтер не ввел новой записи, то есть оставил в действии прежнюю учетную политику, то программа в реквизите «по» автоматически установить 31 декабря нового года. И так далее.

Группа радио кнопок «Система налогообложения».

Если в форме «Настройка параметров учета», на закладке «Системы налогообложения» активизирована радио кнопка «Все системы налогообложения», то для любой организации и для любого индивидуального предпринимателя можно выбрать ОСН или УСН.

Если в форме «Настройка параметров учета» активизирована радио кнопка «Упрощенная система налогообложения» или «НДФЛ индивидуального предпринимателя», то выбора в учетной политике не будет.

Реквизит «Применяется особый порядок налогообложения по отдельным видам деятельности».

Установка этого флага означает, что независимо от используемой системы налогообложения в данной организации есть деятельность, облагаемая единым налогом на вмененный доход, ЕНВД. Установка этого флага отобразит закладку «ЕНВД» для дополнительных настроек.

Группа флажков «Виды деятельности».

Если в форме «Настройка параметров учета», на закладке «Виды деятельности» установлены флаги «Производство продукции, выполнение работ, оказание услуг» и «Розничная торговля», то в учетной политике конкретной организации можно будет установить или отказаться от этих видов деятельности.

Напротив, если флаги «Производство продукции, выполнение работ, оказание услуг» и «Розничная торговля» сняты, то в учетной политике аналогичные флаги не будут отображаться. В результате бухгалтер не сможет в учетной политике задать производственную деятельность и/или розничную торговлю.

Внимание. Если флаги «Производство продукции, выполнение работ, оказание услуг» и «Розничная торговля» сняты в форме «Настройка параметров учета», то ни в коем случае не отражайте производственную деятельность и розничную торговлю в программе. Это приведет к ошибкам в информационной базе при закрытии месяца.

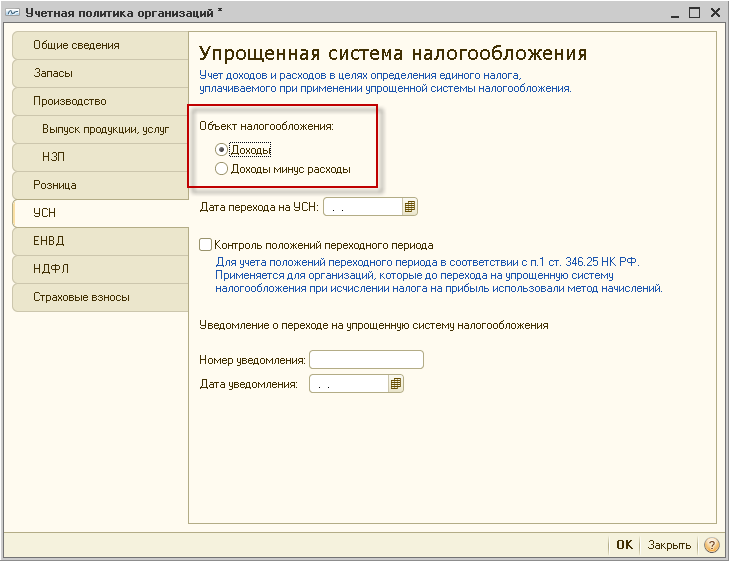

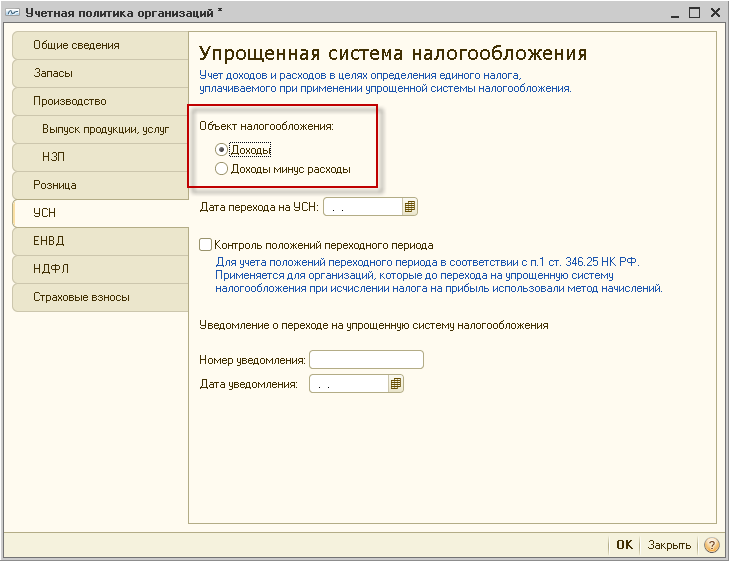

1.2. Закладка «УСН»

Закладка «УСН» отображается, если на закладке «Общие сведения» установлена упрощенная система налогообложения, УСН.

Объект налогообложения.

Организация или индивидуальный предприниматель, находящиеся на УСН, платят единый налог. Его ставка определяется объектом налогообложения.

- Доходы. Ставка единого налога 6%. Позволяет выбрать любой метод списания материальных ценностей: По среднему или По ФИФО.

- Доходы, уменьшенные на величину расходов. Ставка единого налога 15%. При выборе этого варианта отобразится дополнительная закладка «Учет расходов». Списывать материальные ценности можно только методом ФИФО.

Реквизит «Дата перехода на УСН».

Согласно п. 1 ст. 346.13 НК РФ организации и индивидуальные предприниматели, пожелавшие перейти с ОСН на УСН, должны подать заявление в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого они переходят на упрощенную систему налогообложения. То есть дата перехода это всегда 1 января первого года применения УСН.

Форма №26.2-1 «ЗАЯВЛЕНИЕ о переходе на упрощенную систему налогообложения» утверждена приказом ФНС России от 13 апреля 2010 г. N ММВ-7-3/182@ «Об утверждении форм документов для применения упрощенной системы налогообложения».

Флаг «Контроль положений переходного периода».

Вполне вероятно, что после перехода на УСН в организации есть незавершенные договоры, которые начались в прошлом году еще при ОСН. В п. 1 с. 346.25 НК описаны суммы, которые включаются или исключаются из налогооблагаемой базы по таким договорам.

Например, организация, находясь на ОСН, получила предоплату по договору, исполнение которого завершается уже после перехода на УСН. При установленном флаге «Контроль положений переходного периода» программа эту сумму денежных средств включит в налоговую базу на дату перехода на УСН.

Уведомление о переходе на упрощенную систему налогообложения.

После подачи заявления о переходе на упрощенную систему налогообложения по форме Форма №26.2-1 налогоплательщик должен получить «Уведомление о возможности применения упрощенной системы налогообложения» по форме №26.2-1. Реквизиты этой формы следует указать в данном разделе.

В главе 26.2 НК РФ отсутствует норма, обязывающая налоговый орган подтверждать возможность или невозможность применения УСН. Если организацией соблюдены все ограничения, установленные в статье 346.12 НК РФ, она вправе применять УСН независимо от того, получила она уведомление от налоговой инспекции или не получила.

Внимание. Организациям и индивидуальным предпринимателям, начавшим применять УСН с момента своего образования, последние три реквизита заполнять не надо.

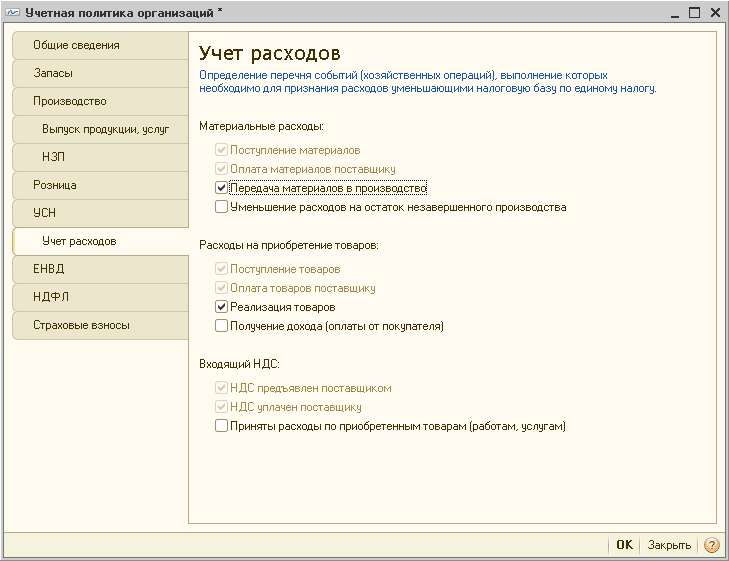

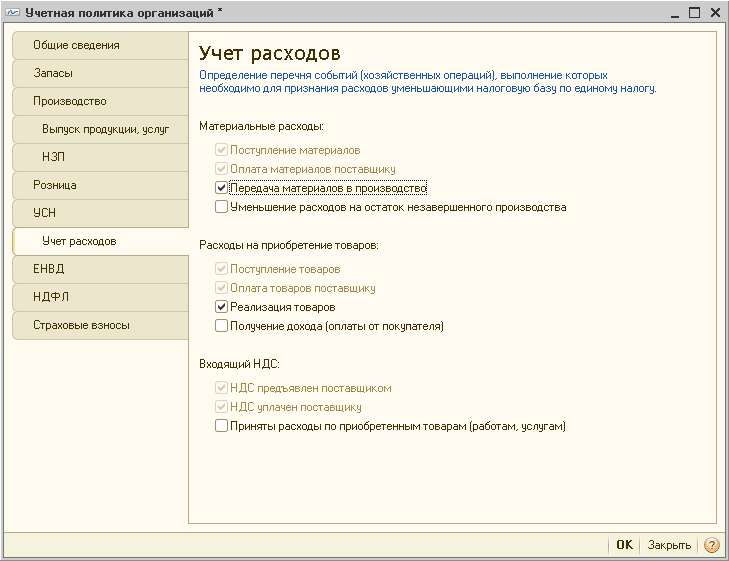

1.3. Закладка «Учет расходов»

Закладка «Учет расходов» отображается, если на закладке «УСН» в качестве объекта налогообложения выбран «Доходы минус расходы».

Наверняка многие пользователи замечали интересное поведение программы. Одни расходы из списка п. 1 ст. 346.16 НК РФ, как по волшебству отражаются в книге учета доходов и расходов. А другие … хоть застрелись: не хотят в ней отражаться! На самом деле все очень просто, если все признаваемые расходы разделить на две группы.

- Расходы, как элемент учетной политики. Условия признания таких расходов определяются учетной политикой организации.

- Расходы, не зависящие от учетной политики. Условия признания таких расходов однозначно определены в законодательстве. Они жестко прописаны в конфигурации. Как только эти условия выполняется, то соответствующий расход автоматически признается в налоговом учете.

На закладке «Доходы минус расходы» указаны расходы, признание которых определяется учетной политикой организации.

- Материальные расходы.

- Расходы на приобретение товаров.

- Входящий НДС.

Материальные расходы, Расходы на приобретение товаров и Входящий НДС признаются расходами только в том случае, если одновременно выполняются все указанные для них условия.

Условия, показанные в приглушенном цвете, не доступны для редактирования. Это обязательные условия. Наличие редактируемых условий обусловлено, главным образом, неоднозначностью действующего законодательства.

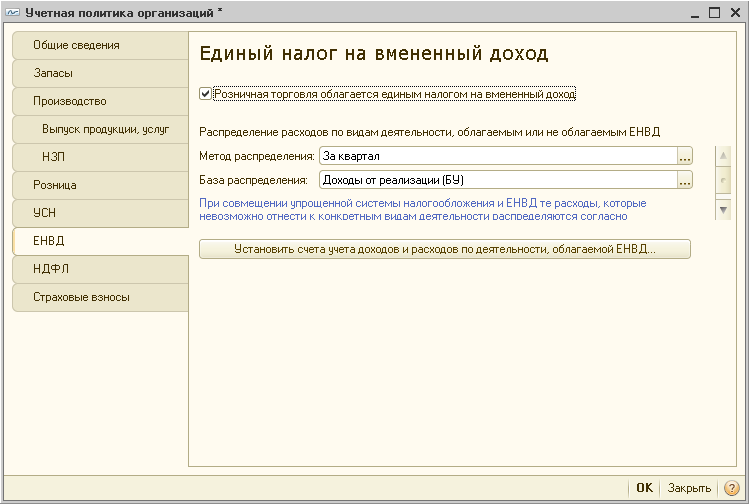

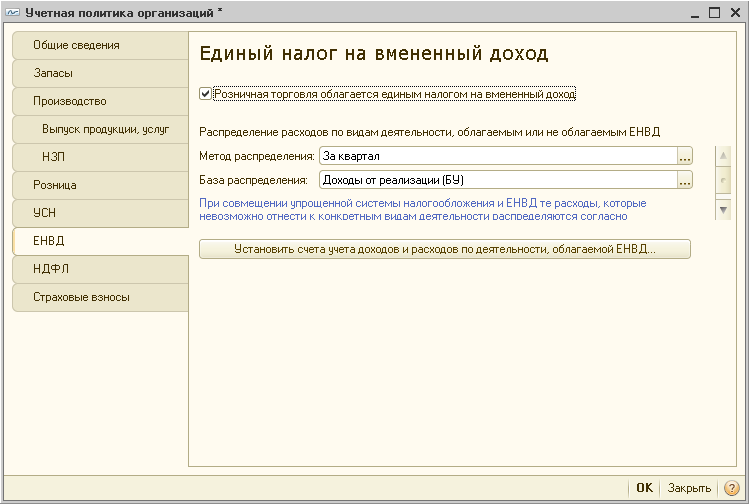

1.4. Закладка «ЕНВД»

Закладка «ЕНВД» отображается, если на закладке «Общие сведения» установлен флаг «Применяется особый порядок налогообложения по отдельным видам деятельности».

Флаг «Розничная торговля облагается единым налогом на вмененный доход».

В п.2 ст. 346.26 НК РФ перечислены виды деятельности, в отношении которых может применяться ЕНВД. В их числе и розничная торговля, но с одним ограничением.

Розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли, не облагается единым налогом.

Распределение расходов по видам деятельности, облагаемым или не облагаемым ЕНВД.

Необходимость распределения расходов возникает, когда наряду с ОСН или УСН применяется и ЕНВД. В этом случае те расходы, которые невозможно однозначно отнести к виду деятельности, облагаемому ОСН (УСН) или к виду деятельности, облагаемому ЕНВД, распределяются согласно указанному методу и базе распределения.

- Метод распределения. Метод распределения явно задается только для УСН: «За квартал» или «Нарастающим итогом с начала года».

- База распределения. Для УСН: «Доходы от реализации (БУ)», «Доходы всего (НУ)» или «Доходы принимаемые (НУ)». Для ОСН: «Доходы от реализации» или «Доходы от реализации и внереализационные» .

Кнопка «Установить счета учета доходов и расходов по деятельности, облагаемой ЕНВД».

Кнопка открывает форму регистра сведений «Счета доходов и расходов по деятельности с особым порядком налогообложения». В нем по умолчанию уже описаны необходимые счета.

Важно помнить, что в типовой конфигурации 1С Бухгалтерия 8 для учета деятельности, облагаемой единым налогом, выделены специальные счета в плане счетов. В их наименовании присутствует слово «ЕНВД» или «…с особым порядком налогообложения».

Внимание. Ни в коем случае нельзя счета, предназначенные для ЕНВД, использовать в деятельности с ОСН и наоборот.

К чему это может приводить, можно узнать из статьи «Счета доходов и расходов для бухгалтерского учета относятся к разным видам деятельности».

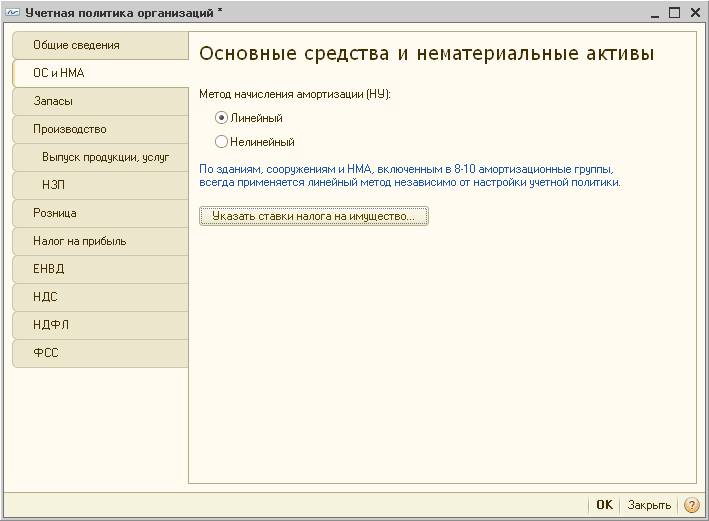

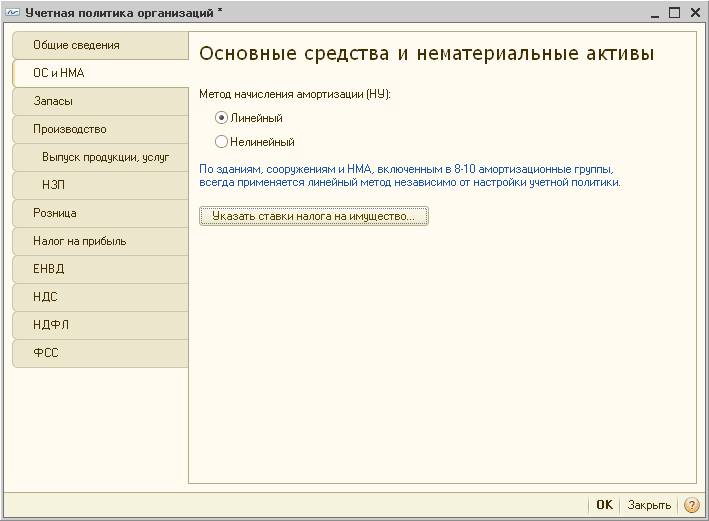

1.5. Закладка «ОС и НМА»

Состояние этой закладки не зависит от настроек параметров учета.

Метод начисления амортизации ОС и НМА в налоговом учете.

Налоговым кодексом (п.1 ст.259) предусмотрено два способа амортизации: линейный и нелинейный. Налогоплательщик вправе выбрать любой из них.

Однако независимо от установленного налогоплательщиком в учетной политике метода начисления амортизации при амортизации зданий, сооружений, передаточных устройств, нематериальных активов, входящих в 8-10 амортизационные группы, программа будет применять линейный метод начисления амортизации. Это требование п.3 ст.259 НК РФ.

Кнопка «Ставка налога на имущество».

Эта кнопка открывает форму «Ставки налога на имущества», состоящую из двух закладок.

- Ставки налога на имущество. На этой закладке отображаются записи из периодического регистра сведений «Ставки налога на имущество». В данном регистре указывается ставка налога на имущество, применяемая ко всем объектам имущества организации. Если имеется налоговая льгота, то она также применяется ко всему имуществу организации.

- Объекты с особым порядком налогообложения. На этой закладке отображаются записи из периодического регистра сведений «Ставки налога на имущество по отдельным основным средствам». В некоторых случаях законодательные (представительные) органы субъектов РФ могут устанавливать льготы на отдельные объекты имущества. В этом случае ставка, льготы и другие характеристики указываются в данном регистре для каждого объекта ОС.

Налог на имущество описан в главе 30 НК РФ и действует с 1 января 2004 года. Ставка налога на имущества устанавливается законами субъектов федерации, но не может превышать 2.2%, см. п. 1 ст. 380 НК РФ.

На закладках формы «Ставки налога на имущества» предоставляется возможность выбрать одну из следующих льгот.

- Освобождение от налогообложения: В ст. 381 НК РФ определен закрытый перечень организаций, имущество которых полностью освобождается от налогообложения. Это федеральная льгота. При выборе вида организации в этом реквизите автоматически устанавливается код льготы. Коды льгот определены в приказе МНС от 23 марта 2004 года № САЭ-3-21/224.

- Снижение налоговой ставки до: На основании п.2 ст. 372 и п.2 ст. 380 НК РФ законодательные (представительные) органы субъектов РФ имеют право устанавливать пониженную ставку налога на имущество для отдельных категорий налогоплательщиков или отдельных видов имущества. В этом реквизите указывается значение сниженной налоговой ставки в процентах.

- Уменьшение суммы налога на: Согласно п.2 ст. 372 НК РФ субъекты РФ имеют право не только устанавливать пониженную ставку налога на имущество. Они могут определять порядок и сроки уплаты налога. Есть практика, когда субъект РФ, пользуясь своим правом, предоставляет организации право уплачивать не весь исчисленный налог на имущество, а его часть. Например, 50%. При выборе этого варианта указывается процент уменьшения суммы налога.

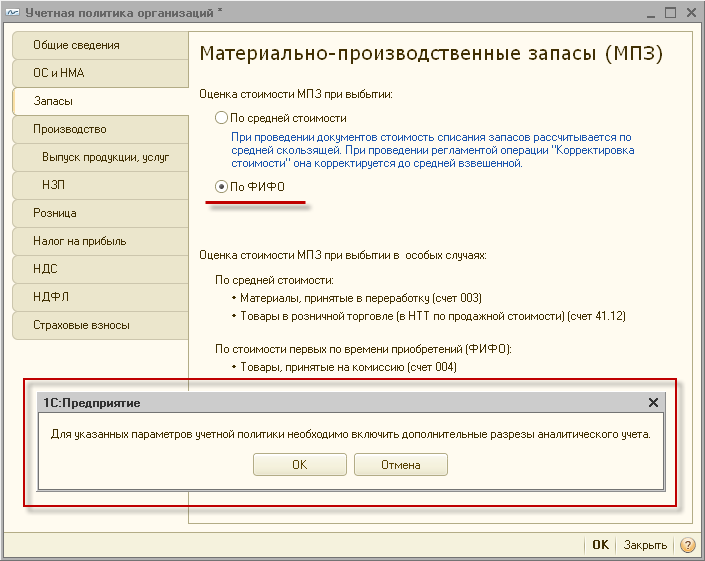

1.6. Закладка «Запасы»

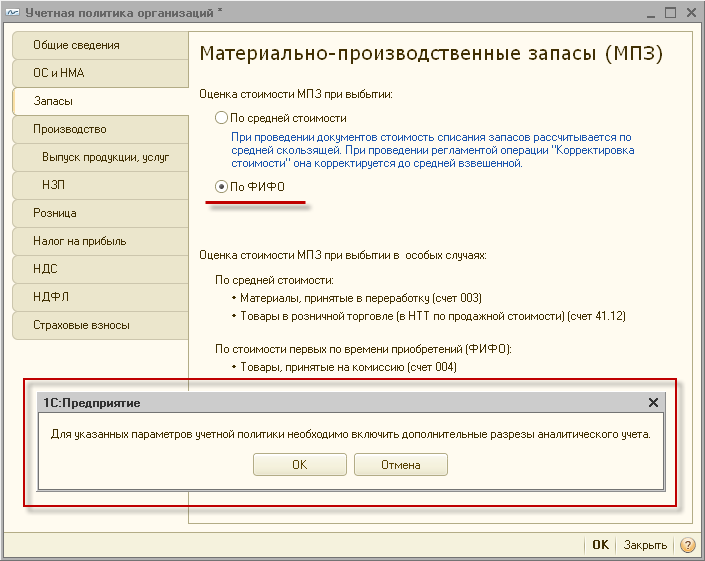

Если в форме «Настройка параметров учета», на закладке «Запасы» снят флаг «Ведется учет по партиям (документам поступления)», то в учетной политике все равно будет отображаться радио кнопка «По ФИФО».

Это означает, что в учетной политике можно выбрать метод «По ФИФО». Правда, программа предупредит, что к счетам учета запасов надо добавить субконто «Партии». Если нажать на кнопку «ОК», то программа на счета учета запасов добавит субконто «Партии».

Внимание. Не зависимо от того, какой вариант списания МПЗ установлен в учетной политике, для операций по реализации без НДС или с НДС 0%, всегда ведется партионный учет, см. закладку «НДС».

Упрощенцы с объектом налогообложения «Доходы» могут по своему усмотрению выбрать любой способ списания: По средней стоимости или По ФИФО.

Если же объектом налогообложения выбран «Доходы минус расходы», то выбора нет. Только По ФИФО! Выше мы видели, что такие налогоплательщики на закладке «Учет расходов» должны указать условия признание расходов. Среди этих условий есть обязательные условия это «Поступление материалов» и «Поступление товаров».

Обратите внимание, что организация оплачивает конкретную партию материалов или товаров. Другими словами для признания расходов необходим партионный учет материальных ценностей. Списание материальных ценностей при партионном учете может выполняться методом ФИФО или ЛИФО.

С 1 января 2008 в бухгалтерском учете применение метода ЛИФО отменено приказом Минфина России от 26.03.2007 № 26н. Правда, в налоговом учете можно применять и ЛИФО. Однако в целях однообразия бухгалтерского и налогового учета в программе и в бухгалтерском и в налоговом учете применяется ФИФО.

В нижней половине закладки «Запасы» разработчики просто информируют, о способах оценки стоимости МПЗ для определенных случаев. Они прошиты в конфигурации.

Всегда списываются по средней стоимости.

- Материалы, учитываемые на счете 003 «Материалы, принятые в переработку».

- Товары, учитываемые на счете 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)».

Всегда списываются методом ФИФО:

- Товары, учитываемые на счете 004 «Товары, принятые на комиссию».

1.7. Закладки «Производство» и «Выпуск продукции»

Описание настроек на этих закладках из-за своего объема стало темой отдельной статьи. Как только она будет опубликована, здесь появится на нее ссылка.

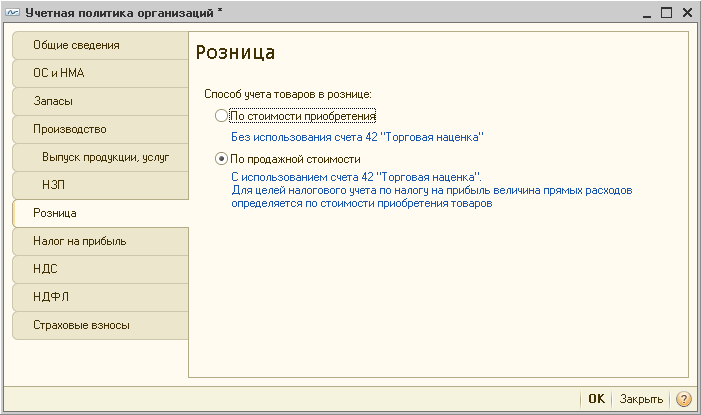

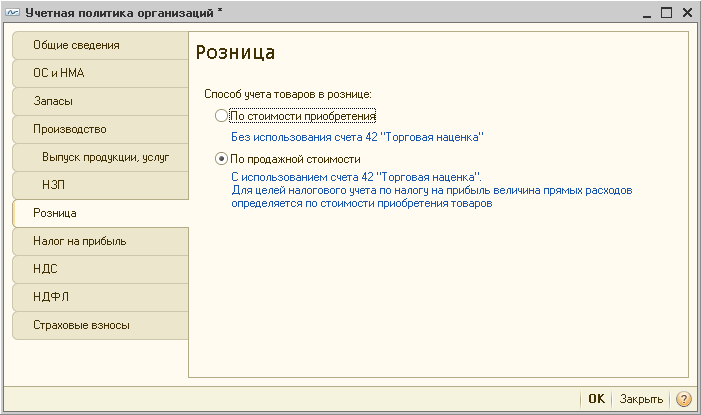

1.8. Закладка «Розница»

Закладка «Розница» отображается, если на закладке «Общие сведения» установлен флаг «Розничная торговля».

Для организаций розничной торговли в абз. 2 п. 13 ПБУ 5/01 закреплено два способа учета розничных товаров.

- По стоимости приобретения. Счет 42 «Торговая наценка» не используется.

- По продажной стоимости. Используется счет 42 «Торговая наценка». При этом в целях учета налога на прибыль сумма прямых расходов определяется по стоимости приобретения товаров.

Если организация принимает решение учитывать розничные товары по стоимости приобретения, то используются счет

- 41.02 «Товары в розничной торговле (по покупной стоимости)».

Для этих товаров в регистре сведений «Счета учета номенклатуры» для типа склада «Розничный» необходимо указать счет учета 41.02 «Товары в розничной торговле (по покупной стоимости)».

Если же организация принимает решение учитывать розничные товары по продажной стоимости, то используются следующие счета:

- 41.11 «Товары в розничной торговле (в АТТ по продажной стоимости)»,

- 41.12 «Товары в розничной торговле (в НТТ по продажной стоимости)».

- 42.01 «Торговая наценка в автоматизированных торговых точках»

- 42.02 «Торговая наценка в неавтоматизированных торговых точках».

Для розничных товаров, которые учитываются по продажной стоимости, нет необходимости настраивать регистр сведений «Счета учета номенклатуры». Программа автоматически определяет нужные счета учета в зависимости от типа склада: розничный (АТТ, автоматизированная торговая точка) или неавтоматизированная торговая точка (НТТ).

Внимание. В программе 1С Бухгалтерия 8 учет товаров по продажной стоимости более трудоемок, чем учет по покупной стоимости.

Дело в том, что в программе 1С Бухгалтерия 8 цена продажи в рознице устанавливается фактически вручную документом «Установка цен номенклатуры» для каждой номенклатурной позиции. Затем программа автоматически вычисляет торговую наценку для каждой номенклатурной позиции путем вычитания из продажной стоимости стоимость на приобретение товара. В конце месяца рассчитывается усредненная торговая наценка. Определить заранее торговую наценку на группу товаров невозможно.

Для полной автоматизации учета товаров по продажным ценам лучше использовать программу 1С Управление торговлей 8. Пользователю в ней предоставляется несколько алгоритмов для задания торговой наценки для произвольной группы товаров.

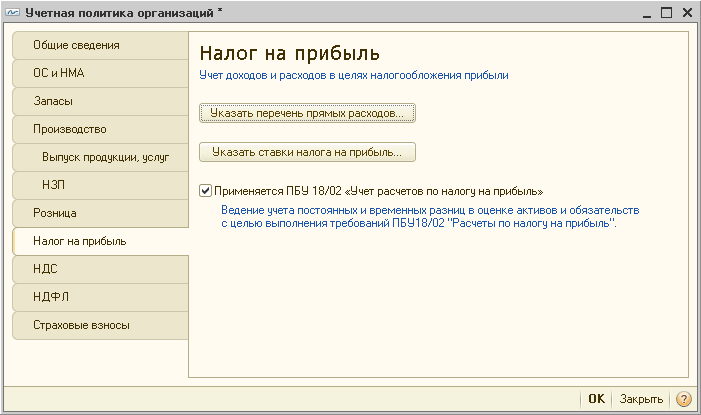

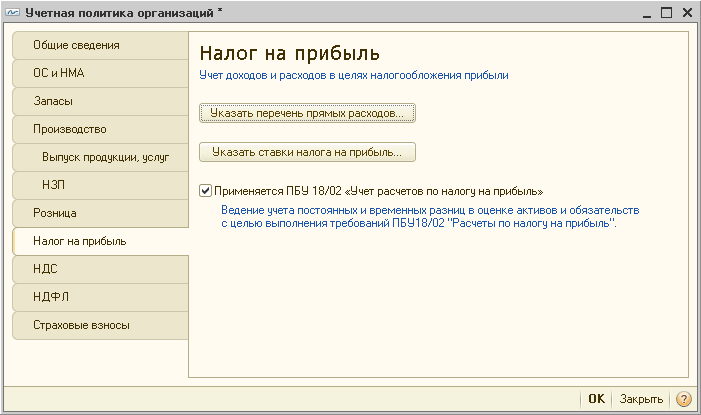

1.9. Закладка «Налог на прибыль»

Закладка «Налог на прибыль» отображается только для организаций с общей системой налогообложения.

Кнопка «Указать перечень прямых расходов».

В целях налога на прибыль согласно п. 1 ст.318 НК РФ все расходы на производство и реализацию делятся на прямые и косвенные расходы. В этом же пункте приводится приближенный перечень расходов, которые могут относиться к прямым расходам.

- Материальные затраты. Согласно пп.1 и пп.4 п.1 ст.254 НКРФ.

- Расходы на оплату труда. По работникам, занятых в производстве товаров (выполнении работ, оказании услуг).

- Расходы на страховые взносы и взносы в ФСС от НС и ПЗ. По работникам, занятых в производстве товаров (выполнении работ, оказании услуг).

- Суммы начисленной амортизации. По тем объектам ОС, которые используются в производстве (выполнении работ, оказания услуг).

Расходы, не вошедшие в список прямых расходов, являются косвенными расходами производственной деятельности. Налогоплательщик самостоятельно определяет в учетной политике перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг). В программах 1С это регистрируется следующим образом.

В программе 1С Бухгалтерия 8 ред. 1.6 (не поддерживается с апреля 2011 года) два плана счетов: бухгалтерский и налоговый. В налоговом плане счетов есть счета учета прямых затрат и счета учета косвенных затрат. Поэтому характер расхода определялся счетом, на который он списывался.

В программе 1С Бухгалтерия 8 ред. 2.0 единый план счетов. Но счета, на которых необходимо вести налоговый учет имеют признак налогового учета (НУ). Например, на счете 26 «Общехозяйственные расходы есть признак налогового учета».

В бухгалтерском учете затраты, списываемые на этот счет являются косвенными. А вот в налоговом учете они могут быть, как косвенными, так и прямыми. Получается, что счет один, но различать характер затрат в налоговом учете как-то надо.

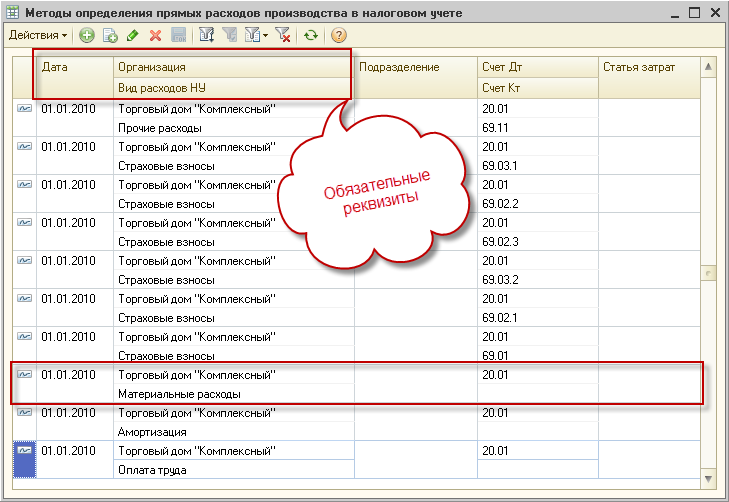

Для решения этой задачи в программе 1С Бухгалтерия 8 ред. 2.0 предназначен периодический регистр сведений «Методы определения прямых расходов производства в НУ». Он является разделителем между прямыми и косвенными расходами.

Внимание. Расходы, перечисленные в этом регистре, в налоговом учете признаются прямыми расходами. Расходы, не указанные в этом регистре, признаются косвенными расходами.

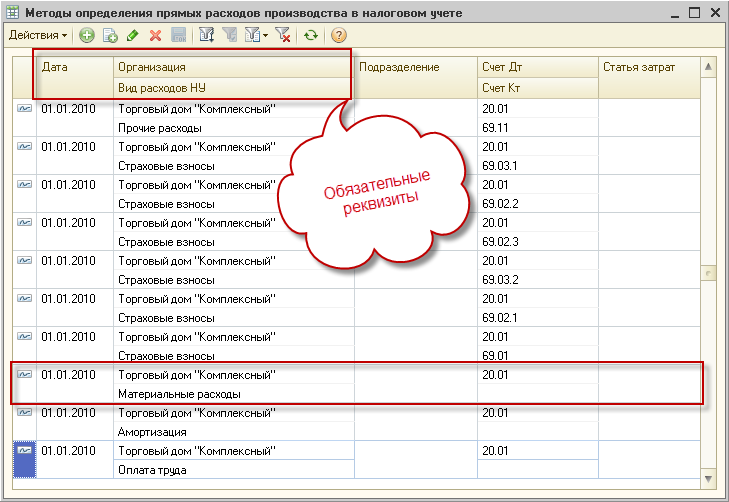

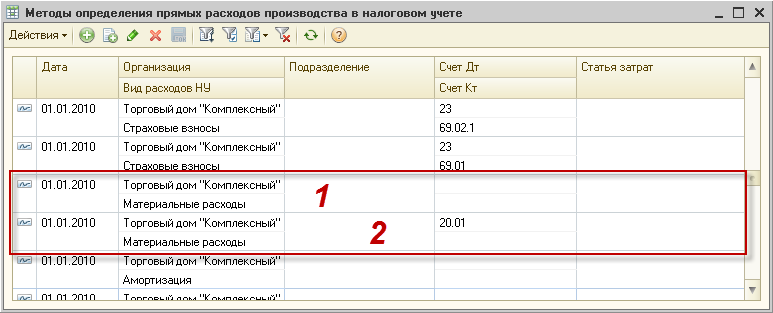

На рисунке показан фрагмент в виде отбора по дебету счета 20.01 «основное производство» из демонстрационной базы.

Обязательными реквизитами регистра сведений «Методы определения прямых расходов производства в НУ» являются «Дата», «Организация» и «Вид расходов НУ». Остальные ниже перечисленные реквизиты заполнять не обязательно.

- Подразделение.

- Счет Дт. Формально в качестве счета дебета можно указать любой счет (не группу). Но так как данный регистр предназначен для учета затрат на производство, то имеет смысл указывать только субсчета счетов затрат 20 «Основное производство», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы».

- Счет Кт. Здесь может быть указан счет, корреспондирующий с соответствующим счетом затрат.

- Статья затрат.

Например, если подразделение не указано, то запись относится ко всем подразделениям организации. Если не указан счет дебета, значить запись относится ко всем счетам затрат. И т.д.

Разделение на прямые и косвенные расходы происходит при закрытии месяца. Регламентный документ «Закрытие счетов 20, 23, 25, 26» сравнивает обороты по счетам затрат с шаблонами в регистре «Методы определения прямых расходов производства в НУ». Для тех оборотов, с учетом аналитики, для которых в регистре нашлись соответствующие шаблоны, расходы будут считаться прямыми. Если же для существующего оборота шаблон не найдет, то расход этого оборота считается косвенным.

Например, запись, выделенная на предыдущем рисунке красной рамкой, означает следующее. Материальные расходы по любой статье затрат, списанные в любое подразделение на счет 20.01 «Основное производство» с любого счета кредита являются прямыми.

Эту же запись можно прочитать и таким образом.

Любая статья затрат с видом расхода в НУ «Материальные расходы», списанная с любого счета в дебет счета 20.01 в любое подразделение является прямым расходом.

Если в этой записи указать счет кредита 10.01 «Сырье и материалы» и предположить, что других записей в дебет счета 20.01 «Основное производство» нет, то прямыми будут считаться расходы, списанные со счета 10.01 «Сырье и материалы». Все остальные расходы, списанные в дебет счета 20.01 «Основное производство» программа будет считать косвенными.

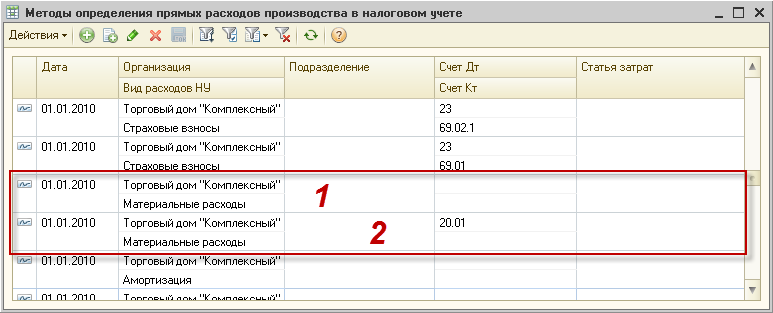

В регистре сведений «Методы определения прямых расходов производства в НУ» нельзя хранить общую и детализированную записи, действующие в один и тот же период, например, как на рисунке.

- Первая запись (общая). Она означает, что любые статьи затрат с видом расхода «Материальные расходы», списанные на любой счет затрат с кредита любого корреспондирующего счета в любое подразделение относятся к прямым расходам.

- Вторая запись (детализированная). Эта запись к прямым расходам относит только те расходы, которые списаны в дебет счета 20.01 «Основное производство».

Легко видеть, что второй шаблон уже входит в первый. Но, что делать программе? Какую инструкцию выполнять? Ведь одна противоречит другой. Одну из записей надо удалить.

По умолчанию регистр сведений «Методы определения прямых расходов производства в НУ» не заполнен. Его необходимо заполнить. При нажатии на кнопку «Указать перечень прямых расходов» программа проверяет наличие записей в этом регистре. Если нет ни одной записи, то она предложит заполнить регистр в соответствии с рекомендациями ст. 318 НК РФ. Сформированный список не является единственно правильным. Поэтому пользователь вправе его редактировать самостоятельно, руководствуясь нормами статьи 318 НК РФ.

Внимание. Если в регистре сведений «Методы определения прямых расходов производства в НУ», нет ни одной записи, то программа все расходы в налоговом учете будет считать косвенными.

Регламентный документ «Закрытие счетов 20, 23, 25, 26» все расходы периода разделяет на прямые и косвенные. Прямые расходы формируют фактическую себестоимость продукции (работ, услуг) в налоговом учете. Все косвенные расходы в налоговом учете списываются на счет 90.08.1 «Управленческие расходы по деятельности с основной системой налогообложения».

Внимание. Проверить правильность разделения на прямые и косвенные расходы можно с помощью отчета «Регистр учета расходов на производство». Он позволяет по отдельности формировать список прямых и список косвенных расходов.

Кнопка «Указать ставки налога на прибыль».

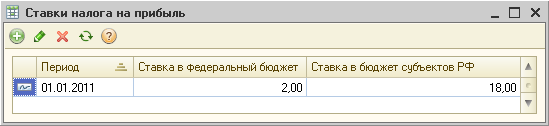

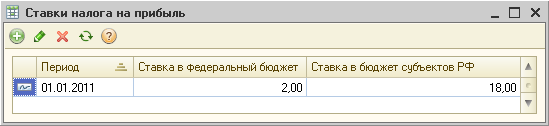

Если при многофирменном учете во всех организациях применяются одинаковые ставки налога на прибыль в федеральный бюджет и в бюджет субъекта РФ, то в настройках параметров учета надо снять флаг «Применяются разные ставки налога на прибыль». В этом случае кнопка «Указать ставки налога на прибыль» отобразит форму, как на рисунке.

Это форма периодического регистра сведений «Ставки налога на прибыль для всех организаций». В нем одновременно отображается ставка налога на прибыль в федеральный бюджет и в бюджет субъекта РФ.

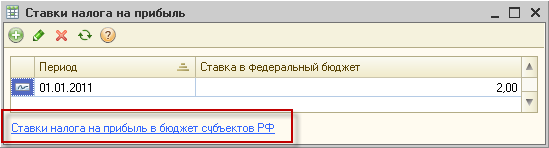

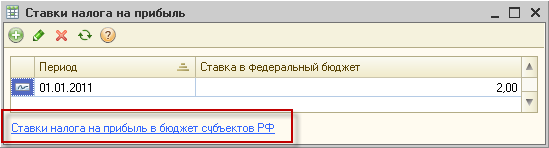

Если же разные организации при многофирменном учете зарегистрированы в разных субъектах федерации, а в них разные ставки налога на прибыль, то в настройках параметров учета надо установить флаг «Применяются разные ставки налога на прибыль». В этом случае кнопка «Указать ставки налога на прибыль» отобразит форму, как на рисунке.

Это тоже форма периодического регистра сведений «Ставки налога на прибыль для всех организаций». Но теперь в нем можно указать только ставку налога на прибыль в ФБ РФ.

А вот клик по ссылке «Ставки налога на прибыль в бюджет субъектов РФ» откроет форму одноименного периодического регистра сведений. В ней для каждой организации указывается своя ставка налога на прибыль.

Флаг «Применяется ПБУ 18/02 Учет расчетов по налогу на прибыль».

При установке флага активизируется механизм ведения учета постоянных и временных разниц в оценке активов и обязательств с целью выполнения требования ПБУ 18/02.

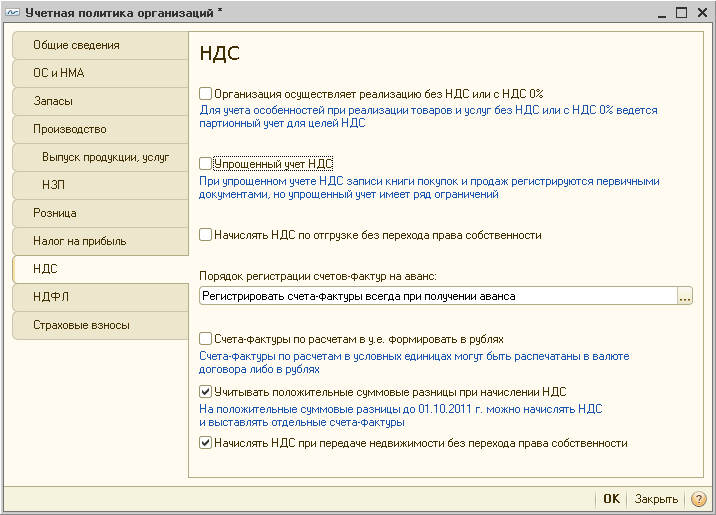

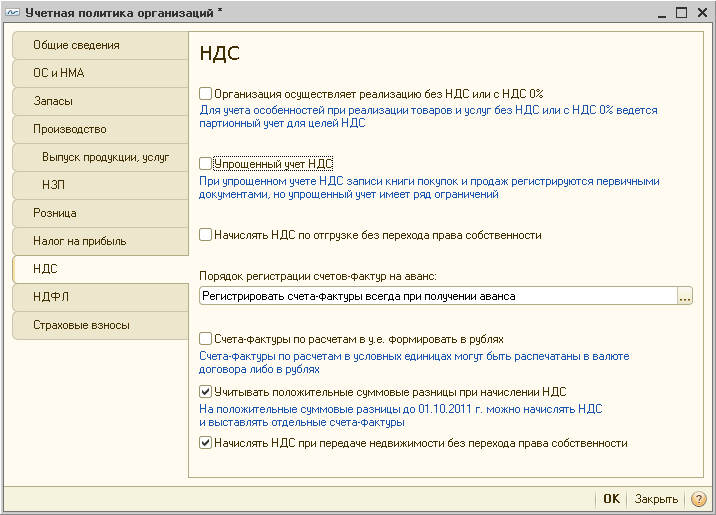

1.10. Закладка «НДС»

Для одних плательщиков НДС характерны достаточно простые хозяйственные операции, для других сложные. В соответствии с ними в конфигурации учет НДС разделен на три степени сложности.

- Упрощенный учет НДС.

- Обычный учет НДС.

- Полный учет НДС.

Упрощенный учет НДС.

Для ведения учета НДС по упрощенной схеме надо установить флаг «Упрощенный учет НДС». Упрощенный учет НДС действителен только для ставок 18% и 10%. При этом варианте флаг «Организация осуществляет реализацию без НДС или с НДС 0%» становится не активным. Это означает, что при упрощенном учете НДС невозможно будет отражать операции без НДС или по ставке НДС равной 0%.

При упрощенном учете НДС используются только две пары соответствующих документов: документ поступления и документ «Счет-фактура полученный». Для того, чтобы результат отразился в книге покупок в документе «Счет-фактура полученный» необходимо установить флаг «Отразить вычет НДС».

Внимание. Регламентные документы «Формирование записей книги покупок» и «Формирование записей книги продаж» создавать не надо.

В организациях, где имеют место перечисленные ниже операции устанавливать флаг «Упрощенный учет НДС» крайне не желательно.

- Вычет по приобретенным ОС принимается после ввода их в эксплуатацию.

- Отдельные виды деятельности переведены на уплату ЕНВД.

- Организация исполняет роль налогового агента.

- Имеют место строительно-монтажные работы.

- Имеют место экспортно-импортные операции.

- Необходим учет положительных суммовых разниц.

В противном случае пользователь должен будет взять под свой контроль отслеживание событий, связанных с корректным учетом НДС и вовремя фактически вручную регистрировать их документами «Отражение НДС к вычету» и «Отражение начисления НДС».

Документы «Отражение НДС к вычету» и «Отражение начисления НДС» используются также и в случаях, когда поступление и реализация товаров (работ, услуг) регистрируется ручными операциями (бухгалтерская справка).

Обычный учет НДС.

Обычный учет НДС, как и упрощенный учет, используется только для ставок в 18% и 10%. Для реализации обычного учета НДС в регистре сведений «Учетная политика организаций», на закладке «НДС», надо выполнить следующие действия.

- Снять флаг «Упрощенный учет НДС».

- Снять флаг «Организация осуществляет реализацию без НДС или с НДС 0%».

При обычном учете НДС снимаются все ограничения упрощенного учета НДС за исключением экспортно-импортных операций. Корректно работают специализированные документы.

- Восстановление НДС.

- Восстановление НДС по объектам недвижимости.

- Начисление НДС по СМР (хозспособ).

- Подтверждение нулевой ставки НДС.

- Распределение НДС косвенных расходов.

- Регистрация оплаты НДС в бюджет.

- Списание НДС.

Обычный учет НДС предполагает в конце каждого отчетного периода создание и проведение регламентных документов «Формирование записей книги покупок» и «Формирование записей книги продаж» создавать не надо.

Если в организации отсутствуют налоговые особенности, то разница между обычном и упрощенном учете НДС лишь в необходимости ежеквартально создавать регламентные документы «Формирование записей книги покупок» и «Формирование записей книги продаж».

Внимание. Упрощенный учет НДС может оказаться кусочком сыра в мышеловке. Лучше все-таки не пользоваться им.

Не велик труд! Но, если вдруг потребовалось отразить что-то особенное, например, учет НДС при строительно-монтажных работах, то в подобных ситуациях можно будет воспользоваться соответствующими документами конфигурации.

Внимание. Установка флага «Упрощенный учет НДС» не блокирует специальные документы обычного учета НДС. Поэтому, если установлен флаг «Упрощенный учет НДС», то не пользуйтесь этими документами. Скорее всего, результат будет не корректным.

Полный учет НДС.

Полный учет НДС включает в себя обычный учет НДС плюс операции реализации товаров (продукции, работ, услуг) не облагаемых НДС или облагаемых по ставке 0%. Для включения полного учета НДС необходимо выполнить следующие действия.

- Снять флаг «Упрощенный учет НДС».

- Установить флаг «Организация осуществляет реализацию без НДС или с НДС 0%».

Другими словами полный учет НДС предполагает учет операций по всем трем установленным законодательством ставкам НДС: по ставке 0%, 10% и 18% и Без НДС,

Выше отмечалось, что при упрощенном учете НДС учет операций реализации без НДС или с НДС 0% невозможен. Объясняется это тем, что установка флага «Организация осуществляет реализацию без НДС или с НДС 0%» активизирует механизм партионного учета НДС с помощью регистра накопления «НДС по приобретенным ценностям». Этот регистр хранит сведения о НДС по каждой партии приобретенных товаров. Записи в нем автоматически регистрируются соответствующими документами.

При упрощенном учете НДС можно, конечно, вручную с помощью документа «Корректировка записей регистров» вести учет партий. Но зачем искусственно провоцировать головную боль?

Внимание. Плательщикам налога на прибыль. Если заключен валютный договор на экспорт товаров и предусмотрена предоплата отгрузки, то в настройках параметров учета, на закладке «Налог на прибыль» обязательно следует активизировать радио кнопку «Получение или выдача аванса».

Флаг «Начислять НДС по отгрузке без перехода права собственности».

Иногда стороны договариваются, что право собственности на отгруженный товар перейдет к покупателю при наступлении оговоренного в договоре события. Например, поступление оплаты на расчетный счет поставщика. В законодательстве это право однозначно не закреплено.

В соответствии п.1 ст.39 НК РФ товары (работы, услуги) признаются реализацией после передачи покупателю права собственности на них.

Так как согласно п. 1 ст. 146 НК объектом налогообложения является реализация, то до тех пор, пока право собственности на товары не перешло покупателю, поставщик может не начислять НДС к уплате в бюджет. Это с одной стороны.

С другой стороны есть письмо Минфина РФ от 8 сентября 2010 г. № 03-07-11/379. В нем обосновывается другая точка зрения на основании пп. 1 п.1 ст.167 НК РФ. Начислять НДС следует в том налоговом периоде, в котором осуществлена отгрузка оборудования, независимо от момента перехода права собственности.

Внимание. Если нет сил и желания спорить с налоговой, установите флаг «Начислять НДС по отгрузке без перехода права собственности».

Смена состояния флага «Начислять НДС по отгрузке без перехода права собственности» доступна при любом способе учета НДС.

Порядок регистрации счетов-фактур на аванс.

В программе 1С Бухгалтерия 8 имеется обработка «Регистрация счетов-фактур на аванс», полученный от покупателей. Это позволяет отказаться от ручной регистрации документов «Счет-фактура выданный» на полученный аванс. Обработка позволяет автоматически формировать документы «Счет-фактура выданный» на полученные авансы.

В данном разделе пользователь должен закрепить порядок регистрации счетов-фактур выданных на полученный аванс обработкой «Регистрация счетов-фактур на аванс».

- Регистрировать счета-фактуры всегда при получении аванса.

- Не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней.

- Не регистрировать счета-фактуры на авансы, зачтенные до конца месяца.

- Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода.

- Не регистрировать счета-фактуры на авансы (п.13 ст.167 НК РФ).

Обработка «Регистрация счетов-фактур на аванс» создает счета-фактуры на авансы, полученные за период, указанный в ней с учетом порядка, заданного у учетной политике.

Регистрировать счета-фактуры всегда при получении аванса.

Обработка создает СФ на все поступившие авансы, за исключением тех авансов, которые были погашены в день поступления аванса. То есть, если отгрузка была в день поступления аванса, то СФ на такой аванс не создается.

Не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней.

Обработка создает СФ только на те, полученные авансы, по которым не было отгрузок в течение 5-ти календарных дней после их получения. Данный порядок соответствует требованию п.3 ст. 168 НК РФ и разъяснению, данному в письме Минфина РФ от 06.03.2009 № 03-07-15/39. То есть, если отгрузка осуществлена в первые 5-ть дней, начиная от даты поступления аванса, то СФ на такие авансы не создаются.

Согласно п.3 ст. 168 НК РФ при получении предоплаты (полной или частичной) в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав), соответствующие СФ выставляются не позднее пяти календарных дней, считая со дня получения указанных сумм оплаты (частичной оплаты).

В то же время в письме Минфина РФ от 06.03.2009 № 03-07-15/39 приводится следующее разъяснение. Если в течение 5-ти календарных дней, считая от даты получения предоплаты, осуществляется в счет этой предоплаты отгрузка товаров (выполнение работ, оказание услуг, передача имущественных прав), то счета-фактуры, на полученные авансы, выставлять покупателю не следует.

Не регистрировать счета-фактуры на авансы, зачтенные до конца месяца.

Обработка создает СФ только на те, полученные авансы, по которым не было отгрузок в течение месяца, в котором они были получены. Данный порядок соответствует разъяснению, изложенному в письме Минфина РФ от 06.03.2009 № 03-07-15/39.

Оно касается договоров, предусматривающих непрерывные долгосрочные поставки товаров (оказанием услуг) в адрес одного и того же покупателя. Например, поставка электроэнергии, нефти, газа, оказание услуг связи и т.п.

При получении предоплаты по таким договорам составлять и выставлять счета-фактуры покупателям на полученные авансы, можно не реже одного раза в месяц и не позднее 5-го числа месяца, следующего за истекшим месяцем.

Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода.

Обработка создает СФ только на те, полученные авансы, по которым не было отгрузок в течение квартала, в котором они были получены. В явном виде этот порядок в законодательстве не закреплен. Рассчитан он на тех налогоплательщиков, которые готовы отстаивать свою правоту в налоговых инспекциях или в судах.

В ст. 163 НК РФ установлена продолжительность налогового периода в один квартал. Из этого некоторые специалисты приходят к выводу, что предоплаты, которые были погашены в квартале их получения, не могут рассматриваться, как авансы. Следовательно, на них не надо выписывать и счета-фактуры. Это мнение подтверждено и рядом судебных разбирательств.

Не регистрировать счета-фактуры на авансы (п.13 ст.167 НК РФ).

Обработка не создает СФ на полученные авансы. Данный порядок соответствует требованию п.13 ст.167 НК РФ.

Этот порядок относится только к перечню товаров (работ, услуг) утвержденному в Постановление Правительства РФ от 28 июля 2006 г. N 468 «Об утверждении перечней товаров (работ, услуг), длительность производственного цикла изготовления (выполнения, оказания) которых составляет свыше 6 месяцев».

Если организация-поставщик получает предоплату за товары (работы, услуги), срок производства которых превышает 6 месяцев (согласно перечню Постановления), то она вправе не выставлять СФ на аванс. Для таких ситуаций налоговую базу можно определять на дату отгрузки товаров (работ, услуг). Не выставлять СФ на полученные авансы организация имеет право только в случае раздельного учета производственных операций длительного и обычного цикла.

Установленный в учетной политике порядок формирования СФ на полученные авансы распространяется на всех покупателей. Если с конкретным покупателем надо установить иной порядок, то его можно установить в договоре с ним.

Флаг «Счета-фактуры по расчетам в у.е. формировать в рублях».

Состояние этого флага имеет значение только для операций по договорам в условных единицах.

Российские организации вправе между собой заключать договоры в условных единицах (у.е.). В таких договорах в реквизите «Валюта расчетов» устанавливается иностранная валюта или у.е. и обязательно устанавливается флаг «Расчеты в условных единицах». Эта же валюта указывается и в расчетных документах. А вот оплата по договору производится в эквивалентной сумме в рублях. Такие договоры для краткости называют договорами в условных единицах.

Считается, что суммовые показатели в печатных формах счетов-фактур по договорам в условных единицах могут быть выражены в условных единицах или в российских рублях. При выборе этого решения целесообразно учитывать позицию ФНС РФ, изложенную в письме от 24.08.2009 № 3-1-07/674.

Внимание. По мнению ФНС РФ счета-фактуры надо печать в рублях.

Флаг «Учитывать положительные суммовые разницы при начислении НДС».

Состояние этого флага имеет значение только для операций по договорам в условных единицах.

Для договоров, заключенных в условных единицах, характерна ситуация, когда дата оплаты и дата реализации (поступления) не совпадают. В этом случае в бухгалтерском учете возникают курсовые разницы, а в налогом – суммовые разницы.

При возникновении положительных суммовых разниц до 30 сентября 2011 года необходимо было выписывать счета-фактуры на величину этих разниц. После установки флага «Учитывать положительные суммовые разницы при начислении НДС» у пользователя появлялась возможность автоматизировать этот процесс с помощью обработки «Регистрация счетов-фактур на суммовые разницы».

С 1 октября 2011 года в действие вступил п.4 ст.153 НК РФ, введенный Федеральным законом от 19.07.2011 № 245-ФЗ. Теперь, в случае возникновения суммовых разниц, налоговая база по НДС не корректируется. При этом положительные (отрицательные) суммовые разницы, возникшие у поставщика учитываются в составе внереализационных доходов (расходов), ст. 250 и 265 НК РФ соответственно.

Для договоров в условных единицах, действие которых началось с 1 октября 2011 года или позже флаг «Учитывать положительные суммовые разницы при начислении НДС» должен быть снят.

Флаг «Начислять НДС при передаче недвижимости без перехода права собственности».

В статье С.А. Харитонова приводится подробный анализ приказа Минфина России от 24.12.2010 № 186, которым внесены изменения в учет недвижимого имущества, начиная с 1 января 2011 года.

Согласно п. 3 ст. 167 НК РФ в случаях, если товар не отгружается и не транспортируется, но происходит передача права собственности на этот товар, такая передача права собственности приравнивается к его отгрузке. Так как недвижимое имущество не отгружается и не транспортируется, то право собственности на него у покупателя возникает в момент государственной регистрации, а не на дату акту приемки-передачи.

Отсюда следует, что до факта государственной регистрации нет объекта налогообложения и начислять НДС не надо. Такой вывод согласуется и с разъяснениями, например, письма Минфина России от 11.05.2006 № 03-04-11/88. Учитывая это обстоятельство, флаг «Начислять НДС при передаче недвижимости без перехода права собственности» следует снять.

Однако арбитражная практика иногда свидетельствует об иной позиции налоговых инспекций. Например, в Постановлении ФАС ВСО от 11.02.2010 № А19-12414/09 сказано, что НДС необходимо начислить в день фактической передачи недвижимости покупателю. Если ваша налоговая придерживается такой же позиции, то следует установить флаг «Начислять НДС при передаче недвижимости без перехода права собственности».

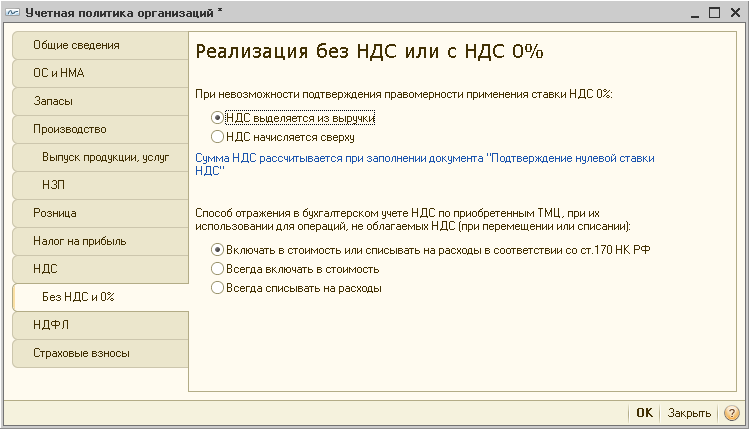

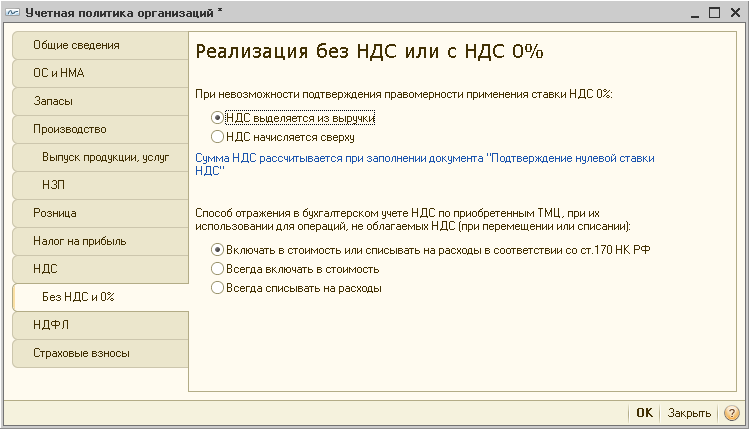

1.11. Закладка «Без НДС и 0%»

Закладка «Без НДС и 0%» отображается, если на закладке «НДС» установлен флаг «Организация осуществляет реализацию без НДС или с НДС 0%».

Этот флаг устанавливают в тех случаях, когда организация занимается реализацией товаров на экспорт (пп.1 п.1 164 НК РФ) и/или оказывает услуги по международной перевозке грузов (пп.2.1 п.1 164 НК РФ).

НДС для уплаты в бюджет.

На подтверждение права применения нулевой ставки в соответствии с п. 9 ст. 165 НК РФ отводится 180 календарных дней от даты помещения товаров под таможенные процедуры экспорта. Если подтверждающие документы не были в указанный срок предоставлены в налоговый орган, то организация обязана начислить НДС к уплате в бюджет. Для этого необходимо создать документ «Подтверждение нулевой ставки НДС» с событием «Не подтверждена ставка 0%». Способ расчета суммы НДС к уплате в бюджет определяется учетной политикой.

- НДС выделяется из выручки.

- НДС начисляется сверху.

0% ≠ Без НДС!

В ст. 149 НК РФ содержится закрытый перечень операций, которые освобождены от налогообложения. Для них в программе введено обозначение «Без НДС». Ставка «Без НДС» это безусловное освобождение от налогообложения. Ставка Без НДС не равносильна ставке 0%!

Ставка 0% это льгота, которую налогоплательщик может получить, только в том случае, если документально подтвердит факт экспорта товаров. Или другими словами подтвердит свое право на применение нулевой ставки НДС.

Вернемся к ставке «Без НДС». В случае приобретения ТМЦ, облагаемых НДС, но которые организация собирается использовать в операциях, не облагаемых НДС, то есть по ставке «Без НДС», в программе предлагается выбрать один из вариантов отражения входного НДС в бухгалтерском учете.

- Включать в стоимость или списывать на расходы в соответствии со ст. 170 ННК РФ.

- Всегда включать в стоимость.

- Всегда списывать на расходы.

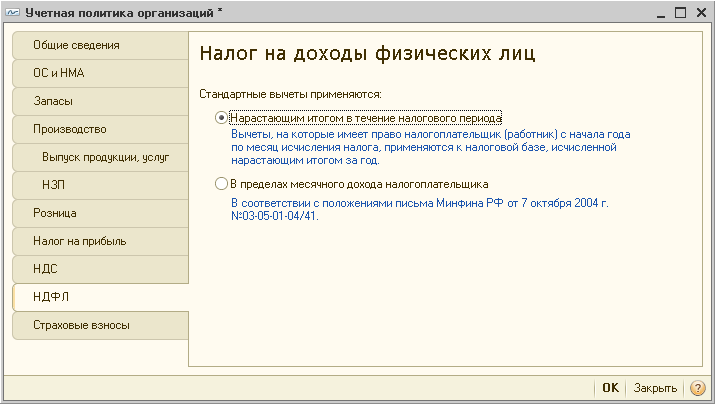

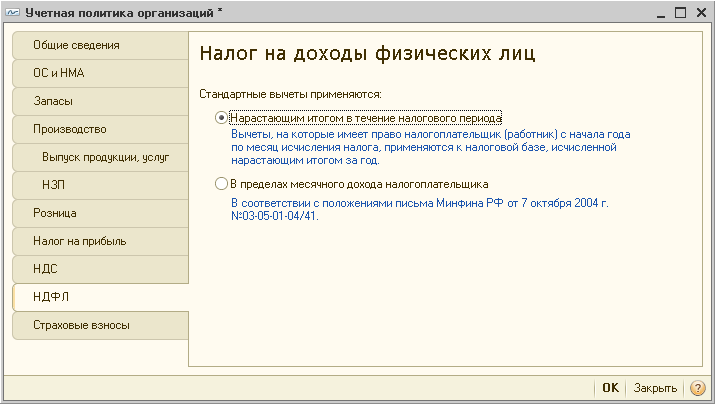

1.12. Закладка «НДФЛ»

Наличие закладки «НДФЛ» является следствием не согласованного мнения Минфина РФ и ФНС РФ.

Пользователь вынужден самостоятельно выбрать подходящий для него способ учета вычетов на НДФЛ.

- Нарастающим итогом в течение налогового периода. Это позиция ФНС РФ. В письме ФНС РФ от 11 февраля 2005 года № 04-2-02/35» говорится, что « … стандартный налоговый вычет предоставляется физическому лицу в полагающихся размерах за каждый месяц налогового периода, в течение которого между налоговым агентом и работником заключен трудовой договор или договор гражданско-правового характера».

- В пределах месячного дохода налогоплательщика. Это позиция Минфина РФ. В письме Минфина РФ от 7 октября 2004 года № 03-05-04/41 говорится, что « … стандартные налоговые вычеты не накапливаются в течение налогового периода и не подлежат суммированию нарастающим итогом в случае отсутствия налоговой базы за отдельные месяцы налогового периода».

Одновременно с письмом ФНС РФ от 11 февраля 2005 года № 04-2-02/35» действует и противоречащее ему письмо ФНС РФ 23 ноября 2004 г. N 04-2-06/679. В нем ФНС РФ рекомендует придерживаться рекомендаций письма Минфина РФ от 7 октября 2004 года № 03-05-04/41.

В этой ситуации пользователю можно порекомендовать выбрать тот вариант, против которого не возражает его отделение ФНС. Либо доказывать свою правоту.

Способ учета НДФЛ при необходимости можно изменить в текущем налоговом периоде. В этом случае при исчислении НДФЛ за очередной месяц текущего налогового периода будут пересчитаны суммы предоставленных вычетов, а также суммы НДФЛ за предыдущие месяцы.

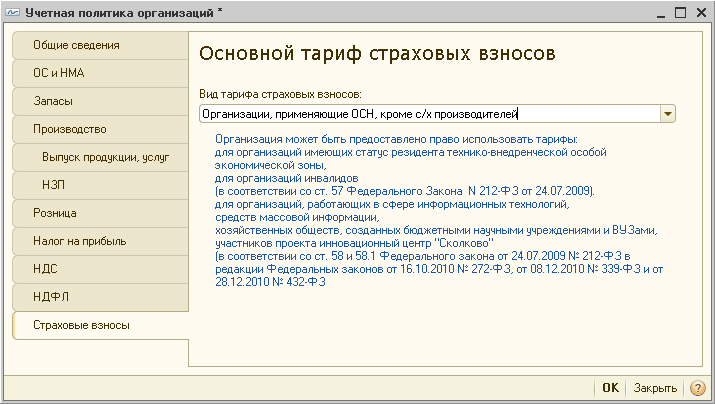

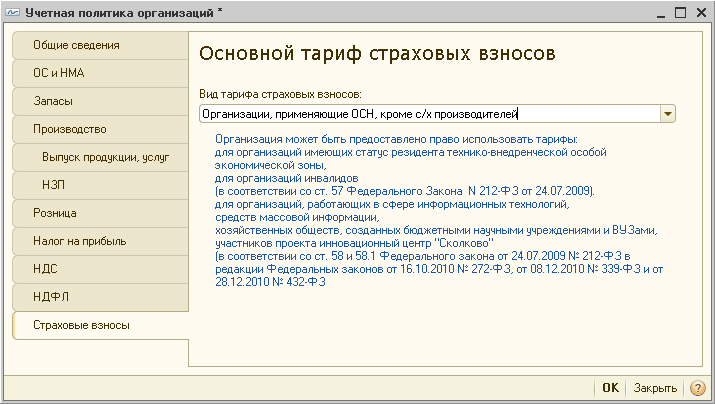

1.13. Закладка «Страховые взносы»

В пункте 1 статьи 57 Федерального закона от 24 июля 2009 года № 212-ФЗ установлены единые тарифы страховых взносов. Однако для некоторых плательщиков страховых взносов этим же законом установлены пониженные тарифы. Применяемый в организации тариф надо указать на закладке «Страховые взносы».

В программе 1С бухгалтерия 8 тарифы страховых взносов для разных категорий плательщиков хранятся в одноименном периодическом регистре сведений «Тарифы страховых взносов».

Будет продолжение.