Автор статьи: Пикурен Вера Александровна

Работает в ВЦ «Раздолье» с 2005 года. В настоящее время – руководитель проектов. Начинала с внедрения конфигурации «1С:УПП», с 2015 года занимается внедрением 1С:ERP. За это время успешно запустила на 1С:ERP 6 заводов. Последний проект (АО НПО ЛЭМЗ) стал победителем Конкурса корпоративной автоматизации «1С:Проект года» в номинации «Лучший проект года в предметной области Бухгалтерский и налоговый учет» (https://eawards.1c.ru/projects/1200-rabochih-mest-na-1s-erp-41612/ ).

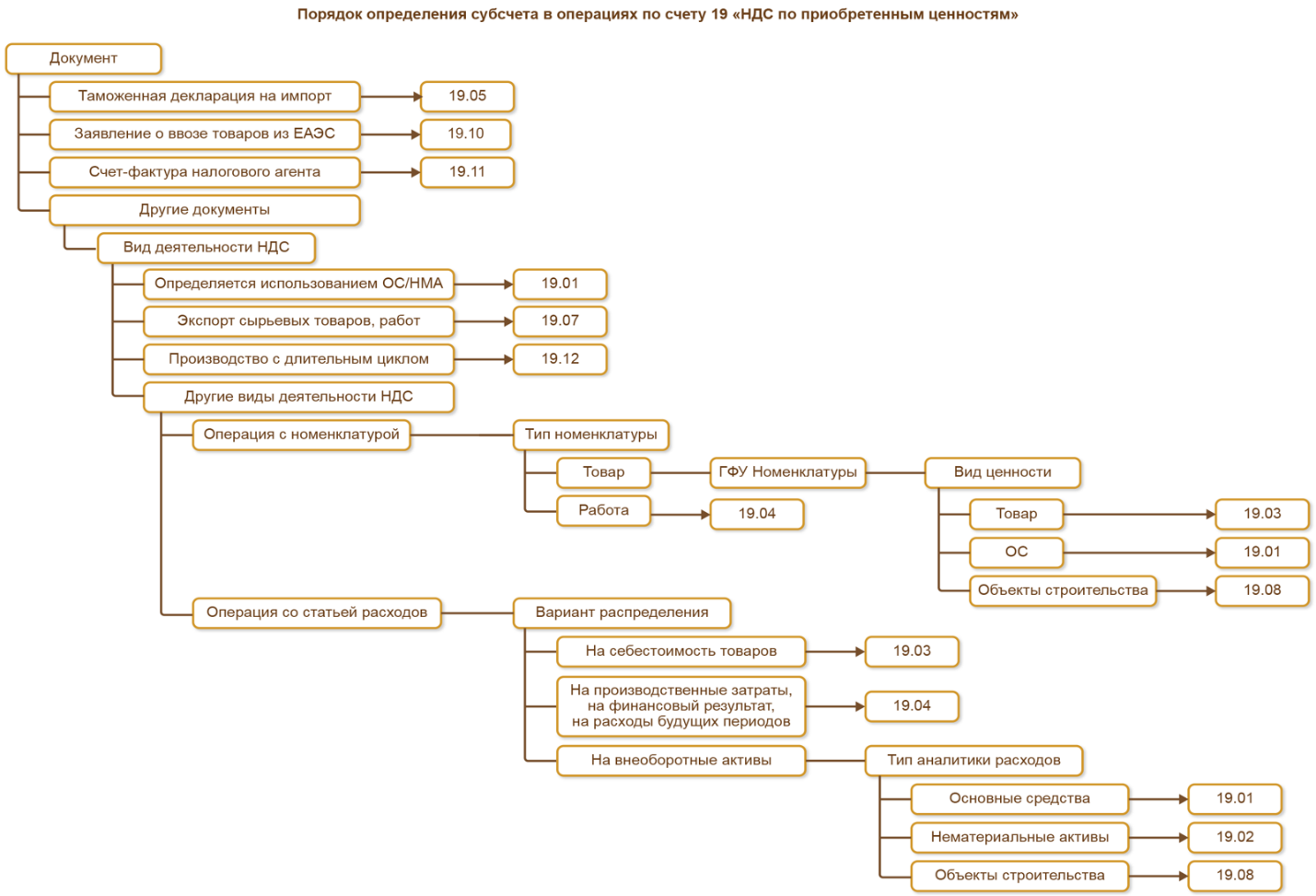

Начнем со счетов учета НДС. В отличии от материалов или затрат, эти счета не настраиваются, а определяется программой на основании многих факторов. Ниже приведена схема с сайта ИТС.

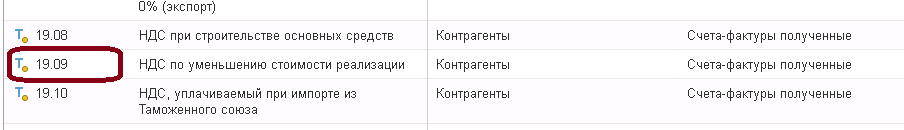

Есть еще один субсчет, который не указан в таблице и который возникает в документе «Корректировка реализации»

Таким образом, довольно часто встречающийся запрос клиентов – расширить количество субсчетов счета 19 – не получится решить безболезненно.

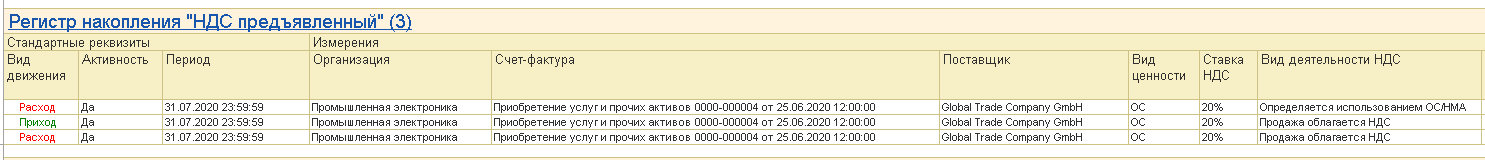

Основным регистром по входному НДС является НДС предъявленный. Именно в нем фиксируются сведения о документе поступления, сумме НДС (управленческой и регламентированной), виде ценности и виде деятельности НДС.

Приходные движения в регистр делаются документами приобретения. Расходные движения зависят от вида деятельности НДС:

-

Продажа облагается НДС. Расходные движения формируются счетом-фактурой.

-

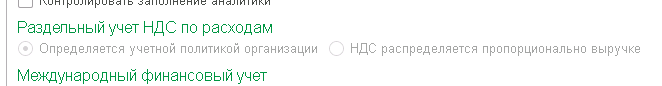

Определяется распределением. Расход делается документом «Распределение НДС». На этом виде деятельности давайте остановимся чуть поподробнее. Такие движения формируются по услугам, списываемым на расходы, в том случае, если в учетной политике снят флаг «Раздельный учет постатейных расходов». Если же флаг установлен, тогда вид деятельности будет зависеть от настроек статьи расходов.

Если установить переключатель в «НДС распределяется пропорционально выручке», тогда вид деятельности встанет в «определяется распределением», и в конце квартала суммы такого НДС будут распределены между видами деятельности.

Если же переключатель установлен в «Определяется учетной политикой» (и в учетной политике предусмотрен «Раздельный учет постатейных расходов»), тогда вид деятельности будет браться из того вида деятельности, который указан на вкладке Дополнительно.

-

Экспорт сырьевых товаров. Расходные движения формируются реализацией.

-

Экспорт несырьевых товаров. Расходные движения формируются счетом-фактурой (как и в случае вида деятельности «Продажа облагается НДС»).

-

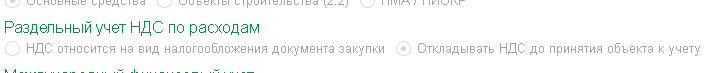

Определяется использованием ОС/НМА. При работе с ОС и НМА поведение регистра похоже на закупку услуг: в том случае, если в статьях расходов, по которым происходит формирование стоимости ОС (НМА), установлен признак «Откладывать НДС до принятия объекта к учету», то в регистр НДС предъявленный пишется вид деятельности «Определяется использованием ОС/НМА».

В этом случае после принятия ОС к учету в месяце приемки будет создан документ «Распределение НДС», который сформирует расходные движения по виду деятельности «Определяется использованием ОС/НМА» и приходные движения по тем видам деятельности, которые были определены распределением. Если к моменту распределения счет-фактура по документу закупки уже будет зарегистрирована, то документ Распределение НДС сделает сразу и расходные движения.

Если же в статье расходов будет выбран переключатель «НДС относится на вид налогообложения документа закупки», то вид деятельности НДС будет браться из соответствующего значения в приходном документе.

-

Производство с длительным циклом. Поведение похоже на Экспорт сырьевых товаров, то есть расходные движения делаются Реализацией.

Закупки с видом деятельности «Не облагаемая НДС» не формируют движений в данном регистре.

Конечно, здесь я перечислила только самые простые варианты работы: когда в документе закупки мы сразу определяем вид деятельности НДС и не меняем его до логического завершения операции. В жизни схемы могут быть сложнее.

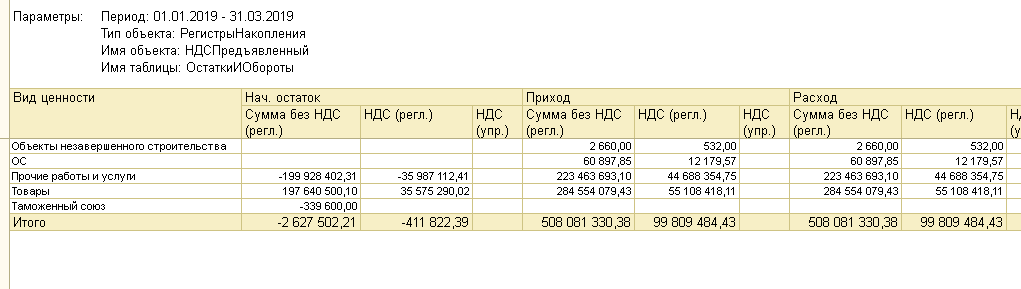

В общем случае остатки по РН «НДС предъявленный» должны совпадать с остатками по счету 19. Эту проверку я рекомендую включать в тест правильности закрытия периода. Проверять остатки лучше по субсчетам, сверяя их с остатками и оборотами в универсальном отчете.

Например, в приведенном выше рисунке сразу можно диагностировать проблему в старых периодах клиента (наличие отрицательных остатков на начало отчета). Таких сумм в учете быть не должно.

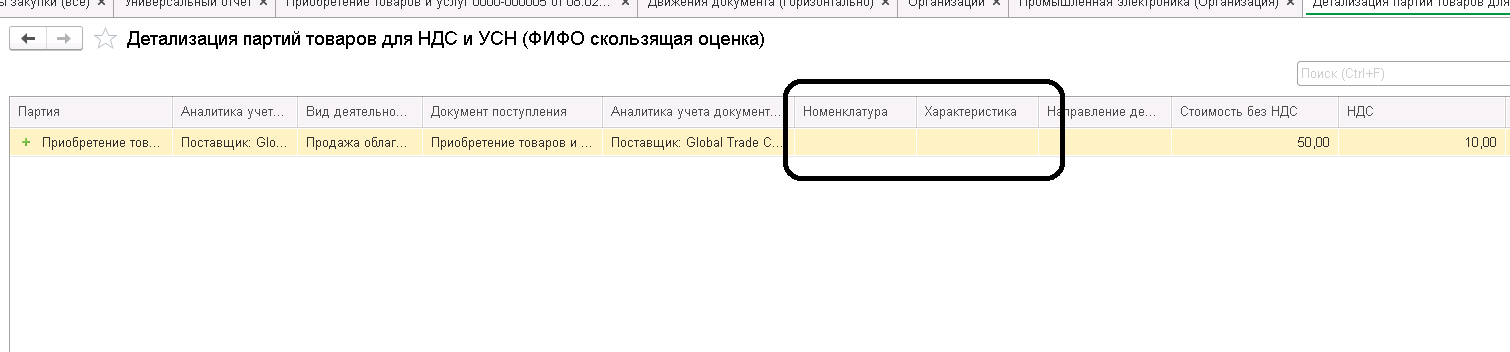

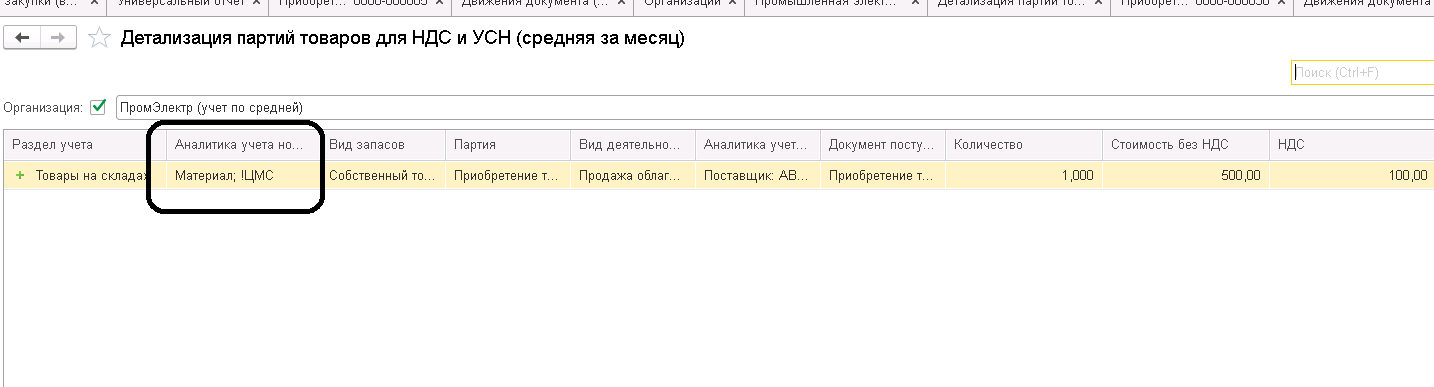

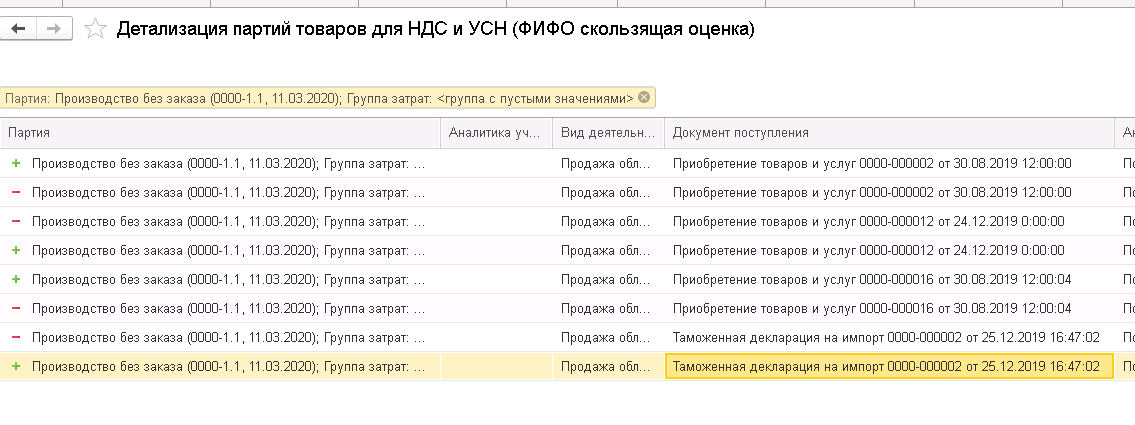

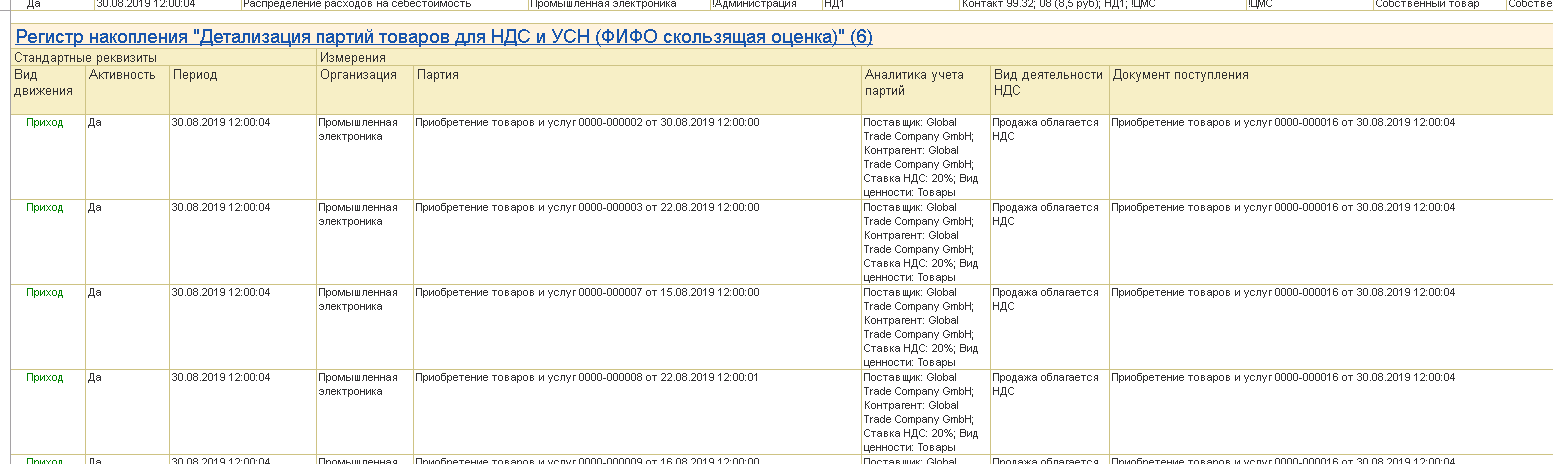

Второй важный регистр учета НДС – это Детализация партий товаров для НДС и УСН. На самом деле в системе их два: один работает в случае использования оценки МПЗ ФИФО, второй – в случае использования средней. Эти регистры включаются в работу при установке в учетной политике организации флага «Раздельный учет товаров по налогообложению НДС». Движения по ним формируются документами товародвижения. Назначение регистра – хранить партию, по которой закупалось ТМЦ до момента, пока оно не спишется (на затраты, на нужды предприятия и т.д.). В отличии от НДС предъявленного, движения данного регистра не сильно зависят от наличия счета-фактуры: если в документе закупки НДС будет выделен, тогда при его проведении сформируются движения по «Детализации партий».

Не смотря на схожие названия, поведение регистров НДС для целей ФИФО и для средней отличаются: детализация партий для ФИФО не имеет ссылки на номенклатуру, в нем есть только основные данные по счету-фактуре и по документу поступления (эти две сущности могут не совпадать).

То есть данный регистр не работает самостоятельно, а опирается на данные регистра «Себестоимость товаров». Соответственно, в ходе закрытия месяца сначала рассчитываются партии, а потом уже начинают формироваться движения по НДС.

В случае использования средней - данных по партиям в регистре себестоимости нет. Соответственно, регистры НДС вынуждены дополнительно хранить привязку к номенклатуре, чтобы отслеживать остатки.

Это приводит к тому, что себестоимость и учет НДС рассчитываются по-разному. Себестоимость считается по средней (с учетом ограничений, про которые я рассказывала в предыдущей статье), а регистры НДС вынуждены рассчитываться с учетом партий, чтобы сохранять привязку к счетам-фактурам. Соответственно, в случае восстановления НДС очень вероятны расхождения между расчетной суммой НДС и реальной.

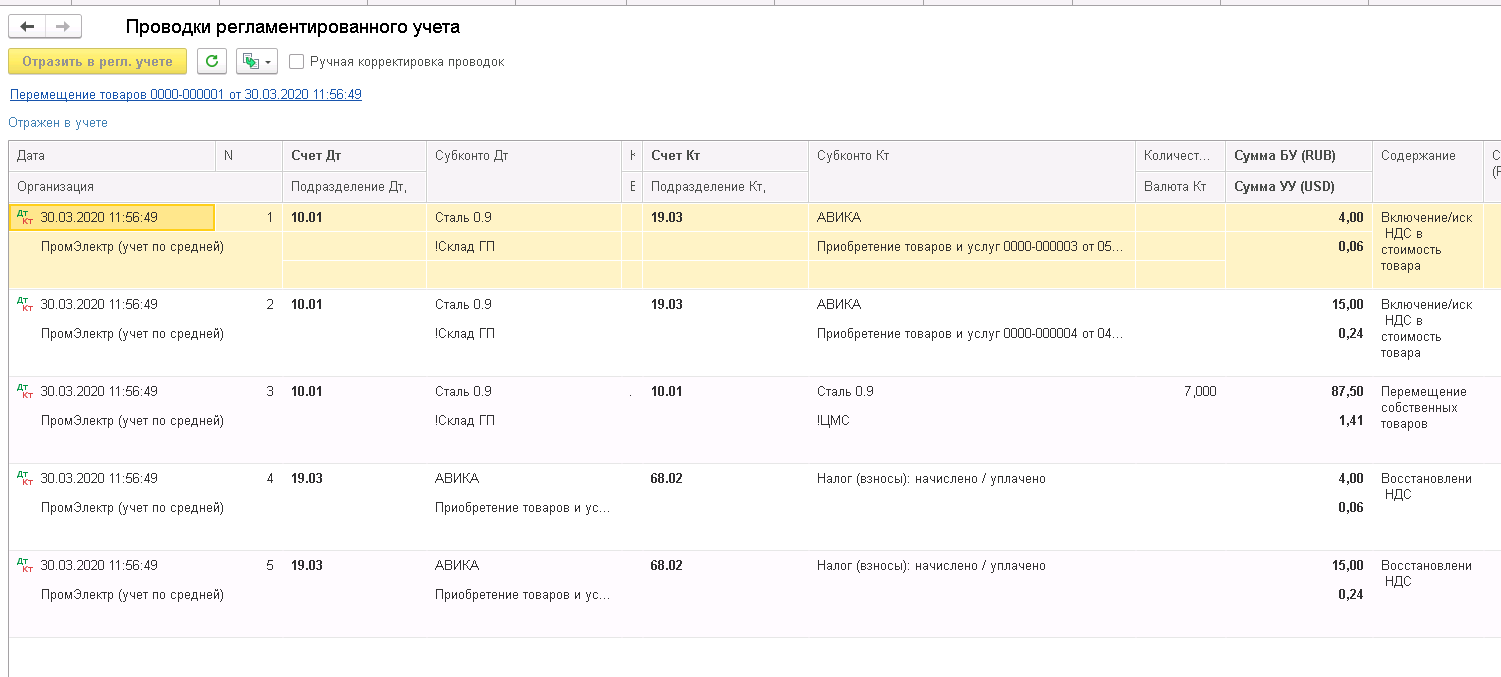

Например, рассмотрим проводки, которые получились при перемещении ТМЦ на необлагаемую НДС деятельность (с восстановлением НДС):

Если исходить из оценки ТМЦ, то мы должны были восстановить сумму 87,5*20% = 17,5 рублей. Но программа нам восстановила 19 рублей, потому что по регистрам НДС были перемещены две партии по разной цене.

Таким образом, при одновременном использовании учета «по средней» и раздельного учета ТМЦ по НДС, описанные выше расхождения будут всегда, то есть сверить НДС математически, просто из оборотки, как любят бухгалтеры, не получится.

Еще хочу обратить внимание, что к установке флага «Раздельный учет НДС по товарам» в учетной политике надо подходить крайне ответственно: если его не установить сразу, то при включении его в более поздних периодах, движения по «Детализации партий» волшебным образом в системе не появятся. Программа будет формировать движения только по новым (или перепроведенным в новом периоде) документам. Остатки будут висеть без партий НДС, и, соответственно, пока они не спишутся, то НДС по ТМЦ будет отрабатывать только частично.

При этом не стоит включать раздельный учет «на всякий случай», потому что расчет НДС будет занимать существенное (сопоставимое с основным расчетом партий) время.

Последнее утверждение верно для релизов программы до 2.5.5. В нем произошло радикальное изменение в данном функциональном блоке: вместо регистра накопления «Детализация партий для НДС (ФИФО скользящая оценка)» используется регистр сведений «Детализация себестоимости товаров». По словам разработчиков, это позволило сократить время расчета НДС почти в 10 раз. К данному изменению мы вернемся позже, а пока рассмотрим особенности работы регистра «Детализация партий».

Разберем, чем «Партия» отличается от «Документа поступления».

Партия – это учетный объект, на котором в данный момент «висит» НДС. Документ поступления – это сам закупочный документ, и, соответственно, счет-фактура.

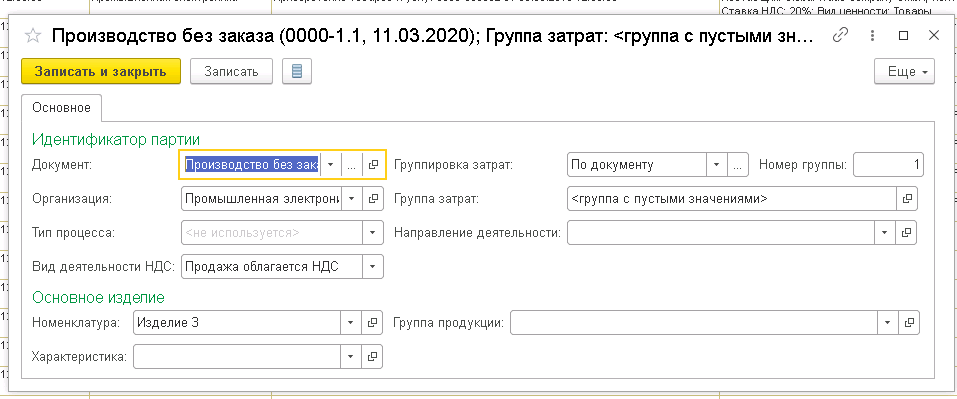

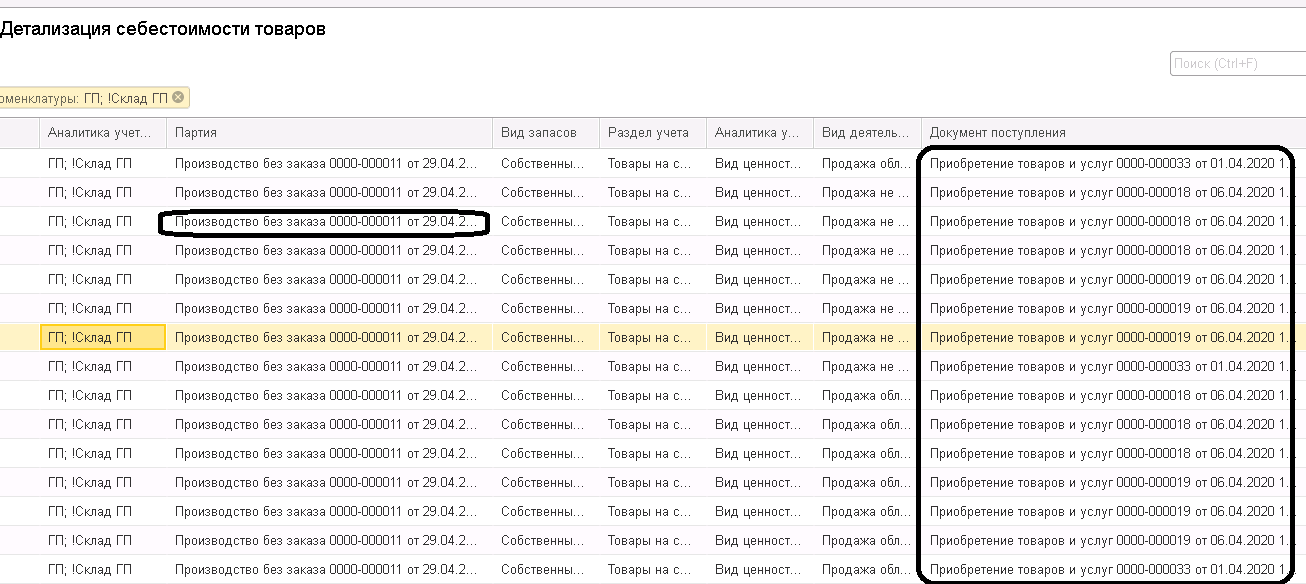

Например, если мы оформим документ «Производство без заказа», в котором укажем выпуск продукции и потребление материалов. Программа по регистрам НДС перенесет суммы с исходных партий ТМЦ на производственный документ, что позволит в случае необходимости быстро найти весь входящий НДС. То есть, если мы вдруг решим произведенную продукцию перевести на без НДС-ю деятельность, то весь входящий НДС будет корректно восстановлен.

Партия выглядит вот так:

При этом в регистре Детализация партий к ней привязаны документы поступления:

При этом данный функционал будет работать и для многоуровневого производства: если материалы передаются на полуфабрикаты, а те в свою очередь на другие полуфабрикаты или готовую продукцию, то программа будет последовательно «перепривязывать» документы поступления.

Еще одно отличие партий от документов поступления возникает в ТЗР и ГТД: партией там выступает документ, на который распределяются закупленные доп. расходы.

Похожая логика работает и в 2.5.5. Главное отличие – это замена регистра накопления регистром сведений.

Но при этом регистр сведений является независимым, что не позволяет определить, на основании какого документа сделана та или иная запись. Прозрачность учета пришлось принести в жертву производительности. Пока сложно сказать, насколько реально будет научить бухгалтеров работать с новым механизмом и насколько сложно в нем будет искать ошибки. Если сравнивать результаты, то идентичные примеры на 2.5.4 и 2.5.5 дают одинаковые результаты.

Пока новый механизм работает только для ФИФО. Для учета по средней он находится в разработке.

На этом все, в следующей статье мы более подробно рассмотрим НДС по постатейным расходам.

Приобретайте 1С:ERP в Инфостарт с бонусом 15%!

- Бесплатное демо продукта и консультация

- Команда экспертов 1С с опытом 10+ лет

- Оценка проекта, четкий план работ, документация, обучение и поддержка

Закажите расчет внедрения ERP - получите дорожную карту в подарок!

Вступайте в нашу телеграмм-группу Инфостарт