Меня зовут Сергей Лобанов, я руководитель группы системного анализа компании «БКС».

Компания «БКС» – это один из ведущих российских брокеров на финансовом рынке Московской и Санкт-Петербургской биржи. Компания уже 26 лет на финансовом рынке, и ей доверяют свои финансы более 800 000 клиентов.

Да, я пришел в компанию автоматизировать учет, но какая автоматизация без погружения в предметную область? Я в нее погрузился и хочу погрузиться результатами того, что я увидел как инженер. Не как специалист финансового рынка, а что я смог вынести для себя, и как я это использую.

Финансовый рынок

Сразу оговорюсь: моя модель может быть где-то утрирована, но она позволила мне отвечать на вопросы и принимать решения.

Итак, поговорим о финансовом рынке. Что такое финансовый рынок?

Рынок – это рынок. На рынок можно прийти за двумя историями:

-

Купить дешевле, продать дороже.

-

Купить что-то для собственного потребления.

На финансовом рынке терминология такая же:

-

Все слышали термин «трейдер»? Это про человека, который покупает дешевле, а потом продает дороже.

-

Моя же история будет про то, что можно купить для собственного потребления.

С простым рынком понятно, но что же такое финансовый рынок?

-

В простом случае финансы – это деньги. Но разве можно купить деньги за деньги?

-

Деньги можно дать в долг на возмездной основе. Поэтому финансовый рынок – это рынок долгов. И когда мы видим двоих, одному из которых нужны деньги, а второй обладает свободными средствами и готов их предоставить за определенное вознаграждение, тогда мы можем говорить о финансовом рынке.

-

Но здесь возникает два вопроса:

-

Где этим двоим встретиться?

-

И как научиться доверять друг другу – как закрепить отношения?

-

Ценные бумаги

В части закрепления отношений мир не придумал ничего, кроме договора, желательно кровью, на бумаге. Но кровью сейчас уже никто не расписывается, а сложные многостраничные договоры люди все-таки ужимали, делали проще и трансформировали до одного листочка бумаги. Появилось название – ценная бумага.

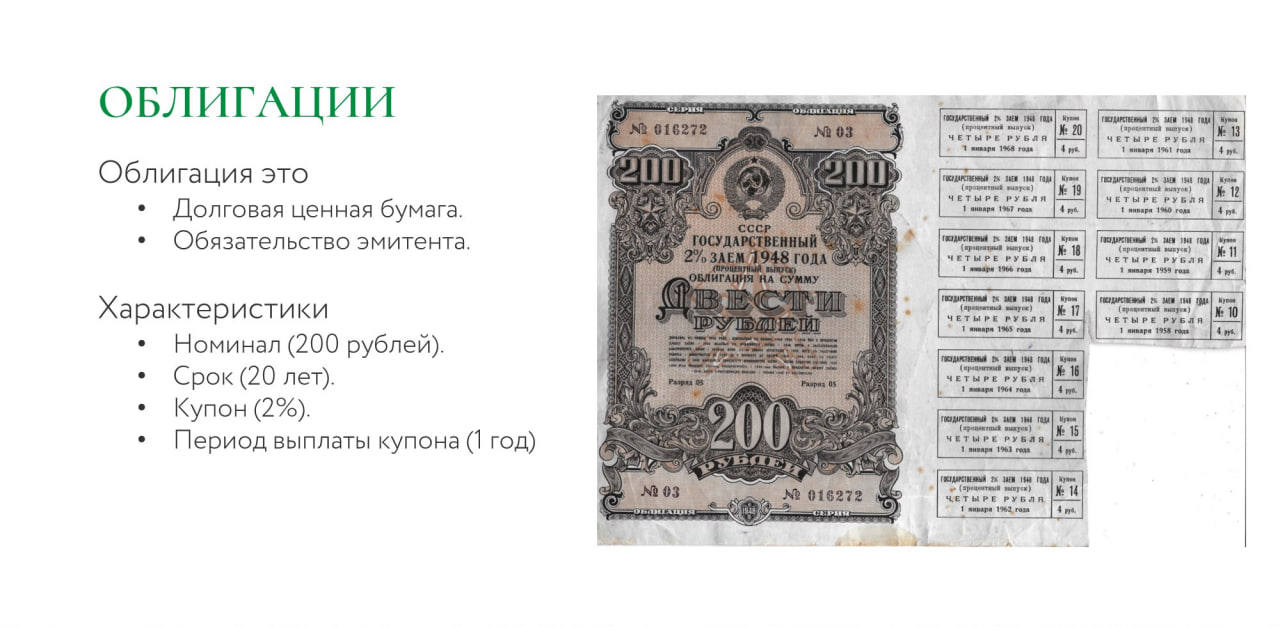

Ценных бумаг великое множество, но я расскажу о самой простой – это облигация.

Облигация – это договор займа. На слайде мы видим облигацию государственного займа:

-

это когда человек давал в долг государству 200 рублей;

-

а взамен государство давало ему облигацию – договор, который означал, что государство вернет долг через 20 лет;

-

при этом ежегодно будет выплачивать человеку комиссию в размере 2% (4 рублей).

И человек каждый год приходил в Сберкассу, там кассир брал у него бумажку, отрезал купончик, взамен давал 4 рубля, после чего человек уходил счастливый. Отсюда пошло выражение «стричь купоны». Сейчас купоны уже никто не стрижет, все ушло в онлайн, но такой инструмент остался, и он работает вот так.

Но у людей, которые занимают деньги, интересы постоянно растут, и возникает вопрос: а можно ли занять насовсем и не отдавать? Можно ли занять и платить проценты, только когда есть возможность? Есть возможность – заплатил проценты, нет возможности – не заплатил? И мир придумал другую ценную бумагу, которая называется акция.

Акция – это куда более сложный инструмент. Это ценная бумага, отражающая долю в капитале компании и участие в управлении компанией.

У акции есть ряд преимуществ:

-

Давая деньги компании, взамен вы получаете часть прибыли, если она есть. Есть прибыль – компания вам заплатит. Такие выплаты акционерам называются дивиденды.

-

Еще один способ, когда можно получить профит на акциях – это разница между ценами покупки и продажи. Но ценообразование акции тоже история достаточно сложная. Самый простой пример: компания выпускает акции и регулярно платит дивиденды. Чем больше компания выплачивает дивидендов, тем больше людей хочет купить ее акции. А если есть потребность, то и цена растет. Это закон рынка.

Вот такие простые ценные бумаги, с которыми инвестор может прийти на финансовый рынок.

Следующий вопрос: а куда прийти?

Биржи и брокеры

Такое место есть – это биржа. В России их две:

-

Московская биржа, на которой торгуются акции и облигации российских эмитентов, преимущественно за рубли.

-

И Санкт-Петербургская биржа, которая тоже находится в Москве, но на ней торгуются акции иностранных эмитентов.

Но просто так на биржу не придешь. Нужна лицензия. Лицензия – штука затратная, дорогая и не каждому доступная.

И появились организации, которые могут себе позволить иметь лицензию и в рамках лицензии для сторонних людей предоставляют услуги – покупают ценные бумаги за их счет от их имени. И такие организации называются брокерами.

Человек может прийти к брокеру, принести деньги, открыть брокерский счет, положить их туда и дальше давать брокеру поручения – купить на бирже одну ценную бумагу или другую.

Упс. Появляется третье лицо, которому тоже нужно доверять – брокер.

Как выбрать брокера?

-

Можно прийти на биржу и посмотреть списки брокеров, которые допущены к торгам. Эта информация открыта, и все биржи ее публикуют.

-

Более того, биржи формируют рейтинги. Можно зайти, получить такой рейтинг, отсортировать его по сумме, по оборотам, по количеству клиентов, выбрать ТОП-5 и подумать, кто из них может быть лучше.

-

Дальше нужно сравнить комиссии среди лучших. Брокер оказывает услуги, которые не безвозмездны. Взамен нужно будет заплатить. Сейчас комиссии у топовых брокеров примерно одинаковые. Отличаться они могут тарифами. Но заходить на сайт к каждому брокеру и смотреть его тарифы может быть делом неблагодарным, поэтому нужно немного погуглить и посмотреть различные аналитики со сравнением, которые публикуют другие люди. Посмотрев аналитику, можно уже сходить убедиться на сайт брокера.

-

И самое главное: нужно проверить и сравнить способ общения с брокером, проверить и сравнить мобильные приложения брокеров. Раньше поручения подавались по телефону. Сейчас у каждого уважающего себя брокера есть сайт и есть мобильное приложение. И публикуется очень много сравнений: где-то функциональность может быть богаче, включая разные графики, аналитики, а где-то может быть простой.

Процесс

Итак, мы выбрали брокера, решились. Как же в теории может выглядеть процедура покупки ценной бумаги:

-

выбираем ценную бумагу;

-

пополняем брокерский счет;

-

подаем поручение брокеру;

-

брокер делает заявку на бирже;

-

если находится покупатель, сделка совершается;

-

и дальше сделка регистрируется в депозитарии.

Депозитарий – это как раз та организация, которая ведет учет всех ценных бумаг с момента их выпуска эмитентом до момента, когда ценная бумага заканчивает свою жизнь.

На первый взгляд кажется, что все сложно, но на практике все гораздо проще.

-

Как я уже сказал, у любого брокера есть свое приложение.

-

В какой бы раздел вы ни зашли, там обязательно будут кнопки «пополнить», «купить», «продать».

-

Выбрав ценную бумагу и пополнив брокерский счет, нажимаем «купить». Всё. Ценная бумага упала на остаток. Все эти поручения брокеру, регистрация в депозитарии и так далее формируются автоматически.

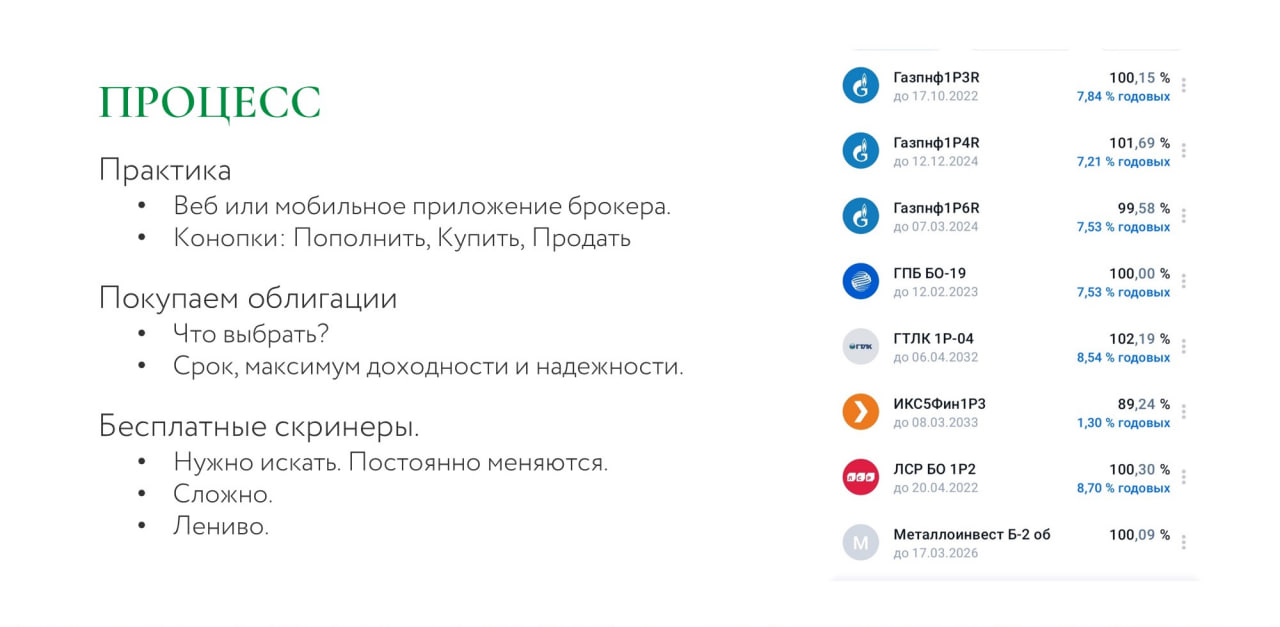

Казалось бы, если все так просто, давайте будем покупать. Но когда я первый раз открыл приложение и подумал, что я сейчас что-нибудь куплю, я завис. Что выбрать? Что это за цифры? Я долго повисел и сразу скажу, что в тот раз я ничего не купил. Не покупал я ничего до того момента, пока у меня вопрос «Что выбрать?» не трансформировался в вопрос «Зачем?».

Допустим, у меня есть свободные деньги. Я их кому-то хочу дать в долг. Возникают вопросы:

-

На какой срок я могу дать в долг свои деньги? Появляется первый параметр – срок.

-

Далее, какую доходность я хочу получить (какой процент)? Ясно, что это должно быть больше, чем тот процент, который начисляется на депозите, где лежат свободные средства.

-

И самый главный параметр, на который я тогда не смог себе ответить – это надежность. Что это за компании? «Газпром» знаю, но у него доходность 7,5%. У ГТЛК доходность повыше, но я не знаю, что это за компания, вдруг они завтра разорятся? Я не финансист, боюсь, сам в этом не разберусь.

Полез в Интернет, там есть специальные сайты – рейтинговые агентства, которые агрегируют эту информацию по срокам, по доходности и даже выдают параметр надежности (типа AAA+ или B+).

Но опять возникает вопрос: рейтинговые агентства – что это за организации и на каком основании делают эти рейтинги? В этом тоже нужно разбираться. Опять сложно.

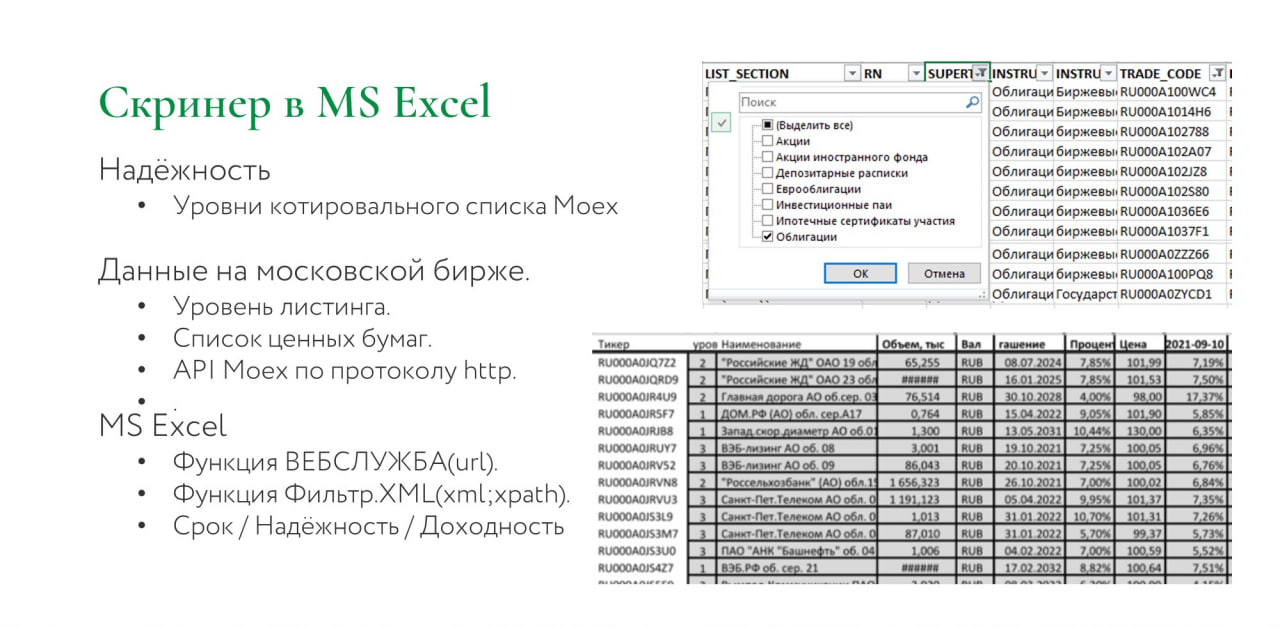

И так я мучился, пока в одной из учетных задач по работе мне не потребовалось поделить все ценные бумаги, которые есть, на две части: хорошие и плохие. Причем это регулятор так сказал.

Я полез разбираться, и оказалось, что:

-

Все ценные бумаги, которые торгуются на сайте Московской биржи, биржа включает в три котировальных списка: 1-го уровня, 2-го и 3-го. Как она их туда включает и что за параметры – отдельная история, но список 1-го и 2-го уровня – это хорошие бумаги, а 3-го – это рисковые бумаги. И это мнение регулятора, которому, наверное, можно доверять. Здорово. У меня появился параметр, по которому я могу отобрать себе ценные бумаги.

-

И пока я разбирался с этими уровнями листинга, я нашел, что у Московской биржи еще есть API по протоколу HTTP. Получается, что в браузер можно пульнуть запрос с какими-то параметрами ценой бумаги и в ответ получить XML с нужными тебе параметрами, разобрать ее и использовать.

-

И таким образом я с помощью Excel и магии функции ВЕБСЛУЖБА(url) и Фильтр.XML(xml, xpath) сделал себе простой скринер с нужными параметрами.

И сейчас я захожу на сайт Московской биржи, когда мне надо:

-

скачиваю список ценных бумаг, которые там торгуются;

-

фильтрую их по надежности;

-

надежные бумаги копирую в скринер;

-

получаю их параметры и дальше уже выбираю то, что мне нужно.

Это по поводу того, как можно выбрать ценные бумаги, в частности, облигации.

А что с акциями?

С акциями сложнее, придется погуглить. И непонятно, как выбрать компанию, которая в будущем будет тебе регулярно платить дивиденды. Будущего никто не знает. Но его можно экстраполировать на основании статистики прошлого.

-

На американском рынке, который уже достаточно зрелый и долгий, есть понятие дивидендные аристократы. Это компании, которые на протяжении 25 лет непрерывно (каждый год) платят дивиденды. Причем постоянно увеличивают сумму выплат – каждый год выплачивают дивидендов больше, чем в предыдущем. Покупая акции таких компаний, с очень большой вероятностью можно сказать, что она будет платить дивиденды в будущем.

-

А что на российском рынке? Российский рынок достаточно молодой, поэтому аристократов придется поискать. Но точно есть компании, которые регулярно платят дивиденды на протяжении 10 лет. Это открытая информация, есть различная аналитика, и те же скринеры можно поискать.

-

Также мы можем поучаствовать в росте цен на акции. Но здесь только один вариант: разбираться в экономике предприятия и в ценообразовании на финансовом рынке. По-другому никак, потому что на цену влияет очень много факторов, и финансовый рынок на самом деле очень страшная штука. И я не знаю, как формируется цена, здесь нужно действительно быть финансистом. Если в этом не разбираться, это просто казино, а смартфон – игровой автомат.

Это то, что касается акций.

Но есть возможность поучаствовать в росте акций со значительно меньшим риском и свести его практически к нулю – это покупка ценных бумаг ПИФ или ETF.

ПИФ (Паевые инвестиционные фонды) – это организации, которые формируют так называемый фонд и покупают туда акции по определенному принципу. Допустим, акции металлургических компаний, акции IT-компаний, акции биотехов и т.п.

Покупкой акций в ПИФ занимаются профессиональные люди, и они, наверное, выбирают хорошие акции.

Набрав такой фонд, они делят его на части и продают паи. Пай – это ценная бумага, удостоверяющая право владельца на долю в имуществе ПИФ. Это очень похоже на акции: там доля в капитале, а здесь доля в имуществе.

Почему риск маленький?

-

Во-первых, бумаги выбирали профессионалы.

-

Во-вторых, в фонде содержится много бумаг, если какой-то одной компании станет плохо, стоимость вашего пая не упадет. А если цена акций, входящих в фонд, растет, то и цена вашего пая растет.

-

Плюс еще дивиденды, которые приходят в фонд по этим акциям, тоже вкладываются в стоимость фонда. Такое изменение стоимости актива – основной профит пая.

Вот так мы можем попытаться, если повезет, поиграть на стоимости акций.

Налоги

Теперь немного о расходах.

Я уже упоминал, что брокер берет комиссии, но кроме брокера у нас есть еще и государство, которое очень чутко следит за тем, чтобы мы со своих доходов платили налоги.

Налогообложению подлежит доход, выраженный через:

-

купоны;

-

дивиденды;

-

разницу между суммой покупки и продажи.

Ставка налога – 13% для физлица.

Кто платит? Платит брокер – он является налоговым агентом, по аналогии с вашим работодателем.

Когда платит?

-

Когда вы пытаетесь вывести свои деньги, получить доход от торговли. Это значит, если вы покупаете и продаете, но не выводите деньги с брокерского счета, налогов у вас не возникает. Но как только выводите, брокер посчитает налоги, заплатит государству и остальное отдаст вам.

-

Если же вы в течение года не будете выводить деньги, то по концу года брокер тоже обязан рассчитать налоги и заплатить государству.

-

Если у вас на конец года на брокерском счету не будет хватать денег, то брокер налог не заплатит – это будет уже ваша обязанность подать декларацию и заплатить налоги.

ИИС

К слову, о налогах.

Есть очень хорошая штука – ИИС (Индивидуальный Инвестиционный Счет).

Это тоже брокерский счет, но со специальными свойствами. Он придуман для привлечения долгосрочных клиентов и использует механизм налоговых вычетов.

Профит на ИИС можно получить двух видов на выбор:

-

либо налоговый вычет 13% от суммы, которую вы завели на брокерский счет – вычет касается именно денег, а не бумаг или еще чего-то;

-

либо освобождение от уплаты налога на доход – то, о чем я говорил ранее: купоны, дивиденды и разница в цене.

При открытии ИИС вы выбираете, каким образом хотите получить доход. Но есть ограничения:

-

ИИС может быть только один.

-

Зачислять на ИИС можно только рубли.

-

Ограничение по сумме – 1 миллион рублей.

-

Возврат налога не более 52 тысяч рублей в год.

-

Вывести деньги с этого счета можно только закрыв его.

-

А закрыть его можно не раньше, чем через 3 года. Если попытаетесь закрыть раньше, государство попросит вернуть все вычеты, которые оно вам организовало.

Получение налогового вычета.

Связываться с налоговой – это та еще история. Я когда свой первый вычет по ипотеке получал, три раза ходил в налоговую. Было неинтересно.

Сейчас мир продвинулся далеко вперед и для получения налогового вычета достаточно двух приложений.

-

Приложение брокера. Брокер по истечении года обязательно выкладывает вам в приложении все документы, необходимые для налогового вычета: справку об открытии счета, отчеты по оборотам ИИС и т.п. Открыли, скачали – никуда ходить не нужно.

-

Второе приложение – «Налоги ФЛ». Я удивился, но налоговая сейчас продвинулась в плане автоматизации очень далеко. У меня есть приложение, в котором в конце календарного года спустя какое-то время появляются справки 2-НДФЛ. Мне даже в бухгалтерию теперь не нужно ходить. И я на основании этой справки заполняю и подаю декларацию, прикладываю документы из предыдущего приложения и все. Дальше жду.

Так что все достаточно просто.

Стратегия

Еще хочется сказать следующее: если вы приходите на финансовый рынок, у вас должна быть стратегия. Просто прийти что-то покупать или продавать – бессмысленно. Приходить нужно со стратегией.

-

Причем не со стратегией заработать трейдингом на изменении цены – как показывает практика, новички здесь быстро прогорают.

-

Лучше прийти со стратегией сохранить и приумножить.

Для начала можно выбрать:

-

Стратегию облигаций «лесенка» – купить облигации со сроком погашения через какой-то период. Плюс подобрать купоны, которые тоже периодически будут попадаться. В итоге вы получите непрерывный денежный поток – раз в месяц, раз в квартал и так далее. Это очень положительно влияет на общее ощущение.

-

Что по акциям, то здесь выбираем дивидендную компанию и раз в год после выплаты контролируем. Если компания не выплатила, повод задуматься и продать такие акции из портфеля.

-

Обязательно нужны учет и контроль. Когда я начал покупать какие-то ценные бумаги, мне было интересно, хорошо или плохо оно у меня растет, сравнивал проценты и т.д. Но в брокерском отчете и в приложении этой информации нет, поэтому пришлось завести Excel, чтобы проверять и себя, и брокера. Теперь я спокоен.

Итоги

Подведем итоги.

Я показал некоторую модель, которую я как 1С-ник для себя нарисовал поневоле. Вопрос: может ли это сделать не 1С-ник? Наверное может.

Что нужно здесь сделать:

-

Первое – закрыть финансовые вопросы. Это долгие кредиты, ипотека, все тяжелые вещи, которые вам дорого обслуживать. Сядьте и сами посчитайте, какую доходность вы хотите, придя на финансовый рынок, и сколько процентов вы сейчас платите за свой тяжелый кредит. Разница, я думаю, будет существенна. Поэтому свободные деньги лучше сначала пустить на погашение тяжелых кредитов, а потом уже потихоньку начинать инвестировать.

-

Второй шаг – выбираем брокера. Идем к нему, открываем брокерский счет, плюс обязательно ИИС – при инвестировании вдолгую 13 процентов для нас будут не лишними.

-

Дальше самое интересное – определиться с целью. Помните, как я открыл приложение и завис, выбирая облигации? Я боюсь, что и у вас может быть вполне такая же история. Вам нужно будет придумать стратегию: для чего вы это делаете; как вы будете это делать; выбрать финансовые инструменты для этой стратегии. Здесь придется читать и думать.

-

В качестве начального чтива я предлагаю посмотреть мастер-класс Ивана Тягунова. Он будет являться достаточно гармоничным продолжением. Несмотря на то, что прошло столько времени, эти инструменты базовые, их свойства не меняются. Посмотрите, я думаю, вы найдёте там для себя какие-то вопросы и примеры, которые можно взять.

-

Дальше набираемся терпения. Самое сложное – набраться терпения и следовать плану. У меня поначалу не получалось – я как только что-то начинало падать, бросался продавать. Дохода это не приносило, а деньги таяли.

-

Не нужно посередине бросаться и менять стратегию. Выберите стратегию, пройдите до конца. Не пошла? Меняйте стратегию. Пошла? Хорошо. Когда я начал стратегии, то понял, что да, бывают падения, но бывает и рост, который эти падения значительно отыгрывает.

Ссылки на те материалы, о которых я упоминал в течение своего доклада:

-

Реестр брокеров на сайте Банка России: https://cbr.ru/securities_market/registries/

-

Ведущие операторы торгов Московской биржи https://www.moex.com/ru/spot/members-rating.aspx?rid=119

-

API Московской биржи https://www.moex.com/a2193

-

Подбор брокера. Сравнение комиссий. Сравнение приложений. https://www.sravni.ru/text/bitva-prilozhenij-brokerov-gde-otkryt-schjot-dlja-investicij/

-

Выбор дивидендных акций https://journal.tinkoff.ru/div-shares/

-

Куда IT-шнику инвестировать свободные средства //infostart.ru/1c/articles/1215065/

И в завершение не могу не поделиться рекламой, которая меня позабавила. Если вы все-таки боитесь финансового рынка, откройте счет в банке – это тоже в каком-то смысле инвестирование.

Успешных вам инвестиций!

Послесловие от Ивана Тягунова

Все эти теории – это теории. Нужен личный опыт. Поэтому берем и делаем.

-

Первый шаг: выбираем брокера, ставим мобильное приложение, открываем ИИС, потому что это – налоговая льгота от государства, возврат денег и автоматическое повышение доходности для сумм до 400 000 рублей + 13%. Это значит, что 52 000 рублей дополнительно к доходности облигации или акции вам вернет государство.

-

И дальше пробуем облигации. Рекомендую облигации, по которым купонный доход ежеквартальный, чтобы вам почаще приходила денежка в виде купонных доходов, потому что это приятно. В основном у облигации шестимесячные купоны, но много облигаций есть и с трехмесячными. Выбираете с трехмесячным купоном и наблюдаете, как все это происходит.

Купили, денежка пришла, налоговая 52 000 вернула, и вы счастливы.

Это просто гигиенический минимум, который вы должны делать каждый год. А все остальное – на сколько затянет.

*************

Статья написана по итогам доклада (видео), прочитанного на конференции Infostart Event.