Общее о 6-НДФЛ

6-НДФЛ – новая форма отчетности с 2016 г., которая отражает сведения о начисленном, удержанном НДФЛ и сроках перечисления налога в бюджет.

Отчет заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ).

Расчет по форме 6-НДФЛ утвержден Приказом ФНС РФ от 14.10.2015 N ММВ-7-11/450.

Общее о 6-НДФЛ. Кто должен сдавать 6-НДФЛ

Декларацию сдают все юридические лица и индивидуальные предприниматели, являющиеся налоговыми агентами.

Если в компании работает менее 25 человек, то отчитываться можно на бумаге. Остальные должны предоставить расчет строго в электронном виде в формате xml (приказ Министерства Российской Федерации по налогам и сборам от 02.04.2002 N БГ-3-32/169).

Общее о 6-НДФЛ. Когда нужно сдавать 6-НДФЛ

Расчет по форме 6-НДФЛ предоставляется ежеквартально налоговыми агентами, а именно:

За 1 квартал – до 30 апреля;

За 6 месяцев – до 31 июля;

За 9 месяцев – до 31 октября;

За год – вместе со справками 2-НДФЛ до 1 апреля.

Примечание: если срок подачи декларации попадает на выходной день, то срок переносится на первый рабочий день после выходного.

Общее о 6-НДФЛ. Ответственность налогоплательщика

За не сданный вовремя расчет оштрафуют как минимум на 1000 руб., а за неточности в расчете — на 500 руб.

п. 1.2 ст. 126 НК РФ – за непредставление налоговым агентом в установленный срок расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, влечет взыскание штрафа в размере 1000 рублей за каждый полный или неполный месяц со дня, установленного для его представления.

п. 1 ст. 126.1 НК РФ - представление налоговым агентом налоговому органу документов, предусмотренных настоящим Кодексом, содержащих недостоверные сведения, влечет взыскание штрафа в размере 500 рублей за каждый представленный документ, содержащий недостоверные сведения.

п. 2 ст. 126.1 НК РФ - налоговый агент освобождается от ответственности, в случае, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений.

В письме от 09.08.2016 № ГД-4-11/14515 ФНС России разъяснила, что следует понимать под «недостоверными сведениями» для целей наложения штрафа.

ФНС России отметила, что в Налоговом кодексе нет определения понятия "недостоверные сведения". Поэтому применительно к форме 6-НДФЛ это могут быть любые ошибки, допущенные налоговым агентом при заполнении соответствующих реквизитов .Так, в частности, штраф может быть наложен за недостоверную информацию в виде арифметических ошибок, искажения суммовых показателей и иных ошибок, которые повлекли неблагоприятные последствия для бюджета в виде не исчисления (частичного исчисления) НДФЛ, не перечисления НДФЛ, а также нарушения прав физических лиц (например, прав на налоговые вычеты).

В этом же письме налоговое ведомство указало, что если недостоверная информация в форме 6-НДФЛ не привела к не исчислению (частичному исчислению) налога, к неблагоприятным последствиям для бюджета, а также нарушению прав физических лиц, то налоговому органу при рассмотрении дела о взыскании санкции за налоговое правонарушение необходимо учитывать п. 1 ст. 112 НК РФ, которым установлены обстоятельства, смягчающие ответственность за совершение налогового правонарушения.

Общее о 6-НДФЛ. Права налогоплательщика

При возникновении затруднений с заполнением расчета 6-НДФЛ налогоплательщики вправе обратиться в налоговые органы по месту учета за разъяснениями.

Основание: ст. 21 НК РФ, письмо ФНС России от 27.07.2016 № БС-3-11/3426@

Так же согласно пп. 3 п. 1 ст. 111 НК РФ выполнение налогоплательщиком письменных разъяснений налоговых органов о порядке исчисления, уплаты налога или по иным вопросам применения законодательства о налогах и сборах является обстоятельством, которое исключает его вину в совершении налогового правонарушения. Соответственно, в таком случае налогоплательщик не привлекается к налоговой ответственности.

Состав 6-НДФЛ

Расчет по форме 6-НДФЛ состоит из разделов:

-Титульный лист;

-Раздел 1;

-Раздел 2.

На титульном листе указываются сведения:

-Об организации, предоставляющей расчет;

-Налоговом органе, куда предоставляется расчет;

-Отчетном периоде;

-Номере корректировки расчета.

В разделе 1 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если налоговый агент выплачивал физическим лицам в течение налогового периода доходы, облагаемые по разным ставкам, то раздел 1 заполняется для каждой из ставок налога.

В разделе 2 за соответствующий отчетный период отражаются только те операции, которые произведены за последние три месяца этого отчетного периода.

Организация учета НДФЛ в 1С

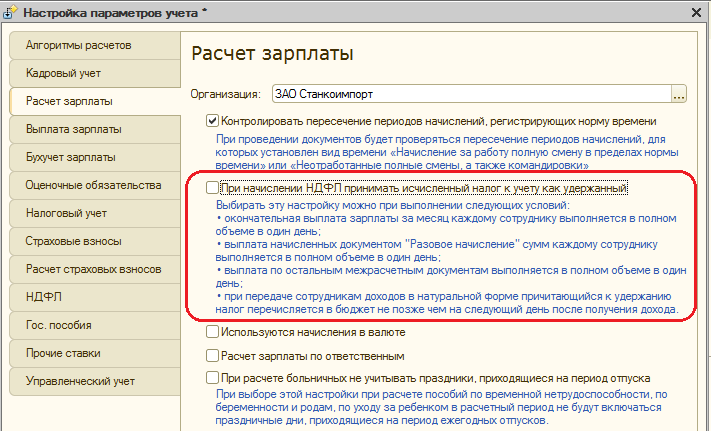

Способ 1. Исчисленный НДФЛ не принимать, как удержанный

|

Операция |

Дата отражения |

Документы в 1С |

|

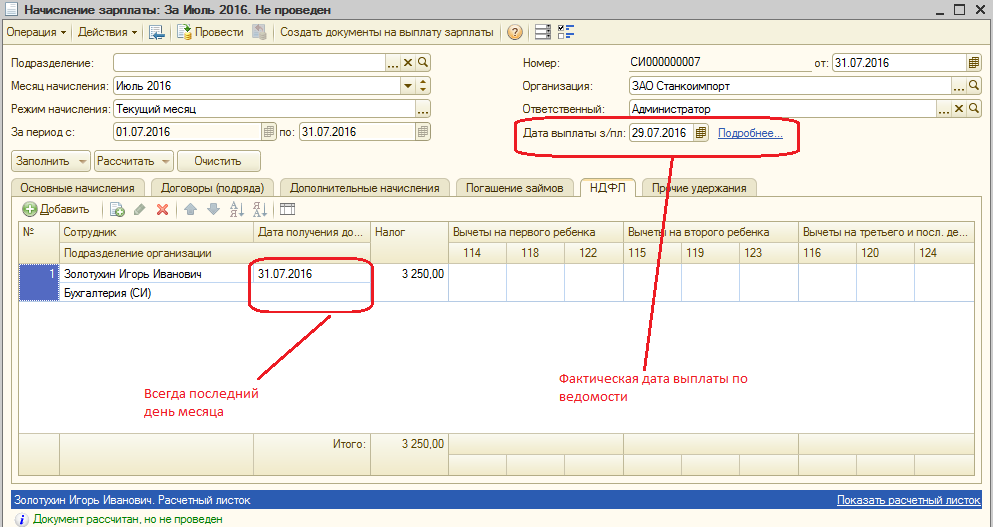

Начисление НДФЛ |

Дата начисление дохода |

Начисление отпуска, Начисление больничного, Начисление зарплаты, Регистрация разовых начислений, Премии. |

|

Удержание НДФЛ |

Дата выплаты дохода |

Ведомость на выплату зарплаты |

Примечание: данный способ предпочтителен, т.к. полностью соответствует требованиям НК РФ. Но при этом очень важно контролировать последовательность проведения документов (аванс, начисление, выплата).

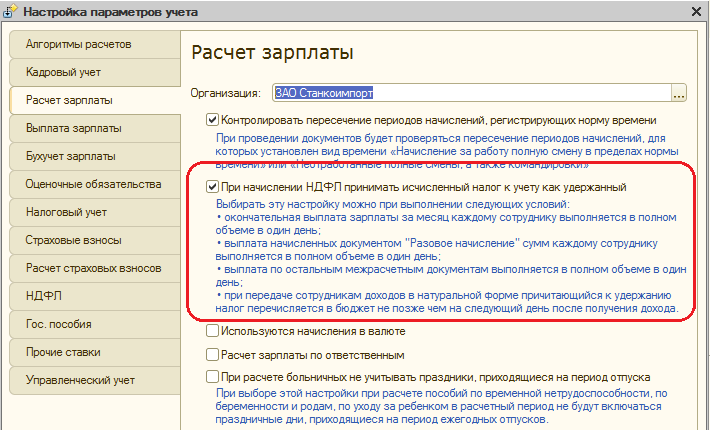

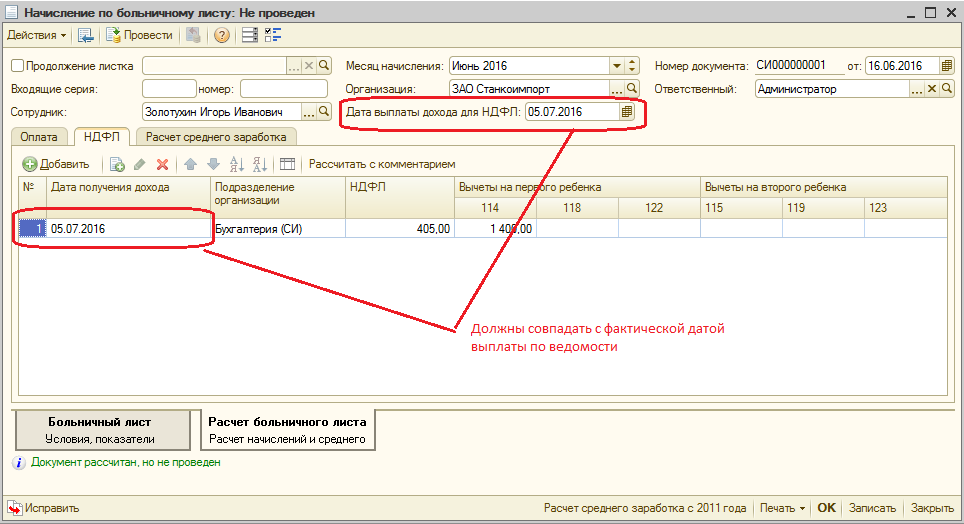

Способ 2. Исчисленный НДФЛ принимать, как удержанный

| Операция |

Дата отражения |

Документы в 1С |

|

Начисление НДФЛ |

Дата начисление дохода |

Начисление отпуска, Начисление больничного, Начисление зарплаты, Регистрация разовых начислений, Премии. |

|

Удержание НДФЛ |

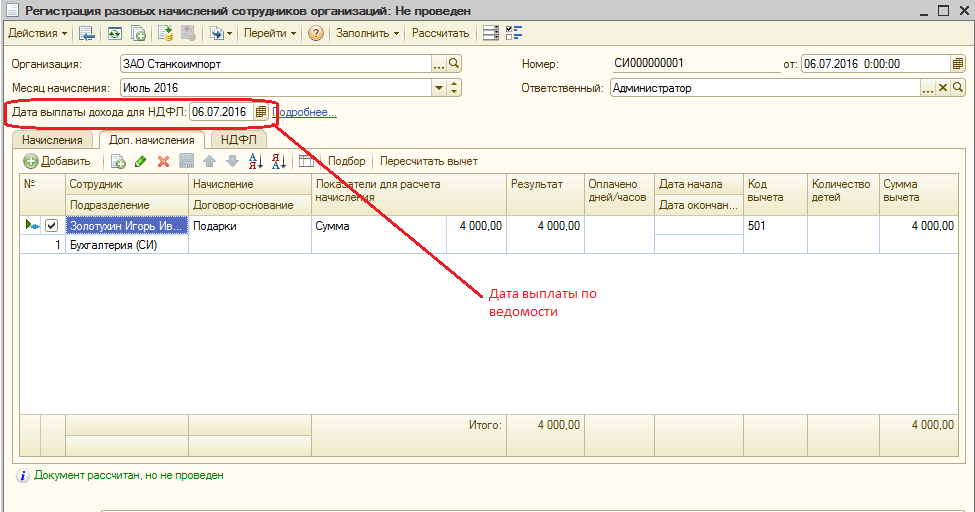

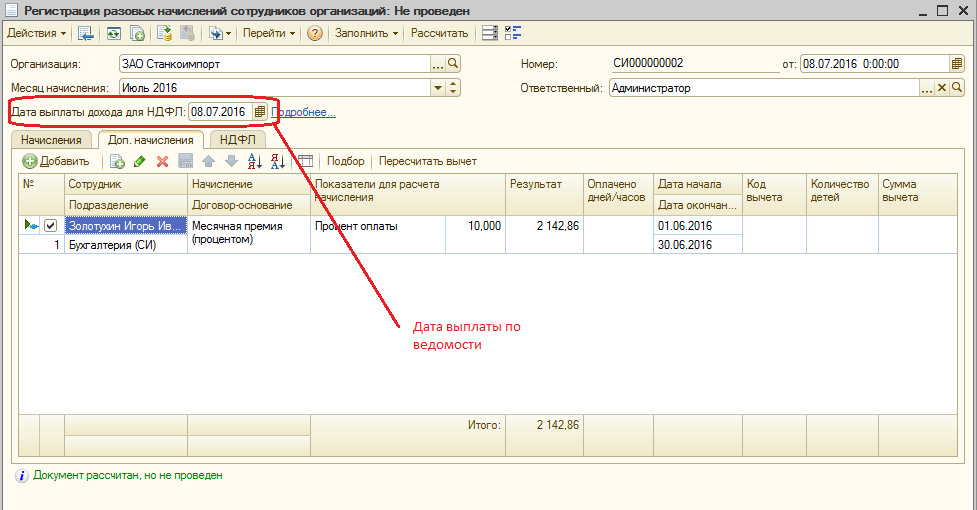

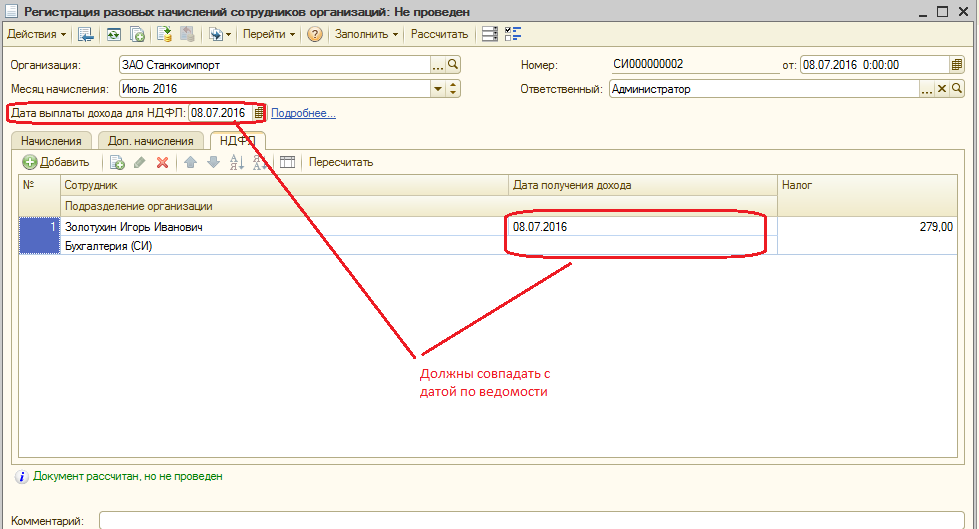

Дата выплаты, указанная при начислении |

Те же, что при начислении НДФЛ |

Примечание: данный способ удобен при большом документообороте. Но для корректного отражения удержания НДФЛ необходимо точно указывать даты выплаты при начислении доходов.

6-НДФЛ в примерах, вопросах и ответах

Вопрос: Как определить период выплаты дохода?

Ответ: При решении этого вопроса налоговая служба рекомендует руководствоваться датой получения дохода, которая определяется по правилам ст. 223 НК РФ.

Пример:

- заработная плата за декабрь 2015 года выплачена работнику в январе 2016 года. Период, за который выплачен доход - декабрь 2015 года;

- выплата по договору гражданско-правового характера за услуги, оказанные 22.12.2015, произведена 01.02.2016. Период, за который выплачен доход - февраль 2016 года;

- отпускные работнику за ежегодный оплачиваемый отпуск с 01.07.2016 по 14.07.2016 перечислены 27.06.2016. Период, за который выплачен доход - июнь 2016 года.

Основание: Письмо Федеральной налоговой службы от 1 августа 2016 г. N БС-4-11/13984@ "О направлении разъяснений по вопросам представления и заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) "

Вопрос: Как заполнить строку 120 "Срок перечисления налога" в разделе 2 расчета 6-НДФЛ?

Ответ: ФНС России указала, что в разделе 2 по строке 120 "Срок перечисления налога" проставляется дата, не позднее которой должна быть перечислена сумма НДФЛ. Эта дата определяется в соответствии с положениями п. 6 ст. 226 НК РФ и п. 9 ст. 226.1 НК РФ (операции с ценными бумагами).

Основание: Письмо ФНС России от 20.01.2016 № БС-4-11/546@ ФНС "По вопросу заполнения формы 6-НДФЛ"

Вопрос: Нужно ли предоставлять «нулевой» расчет 6-НДФЛ

Ответ: Если российская организация или индивидуальный предприниматель не производят выплату доходов физическим лицам, то обязанности по представлению расчета по форме 6-НДФЛ не возникает.

Основание: Письмо Федеральной налоговой службы от 4 мая 2016 г. N БС-4-11/7928@ "По вопросу представления расчета по форме 6-НДФЛ"

Примечание: некоторые органы ФНС рекомендуют предоставлять «нулевой» расчет 6-НДФЛ. В этом случае он будет принят налоговым органом в установленном порядке.

Вопрос: Как заполнять расчет 6-НДФЛ, если доход физлицам выплачивался только в одном из кварталов календарного года?

Ответ: Специалисты налоговой службы пояснили, что в такой ситуации в форме 6-НДФЛ, подаваемой за период, в котором начислен (выплачен) доход, заполняются оба раздела – раздел 1 и раздел 2; в форме 6-НДФЛ за последующие отчетные периоды (в том числе за год) заполняется только раздел 1.

Основание: Письмо от 23.03.2016 № БС-4-11/4958@"О заполнении и представлении расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ"

Вопрос: За какой период отражать больничный за июнь, если он перечислен в июле?

Ответ: доход в виде пособия по временной нетрудоспособности признается на дату выплаты дохода, в том числе путем перечисления на счет в банке (пп. 1 п. 1 ст. 223 НК РФ). Удержать НДФЛ налоговый агент обязан при его фактической выплате (п. 4 ст. 226 НК РФ), а перечислить в бюджет не позднее последнего дня месяца, в котором была произведена выплата (абз. 2 п. 6 ст. 226 НК РФ).

Таким образом, если больничный за июнь перечислен в июле, например, 5 числа, то в расчете 6-НДФЛ за полугодие он не отражается, а в разделе 2 за девять месяцев данная сумма попадает следующим образом:

в строке 100 – 05.07.2016;

в строке 110 – 05.07.2016;

в строке 120 – 01.08.2016 (так как 31 июля 2016 года – выходной).

Основание: Письмо Федеральной налоговой службы от 1 августа 2016 г. № БС-4-11/13984@

"О направлении разъяснений по вопросам представления и заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) "

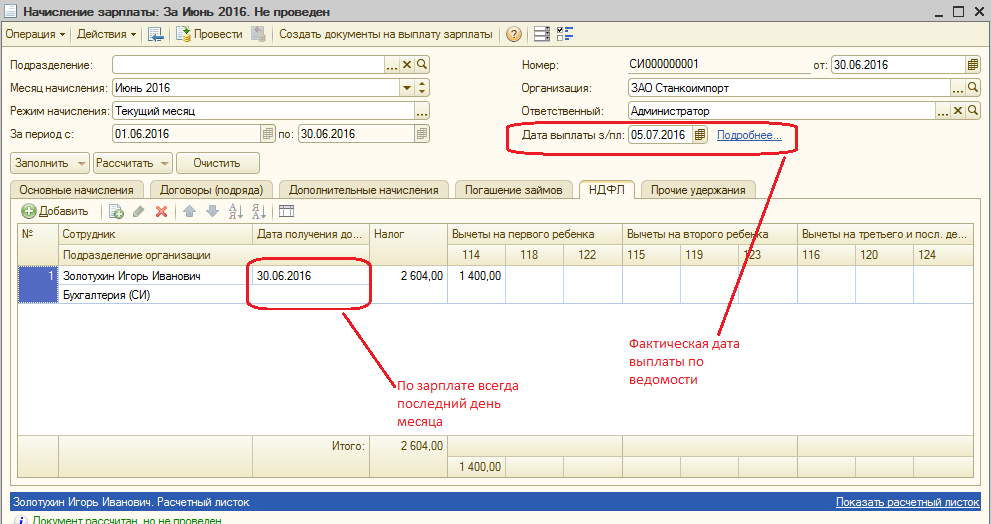

Вопрос: Как в расчете 6-НДФЛ отражать зарплату за июнь, выплаченную в июле?

Ответ: Если зарплата за июнь выплачена в июле, то:

в строках 020 и 040 расчета 6-НДФЛ за первое полугодие указывается сумма доходов и исчисленный НДФЛ с этих доходов с января по июнь;

в строках 070 и 080 расчета 6-НДФЛ за первое полугодие не указывается сумма НДФЛ с доходов за июнь (т.е. если выплат доходов за январь-июнь не было вообще, указывается 0, а если были какие-то выплаты доходов, то указывается налог, удержанный только с этих доходов);

в строке 070 расчета 6-НДФЛ за девять месяцев указывается сумма удержанного НДФЛ с выплаченной в июле заработной платы за июнь;

в разделе 2 расчета 6-НДФЛ за девять месяцев заполняются соответствующим образом строки 100-140 по данной выплате.

Основание: Письмо Федеральной налоговой службы от 1 августа 2016 г. № БС-4-11/13984@ "О направлении разъяснений по вопросам представления и заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) "; Письмо ФНС от 16.05.2016 № БС-4-11/8609

Вопрос: Как заполнить 6-НДФЛ по выплатам в натуральной форме?

Ответ: Если помимо натуральной выплаты иных начислений налоговый агент не производит (например, сотрудник увольняется, но при увольнении никаких выплат ему не положено), то, по мнению ФНС России, эта выплата отражается в строках 020, 040 и 080 раздела 1 расчета 6-НДФЛ.

Раздел 2 формы 6-НДФЛ за тот период, в котором налоговый агент выплатил натуральный доход, заполняется следующим образом:

по строке 100 указывается дата выплаты;

по строкам 110-120 – 00.00.0000;

по строке 130 – сумма дохода;

по строке 140 – 0.

Основание: Письмо Федеральной налоговой службы от 1 августа 2016 г. № БС-4-11/13984@

"О направлении разъяснений по вопросам представления и заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)"

Вопрос: Как указать дату перечисления налога по премии, выплаченной в пятницу?

Ответ: датой получения дохода в виде премии признается день выплаты премии, в том числе путем перечисления средств на счет в банке (пп. 1 п. 1 ст. 223 НК РФ).

Удержать налог нужно из дохода при его фактической выплате (п. 4 ст. 226 НК РФ), а перечислить в бюджет не позднее дня, который следует за днем выплаты (п. 6 ст. 226 НК РФ).

Из этого следует, что если премия выплачена в пятницу, то обязанность перечислить ее в бюджет у работодателя возникает в субботу, т.е. в выходной день. В этом случае применяется общее правило о переносе сроков: если срок истекает в выходной день, то датой окончания срока признается следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

В комментируемом письме налоговое ведомство указало, что если премия выплачена, например, 20 мая 2016 года, то она отражается в разделе 2 расчета 6-НДФЛ следующим образом:

по строке 100 – 20.05.2016;

по строке 110 – 20.05.2016;

по строке 120 – 23.05.2016.

Отметим, что правило о переносе сроков (в том числе указание их в отчетности) применяется во всех случаях, когда дата перечисления налога попадает на выходной день. Это, например, касается пособия по временной нетрудоспособности, если в месяце, когда оно выплачено, последний календарный день – выходной.

Однако данное правило не касается дат получения доходов. Например, по доходам в виде заработной платы в строке 100 расчета 6-НДФЛ указывается последний день месяца, даже если он выходной.

Основание: Письмо Федеральной налоговой службы от 1 августа 2016 г. № БС-4-11/13984@ "О направлении разъяснений по вопросам представления и заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) "

Вопрос: Как заполнить расчет 6-НДФЛ, если зарплата выплачена до окончания месяца?

Ответ: Согласно п. 2 ст. 223 НК РФ датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который начислен доход за выполнение трудовых обязанностей.

В письме от 24.03.2016 № БС-4-11/5106@ ФНС России разъяснила порядок заполнения расчета по форме 6-НДФЛ, если зарплата полностью выплачена до окончания месяца (например, зарплата за январь выплачена 25 января). Налоговое ведомство указало, что в таком случае в разделе 2 расчета по форме 6-НДФЛ отражаются следующие данные:

по строке 100 (дата фактического получения дохода) – 31.01.2016;

по строке 110 (дата удержания налога) – 25.01.2016;

по строке 120 (срок перечисления налога) – 26.01.2016;

по строкам 130 и 140 – соответствующие суммовые показатели.

Основание: Письмо ФНС России от 24.03.2016 № БС-4-11/5106@

Вопрос: Об определении даты получения дохода в виде оплаты отпускных в целях НДФЛ.

Ответ: Дата фактического получения дохода в виде оплаты отпуска определяется в соответствии с подпунктом 1 пункта 1 статьи 223 Кодекса как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках.

Основание: Письмо Минфина от 26 января 2015 г. N 03-04-06/2187

Вопрос: Как заполнить раздел 1 расчета 6-НДФЛ при перерасчете отпускных?

Ответ: Налоговое ведомство напомнило, что раздел 1 расчета 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, 9 месяцев и год. Поэтому при перерасчете отпускных в этом разделе отражаются итоговые суммы с учетом произведенного перерасчета.

Основание: Письмо от 24.05.2016 № БС-4-11/9248 ФНС "По вопросу заполнения формы 6-НДФЛ"

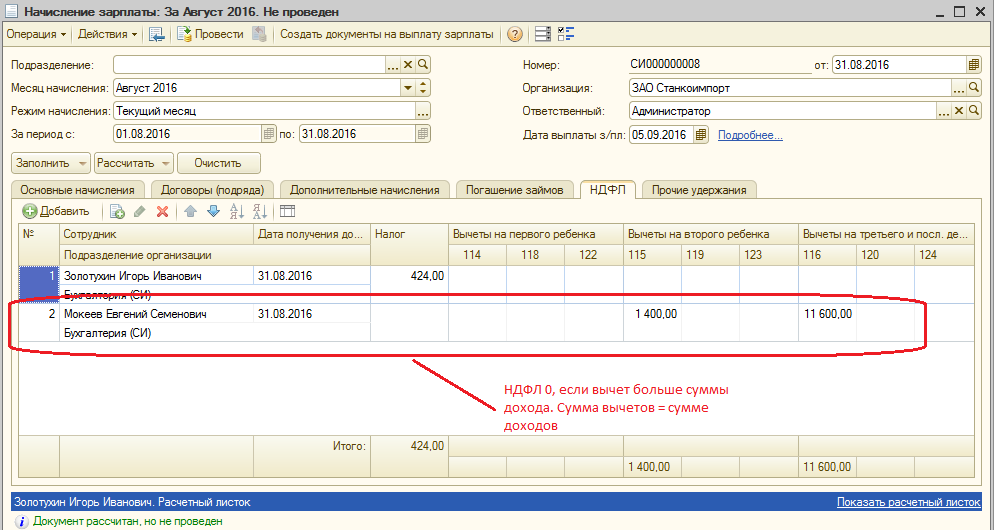

Вопрос: Как заполнять раздел 2 формы 6-НДФЛ, если сумма стандартного вычета больше суммы дохода?

Ответ: ФНС России разъяснила, что в данном случае указывать нужно сумму выплаченного дохода. Например, сотруднику 5 мая 2016 года выплачен доход за выполнение трудовых обязанностей в размере 6 750 рублей, при этом сумма предоставленных стандартных налоговых вычетов на детей превышает размер самого дохода.

Данная сумма в разделе 2 расчета 6-НДФЛ отражается по строкам следующим образом:

100 – 05.05.2016,

110, 120 – 00.00.0000,

130 – 6 750,

140 – 0.

Основание: Письмо ФНС от 05.08.2016 № БС-4-11/14373

Вопрос: Как в расчете 6-НДФЛ указывать суммы, которые налогом не облагаются?

Ответ: Виды дохода, которые НДФЛ облагать не следует, поименованы в ст. 217 НК РФ. В Порядке заполнения 6-НДФЛ нет указания на то, нужно ли данные суммы указывать в каком-либо разделе расчета. В своих письмах налоговое ведомство еще раз подтвердило, что доходы, которые НДФЛ не облагаются, в 6-НДФЛ не включаются.

Основание: Письма ФНС России от 23.03.2016 № БС-4-11/4900@ и № БС-4-11/4901, № БС-4-11/13984@

Вопрос: Как заполнить 6-НДФЛ, если зарплата за декабрь 2016 года выплачена в январе 2017 года?

Ответ: Согласно Порядку заполнения расчета по форме 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@), налоговое ведомство разъяснило, что у налогового агента отсутствуют основания отражать в расчете 6-НДФЛ за 2016 год налог с зарплаты за декабрь, выплаченной в январе 2017 года. Следовательно, указанный НДФЛ подлежит отражению в 6-НДФЛ за 1-й квартал 2017 года.

Основание: Письмо Федеральной налоговой службы от 1 августа 2016 г. № БС-4-11/13984@ "О направлении разъяснений по вопросам представления и заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) "

Вопрос: Как заполнить 6-НДФЛ при выплате дивидендов акционерам?

Ответ: Налоговое ведомство отметило следующее: согласно пп. 3 п. 9 ст. 226.1 НК РФ налог с указанных дивидендов налоговый агент уплачивает в срок не позднее одного месяца с даты выплаты денежных средств.

Поэтому если дивиденды физическому лицу выплачены 20.06.2016 в размере 10 000 рублей, а НДФЛ перечислен 20.07.2016, то данная операция отражается следующим образом. В расчете 6-НДФЛ за полугодие заполняются строки 020,040 и 070 раздела 1. В расчете 6-НДФЛ за 9 месяцев заполняется раздел 2, в котором указывается:

по строке 100 – 20.06.2016;

по строке 110 – 20.06.2016;

по строке 120 – 20.07.2016;

по строке 130 – 10 000;

по строке 140 – 1300.

Основание: Письмо ФНС России от 09.08.2016 № ГД-4-11/14507

Вступайте в нашу телеграмм-группу Инфостарт