Автор: Фроленкова Альфия – эксперт по регламентированному учету в 1С:ERP. Занимается автоматизацией на базе программ 1С более 15 лет. Имеет 5 сертификатов по 1С:ERP.

С 2020 года вступает в силу новая редакция ПБУ 18/02, обязательная к применению. Изменения в стандарте коснулись в основном пункта 8. Основополагающим моментом является более точный порядок определения временных разниц: временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

О самих особенностях изменения стандарта было много проведено семинаров, лекций, а вот информации о том, что делать в информационных системах (в частности в 1С:ERP), крайне мало. Об этом я и хочу рассказать: что надо сделать в программе при переходе на балансовый метод и как проверить свои действия.

Итак, о чем мы поговорим:

- как в 1С:ERP завести новую учетную политику;

- что должно произойти после установки новой учетной политики и в какой момент;

- как проверить правильность работы 1С;

- что изменится в отчетности;

- сможем ли мы сформировать отчетность по налогу на прибыль, если не перейдем на новый метод учета разниц.

Итак, в конфигурации в определении параметров учетной политики мы можем выбрать следующие методы учета отложенных налогов по ПБУ 18:

- Не ведется. Расчет отложенных налогов не ведется, расчет налога на прибыль осуществляется с помощью корреспонденции Дт 99.01.1 Кт 68.04.1.

- Ведется балансовым методом. Это как раз тот новый метод расчета разниц, про который мы говорим. Его основные характеристики:

- вы не увидите больше в проводках документов учета ПР и ВР — там будут только по БУ и НУ. То есть теперь не надо озадачиваться над вопросом «Какая разница формируется — временная или постоянная?». Если между стоимостями активов в БУ и НУ есть разница, то это — временная разница (по новому уточнению определения разниц). Учета ПР и ВР нет, соответственно, не нужно проверять правило БУ= НУ+ПР+ВР.

- На конец месяца формируется ОНА или ОНО по каждому активу (обязательству), где на соответствующих балансовых счетах имеются разницы между стоимостью БУ и НУ, проводки формируются в корреспонденции со счетом 99.02.О «Отложенный налог на прибыль» по счетам 09 и 77.

- Так как из нового стандарта ПБУ 18 устранены требования отражения в отчетности и отражения на отдельных счетах сумм постоянного налогового актива, постоянного налогового обязательства, то постоянный налоговый расход (ПНР) или постоянный налоговый доход (ПНД) теперь считаться программой не будет. При желании его можно определить расчетным путем (вычислить математически) без формирования проводок.

То есть ПНР, к примеру = это Расход по налогу (текущий налог на прибыль + отложенный налог) – условный расход по налогу (прибыль до налогообложения * 20 процентов).

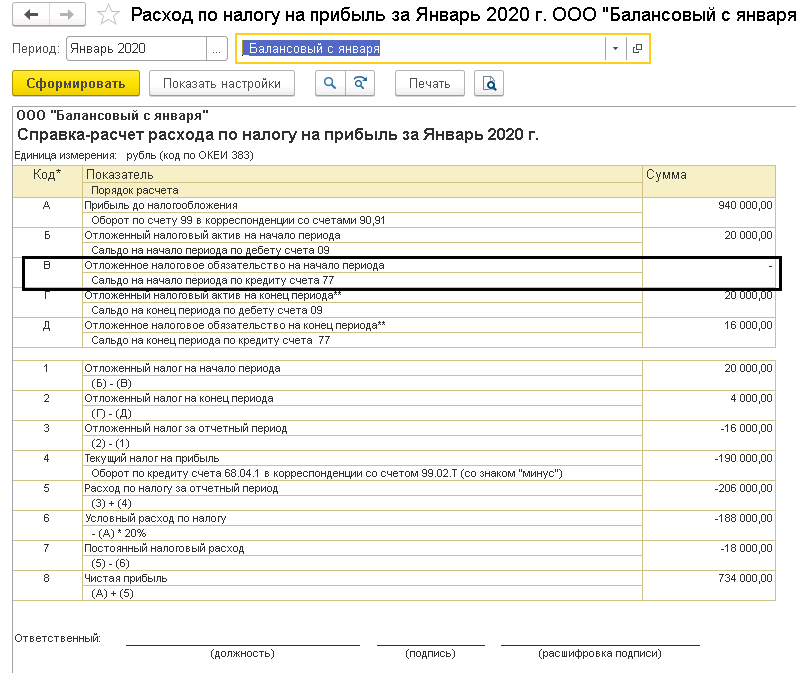

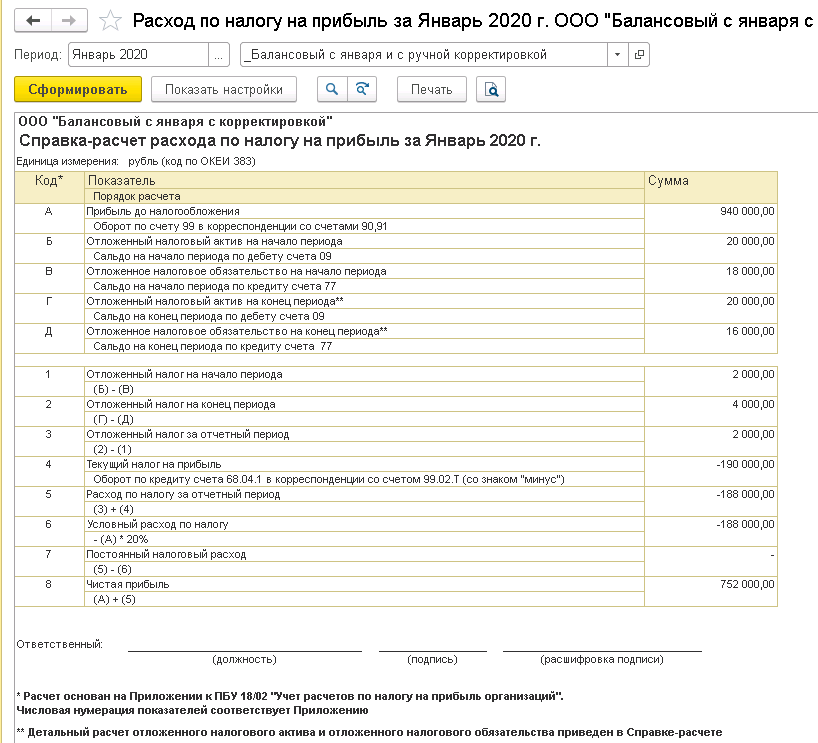

Появилось требование раскрывать показатели в пояснении к отчету о финансовых результатах, для чего в конфигурации можно сформировать специализированный справку-расчет «Расход по налогу на прибыль».

- Текущий налог на прибыль определяется по данным налогового учета и формируется регламентной операцией Расчет налога на прибыль по счету 68.04.1 «Расчеты с бюджетом» в корреспонденции со счетом 99.02.Т «Текущий налог на прибыль».

- Также в разделе «Регламентированный учет» добавились новые справки-расчеты:

- Расчет отложенного налога по ПБУ 18.

- Расчет расхода по налогу на прибыль.

- Расчет эффекта изменения ставок налога на прибыль.

- Ведется балансовым методом с отражением постоянных и временных разниц. Этот метод предоставляет возможность произвольной квалификации разниц в соответствии с той трактовкой ПБУ 18, которой придерживается организация.

Если бухгалтер считает нужным с начала применения новой редакции ПБУ 18 переквалифицировать часть постоянных разниц во временные, то это можно сделать вручную документом «Операция (регл.учет)».

Если бухгалтер придерживается позиции, сформулированной БМЦ, и считает временными все разницы в стоимости активов и обязательств, то следует применять балансовый метод без отражения постоянных и временных разниц.

- Постоянные и временные разницы учитываются привычным способом в каждом документе с отражением ПР и ВР.

- Все корреспонденции счетов, отражаемых регламентными операциями, такие же, как и в затратном методе, то есть формируются условный расход (доход) в корреспонденции со счетом 68.04.2 по счетам 99.02.1 (99.02.2), производится отражение отложенных налогов и постоянного налогового расхода (дохода).

4. Ведется затратным методом. Старый способ расчета разниц, который действовал до изменений в ПБУ.

Независимо от выбранного метода учета разниц, теперь в новой форме «Отчета о финансовых результатах» строка 2410 детализируется на строки:

- 2411 – текущий налог на прибыль

- 2412 – отложенный налог на прибыль

Теперь рассмотрим пример в базе 1С:ERP, где заведены 5 организаций с различными методами применения ПБУ 18 различными вариантами перехода на новые правила расчета

- Организация, применяющая традиционный затратный метод.

- Организация, применяющая балансовый метод с самого начала ведения учета в информационной базе.

- Организация, перешедшая с затратного метода на балансовый с декабря 2019 года.

- Организация, перешедшая с затратного метода на балансовый с января 2020 года.

- Организация, перешедшая с затратного метода на балансовый с января 2020 года, выполнившая ретроспективный пересчет и корректировку данных в базе.

В каждой из организаций был введен один и тот же набор документов. Разница в учете будет рассматриваться на примере:

- Приобретение ОС с разницами в активе в бухгалтерском и налоговом учете. Разница в стоимости актива будет комплексной: и постоянной, и временной. На этом примере мы рассмотрим сложности при переквалификации разниц.

- Резервы по отпускам. С «простыми» однозначными отражениями разниц (это уже определенные как временные разницы с применением амортизационной премии, резервы по сомнительным долгам, убытки прошлых лет, косвенные расходы в НЗП) проблем при переходе не должно возникнуть.

Итак, сначала рассмотрим операции на примере организации, которая применяет затратный метод по ПБУ 18.

Отражаем резерв по предстоящим отпускам по кредиту 96 счета 100 000 рублей.

В этом случае должно быть признание отложенного налогового актива: 100 000 * 20% = 20 000

Дт 09 Кт 68.04.2

Второй пример с разницами возьмем посложнее: разница в стоимости активов основных средств. Покупаем оборудование, стоимость которого состоит из:

- 500 000 – стоимость самого оборудования, одинакового по бухгалтерскому и налоговому учету;

- 100 000 – стоимость консультационно-информационных услуг, которых мы не можем принять в расходы по налогу на прибыль.

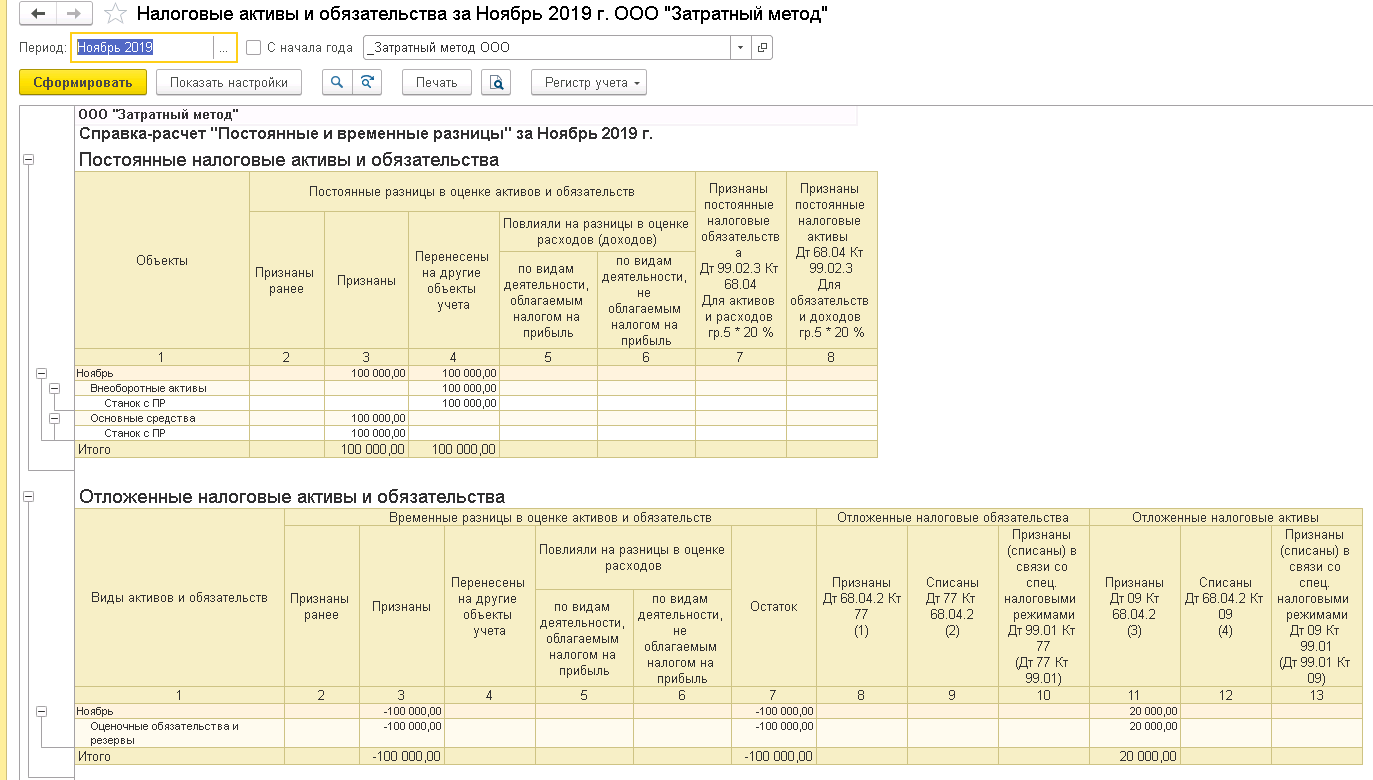

Принимаем к учету ОС в ноябре 2019 года, в декабре начисляем амортизацию, для простоты вычислений срок полезного использования составляет 10 месяцев. Программа ожидаемо отражает нам постоянную разницу. И также признает постоянное налоговое обязательство по косвенным производственным расходам в декабре.

Постоянная разница с амортизации 10 000 * 20% = 2 000, где 10 000 = 60 000 амортизация по БУ – 50 000 амортизация по НУ.

Дт 99.02.3 Кт 68.04

Но разница в стоимости актива должна быть и постоянной, и временной, так называемой комплексной разницей. Если с определением постоянной разницы мы разобрались, то временную разницу программа при затратном методе не определяет.

Теперь давайте посмотрим, как указанные выше операции будут отражены в балансовом методе. Напомню, что по п. 8 нового стандарта ПБУ разница между балансовой и налоговой стоимостью актива – это временная разница.

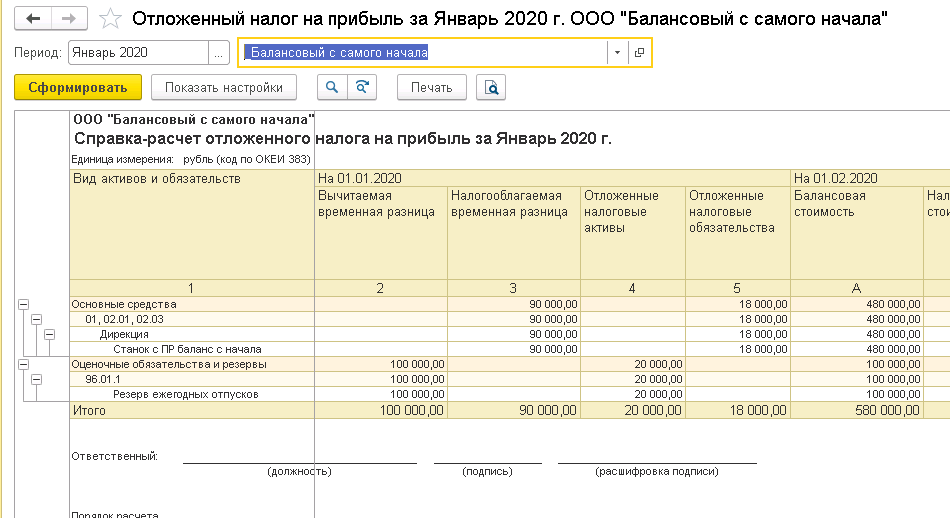

Допустим, что мы применяли балансовый метод с самого начала учета ведения учета в информационной базе.

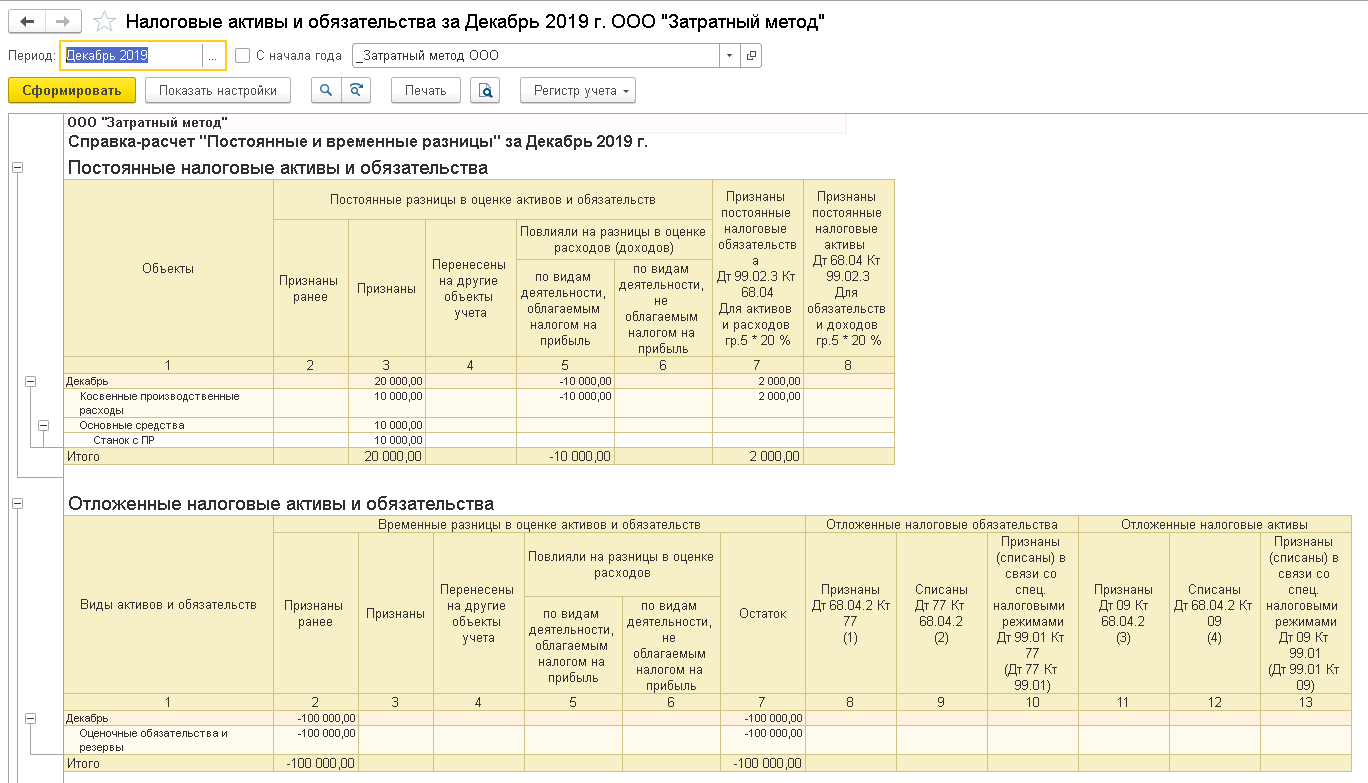

Обратите внимание, на конец года у нас сформировалось отложенного налоговое обязательство по кредиту 77 счета.

Посчитаем налогооблагаемую вычитываемую разницу: (600 000 – 500 000) – (60 000 – 50 000) = 90 000.

ОНО = 90 000 * 20% = 18 000

В данном примере мы видим, что на начало 2020 года мы должны увидеть корректно посчитанные отложенные налоги, согласно уточненным требованиям стандарта ПБУ 18.

На приведенном примере хорошо видно разницу между старым и новым методами расчета разниц.

Теперь давайте поговорим о том, что необходимо сделать в 1С:ERP в том случае, если вы решили перейти на балансовый метод ПБУ-18.

- Обязательно создать копию информационной базы. Сначала все манипуляции проделать на копии, когда все получится, можно повторить действия в рабочей базе, опять же сделав предварительно копию.

- Создать новую учетную политику. Раздел «НСИ и администрирование» - «Организации». Выбираем нашу организацию и заходим на закладку «Учетная политика и налоги». Создаем новую учетную политику по соответствующей гиперссылке, вводим название, параметры проставляем прежние, переключатель «Учет отложенных налоговых активов и обязательств по ПБУ 18» ставим в положение «Ведется балансовым методом». Нажимаем на кнопку «Записать и закрыть».

- Второй очень важный момент – с какого месяца переходить. У нас с вами два варианта – перейти с декабря 2019 года или с января 2020. Если вы уже сдали отчетность за 1 квартал 2020 года, то схема формирования проводок такая, что нужно переходить все равно с начала года. Переходить с января или с декабря – разницу я вам объясню позже. Поставим применение с января 2020, нажмем на кнопку «Записать и закрыть».

- Что у нас изменится в программе? Если мы сформируем оборотно-сальдовую ведомость за 2020 год – ничего не изменится. Если мы сформируем регламентированную отчетность за 1 квартал 2020 года, мы тоже изменений не увидим. Необходимо перепровести регламентные операции по закрытию финансового результата уже закрытых месяцев за 2020 год. Заходим в раздел «Финансовый результат и контроллинг» - «Закрытие месяца». Выбираем нашу организацию, месяц – январь 2020, заходим по гиперссылке «Определение финансового результата». Выделяем все документы, в правом верхнем углу нажимаем на кнопку «Еще» - «Провести». Данное действие не повлияет на взаиморасчеты, НДС, затраты и себестоимость продукции. Оно коснется счетов налогового учета: 99, 77, 09.

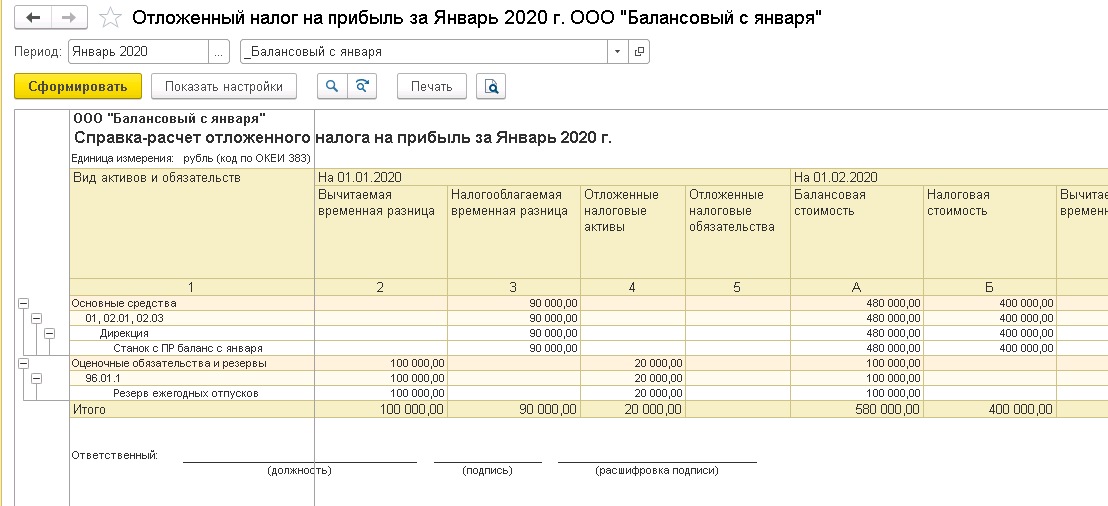

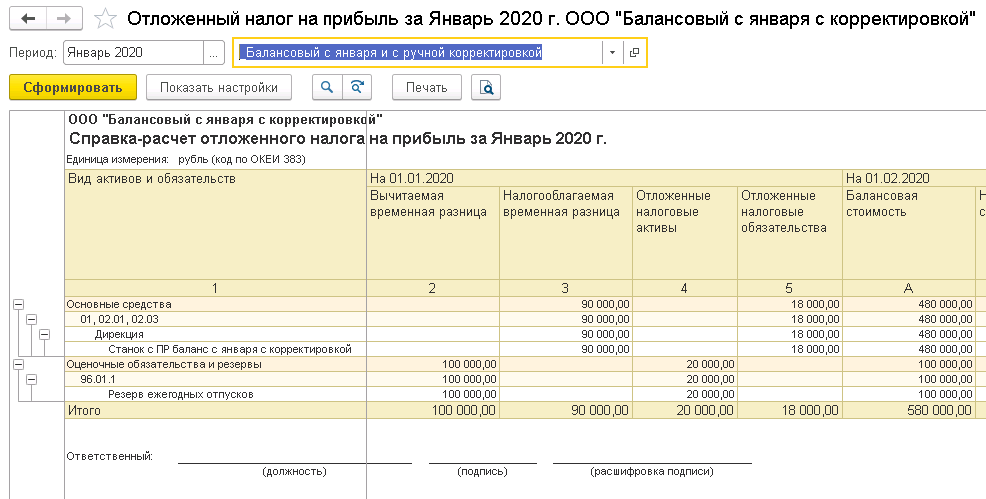

- Как себя проверить? Заходим в раздел «Регламентированный учет» - «Справки-расчеты» - «Расчет отложенного налога по ПБУ 18». Период отчета – январь 2020 года, выбираем нашу организацию. Что я вижу:

Необходимо умножить на ставку налога на прибыль данные 2 и 3 граф и соответственно получить корректное значение 4 или 5 граф. В нашем примере:

Вид обязательства «Оценочные обязательства и резервы» = 100 000 * 20% = 20 000

20 000 видим в графе 4 как отложенный налоговый актив. Здесь вопросов нет, программа отработала правильно.

Рассмотрим основные средства. Здесь мы видим налогооблагаемую разницу на начало периода 90 000, но в графе 5 «Отложенные налоговые активы» мы не видим 18 000, как можно было бы ожидать: 90 000*20%. Да и предыдущий пример «Балансовый метод с самого начала» дает именно 18 тыс. рублей.

Также мы не видим данных на начало года по отложенному налоговому обязательству в справке-расчет «Расчет расхода по налогу на прибыль».

Соответственно, показатели чистой прибыли у нас иные, как если бы мы применяли балансовый метод с самого начала.

Нужно принять решение о необходимости ретроспективного пересчета данных. Критерий существенности определяет организация сама. Если «перекос» в расчете не существенный, то мы продолжаем вести учет дальше. Если существенный, то можно:

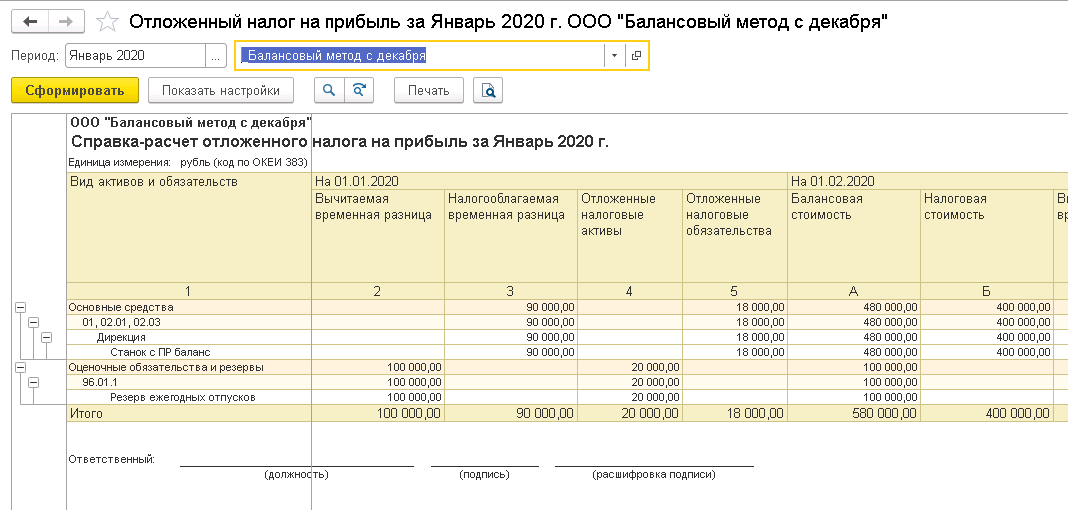

Перейти с декабря 2019 года. То есть задать новую учетную политику с декабря 2019 года, после чего надо будет пересчитать регламентные операции по определению финансового результата, начиная с декабря 2019 года. После этого в справке-расчете «Расчет отложенного налога по ПБУ 18» мы увидим:

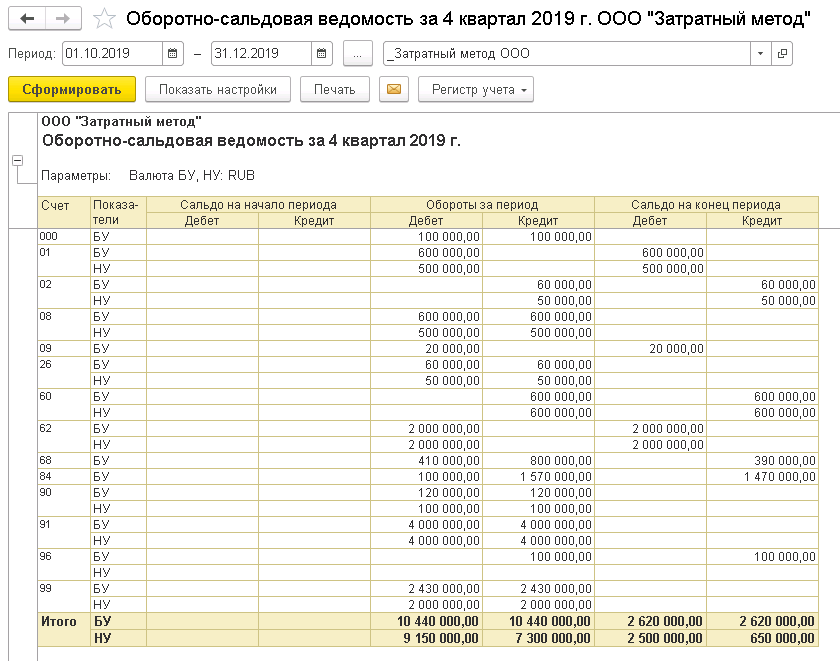

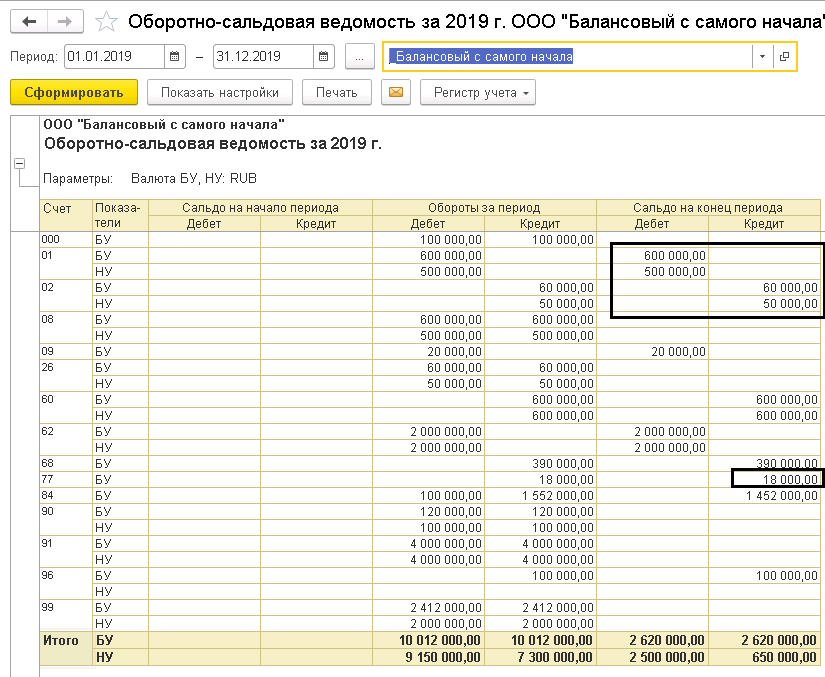

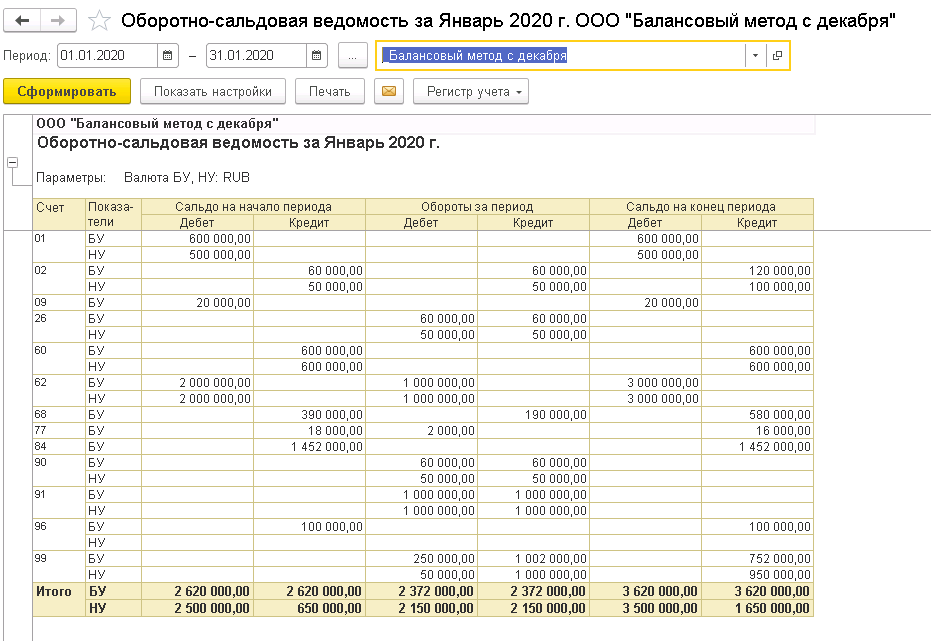

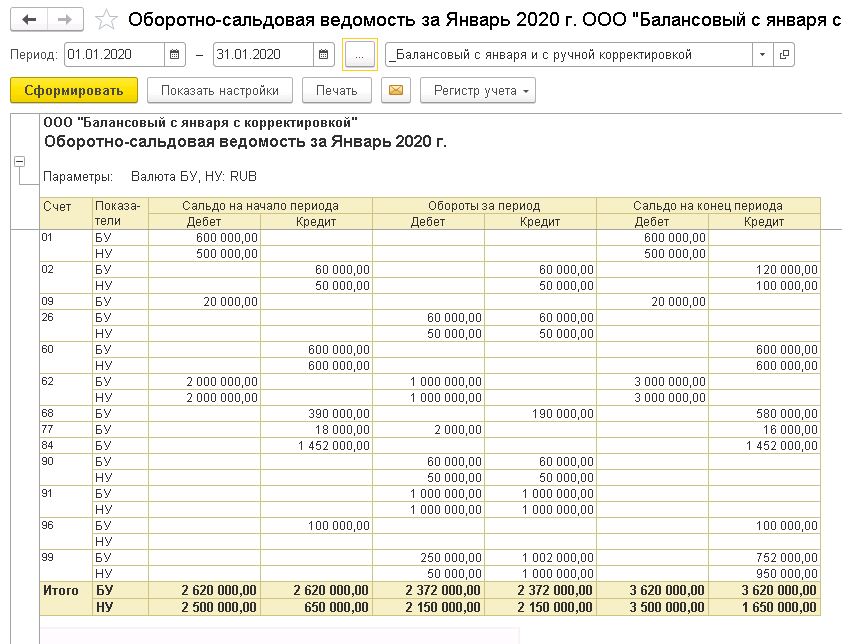

То есть на начало года у нас верно заполнились данные по отложенным налоговым активам. В оборотно-сальдовой ведомости на начало года мы тоже видим корректные остатки по 77 счету:

При этом в отчетности за 2019 г мы уже сдали другие цифры, рассчитанные старым методом, а сейчас подтверждение того расчета останется только в копии информационной базы.

Если это не приемлемо, тогда можно пойти другим путем:

Перейти с января 2020, сделав ручную корректировку. Мы должны поправить, во-первых, 77 счет на начало года, а во-вторых, откорректировать регистр сведений «Расчет отложенных налоговых активов и обязательств».

Делаем корректировку 77 счета: раздел «Регламентированный учет» - «Операции (регл. учет)». Вводим ручную операцию на начало года по нашей организации Кт 77 счета 18 000 в корреспонденции либо 84 счета (нераспределенная прибыль), либо 83 счета (если речь идет, к примеру, о переоценке ОС как операции, затрагивающей капитал, то и возникновение отложенного налогового обязательства также следует отражать не в составе прибыли, а как операцию с капиталом), либо вы сделаете несколько строк с техническим счетом 000, а затем этот счет закроете на 83 или 84 счет.

Для правильного формирования отчетов, корректного расчета отложенных налогов нам необходимо поправить специализированный регистр сведений. Заходим в раздел «НСИ и администрирование» - «Корректировка регистров». Создаем новый документ на начало 2020 года. Нажимаем на кнопку «Настройка состава регистров». Переходим на закладку «Регистры сведений», ставим галочку в регистре «Расчет отложенных налоговых активов и обязательств». Далее добавляем новую строку и вводим данные на начало года по видам активов «Основные средства» по каждому основному средству балансовую стоимость, налоговую стоимость, временную разницу и отложенный налог.

Тут возникает вопрос – как ввести данные правильно, потому что регистр непростой для ручного заполнения. Здесь могу посоветовать следующее: в копии базы перейти на балансовый метод с декабря. Открыть в этой копии данные регистра на начало периода и аккуратно перенести показатели в вашу рабочую базу. Открыть после этого справку-расчет «Расчет отложенного налога по ПБУ 18» за январь 2020 года и убедиться, что у нас заполняется все верно (сверить данные с копией, где состоялся переход в декабре 2109 г):

Что мы видим:

- Данные на начало года по 77 счету сформированы верно.

- В справках-расчетах «Расчет отложенного налога по ПБУ 18», а также «Расход по налогу на прибыль» на начало периода мы видим 18 000 рублей, сумму ОНО.

- Данные за 2019 год не поменялись.

Обязательно ли переходить на балансовый метод учета ПБУ 18/02?

ПБУ 18/02 в редакции Приказа N 236н не запрещает вести учет расчетов по налогу на прибыль затратным методом при условии, что все новые требования стандарта учтены.

Вопрос в том, сформируем ли мы корректно отложенные налоги и отчетность при применении затратного метода. При простых, стандартных разницах показатели отчетности различаться не будут, но при сложных (в частности, при отражении разницы в стоимости активов (обязательств)) программа будет трактовать их как постоянную разницу.

Если мы принимаем решение применять и дальше затратный метод, мы должны понимать, что при отражении сложных операций нам нужно внимательно следить за видами разниц и при необходимости вносить ручные корректировки квалификации разниц. Например, в случае с различной стоимостью актива в БУ и НУ нам нужно переопределить разницу с постоянной на временную, а также дополнительно отразить ПР, которая приведет к формированию прибыли (убытка) в будущих периодах и никогда не будет учтена для целей налогообложения прибыли. В обратном случае данные показателей отчетности будут искажены и не будут соблюдаться правила стандарта ПБУ 18.

И еще скажу про одно ограничение, с которым я столкнулась на проекте. 14 счет – «Резервы под снижение стоимости материальных ценностей» при вводе остатков и после расчета регламентных операций стал формировать ОНА только в случае ведения ПБУ балансовым методом. Если применять метод затратный, в самом счете нет признака налогового учета, и программа не дает нам отнести разницу в ВР. Соответственно, программа не рассчитывает автоматически отложенный налоговый актив. Придется делать доработку в программе, если мы хотим корректно рассчитывать показатели, используя затратный метод.

Существенный момент: если ставки налога в течение отчётного периода многократно меняются, то использование затратного метода в системе проблематично. Так как налоговая база определяется в целом по организации, то для целей ПБУ 18 мы должны оценить стоимость отложенных налоговых активов и обязательств на отчетную дату по единой (средней) ставке налога. Для затратного метода эта же ставка используется и для оценки показателей, рассчитываемых за период, причем этот период - месяц. Проблема в том, что формулы расчета таких показателей предполагают расчет нарастающим итогом за отчётный период, как реализовано в балансовом методе, а не за месяц.

Также стоит сказать о заключении специалистов из организации сети профессиональных аудиторских, оценочных и консалтинговых компаний «ФинЭкспертиза», которые исходя из текста новой редакции ПБУ 18/02 (имеет бОльшую юридическую силу) и Информационного сообщения № ИС-учет-13 (имеет меньшую юридическую силу), считают, что:

- временные разницы должны рассчитываться балансовым способом путем сопоставления бухгалтерской и налоговой стоимости активов и обязательств – согласно требованию п.8 ПБУ 18/02;

- сноска в ИС-учет-13, указывающая на то, что ПБУ 18/02 не содержит ограничений для применения организацией любого из двух способов по своему выбору – балансового способа или способа отсрочки, относится к расчету показателя чистой прибыли (с использованием или без использования величины условного расхода по налогу на прибыль) и не относится к порядку расчета временных разниц;

- сами по себе два способа расчета чистой прибыли, приведенные в примере к ПБУ 18/02, являются взаимозаменяемыми и могут использоваться как проверочные методы один для другого;

- определение временных разниц балансовым методом (согласно содержанию п.8 новой редакции ПБУ 18/02) является обязательным, начиная с отчетного периода 2020 г.