Если предприятие превысило эти показатели, то для него изменяются ставки налогов. При УСН (6%) новая ставка составит 8%, для УСН (15%) она составит 20%. Если превышение продлится до конца года, предприятие теряет право на применение УСН. УСН (6% «Доходы») - самая популярная система налогообложения для предприятий, которые оказывают услуги, т.е. имеют небольшую расходную часть. При этом режиме налог составляет 6% от выручки. УСН (15% «Доходы-Расходы») немного более сложный режим, при нем налог уплачивается с разницы между доходами и расходами в размере 15%. При любом из режимов УСН компании обязаны вести бухгалтерский учет в полном объеме и сдавать по окончанию года баланс (ф.1 и ф.2) и декларацию по УСН. Все это касается юридических лиц.

У ИП выбор немного шире: кроме УСН (правила применения для ИП такие же, как и для юридических лиц), они могут применять еще патентную систему налогообложения (ПСН) и налог на профессиональный доход (НПД). Наиболее привлекательный режим в этом случае ПСН, так как при нем не требуется предоставлять отчетность, достаточно оплатить стоимость патента. Причем патент можно приобрести на любой срок, от 1 до 12 месяцев. Ограничения касаются выручки (не более 60 млн в год), численности сотрудников (не более 15 человек) и ассортимента (не разрешена торговля подакцизным и маркированным товаром).

Мы сегодня поговорим про переход на патентную систему налогообложения для предпринимателей. Для таких предприятий сложность перехода заключается в том, что поскольку для подачи декларации по ЕНВД не требовались бухгалтерские данные, ведение бухучета либо не велось вовсе, либо учет велся только в части заработной платы работникам и взносов с фонда оплаты труда. И в этом случае для них возникает необходимость еще и выбора программного обеспечения, которое позволит вести учет в соответствии с выбранной системой налогообложения.

Программы семейства 1С позволяют вести учет любой сложности, и мы сегодня будем разбираться с тем, как на примере Конфигурации 1С:8 ERP организовать переход на патентную систему налогообложения. Если до этого года у вас учет велся в полном объеме, то эта процедура не представляет особой сложности, достаточно изменить некоторые настройки. Тем же, кто не уделял ведению учета достаточно внимания, придется гораздо сложнее, так как придется не изменять настройки, а заполнять много справочников и дополнительной информации, которая требуется для запуска программы.

Переход на ПСН в 1С:8 ERP

В конфигурации 1С:ERP предусмотрена возможность не только ведения учета по ПСН, но и возможность сформировать документы для применения ПСН:

- Заявление в налоговую инспекцию о получении патента;

- Учет патентов (ИП имеет право применения нескольких патентов по разным видам деятельности);

- Ведение раздельного учета по видам патентов;

- Ведение (автоматическое) книги доходов в разрезе разных патентов;

- Уплата налогов по каждому патенту;

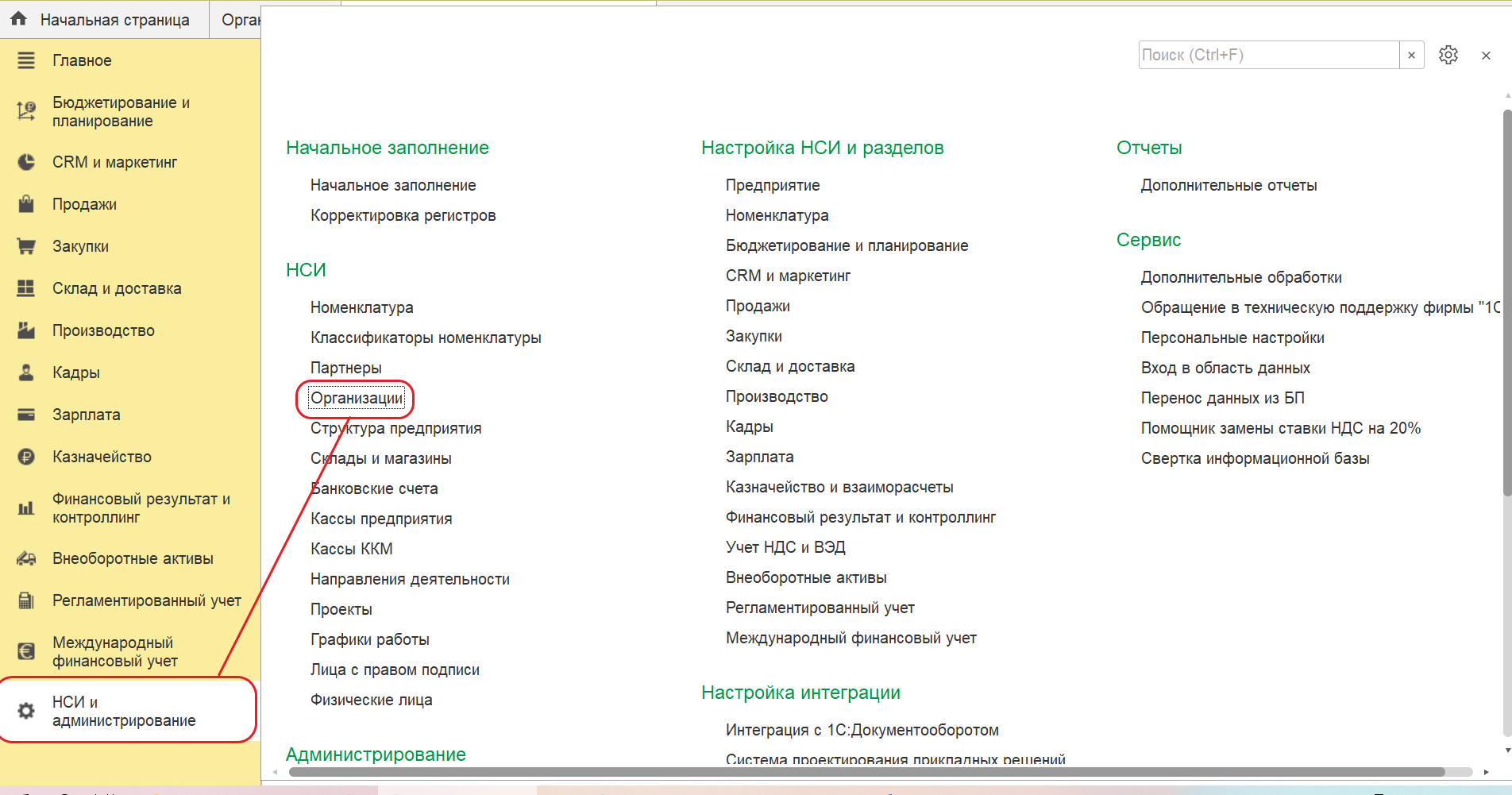

Включение функционально опции задается в учетной политике предприятия, если выбрана система налогообложения УСН. Для этого требуется из раздела НСИ и администрирование перейти в подраздел «Организации», как показано на слайде:

Включение системы налогообложения в 1С: ERP

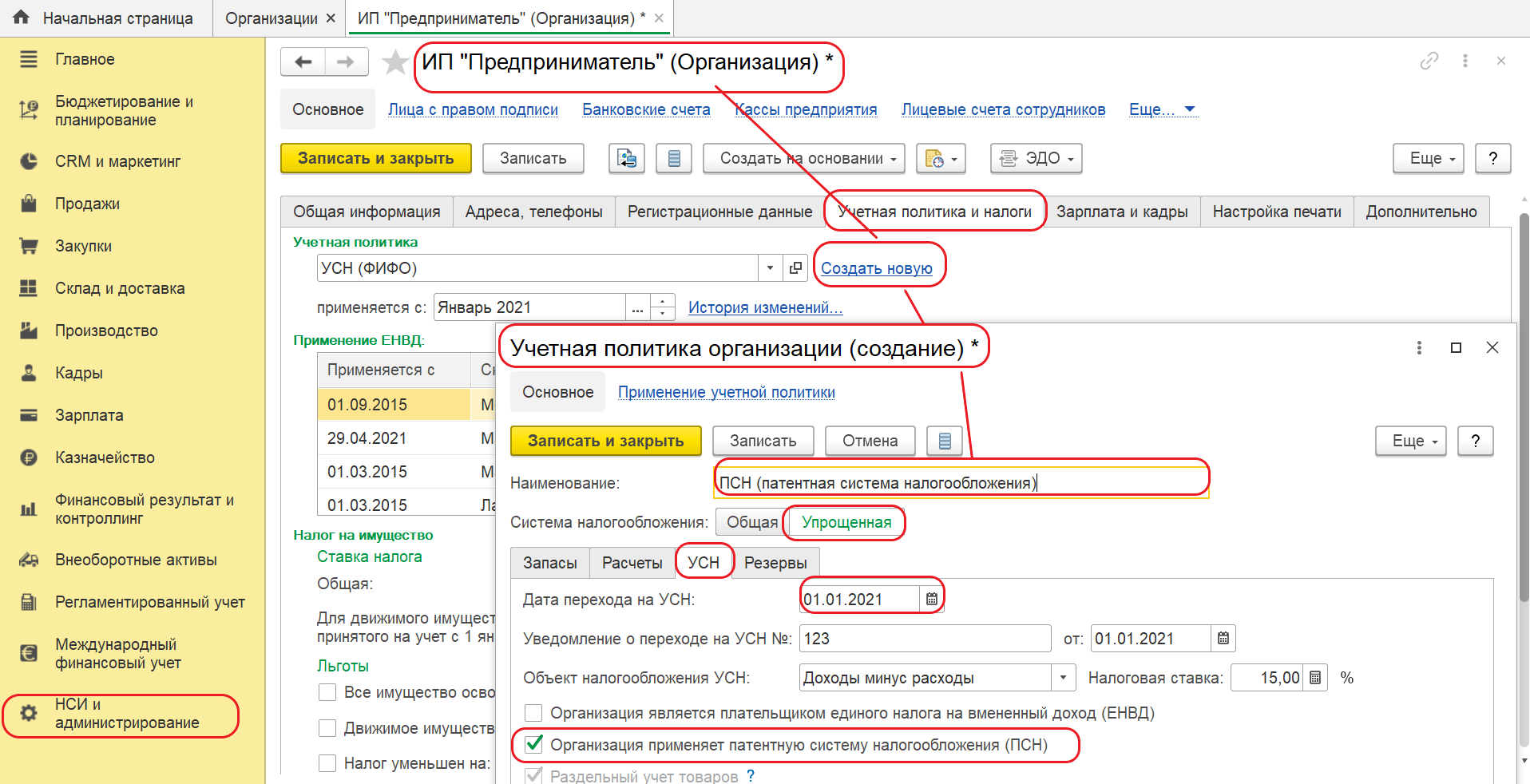

Затем в справочнике «Организации» перейти в нужную, на закладке «Учетная политика» выбрать опцию «Создать новую» и в открывшемся диалоговом окне заполнить информацию, как показано на слайде:

Заполнение информации по учетной политике в 1С: ERP

В разделе «Регламентированный учет» перейти в меню «Учет по ПСН» и внести информацию о патентах.

Учет по ПСН в 1С: ERP

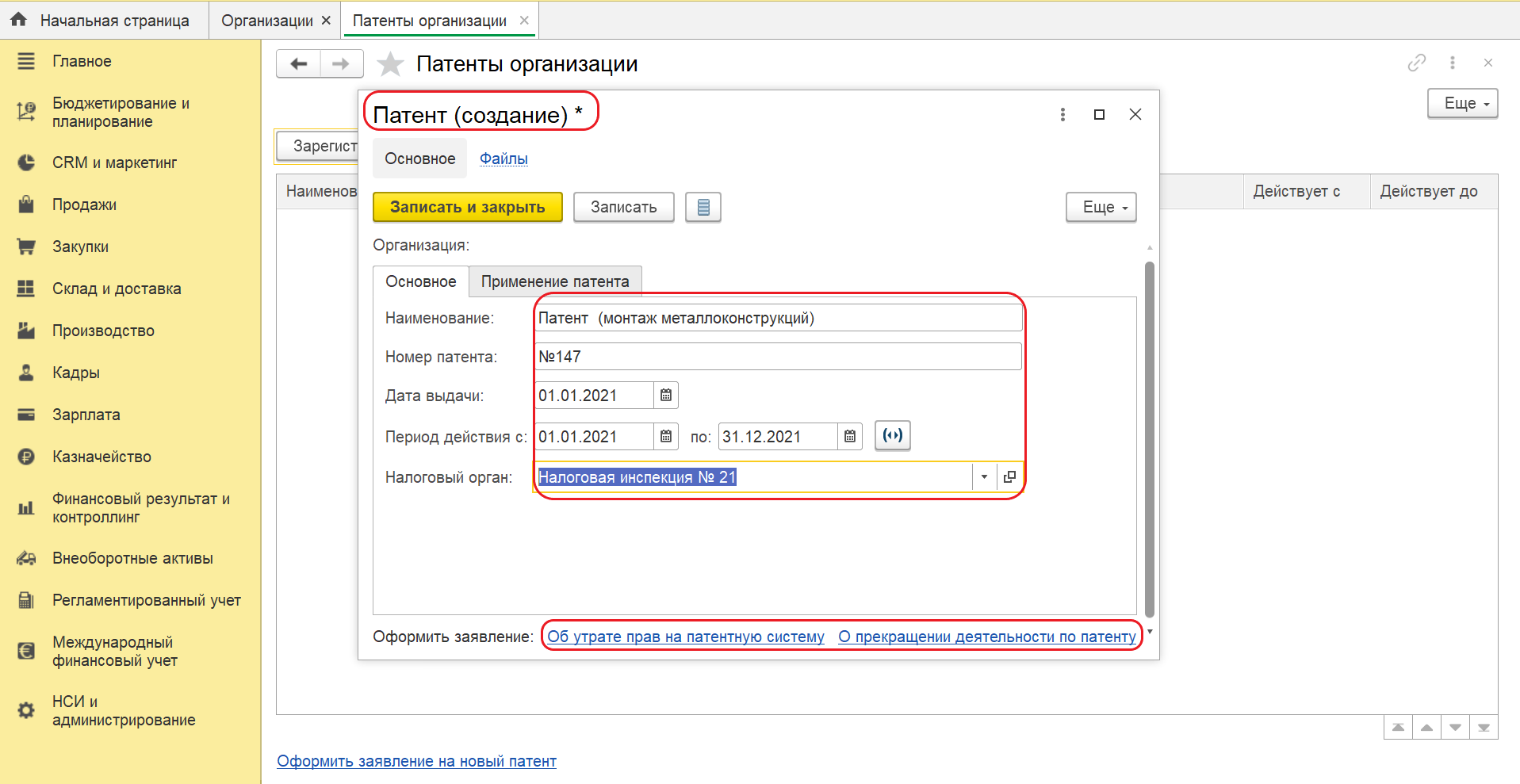

После перехода в карточку «Патенты» на закладке «Основное» вносится информация о номере, дате выдаче патента, виде деятельности, сроке действия и выдавшей патент налоговой инспекции.

Заполнение информации о патенте в 1С: ERP

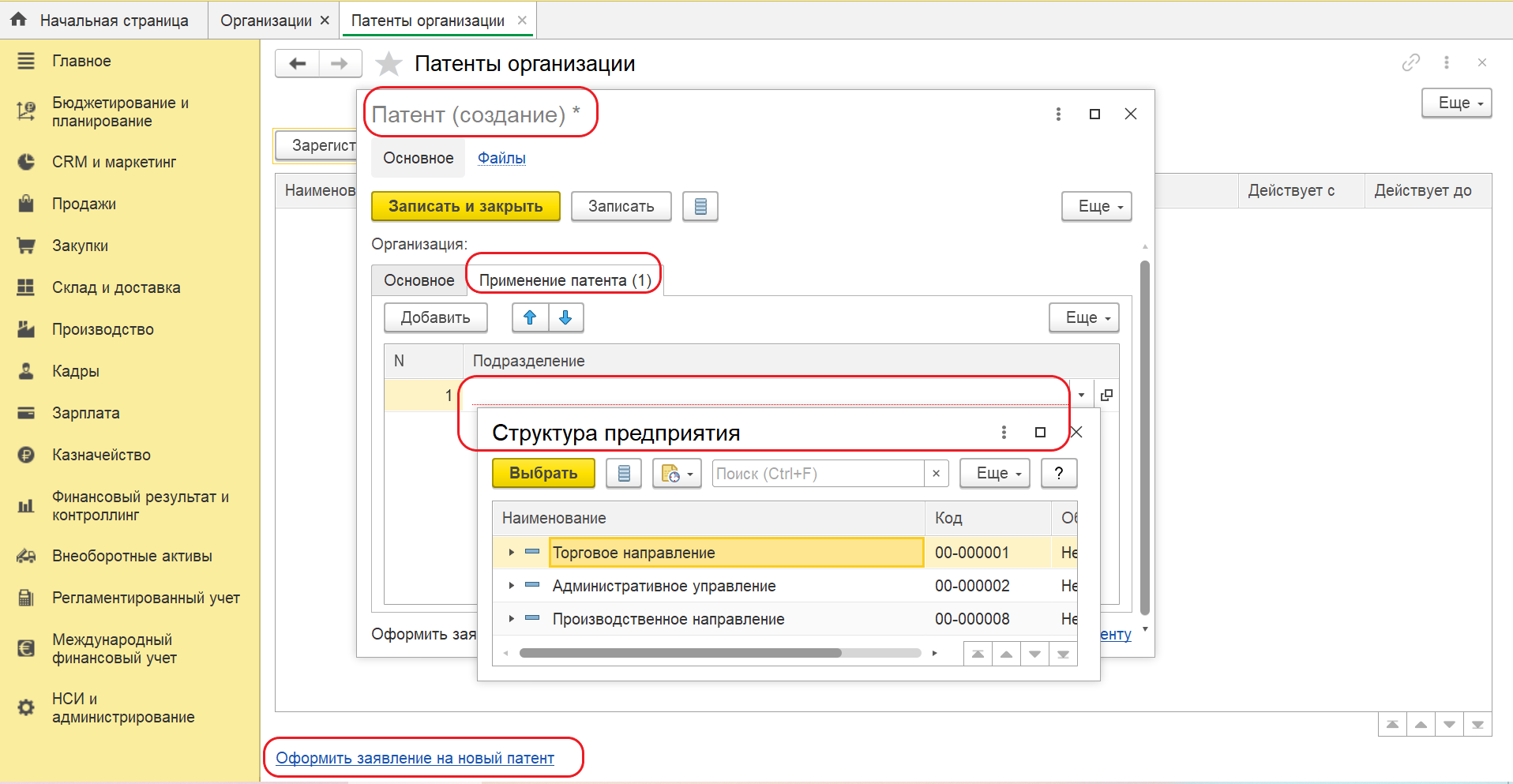

На закладке «Применение патента» указывается информация о подразделениях, в которых будет применяться патентная система налогообложения ПСН:

Заполнение Применения патента в 1С: ERP

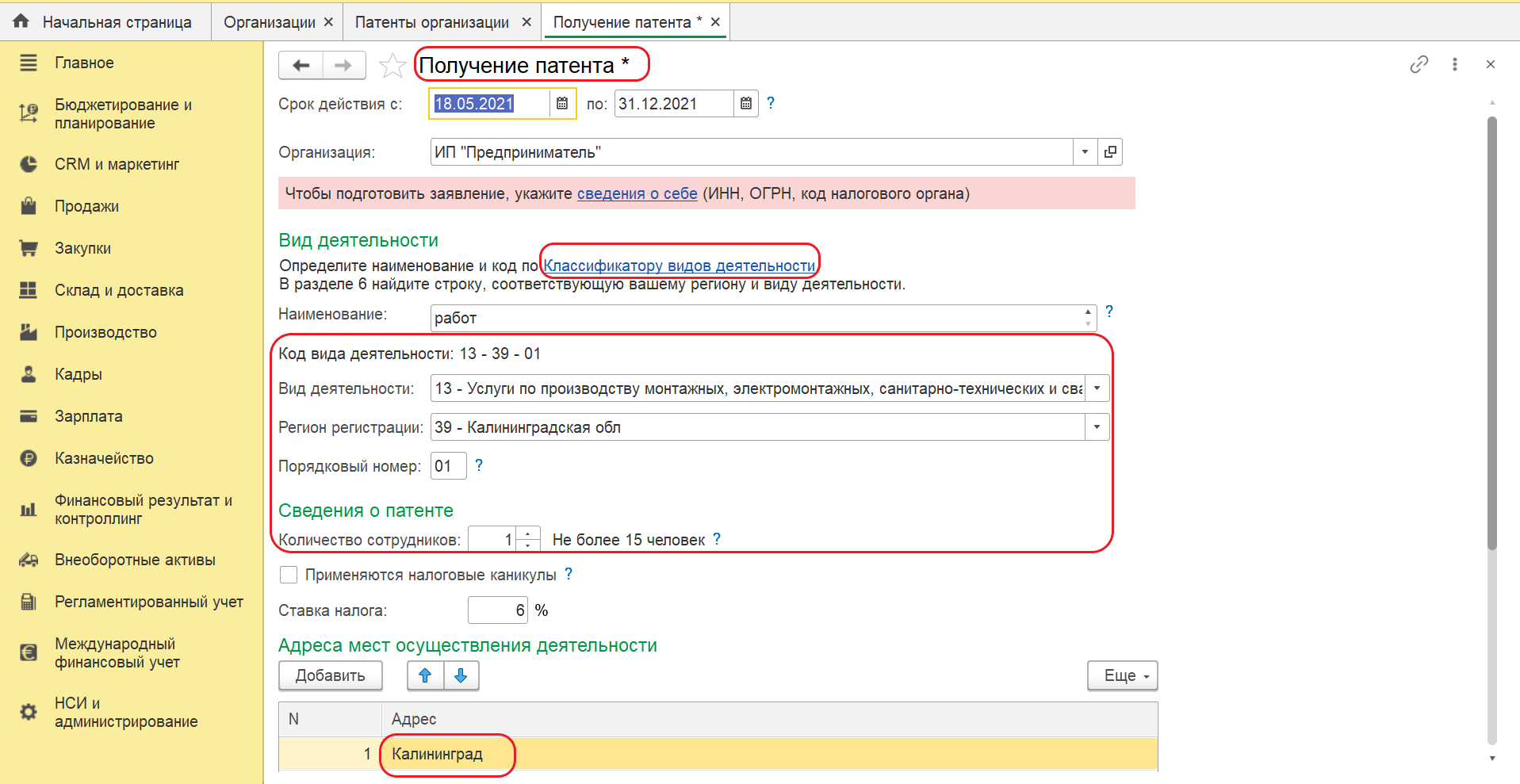

В конфигурации 1С: ERP предусмотрен очень удобный сервис: рабочее место «Помощник заполнения заявление на оформление патента», которое активируется по ссылке «Оформить заявление на патент»:

Получение патента в 1С: ERP

В этом рабочем месте необходимо заполнить все сведения, подать заявление в налоговую и внести патент в программу. После выполнения всех этих настроек программа готова к ведению учета на ПСН. Таким образом, мы выполнили переход на эту систему налогообложения в 1С: ERP.