Давайте вкратце вспомним, каким образом полученный аванс от покупателя влияет на НДС:

При получении оплаты либо частичной оплаты (далее - аванса) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав налогоплательщик обязан начислить НДС с этого аванса к уплате в бюджет, а также выписать счет фактуру в течении 5 дней со дня получения аванса.

Суммы налога, исчисленные налогоплательщиком с сумм авансов, полученных в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав подлежат вычету. Вычеты производятся на основании отгрузки соответствующих товаров (выполнения работ, оказания услуг).

Более подробные материалы можно найти, например, на ИТС http://its.1c.ru/db/declnds#content:604:1

Каким же образом мы выписываем счет-фактуры на полученные авансы? Возможно два варианта:

1. Предоплата по договору обусловлена договором, и покупатель хочет (а также имеет право) принять к вычету НДС с перечисленной предоплаты

В этом случае, необходимо очень четко следить за состоянием взаиморасчетов с покупателем, однозначно определять принадлежность платежа к авансу в момент регистрации документа «Поступление на расчетный счет». Будет полезным просить покупателя четко указывать сумму аванса в назначении платежа.

Такой тщательный контроль необходим в виду того, что:

- - в этой ситуации счет-фактура выписывается пользователем самостоятельно на основании документа «Поступление на расчетный счет» и распечатывается в двух экземплярах

- - сумма аванса определяется, исходя из настройки «Погашение задолженности» документа «Поступление на расчетный счет». Если установлен способ «Автоматически», то погашение задолженностей будет происходить исходя из текущих остатков счета 62.01 (условимся, что мы используем счет 62.01 для учета задолженностей покупателей, а 62.02 для учета авансов) по методу ФИФО. После закрытия всех задолженностей, остаток платежа переносится на счет 62.02 и именно на эту сумму остатка будет выписан счет-фактура на аванс. Следовательно, перед тем как зарегистрировать счет-фактуру на аванс, необходимо быть уверенным в том, что последовательность взаиморасчетов с контрагентом актуальна.

В этом случае целесообразно использовать специальную обработку «Регистрация счетов-фактур на аванс», которая автоматически создаст счет-фактуры на все не закрытые авансы по установленным правилам выписки*.

*Порядок выписки счетов фактур на полученные авансы устанавливается в учетной политике организаций (Предприятие-Учетная политика-Учетная политика организаций-закладка «НДС»), а также в договоре с контрагентом.

Самое важное ограничение этого способа – перед регистрацией счет-фактур на аванс мы должны быть уверены, что:

- - последовательность расчетов с покупателями актуальна

- - выверены дублирующиеся контрагенты и договоры

- - все остатки задолженностей находятся на 62.01

- - все остатки авансов находятся на 62.02

- - на 62.02 нет остатков, по которым аванс уже должен был закрыться

- - в случае изменений взаиморасчетов в том периоде, за который уже была выполнена обработка «Регистрация счетов-фактур на аванс», необходимо перевыполнить обработку

Вкратце, рассмотрим каждое из вышеперечисленных ограничений в отдельности:

1. Восстановление последовательности расчетов с покупателями

В конфигурации «Бухгалтерия предприятия» нет отдельных обработок для восстановления последовательностей расчетов, поэтому, перед тем как начать работу с ежеквартальными регламентными операциями по НДС, необходимо перепровести все документы за квартал и разобраться со всеми ошибками, выданными при перепроведении. В общем случае в каждой организации должен быть разработан регламент по перепроведению документов и установке даты запрета редактирования, но это уже тема отдельной самостоятельной статьи.

Эта тема тоже достаточно обширна. И выверкой задвоенных контрагентов, конечно, лучше заниматься не во время составления отчетности, а постоянно, в соответствии с разработанными регламентами. Некоторые моменты можно подчерпнуть из моей статьи «Эффективная работа со справочником контрагентов», можно использовать специальные универсальные обработки поиска задвоенных элементов справочников.

Для проверки остатков счета 62 можно воспользоваться отчетом «Оборотно-сальдовая ведомость» с настройкой «Развернутое сальдо» и «По субсчетам».

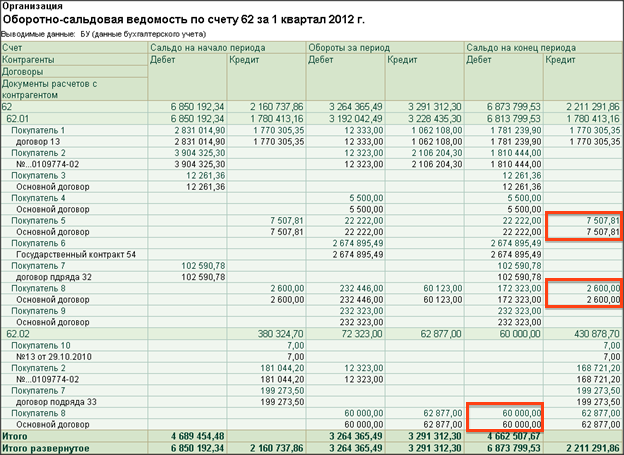

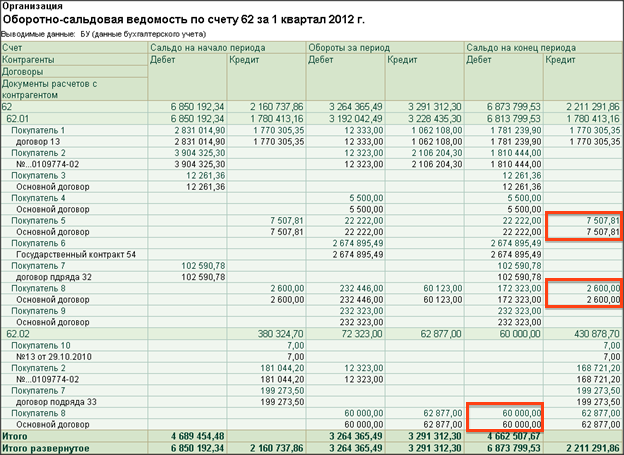

Обращу внимание, что очень многие бухгалтера при анализе остатков счета 62 не включают настройку «Развернутое сальдо» и отключают группировку по документам расчетов с контрагентами и видят, примерно, следующую картину (Рисунок 1).

Рисунок 1 – Проверка счета 62 без развернутого сальдо и документов расчетов

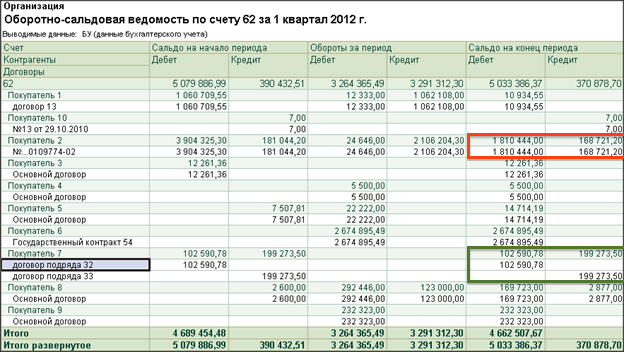

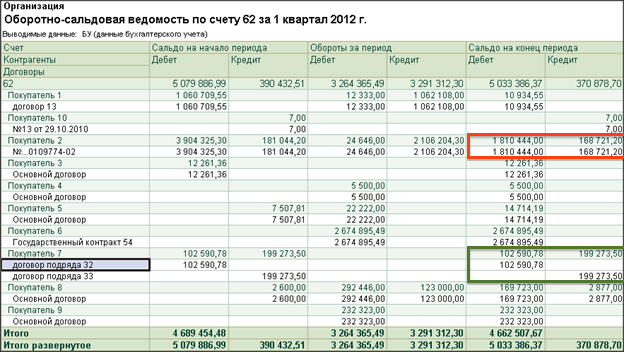

Посмотрим на тот же самый отчет со включенной настройкой развернутого сальдо (Рисунок 2).

Рисунок 2 – Проверка счета 62 с настройкой развернутого сальдо

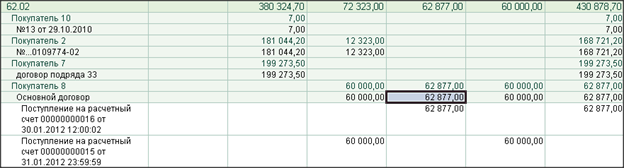

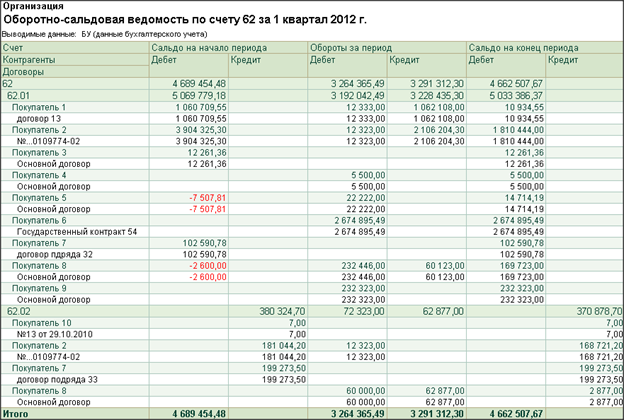

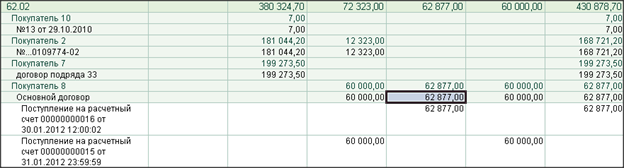

Рисунок 3 – Оборот 62.02 по контрагенту «Покупатель 8» по документам расчетов

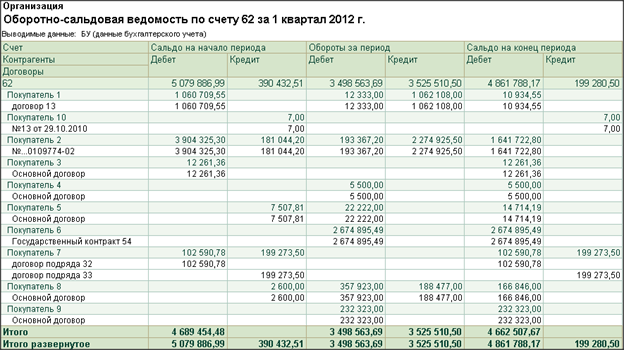

Рисунок 4 – ОСВ по счету 62 с развернутым сальдо по субсчетам

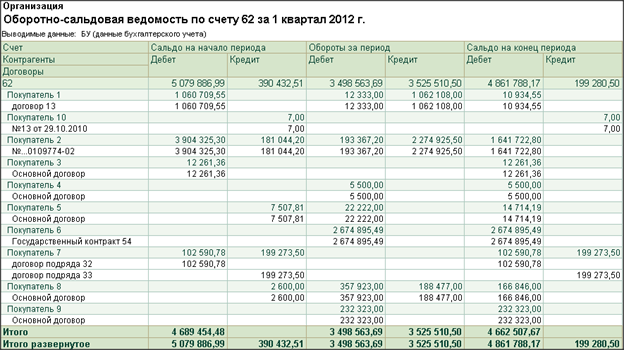

Рисунок 5 – ОСВ по счету 62 с развернутым сальдо

Анализируя данный отчет, мы видим, что у «Покупатель 2» по договору «№...0109774-02» одновременно «висит» и задолженность 1 810 444 и аванс 168 721,20. Данная ситуация говорит о том, что авансы по этому договору зачтены не корректно. Если не исправить данную ошибку, то при автоматической регистрации счетов-фактур на аванс, на кредитовый остаток в размере 168 721,20 будет выписан счет-фактура на аванс и начислен НДС.Аналогичная ситуация с контрагентом «Покупателем 8». Все выявленные отчетом проблемы обязательны к исправлению!

Отдельно рассмотрим контрагента «Покупатель 7». В целом по контрагенту мы видим есть и кредитовый и дебетовый остаток на счете 62, но при детализации по договорам видно, что дебетовый остаток – на «договоре подряда 32», а кредитовый – на» договоре подряда 33». Такая ситуация действительно может быть. Мы должны обратить на нее внимание, но исправлять в данном случае ничего не будем.После исправления всех не зачтённых авансов картина в отчете изменится следующим образом (Рисунок 6).

Рисунок 6 – ОСВ по счету 62 с развернутым сальдо после исправлений

5. Регистрация счетов-фактур на аванс

Наконец, когда мы уверены, что- - последовательность расчетов с покупателями актуальна

- - выверены дублирующиеся контрагенты и договора

- - все остатки задолженностей находятся на 62.01

- - все остатки авансов находятся на 62.02

- - на 62.02 нет остатков, по которым аванс уже должен был закрыться

Документ «Счет-фактура выданный» с признаком «На аванс» регистрирует следующие движения в системе:

- Бухгалтерскую проводку Дт76.АВ Кт 68.02 на сумму НДС с аванса

- Запись в регистр «НДС продажи» - именно на основании данных этого регистра формируется отчет «Книга продаж».

Повторюсь, в случае изменений взаиморасчетов в том периоде, за который уже была выполнена обработка «Регистрация счетов-фактур на аванс», необходимо перевыполнить обработку, причем, в программе реализована возможность не перенумеровывать ранее сформированные документы (это важно, если мы уже распечатали ранее выписанные счета-фактуры).Документ «Формирование записей книги покупок» регистрирует следующие движения по НДС с полученных авансов в системе:

- Бухгалтерская проводка Дт 68.02 Кт 76.АВ – на сумму НДС зачтенных в этом периоде авансов

- Запись в регистр «НДС Покупки» - именно на основании данных этого регистра формируется отчет «Книга покупок».

7. Сопоставление остатков 62.02 и 76.АВ

Если НДС с полученных авансов был исчислен верно, а также был верно принят к вычету НДС с зачтенных авансов то кредитовый остаток 62.02 * ставку НДС должен быть равен дебетовому остатку 76.АВ.

Для сопоставления остатков 62.02 и 76.АВ можно воспользоваться отчетом «Оборотно-сальдовая ведомость» по каждому из счетов. И сравнить суммы остатков 76.АВ с теми, которые получаются при ручном расчете НДС на основании счета 62.02.

Мордвин Сергей, "Простые решения",Специалист-консультант, преподаватель ЦСО