Инвестиции – это когда мы хотим вложить деньги с целью прироста. Объект инвестиций, он же инвестиционный актив – это то, что приносит нам деньги. Это ключевые термины.

Обратите внимание, что минимальная величина прироста денег, она же доходность инвестиций, – это инфляция. Грубо говоря, задача любых инвестиций – как минимум покрыть инфляцию, чтобы деньги не обесценились. Максимальная величина прироста денег – чем выше, тем лучше, но с учетом целей и ограничений.

Я хотел несколько слов сказать об инфляции. Нужно различать, что есть инфляция статистическая, которую нам дает Росстат, и есть инфляция реальная. Разрыв между показателями очень большой. Причина в том, что методология расчета статистической инфляции от Росстата в нашей стране, скажем так, несовершенная. Притом, на мой взгляд, это делается специально. Я не про политику, а про экономику.

- Потребительская корзина, на базе которой считается статистическая инфляция, состоит из небольшого набора дешевых продуктов питания. И предполагается, что половину денег вы тратите на питание, еще четверть – на ЖКХ, и еще четверть – на услуги. Естественно, берутся товары российского производства, из еды – картошка, морковка и все такое. Поэтому статистическая инфляция, на мой взгляд, занижена, поскольку рассчитана на потребление на грани выживания.

- А реальная инфляция – другая. Можно говорить «личная инфляция», потому что она зависит от вашей персональной корзины потребления. Если вы регулярно ездите заграницу, приобретаете заграничную одежду, обувь, технику – все, что привозится, импортируется в страну, то реальный процент инфляции может отличаться в разы от того, который считает Росстат.

- К инфляции надо относиться с пониманием, поскольку ее уровень инфляции сильно связан с курсом валюты. В какие-то годы объявляли, что инфляция была 8%, а в реальности могло быть 25%. Поэтому инфляция – это вещь специальная.

- Но инфляцию бояться не надо. Власти всех стран мира управляют показателем инфляции, и нормальной зоной считается 1%. Но это не в России. 1% – в развитых странах. К примеру, в Америке, хотя в Америке инфляция выше. Или в Евросоюзе, хотя там сейчас дефляция. Тем не менее, все стремятся прийти к нормальному управляемому показателю инфляции в 1%.

Доходность инвестиций

От чего зависит доходность инвестиций?

- Она зависит, в первую очередь, от риска. Чем выше риск, тем выше доходность. И наоборот – чем выше доходность, тем выше риск. Это формула, которая работает в две стороны: риск равен доходности, а доходность равна риску. Чудес не бывает. Если вы хотите заработать 20% годовых, учитывая, что депозитные ставки варьируют в пределах 6-7 процентов, то в том инструменте инвестиций, который обещает 20% доходности, ваши риски будут кратно выше. Поэтому риск равен доходности. Это базовое правило инвестиций.

- Также доходность зависит от ликвидности объекта инвестиций. Грубо говоря, если вы можете эту инвестицию продать, заменить на что-то иное в короткий срок, значит, ликвидность высокая. Но при этом доходность обычно низкая. Чем выше ликвидность, тем ниже доходность. Например, если вы купили объект недвижимости с достаточно длительным сроком его реализации, то он относится к менее ликвидным объектам, и его доходность будет несколько выше, чем каких-то иных объектов инвестиций. Поэтому сроки реализации или каких-то иных изменений в инвестициях влияют на доходность.

- От чего еще зависит доходность? От того, сколько времени и внимания вы можете уделять этому активу. Чуть позже мы поговорим уже по конкретным видам активов, что это означает.

- Еще доходность зависит от вашей компетенции. Есть специальные виды инвестиций, которые от вас требуют отдельного набора компетенций по приобретению, управлению или отчуждению этого инвестиционного актива.

Цели инвестиций. Накопления на крупные покупки

Начинается все с того, что мы должны определиться с нашими целями инвестиций.

Какие могут быть цели инвестиций? Это могут быть накопления на дорогостоящие приобретения или иные крупные расходы

- ремонт дачи, дома, квартиры;

- это может быть покупка дорогостоящего автомобиля;

- улучшение жилья;

- приобретение домика или апартаментов у моря в России или за границей – смотря, кто о чем мечтает.

Покрытие рисков

Другая группа целей – покрытие рисков. Я здесь хотел чуть подробнее остановиться, потому что не все думали об инвестициях в таком контексте. Какие есть виды ключевых рисков, которые могут являться целями инвестиций:

- это риск утраты здоровья;

- и риск утраты доходов. Я его немного декомпозирую. Как мне кажется, задача-минимум любого человека – это обеспечить покрытие рисков утраты дохода. Особенно если у вас работа в найме. Хотя если и не в найме, ничего глобально не меняется. Вам нужны накопления для того, чтобы вы создали себе «резервную подушку» и в экстренной ситуации могли спокойно искать новую работу, не бросаясь на первую попавшуюся. Поэтому цель создания «резервной подушки» должна быть одной из главных в вашем перечне целей.

Ограничение по горизонту инвестиций

Хотел еще сказать, что сегодняшняя тема рассчитана на некие инвестиционные диапазоны по бюджету. Эти диапазоны начинаются от нескольких миллионов рублей и более.

- Если вы хотите сейчас узнать, как из 100 тысяч рублей сделать 1 миллион, вам надо в казино, тут о таких инструментах речь идти не будет.

- Кроме этого, мы не будем говорить о размерах инвестиций свыше 100 миллионов рублей, потому что маловероятно, что тут много людей, у кого лежат свободные 100 миллионов рублей. Я сомневаюсь, что здесь такие есть.

- Поэтому мы будем говорить об инструментах в зоне 5-10-15 миллионов рублей, но не менее полтора миллиона. Почему не менее? Потому что, если ваши накопления находятся в зоне 1,5 миллионов рублей, этого недостаточно, чтобы обсуждать какие-либо иные цели инвестиций, кроме покрытия риска утраты дохода. И набор инструментов при такой сумме ограниченный, очень мало вариантов инвестирования для этой суммы денег.

- Что я рекомендовал бы для тех, у кого горизонт инвестиций в диапазоне от 500 тысяч до 1,5 миллионов рублей? Для этого горизонта инвестиций есть два простых понятных инструмента:

- ИИС – индивидуальный инвестиционный счет, я подробно потом расскажу о нем;

- или классические депозиты в банках, которые застрахованы для сумм до 1,4 миллиона

Играться с такими деньгами в какие-то рискованные истории в попытке получить более высокую доходность, на мой взгляд, не стоит. Это не соответствует вашей базовой цели – покрытию утраченного дохода. Когда у вас есть такая цель, принимать высокий уровень рисков на эту сумму денег уже нельзя.

Создание фондов

Какие еще могут быть цели? Вы не поверите, но целью может являться создание фондов. В России есть:

- «Пенсионный фонд»;

- и «Фонд будущих поколений».

В ваш личный фонд будущих поколений могли бы войти:

- накопления на обучение детей в России или за границей, потому что обучение сейчас зачастую платное, если не получилось поступить на бюджет;

- это могут быть какие-то иные накопления для детей.

Это так называемый фонд будущих поколений, который вы тоже можете ставить как самостоятельную цель.

И еще одна понятная всем цель – пенсионный фонд. Все знают размеры наших пенсий в стране. Даже с учетом всех сложных формул, баллов и прочих хитрых вещей, которые периодически меняются – то предлагают копить, то предлагают вносить дополнительные деньги.

Я сам даже попал когда-то в историю, когда правительство 5-6 лет назад объявило программу софинансирования накопительной части пенсии. Надо было приносить ежегодно по 12 тысяч рублей на протяжении 10 лет, а за это вам обещали добавить еще 12 тысяч рублей на пенсионный счет, обещали удваивать эти накопления. Я тоже на это повелся. Как человек с высокой степенью патриотизма, я поверил, все договоры заключил, в НПФ все перевел, 12 тысяч внёс первый раз. А через несколько месяцев сообщили, что отменяется накопительная система, деньги замораживают. Я это сильно очень запомнил, это был один из сильнейших шоков от нашего государства.

Поэтому я считаю, что пенсионную цель надо ставить. Потому что обязательная часть пенсии, так называемая страховая часть, растет медленно. И, конечно, жить на эти деньги невозможно. А ваш собственный пенсионный фонд – это уже долгосрочная стратегическая цель. Одна из типовых.

Требования к целям

Нам нужно сформулировать требования к целям. Я перечислял некоторые типовые виды целей, но ваши цели индивидуальны, и к ним нужно четко сформулировать требования, чтобы подобрать правильный инструмент. Забегая немного вперед, скажу: даже чтобы депозит правильный подобрать в банке, и то нужно формулировать цели.

Вам надо сформулировать, как вы хотите накопить:

- вам нужна какая-то сумма к сроку;

- или вы знаете какой-то график и продолжительность платежей, которые у вас возникнут;

- или вам надо сделать расчет от обратного: от того, какую надо накопить сумму, вы можете посчитать, сколько надо каждый месяц (год) откладывать – сумма должна быть не только суммой, но еще и со сроком, и с графиком (вы должны знать, как вы будете копить и как потом вы будете ее тратить – разовый это будет платеж или регулярные выплаты);

- потом, если у вас появятся более-менее приличные деньги, надо подумать про валюту, потому что ваши расходы могут быть привязаны к валюте. Например, вы хотите купить апартаменты в Испании, их стоимость в евро, соответственно, вы именно в этой валюте должны стремиться копить. Либо принимать на себя так называемый валютный риск. Поэтому валюта вашего будущего расхода или накоплений имеет значение при выборе и планировании инструментов.

- Также вам надо понимать, насколько цель для вас важна. Вам надо оценить риски и возможности недостижения этой цели и или достижения в неполном объеме. То есть вы должны понимать, насколько для вас критично то, что может не получиться собрать в срок запланированную сумму. Это будет определять ваш уровень рисков, которые равны доходности. Потому что ваш приемлемый уровень рисков в отношении цели инвестиций будет влиять на выбор инструмента.

- Вам надо обязательно учитывать эффект инфляции или поведение стоимости товара или услуги. Сейчас объясню на конкретном примере. Если вы посчитаете накопленную инфляцию за длинный период сложным процентом, то не сможете к сроку накопить нужную сумму. Допустим, вы хотите за 20 лет накопить 15 миллионов рублей, чтобы приобрести квартиру или коммерческое помещение и сдавать его в аренду. Вы выстроили такую цепочку. Но надо понимать, что цены на недвижимость цикличны, они – то растут, то падают. Если взять статистику любых стран, посмотреть, что происходило, видно, что цена недвижимости не растет бесконечно, она циклична, и обычно циклы связаны с циклами экономического роста. Тем не менее, надо учитывать, что риск удорожания есть. То есть вы запланировали через 20 лет потратить 15 миллионов, но через 20 лет недвижимость будет стоить уже 150 миллионов. И все – цель не достигнута. Просто потому, что вы посчитали без учета инфляции. Даже при 5% инфляции за 20 лет сумма требуемых накоплений получится больше 200%. Поэтому при планировании сложным процентом учитывайте, как влияет размер инфляции. В Excel можно за 5 минут посчитать в обе стороны – или расчетом от обратного (требуемая сумма приводится в текущую стоимость), или текущая стоимость капитализируется на процент на нужный срок. Поэтому учитывайте все, а то нафантазируете, 20 лет будете копить, а там потом в 3 раза дороже все будет.

- И еще надо, конечно, ставить реальные цели, достижимые. Пусть цель мотивирует, чтобы вам хотелось больше зарабатывать, работать лучше, развиваться, учиться и так далее.

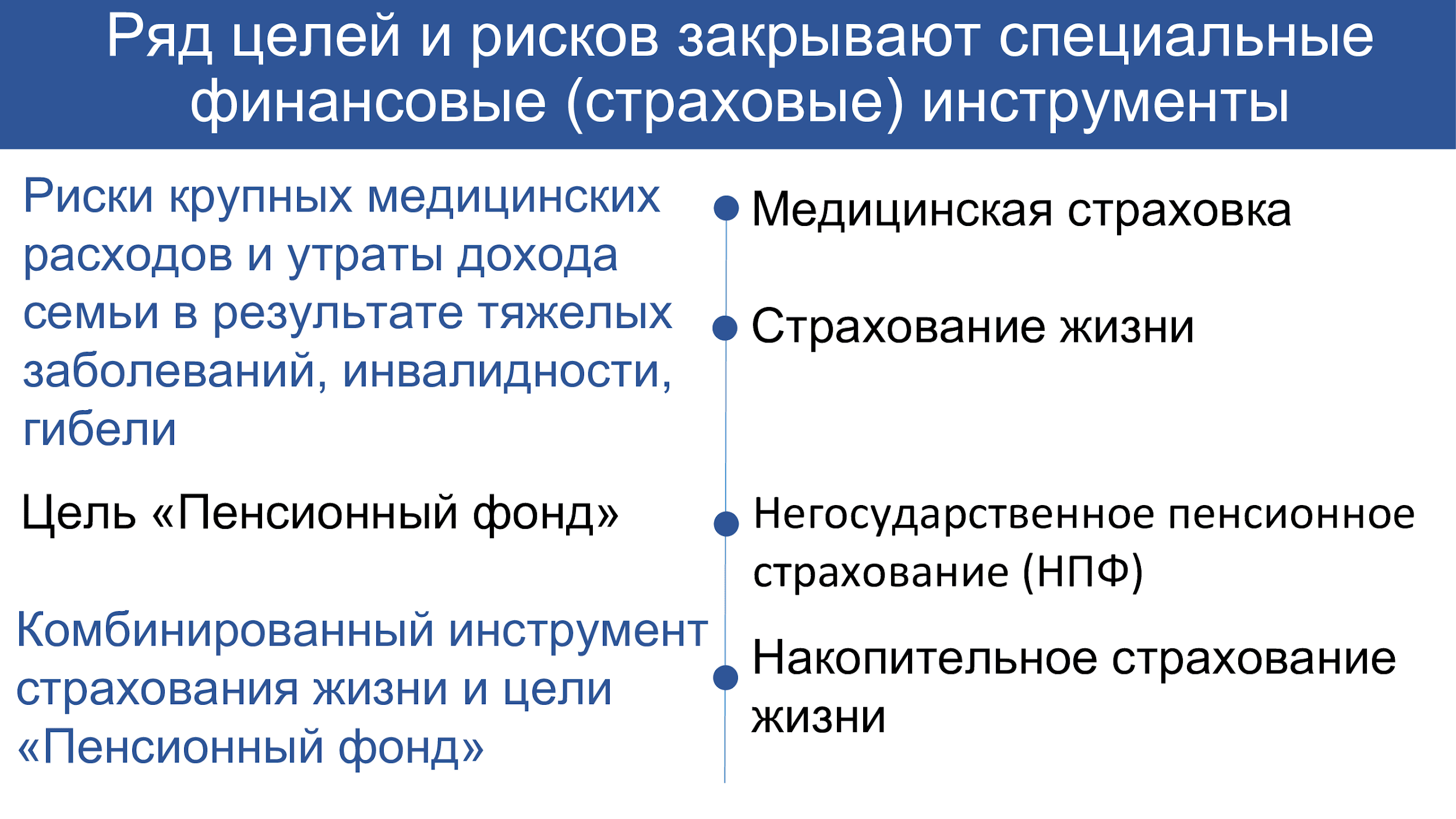

Специальные виды целей

Поговорим про специальные виды целей, которые закрывают финансовые или, так называемые, страховые инструменты.

- Риски крупных медицинских расходов или утраты доходов семьи в результате каких-то тяжелых заболеваний, инвалидности, гибели. На эти риски не обязательно копить, потому что эти риски можно застраховать. Это типовые продукты:

- расширенная медицинская страховка;

- страхование жизни.

- Цель «пенсионный фонд» может достигаться через:

- механизм негосударственного пенсионного страхования. Конечно, НПФ сейчас трясет, Центробанк их уже который год то реорганизует, то банкротит. Но я думаю, что ситуация успокоится. И чтобы понять, насколько НПФ серьезный, надо ориентироваться на размер его собственных средств, накоплений. Эти данные можно получить из открытой информации пенсионного фонда о размере активов в управлении. И надо выбирать наиболее крупные фонды. Этот инструмент, конечно, не совсем однозначный, учитывая его отрицательную доходность из-за низкой инфляции. Но вы должны знать, что это есть. Кстати, сейчас рекордно низкая инфляция, какой не было за всю историю существования нашей страны. В этом есть и плюсы, и минусы. И мы пока точно не знаем, что будет происходить еще через год-два. Но вообще сейчас Центробанк достаточно эффективно управляет монетарной политикой и, возможно, что инфляция еще снизится. И тогда начнут работать долгосрочные инструменты, которые не работают на высоких инфляциях.

- Есть еще такой инструмент, который на Западе очень распространен, у нас он тоже существует, но пока только-только приобретает популярность – накопительное страхование жизни. Можно с ним попробовать разобраться, если у вас есть цель накопить на случай страшной болезни или других серьезных ситуаций.

Выбор инструментов инвестирования – подход от целей, рисков и ограничений

Прежде чем перейти от страховых инструментов к инструментам инвестиционным, нужно немного углубиться в риски.

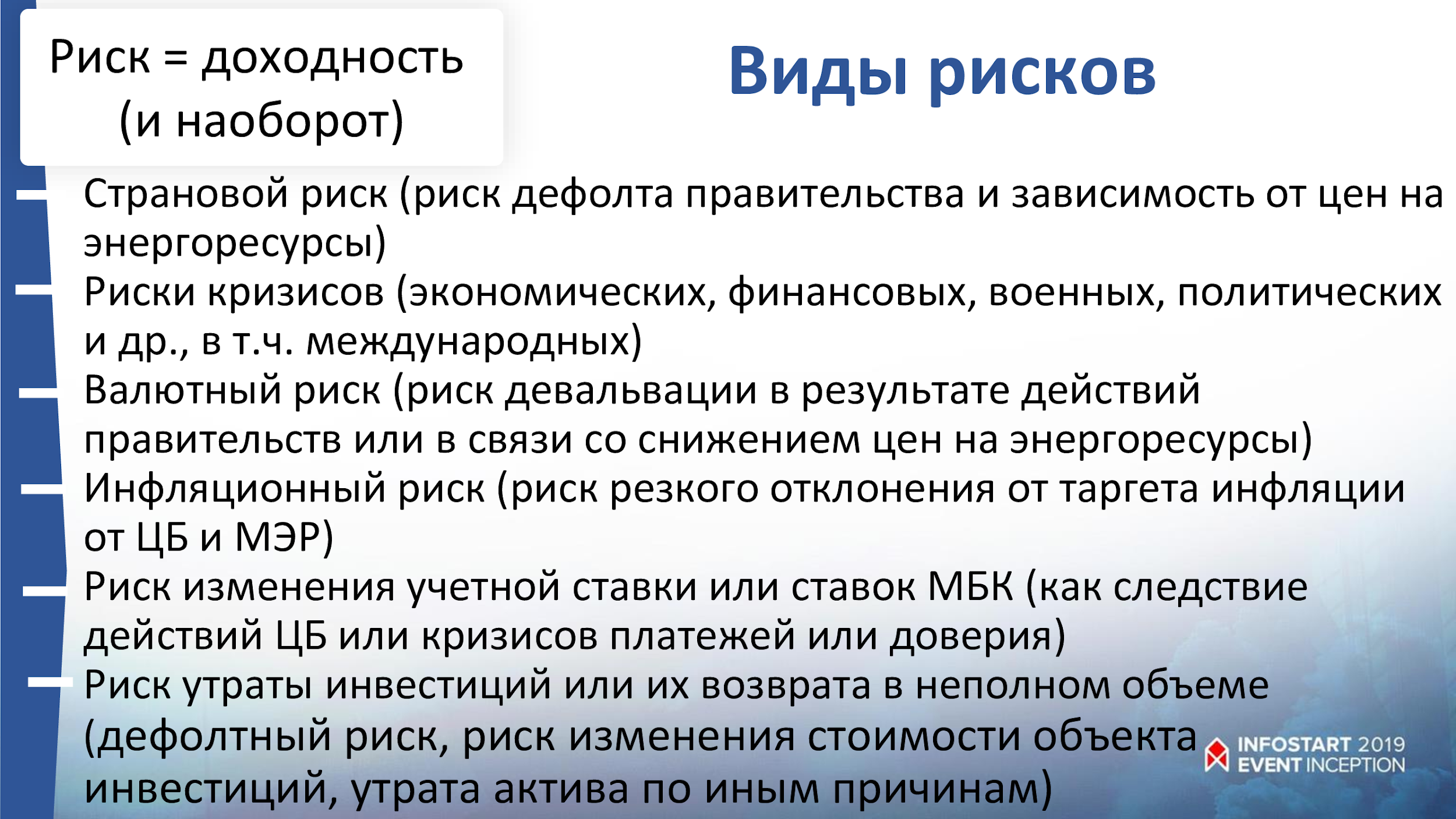

Я уже говорил, что риск равен доходности, доходность равна риску. Но возникает вопрос, какому риску? На самом деле эти риски структурируются по видам. Поэтому, когда мы будем говорить о конкретных инструментах инвестирования, вы должны знать, что они обладают общими рисками и специальными рисками. Что такое общие риски?

- Это страновой риск. То есть риск, что наше правительство может отказаться от взятых на себя обязательств долгового характера (как оно это сделало в 98-ом году), и произойдет дефолт. В страновой риск нашей страны также закладывается зависимость от цен на энергоресурсы (зависимость от стоимости нефти и газа).

- Есть еще риски различных кризисов – экономических, финансовых, военных, политических, в том числе международных. Почему «в том числе»? Например, мы после санкций стали меньше зависеть от международных кризисов, у нас пошла дезинтеграция из мировой экономики, поэтому эта зависимость для России немного снизилась. Но предыдущие международные кризисы на Россию тоже сильно влияли. Что будет дальше, мы не знаем.

- Есть валютные риски.

- Это могут быть риски девальвации (обесценивания) рубля в результате действий правительства или в связи со снижением цен на энергоресурсы.

- Но когда мы говорим о валютных рисках, надо говорить не только о рубле, потому что тут все зависит от цели инвестирования. Например, если вы решили на старости лет переехать в Калифорнию, жить там и любоваться океаном, вы будете копить в долларах. И у вас по доллару тоже будет валютный риск. Может, вы слышали в новостях, как США недовольны, что Китай занижает стоимость своего юаня. Почему США недовольны? Потому что при этом происходит повышение конкурентоспособности китайской продукции, и она активно завоевывает рынки. Поэтому правительства курсом валюты управляют, и монетарная политика тесно связана с экономической политикой. И валютный риск – это не только риск для рубля, это риск действий правительства в отношении той валюты, которая вам интересна.

- Есть инфляционный риск, под которым понимается риск резкого отклонения от таргетированной инфляции. Грубо говоря, и Центробанк, и Минэкономразвития делают свои прогнозы инфляции, уточняют эти прогнозы. Все это общедоступная информация. Инфляционный риск – это риск того, что будут сильные отклонения их прогнозов от фактической инфляции.

- Какие еще есть риски, которые надо учитывать? Риск изменения ключевой учетной ставки или, например, ставок межбанковского кредитования.

- Ключевая учетная ставка – это основной инструмент монетарной политики Центробанка. Через инструмент учетной ставки Центробанк или заставляет инвестировать, или собирает с рынка лишние деньги. На сегодня эта ставка 7.0% (прим. ред. с 16.12.2019 – 6,25%), Учетной ставке очень много внимания уделяется в информационном потоке, в новостях – всех интересует, понизится она или повысится.

- Причем важна не только наша учетная ставка, но и ключевая учетная ставка ФРС США. Это такая же ставка, как у нас. Только у нас Центробанк, а у них ФРС. Но так как экономика США составляет 40% мировой экономики, а 50% финансовых резервов стран мира хранятся в долларах, зависимость ключевой учетной ставки США для всей планеты настолько высока, что эту тему обсуждают на каждом заседании.

- Еще есть такая специальная ставка – ставка рынка межбанковского кредитования. Не буду сейчас долго на нее отвлекаться. Хотя в некоторых экономических показателях вам все-таки придется разбираться, чтобы говорить слова «инвестирование», «выбор инструментов инвестирования». Но, на мой взгляд, это даже интересно, расширяет кругозор, вы начинаете лучше понимать, как все работает, как все взаимосвязано. Это интересное интеллектуальное занятие, помогает формировать другую картину мира.

- Есть еще риск утраты инвестиций или их возврата в неполном объеме по разным причинам. Это, наверное, один из ключевых рисков, когда мы говорим о том, что риск равен доходности.

- Грубо говоря, вы дали в долг, вам его не вернули. Риск состоялся.

- Или другой пример: дали в долг, компания обанкротилась, вам вернули, но частично.

- Или приобрели какую-то недвижимость в неудачный период времени, потом все подешевело, вам пришел срок ее продавать, зафиксировали убыток.

По каждому из видов рисков в идеальном мире вам надо самостоятельно определиться с вашей оценкой этого вида риска: как вы его прогнозируете, готовы ли вы принять, учесть или спланировать меры по управлению данным риском (хеджирование, страхование, отказ от риска). И в целом важна ваша компетенция и склонность к риску. Потому что есть люди рисковые, есть не рисковые. Я даже больше скажу – риск живет где-то рядом с азартом. Есть люди азартные, это вообще особая история. Все эти особенности очень сильно влияют на подбор инструментов.

- Еще есть риски ликвидности актива, например, что вы в сроки не попадете при его продаже, или придется делать скидку.

- Есть риски ошибок из-за недостатка компетенций, времени или внимания.

Ограничения

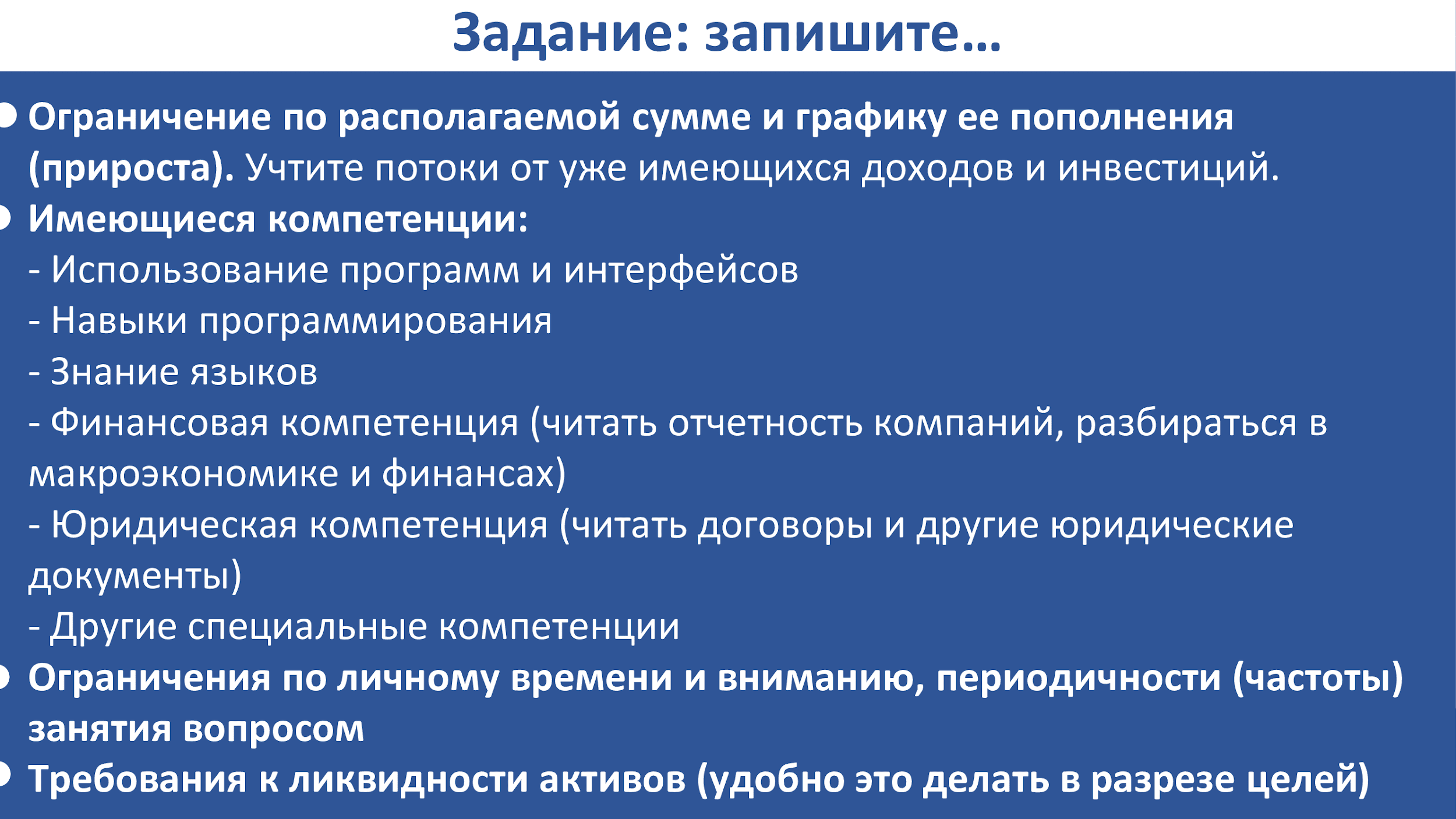

Чтобы подобрать инструменты и их характеристики, вам, кроме конкретных целей со сроками, суммами и графиками, нужно определиться:

- с располагаемой у вас суммой;

- с вашими компетенциями – вы должны понимать, в какой точке знаний находитесь, потому что ваш набор компетенций формирует ваше ограничение по работе с теми или иными инструментами (далее будет сказано, какой инструмент требует каких компетенций). Компетенции могут состоять из:

- используемых программ и интерфейсов;

- навыков программирования;

- знания иностранных языков;

- финансовых и юридических компетенций;

- других специальных компетенций.

- еще важное ограничение – ограничение по личному времени и вниманию. То, как часто, с какой периодичностью, как много времени вы вообще готовы всем этим заниматься. Потому что некоторые из инструментов относительно трудоемкие. Ведь ничего не происходит само по себе – даже чтобы открыть депозит, надо сходить сначала в банк, подписать соглашение, и только потом в интернет-банке открыть депозит.

Итого – каждый инструмент требует какого-то внимания и компетенций.

Вопрос из зала:

- Как навыки программирования могут напрямую повлиять на исполнение целей?

- Навыки очень выгодны. Например, если мы говорим о бирже, там есть профессиональные терминалы, где можно писать скрипты, с помощью которых вы будете реализовывать какие-то свои спекуляционные стратегии. Для игры на бирже, например, это очень хорошие навыки. Я же не просто так назвал доклад «Куда айтишнику инвестировать средства». Потому что есть некоторые инструменты (биржи, например), где навыки программирования позволяют писать так называемых торговых роботов. Есть другие виды инструментов, например, p2b-кредитования, которые представляют собой достаточно сложные интерфейсы, в которых непрограммистам разобраться проблематично. Поэтому для айтишников и инженеров спектр инструментов гораздо шире, чем для какого-то бухгалтера. Потому что часть инструментов сложна для многих людей, а айтишникам они даются легко и более того – интересно.

Виды инвестиционных активов (способы инвестиций)

Какие бывают виды инвестиционных активов?

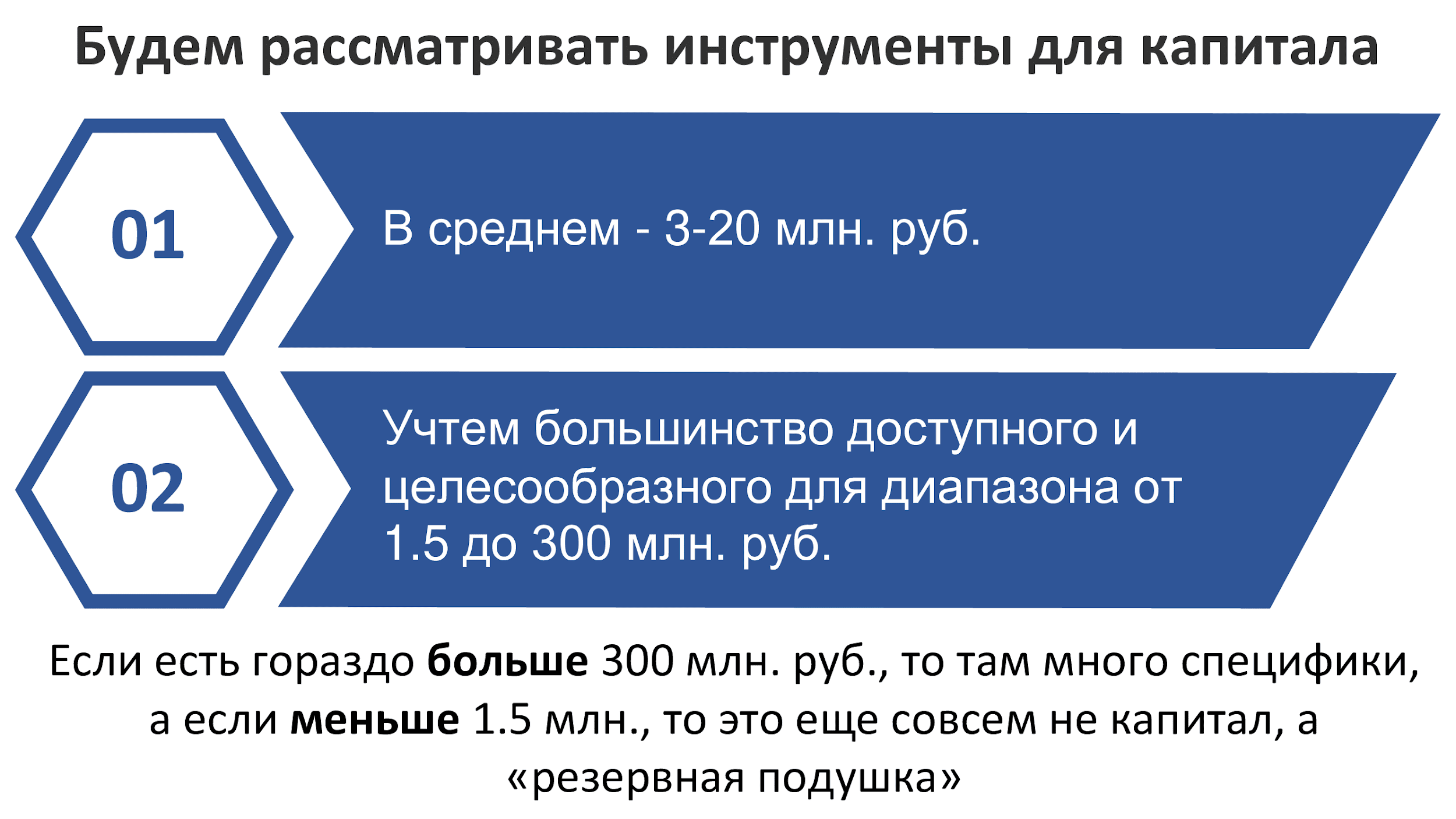

Я уже говорил, что мы будем рассматривать инструменты:

- для сумм примерно от 3 до 20 миллионов рублей;

- и учтем большинство доступных и целесообразных инструментов для диапазона от 1.5 до 300 млн рублей.

Если у вас больше 300 миллионов свободных рублей, то я вам, конечно, завидую, но там появляется новый мир, и его мы сегодня обсуждать не будем, там слишком много специфики.

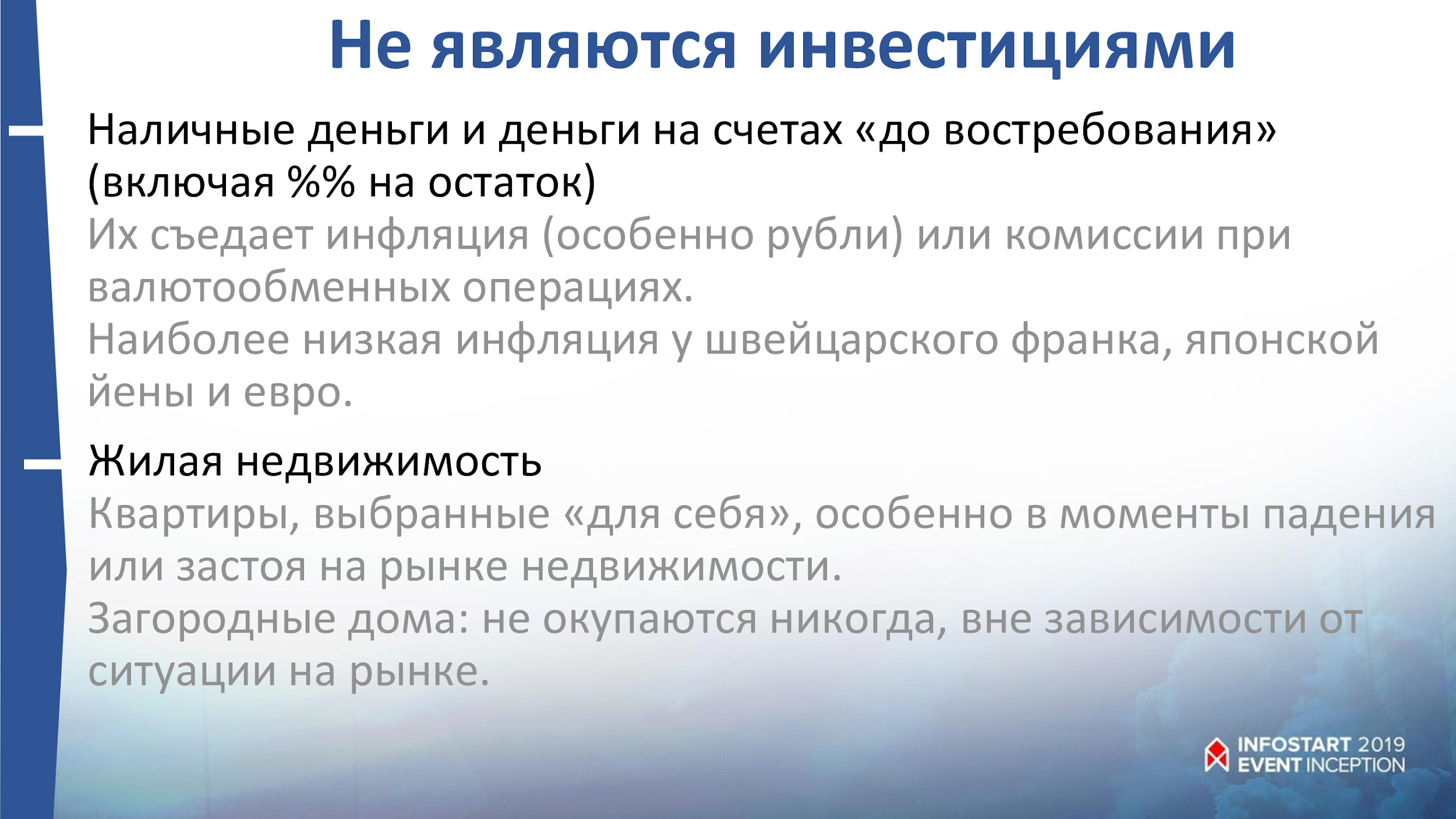

Не являются инвестициями

Сразу определим, что не является инвестициями:

- Наличные деньги и деньги на счетах до востребования, включая все схемы с процентами на остаток, – это не инвестиции. Их доходность низкая: наличные деньги вообще обесцениваются, а деньги на счетах до востребования съедает инфляция. Но если вы очень хотите хранить наличные деньги, тогда храните в деньгах с наиболее низкой инфляцией – в швейцарских франках, японской иене и евро.

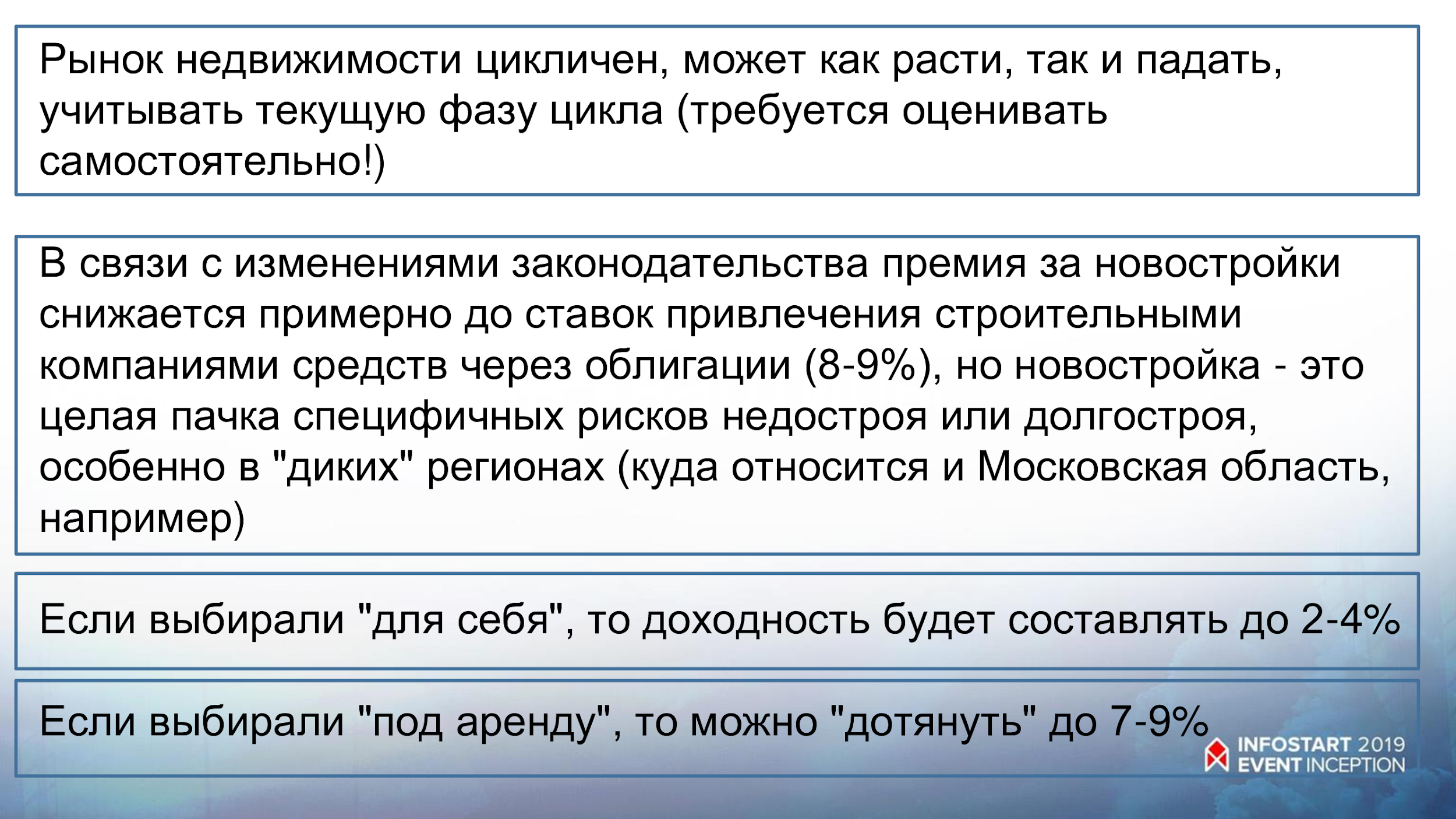

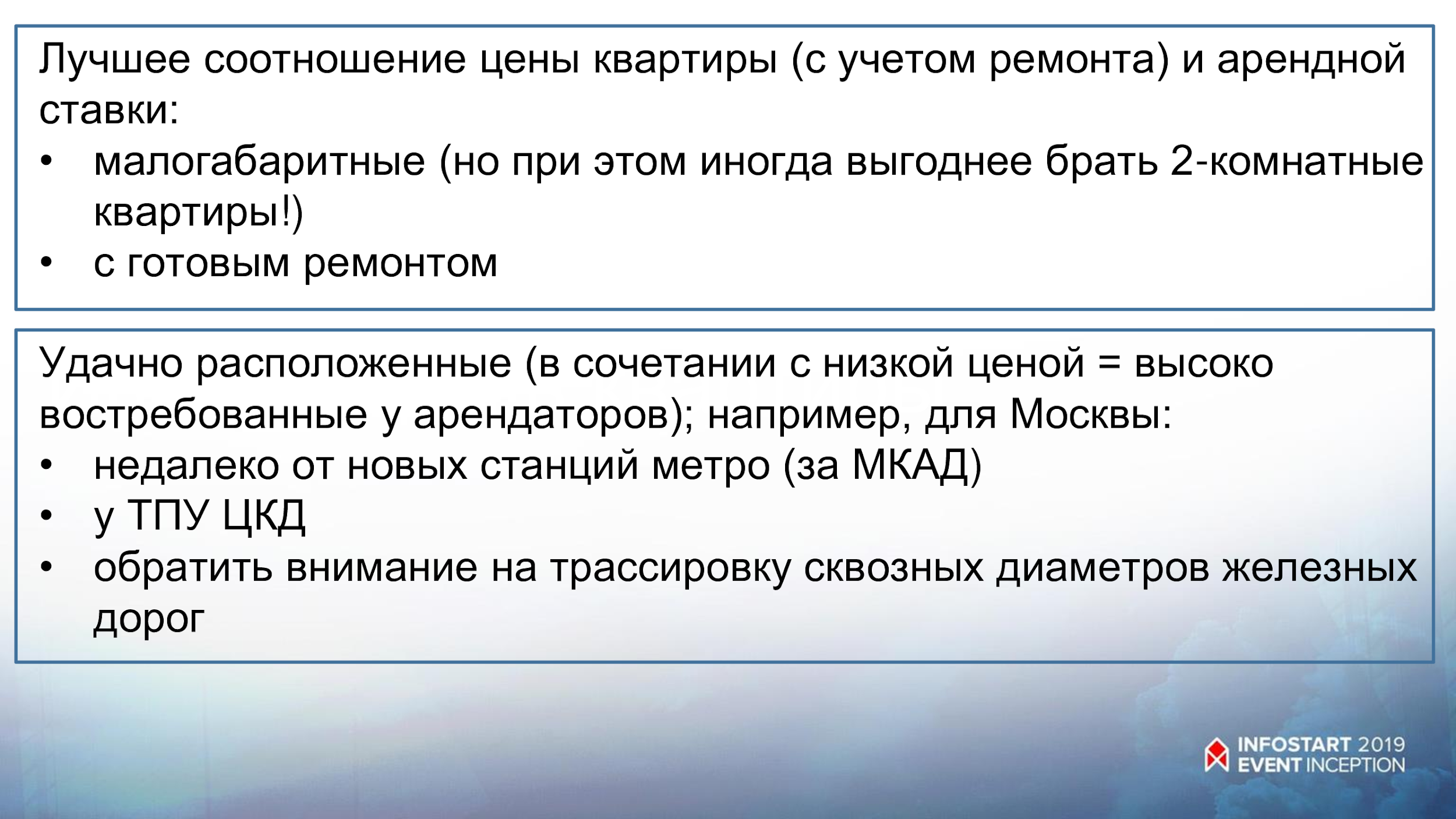

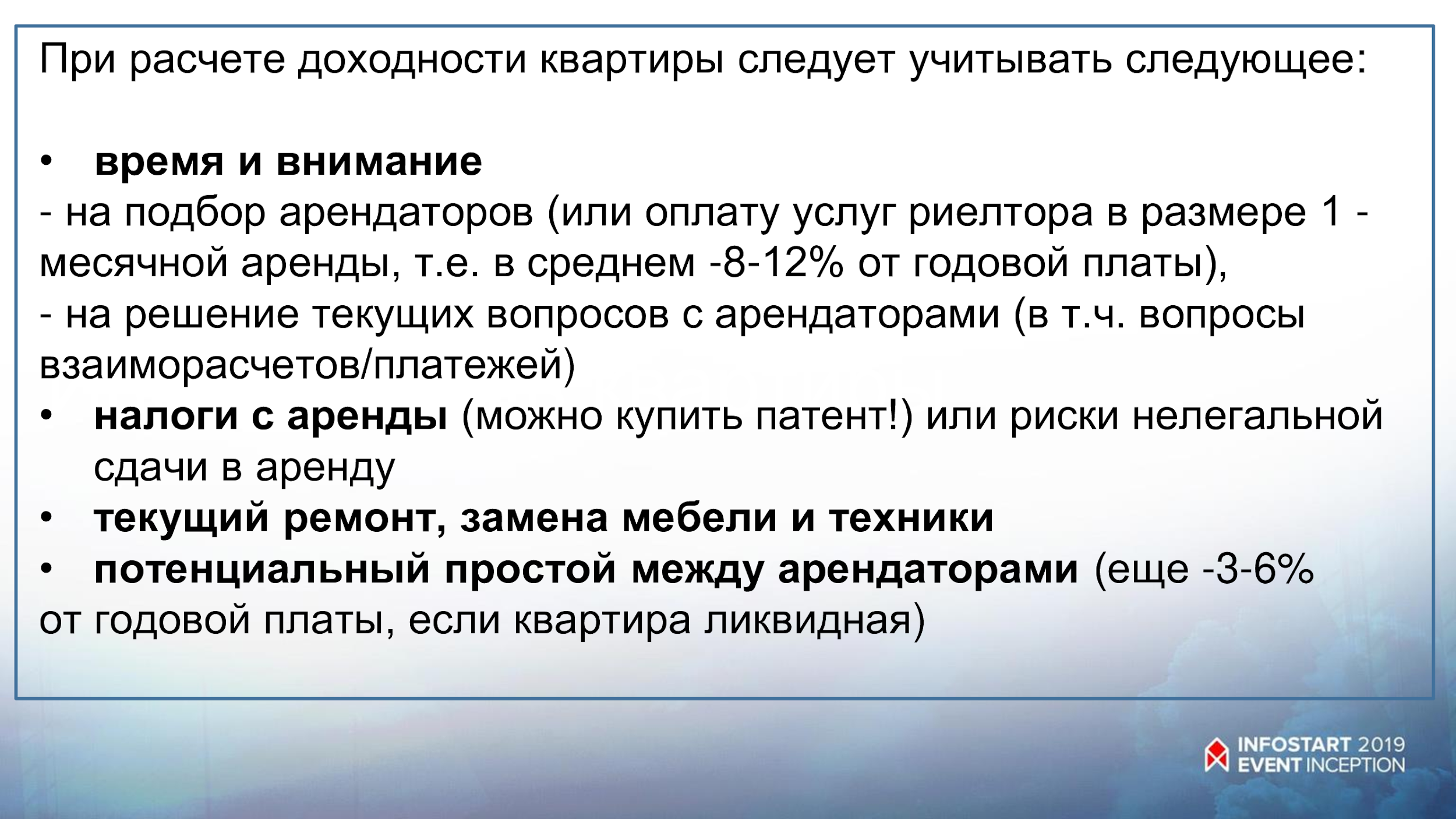

- Жилая недвижимость. Есть мифы и стереотипы, что, если купить квартиру, и потом сдавать ее в аренду, будешь в выигрыше. Но с точки зрения инвестиций здесь слишком маленькая доходность. Она будет ниже депозитов. При этом суеты очень много. Такой стереотип возник раньше, когда с 2003 по 2008 гг. был просто сумасшедший ежегодный рост стоимости недвижимости. Но этот рост сопровождался повышением цен на нефть, а цены на недвижимость и цены на нефть очень сильно коррелируют. Сейчас ситуация изменилась, и появившийся тогда стереотип уже начинает выветриваться, но у кого-то еще остался.

И еще совет: если вы очень сильно хотите вложиться в недвижимость, вы должны понимать, что инвестиционная квартира и квартира для себя – это разные квартиры. Потому что, если вы эти два понятия не разграничите, неправильно выберете инвестиционную квартиру, вы не получите никакой доходности. Чуть позже я еще расскажу, как надо выбирать недвижимость. Но вообще этот вид инвестирования не рекомендую. Если вы хотите инвестировать, лучше купить коммерческую недвижимость.

Если же говорить про загородные дома, я сам живу в таком доме, и эту проблематику знаю очень хорошо. Загородные дома – это даже не квартиры. Они не окупаются вообще никогда. Это дорогостоящее потребление, даже если домик небольшой. Так что загородные дома и дачи – это не про инвестиции, это про расходы.

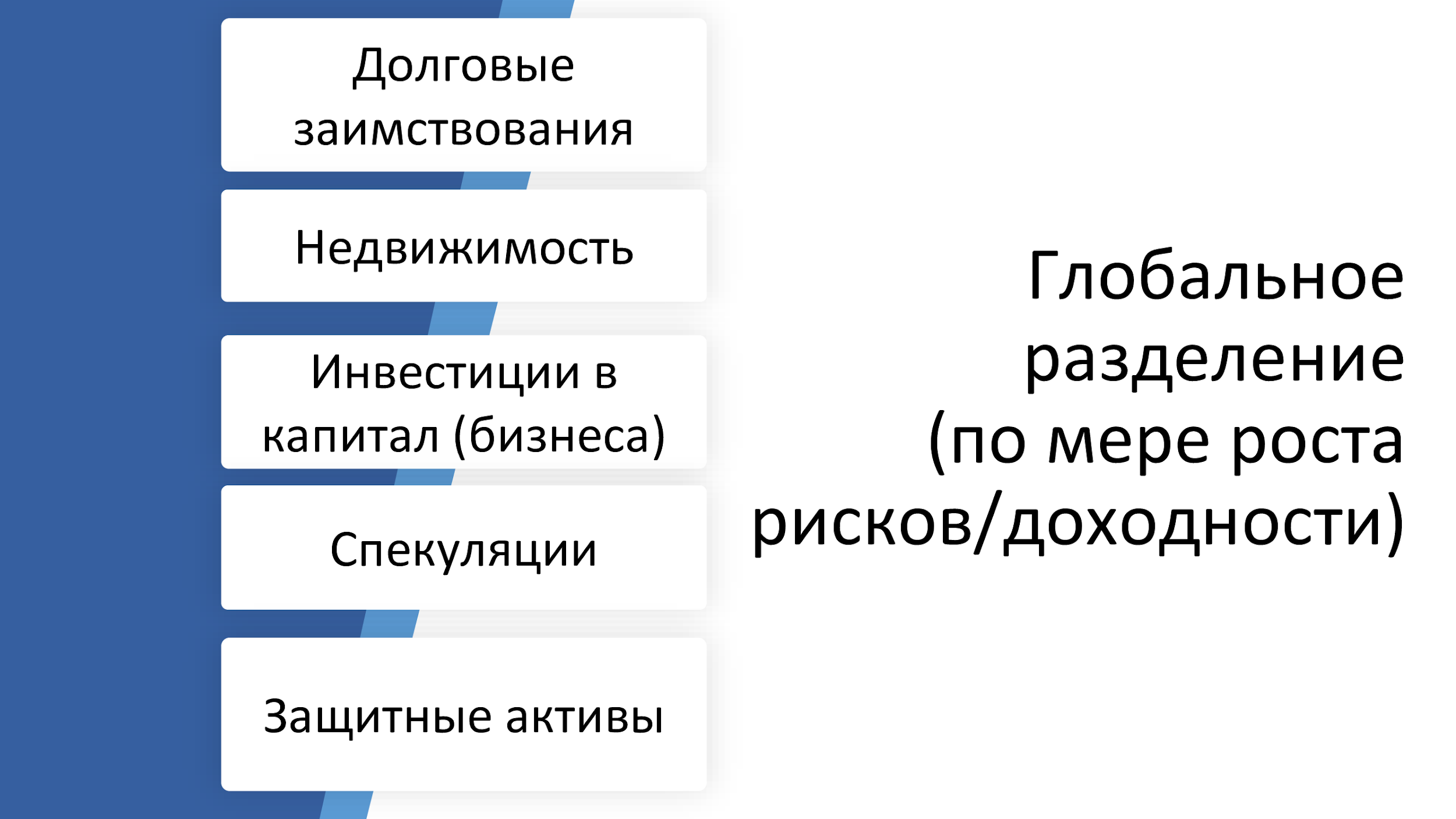

Классификация инвестиций по соотношению риск/доходность

Глобально инвестиции по мере роста рисков и доходности делятся так:

- долговые заимствования;

- недвижимость;

- инвестиции в капитал или бизнес;

- спекуляция;

- и есть особый вид активов – защитные.

Мы сейчас сконцентрируемся на долговых заимствованиях, недвижимости и инвестициях в капитал или бизнес. Спекуляции и защитные активы – это немного другая тема, мы их сегодня рассматривать не будем.

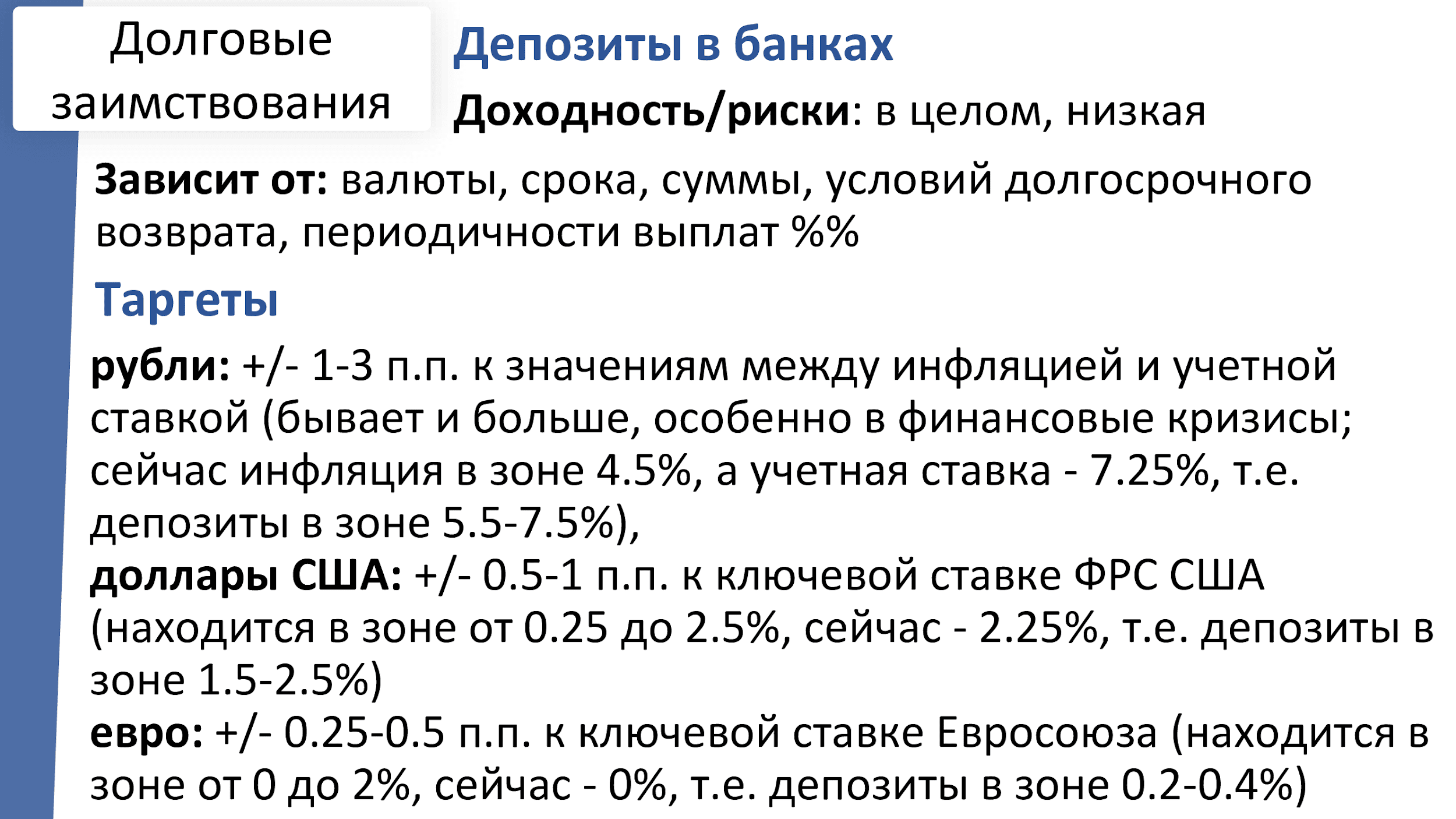

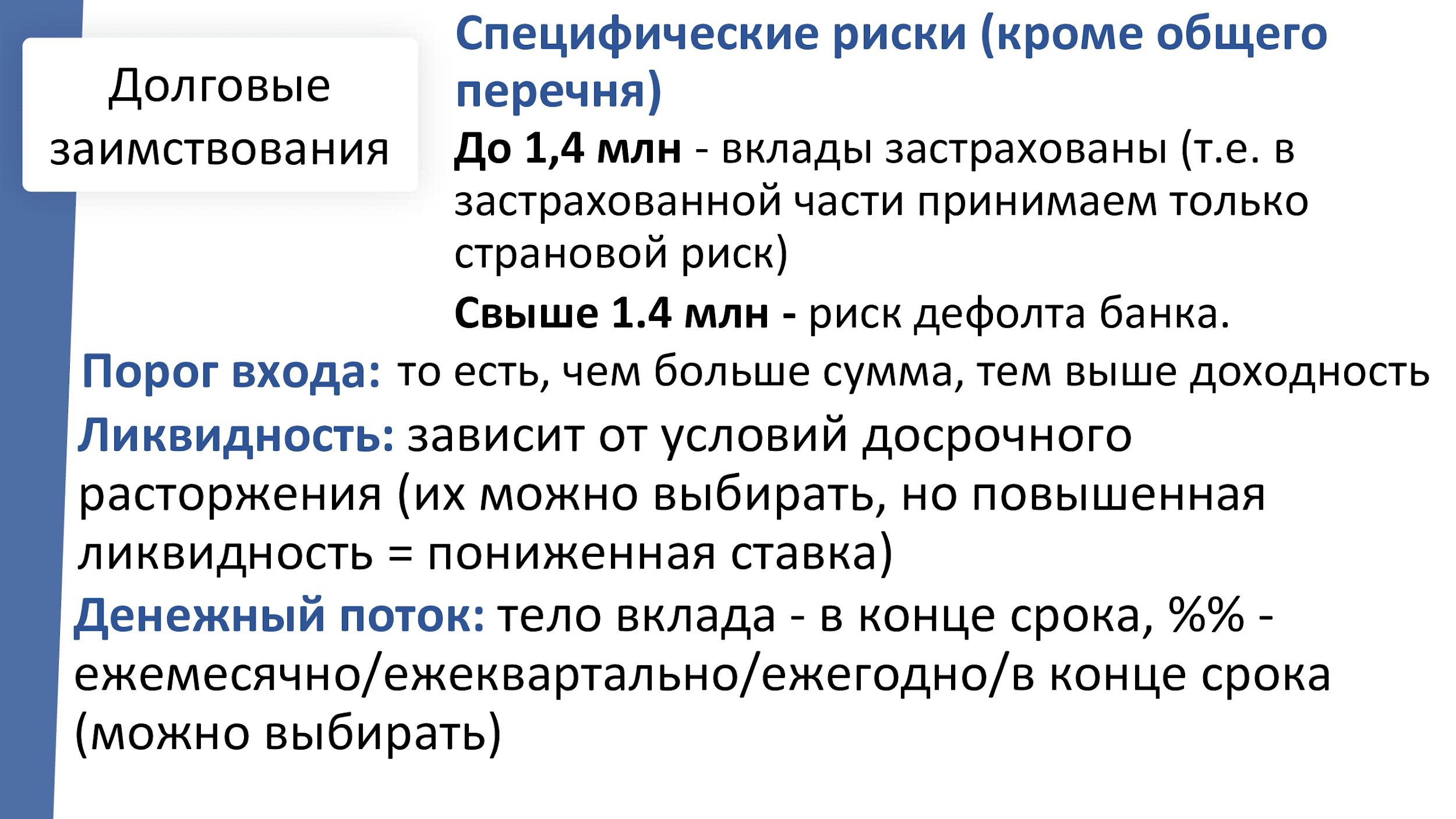

Долговые заимствования

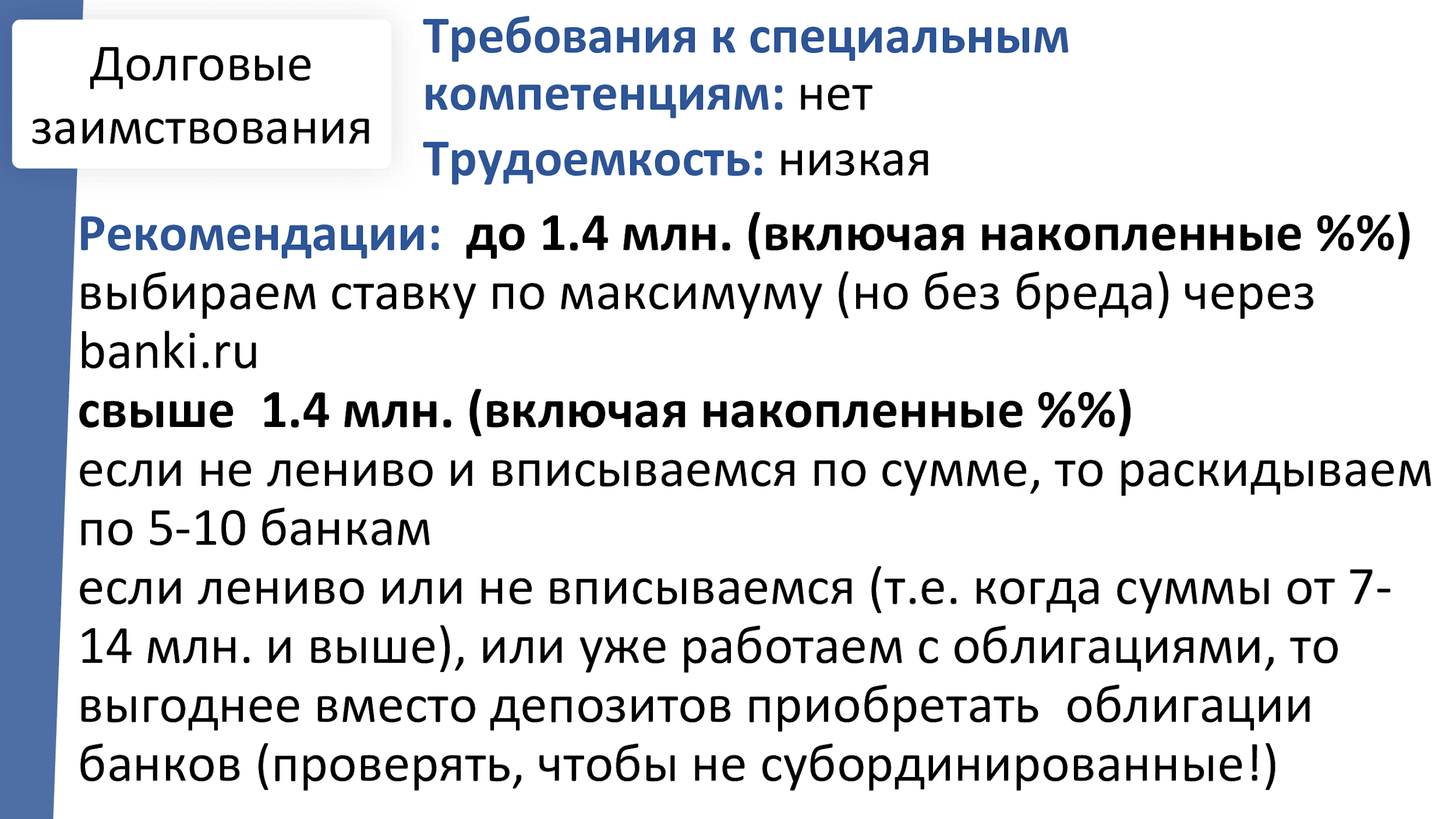

Депозитами в банках, наверное, все пользовались, поэтому вы должны что-то об этом знать:

- риски здесь низкие – в пределах 1,4 миллиона рублей;

- ставка зависит от срока, суммы, условий досрочного возврата, периодичности выплат процентов – в Сбере сейчас ставка 5.5% примерно;

- депозиты бывают в разных валютах, но депозиты в других валютах в банках – это совсем низкая доходность, она даже инфляцию не покрывает или находится в зоне покрытия инфляции. Поэтому основные депозиты – рублевые, потому что в любой стране основная работа идет в валюте этой страны, так что все закономерно.

Что еще можно сказать про депозиты:

- до 1,4 миллиона рублей они застрахованы. Единственное – в эти 1,4 миллиона рублей входят еще проценты. Поэтому надо размещать не 1,4 миллиона, а 1,25 миллиона, чтобы накопились проценты, и не было страшно потерять деньги.

- свыше 1,4 миллиона есть риск дефолта банка. Но если у вас есть 5 миллионов рублей, вы можете открыть депозиты в 3 банках, и каждый из депозитов будет застрахован. Хотел еще сказать, что банкротства банков не надо сильно бояться, потому что в пределах 1,4 миллиона рублей выплаты осуществляют через Агентство страхования вкладов (АСВ), и это простая, достаточно быстрая процедура.

- порога входа в депозиты нет, но чем больше сумма, тем выше доходность. Тут есть связь между суммой депозита и ставкой, которую банк готов выплачивать.

- такая же связь есть между сроком и процентом, но эта связь не линейная. Это зависит от текущей финансовой ситуации: может быть короткий депозит, но высокодоходный, а может быть депозит длинный, но доходность низкая. Это все индивидуальная ситуация, которая на самом деле управляется через Центробанк.

Наверное, многие знают сайт banki.ru, где можно отфильтровать предложения депозитов по разным параметрам. Можете смотреть по топу банков. Но тот, кто на самом верху, скорее всего, разорится, поэтому лучше возьмите следующий банк. Это без шуток!

Хотел еще сказать, что в пределах 10 миллионов, если не хотите брать на себя высокие риски и особо не хотите чем-то заниматься, можно воспользоваться следующей стратегией: оббежать как можно больше банков и раскидать деньги по депозитам.

Вопросы из зала:

- Ресурс banki.ru хорош не только тем, что помогает подобрать продукты, но и тем, что помогает выставить претензию в банк так, чтобы они тебе ее возместили, причем еще «облизали» со всех сторон. Там очень клиентоориентированно подходят к работе. По поводу вложений – сейчас появляются очень интересные продукты. Например, в Тинькофф-банке предлагают до конца года 10% остаток на счет. Сложность в том, что это действует только для новых клиентов, значит, вам надо открыть карту на друга, маму, папу, бабушку...

- Но вы об этом никому не рассказывайте, потому что у нас за это вообще-то есть ответственность.

- Да, вы все правильно говорите, я через это уже проходил. Но я могу честно сказать, что до 1, 4 миллиона можно вообще не бояться. Я лично через АСВ возвращал деньги из банков, которые рушились. Тем более, что в депозитах есть плюсы – вы всегда получаете высокий процент на остаток. Плюс, если мне прямо сейчас нужны деньги, чтобы куда-то вложить большую сумму – это краткосрочный депозит, поэтому я пошел в банк, всю сумму денег со всех банков без проблем снял.

- Спасибо. Интересный опыт.

- По поводу сказанного хотел бы уточнить. Есть 115-ФЗ – закон по поводу отмывания денег и финансирования терроризма. И по нему могут заблокировать абсолютно за все, в том числе очень часто блокируют за снятие денег. Поэтому насчет того, что можно прийти и снять сразу большую сумму, рекомендую снимать не больше 200 тысяч рублей. Можно попасть в разные ситуации. Потому что в законе есть уточнения, например, что подозрительными операциями считается покупка альпинистского снаряжения и продуктов питания в большом количестве. Нужно просто помнить об этом.

- Да, я об этом знаю, сталкивался. Правда, в отношении юридических лиц, а не физических. Но в целом, не бойтесь, ничего особенного при снятии не будет. Хотя все в жизни бывает. Но вероятность того, что у вас будет какая-то проблема, стремится к нулю. А то, о чем вы рассказываете, в основном касается юрлиц и индивидуальных предпринимателей.

- Как вы оцениваете надежность механизма АСВ?

- Надежность АСВ равна надежности государства (это страновой риск плюс риск дефолта). У нас сегодня в стране перестраховались и в погоне за низкой инфляцией охладили экономику высокими учетными ставками. Поэтому в целом у нас в государстве профицитный бюджет – денег у нас сейчас физически больше, чем мы должны. В большинстве стран мира считается нормальная долговая нагрузка до 50 % от ВВП. А у нас размер долгов у нас в районе 20%, т.е. остатки превышают долги. Когда такие резервы страна создает, она может быть менее эффективна – у нас же есть резервы. На мой взгляд, сейчас даже слишком высокая степень устойчивости и слишком низкая долговая нагрузка. С учетом этого государственная экономика в целом стабильна – предпосылок повторения 98% не видно. Поэтому с точки зрения АСВ и устойчивости – сейчас все очень хорошо.

Индивидуальный инвестиционный счет (ИИС)

Что такое ИИС? Если коротко, то это льгота, и она рабочая, живая. Ее суть в том, что вы разместили деньги в каком-то низкорискованном инструменте и получили вычет.

- Что значит вычет? Вы готовите пакет документов для налоговой службы, точнее, вам их готовит брокер. И по одному заявлению вам возвращают 52 тысячи рублей в год. Если более точно, то возвращают 13% от суммы годового взноса, который не может быть более 400 тысяч рублей. Поэтому получается: вы 400 тысяч внесли, 52 тысячи вернула налоговая, плюс вы получили доходность на эти деньги. Но вычет можно получить при условии, что у вас есть официальная зарплата и сумма уплаченного с нее НДФЛ достигает 52 тысяч.

- Единственный момент – счет открывают на 3 года. Там, конечно, есть всякие манипуляции по срокам, куча всяких техник. Но если упростить, получается так: если есть 1,2 млн руб. (каждый год по 400 тысяч вносить), каждый год по 52 тысячи вернули, через 3 года забрали деньги обратно, получили доходность. Это очень выгодно, выгоднее некуда. Альтернатив вообще никаких, поэтому если есть свободные 400 тысяч в год, ИИС – must have, и даже не обсуждаем. Главное, чтобы деньги не были последними. Если они понадобятся завтра, ИИС – не вариант.

Вопросы из зала:

- Упомяните все-таки, во что вкладываться, когда ты открываешь счет ИИС.

- Все очень просто. Для совсем ленивых есть схема доверительного управления. По доверительному управлению за вас все сделают в банке, и в этом нет ничего страшного. Эта схема будет чуть менее выгодной (у вас будет не 8% облигационная доходность, а 6,5% за счет комиссий), но вам без разницы, потому что вся фишка в этом НДФЛ, в этих 52 тысячах руб. У вас будет доступ к информации, личный кабинет – все, что надо, никакого обмана. Доверительное управление есть, к примеру, в Сбербанке. Или, если вам интересно, можете открыть обычный брокерский счет и попробовать самостоятельно разобраться. Тогда для вас вариант – ВТБ. Что покупать? В ВТБ есть приложение «Мои инвестиции». Когда деньги на счете появились, можно федеральные или региональные облигации купить. Но мы сейчас дойдем до облигаций.

- Подскажите, пожалуйста, какая доходность по ИИС. Когда я пытался узнать, в банке висит информация, что это до 18%, но с оговоркой, что вы можете все потерять. Когда я спрашивал хотя бы за предыдущие годы, никто ничего не знает.

- До облигаций мы сейчас дойдем. На ИИС можно покупать много чего, и все зависит от того, что вы купили на эти деньги. Поэтому доходность включает возврат 13% (максимум 52 тысячи руб.), плюс доходность от того, что вы купили. Например, если вы купили облигации федерального займа, сейчас их доходность 6,8-6,9 процента. Если купить региональные бумаги, там доходность будет 7,5-8 процентов – в зависимости от региона. Купили, допустим, акции, но акция – это уже другой мир – там как сложится. То есть долговые инструменты имеют некую гарантированную доходность, и их доходность вы покупаете в моменте. Но если упростить, то около 20% получите. Что касается рисков по государственным облигациям, то они крайне малы. Это долги государства перед разными кредиторами, включая иностранных. Невозможно придумать более страшный риск, чем риск дефолта государства, а защититься от него внутри страны, кроме как хранить наличные деньги, нельзя. Но и это не поможет, если дефолт придет, это спровоцирует огромную инфляцию, и деньги обесценятся. Получается, что надо хранить в другой валюте – швейцарском франке, японской иене, как я говорил.

- В ИИС есть такая хитрость: вы можете 400 тысяч руб. положить на счет, купить какую-то акцию, оставить 1 рубль, а часть денег забрать. В конце срока вы опять вносите эти деньги, получаете вычет. И оно работает. Но есть тут есть определенные хитрости. Это к тому, что можно не отпускать эти деньги от себя, но пользоваться этим инструментом.

- Действительно есть такие схемы, как сделать так, чтобы не хранить все эти деньги так долго в банке. Но вопрос – зачем. Потому что доходность этих денег в других местах будет ниже. Но если говорить, что вам нужно что-то надежное, но доходнее депозита, то это облигации. Но если есть более доходный способ инвестирования, можно использовать ИИС как дополнительную схему. Причем в хорошем смысле, поскольку там есть механика, которая в рамках закона позволяет эти деньги вывести быстрее, чем за три года.

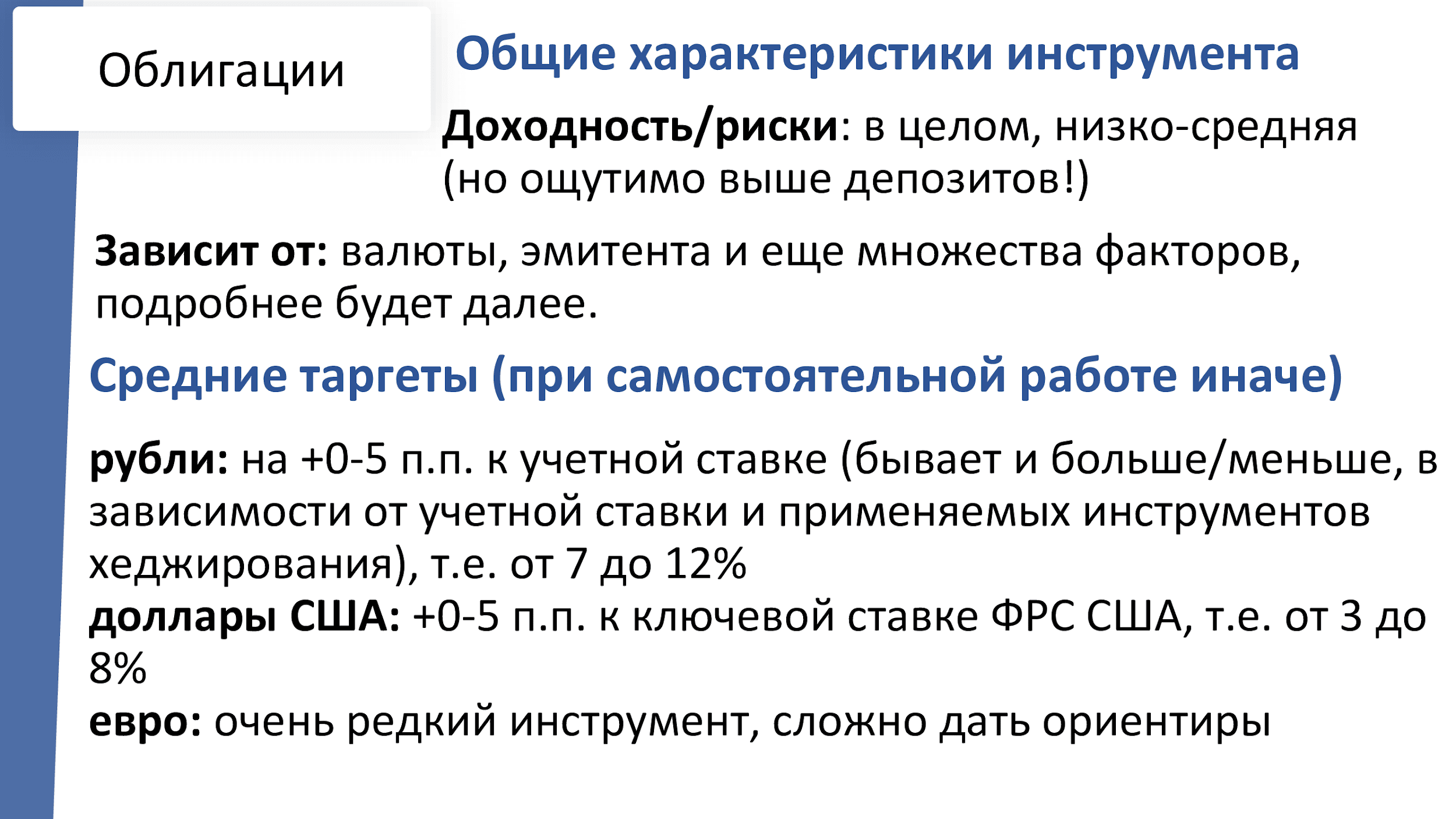

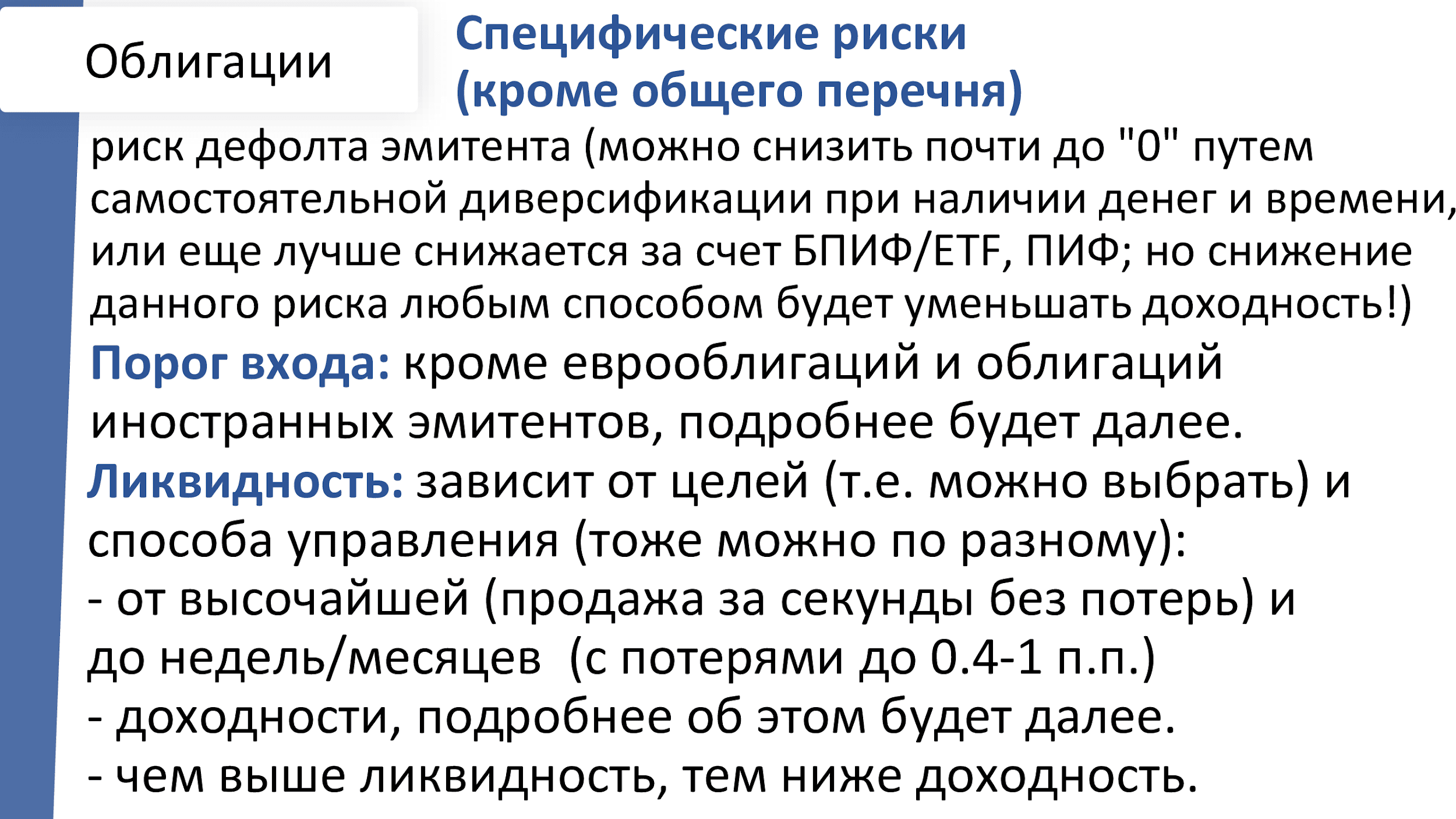

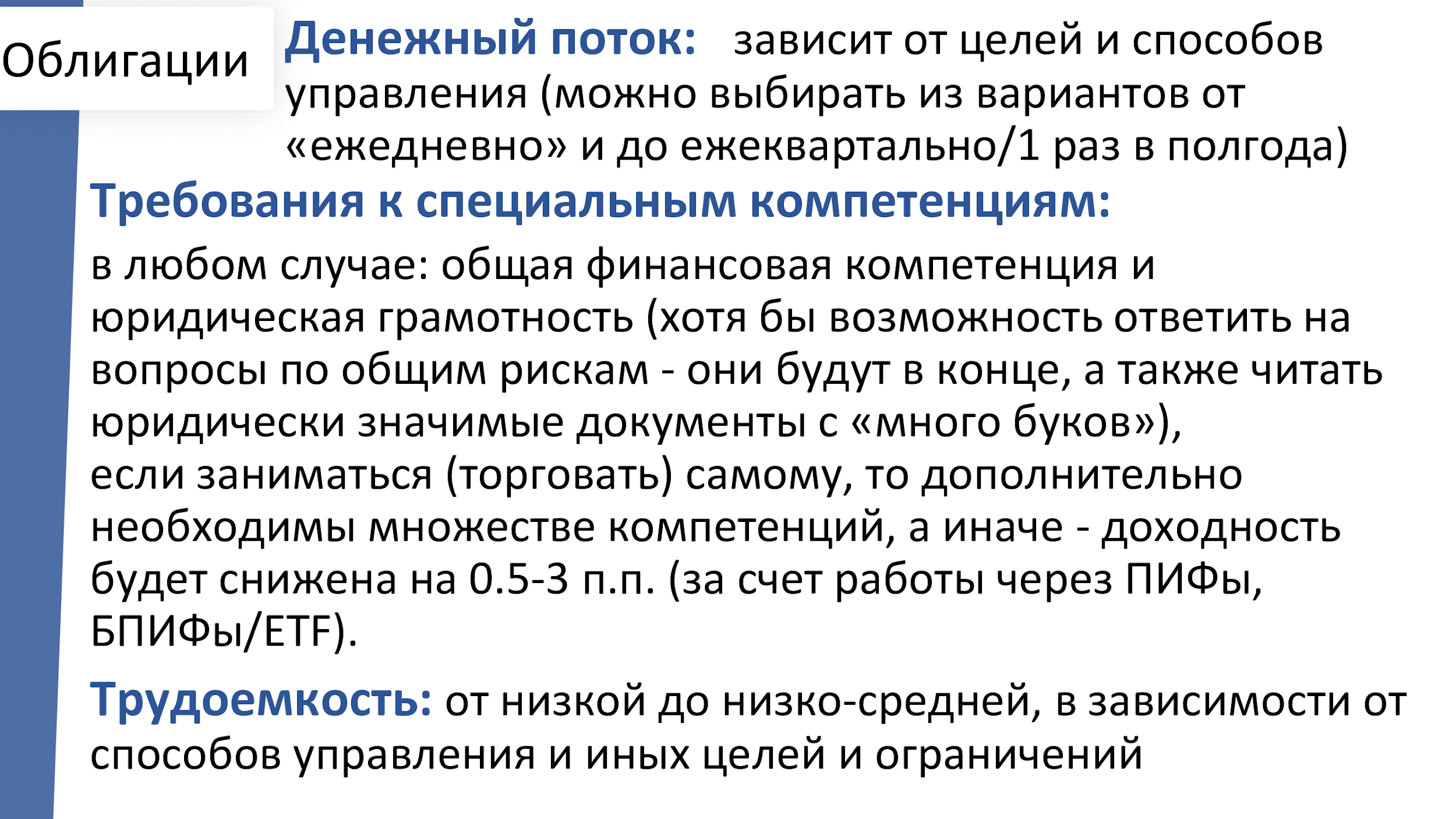

Облигации

Про облигации, как инструмент, мало кто знает. Но в целом я его рекомендую. В рамках ИИС вы с этим столкнетесь.

- По ним доходность выше. В Сбербанке по депозитам в рублях средняя ставка – 5,5%, а по облигациям доходность в среднем 7,2 – 7,4 процента. Если сравнивать депозиты и облигации, то облигации более интересный инструмент. Хотя природа такая же. Вы даете в долг: по облигациям – эмитенту, по депозитам – банку.

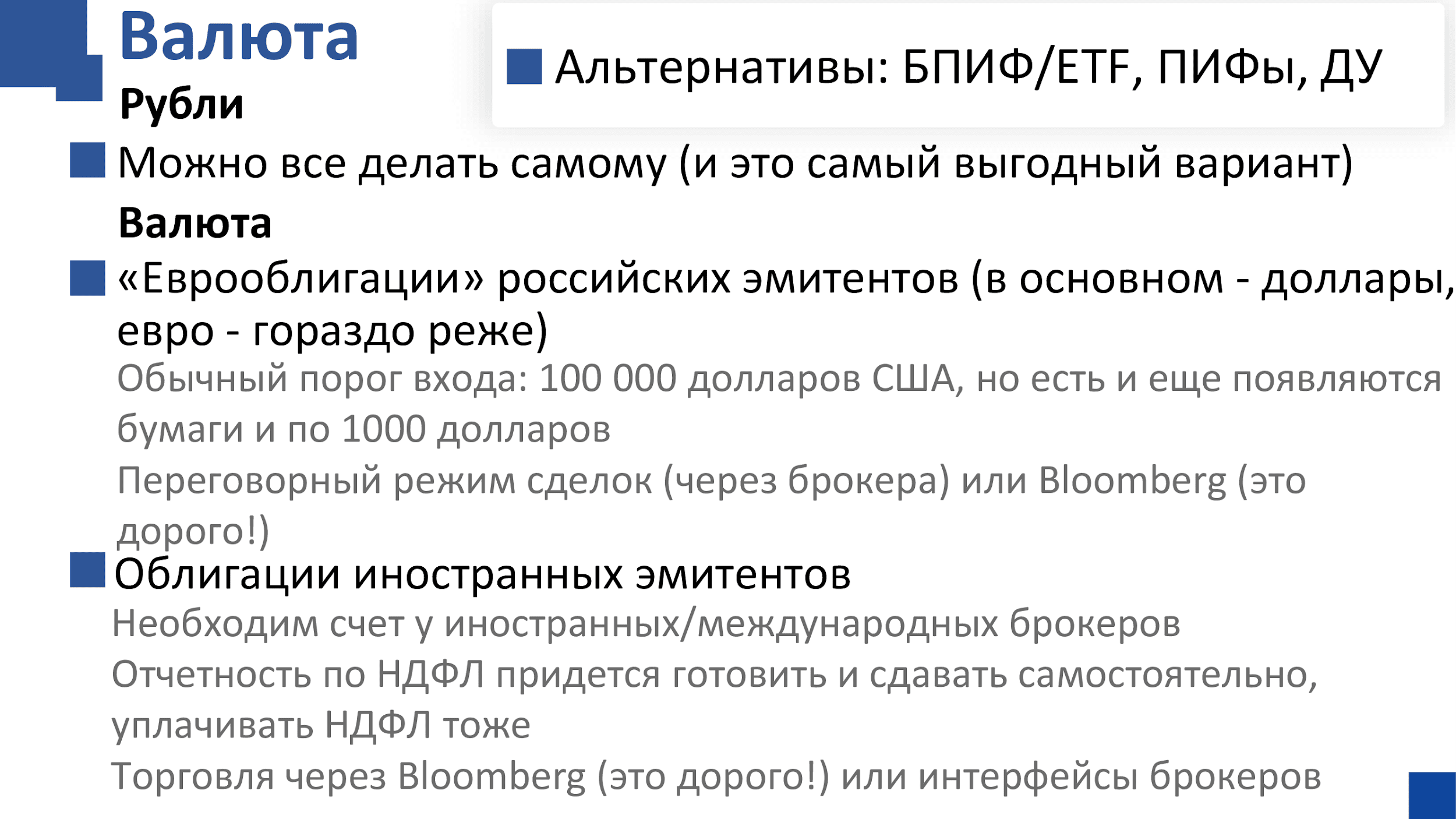

- Облигации бывают валютными – еврооблигации. Кого интересуют инвестиции в долларах, приобретайте облигации.

- есть еврооблигации;

- есть ETF, не все с ними просто и однозначно;

- уже появились такие инструменты, чтобы деньги копить в валюте и у наших компаний (Сбербанка, ВТБ, прочих банков), причем не в тех ставках, в которых депозиты.

На самом деле, когда мы говорим про валюту, мы говорим про доллар. Мир облигаций – это мир доллара. Все прочие варианты – экстремальные. Чтобы вы понимали разницу: доходность долларовых депозитов – 2-2,2%, а доходность долларовых еврооблигаций – от 4 до 5 процентов. Для доллара – это очень большая разница. Поэтому облигации – хороший инструмент и для валютных накоплений, и для сохранения средств в валюте.

Вопросы из зала

- Как зайти в эти долларовые облигации? Это банк какой-то или компания какая-то?

- Сейчас на бирже есть 14 инструментов для валютных инвестиций. Часть из них от компании Финэкс, она наиболее узнаваемая. Можете через поисковик найти «ETF Мосбиржа», и увидите страничку с 14 инструментами, по каждому – подготовлена презентация. Кроме презентации там будет код инструмента (тикер), которым можно пользоваться прямо в мобильном приложении (например, в «Тинькофф Инвестиции», «ВТБ Мои Инвестиции» и других) – там можно выбирать инструмент по этому коду.

- А комиссии брокеров не съедают прибыль при использовании этих инструментов?

- Если говорить про транзакционные комиссии брокеров и биржи, то они очень низкие, это какие-то копейки при наших суммах. Хотя я удивился: в ETF есть еще комиссия самого организатора, управляющей компании ETF, она в России где-то 0,5-0,6 процентов от чистых активов в год, что по сравнению с ПИФ вообще ничего. Но на западе комиссия в 10 раз меньше. Я был в шоке от жадности наших управляющих компаний, когда узнал, что комиссия за ETF у управляющих компаний в других странах в 10 раз ниже.

- И еще вопрос – облигации как-то страхуются, как депозиты?

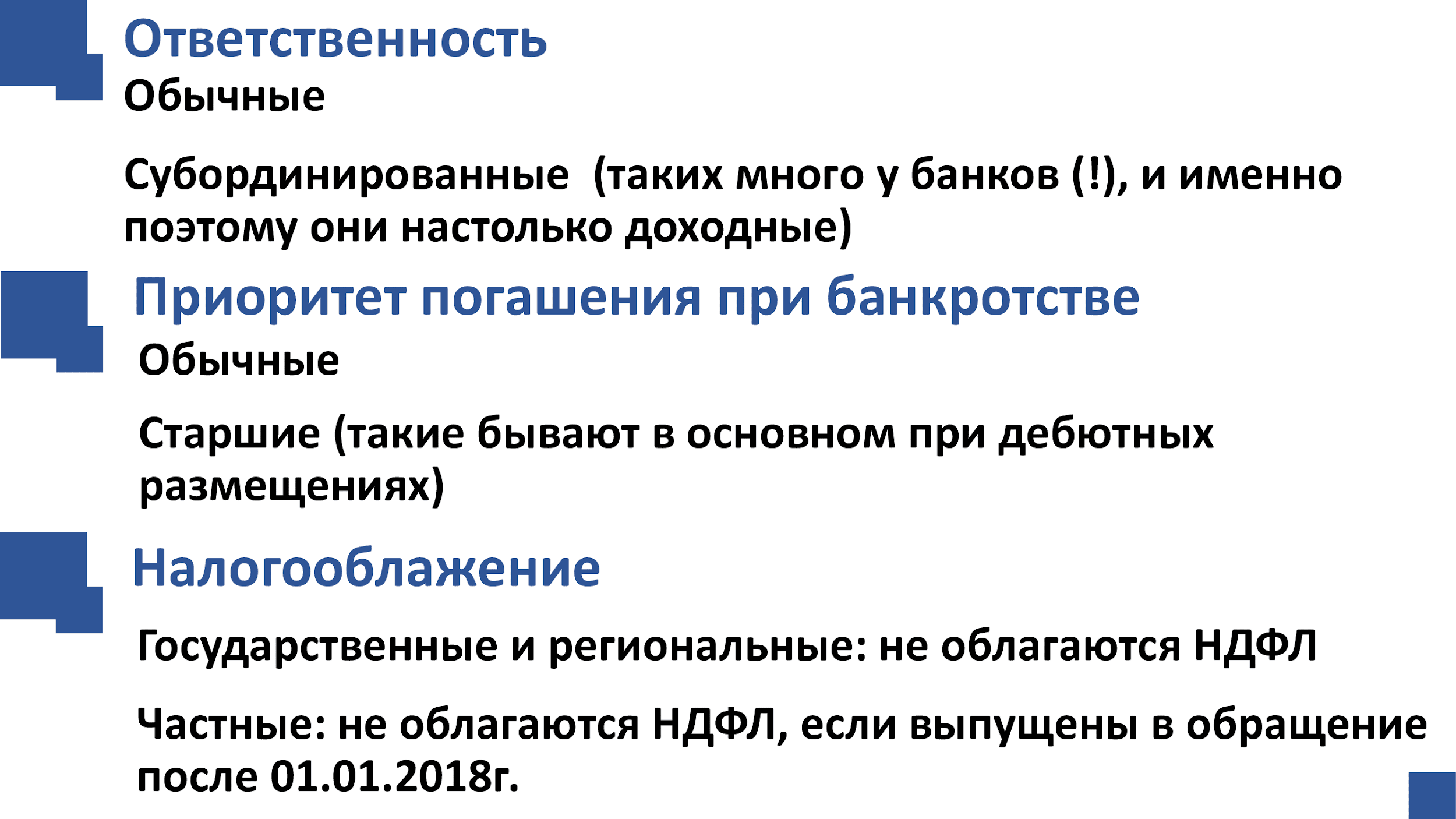

- Нет, АСВ – это механизм для защиты вкладчиков коммерческих банков. А все, что в мире облигаций происходит – вы несете риск дефолта эмитента самостоятельно. Но если эмитент – это государство или регион нашего государства, то эти риски незначительны, хотя, конечно, тоже существуют. Это маловероятно, как минимум, в ближайшем будущем. Если не будет каких-то глобальных войн. Но с облигациями банков надо быть осторожнее.

Какие бывают облигации? Я не буду сейчас рассказывать про паевые инвестиционные фонды, потому что это вообще невыгодно. И весь мир уже давно перешел на ETF – индексные фонды. У нас в России Мосбиржа и ЦБ придумали им название БПИФ, но во всем мире они называются ETF. Это для валютных историй.

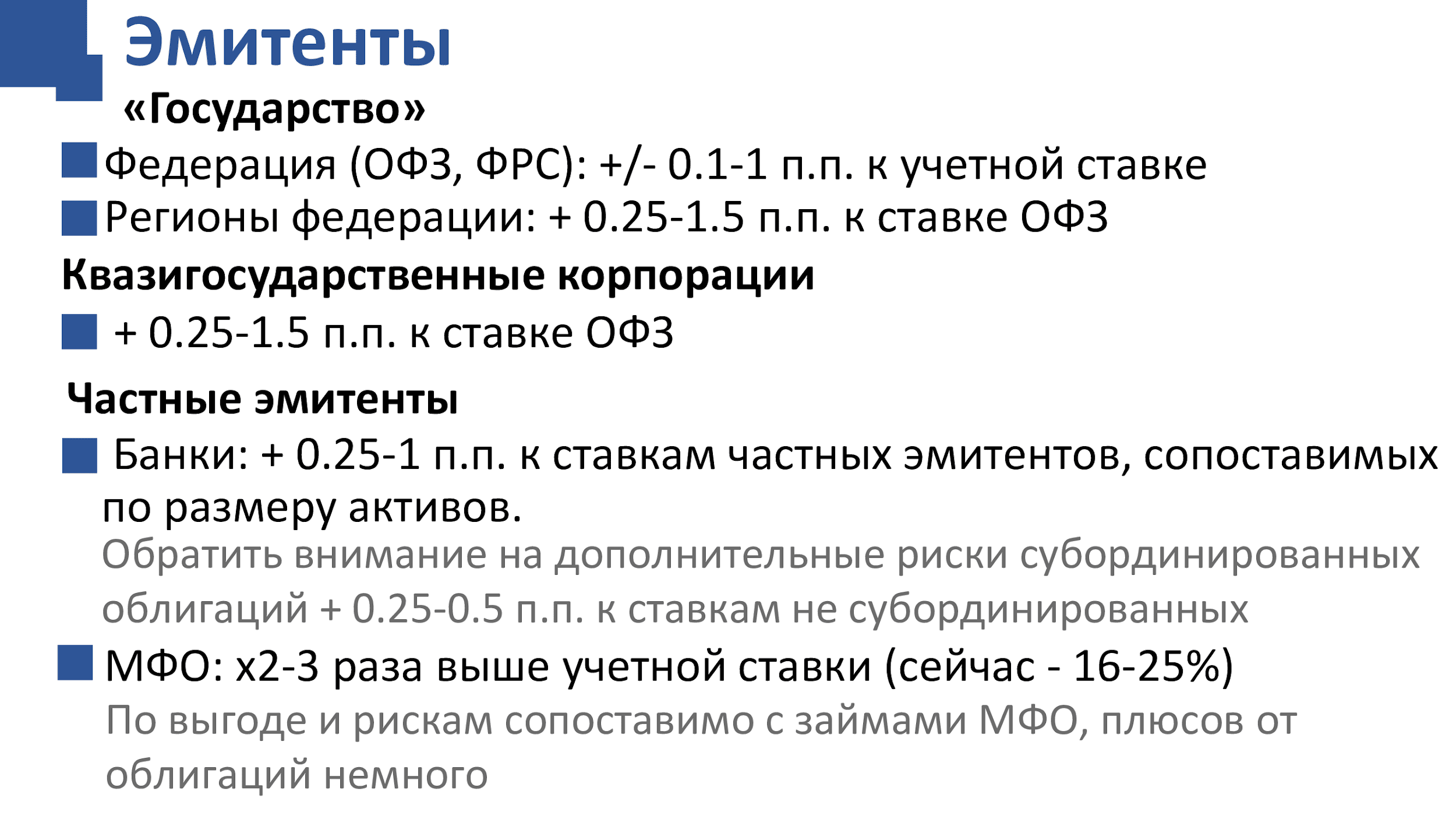

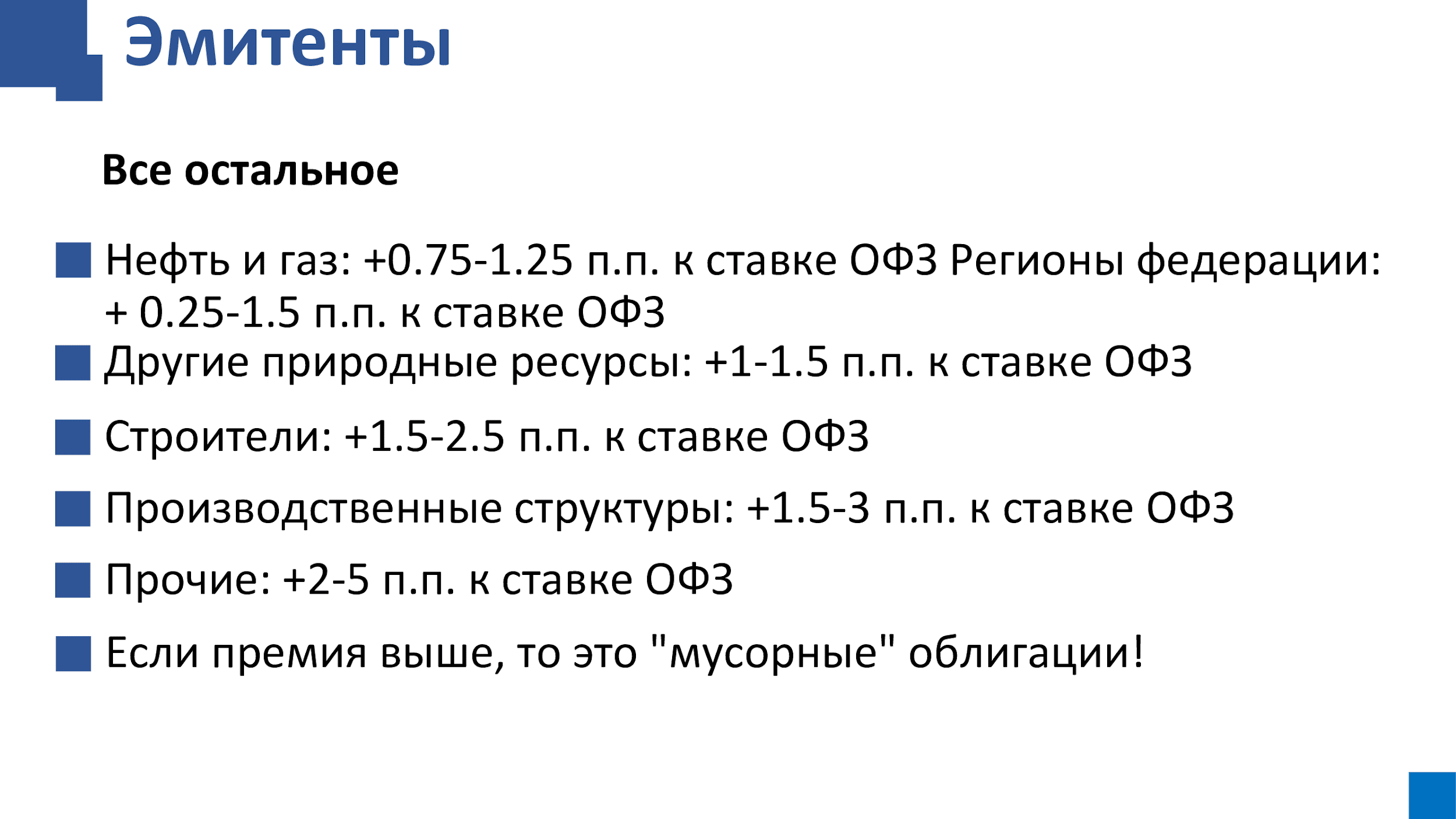

Что касается рублевых, там все просто. Есть классы эмитентов:

Само государство – это Минфин фактически, и регионы нашей страны – Москва, Санкт-Петербург и т.д. Чем более депрессивнее регион с экономической точки зрения, тем выше ставка на эти бумажки. Поэтому те, кто в курсе, любят депрессивные регионы нашей страны, они доходнее. Среди них – Хакасия, Мордовия, Карачаево-Черкесия. Риск дефолта одного региона, учитывая их количество, приведет к такому росту стоимости заимствований для всего государства, что такого никогда не было. Поэтому упрощая, скажу, что для физического лица лучше вкладывать в регионы. У них ликвидность пониже, хотя тоже зависит от суммы. Если суммы не очень большие – несколько миллионов рублей, на ликвидность можно не обращать внимание. Но если суммы большие, надо уже смотреть, потому что потом можно долго вытаскивать деньги из этих регионов.

Вообще рекомендую вкладывать так:

- ОФЗ – Минфин;

- региональные бумажки;

- квазигосударственные компании (около государственные, у которых контрольный пакет акций у государства, например, Газпром);

- корпораты – это уже частные компании из банковского или небанковского сектора.

- С банковскими облигациями призываю быть осторожней, потому что в случае проблем они списываются в капитал. Поэтому не надо. Особенно, если вы не разбираетесь еще в этом.

Корпоративные облигации надо брать аккуратно, за доходностью сильно не гнаться, потому что там много рисков. Но если вы очень любите компанию, мне, например, очень нравится группа компаний ПИК, можете в нее тоже вложить. У меня какие-то деньги в ПИКе тоже есть. Вот такой принцип.

Короче, запомнили:

- 14 инструментов ETF (БПИФ) – если валюта;

- регионы – если рубли;

- ОФЗ – если вообще боитесь. Но регионы лучше.

Государственные и региональные не облагаются НДФЛ. Кстати, сейчас НДФЛ не облагается доход, полученный при инвестировании в корпораты, если их облигации выпущены после 1 января 2018 года. Поэтому про НДФЛ тоже можете забыть.

Где читать характеристики облигаций? Для этого есть специальные сайты – https://www.rusbonds.ru/, https://bonds.finam.ru/. Первоисточник – проспекты эмиссии. Смотрите, изучайте.

Вопросы из зала

- Если мы берем облигации, мы понимаем, что у них есть график каких-то выплат, если мы берем акции, мы понимаем, что мы играем. А что мы делаем с ETF?

- Там есть маркетмейкер – организатор торгов, который обеспечивает ликвидность. Чтобы были обороты, чтобы вы всегда могли купить или продать облигации, этим занимаются маркетмейкеры. Если коротко, то там нет купонных выплат, там просто прирастает цена бумажки. По облигациям как все происходит? Вы ее купили, потом вам раз в 3-6 месяцев приходят проценты. В большинстве случае проценты приходят на карту, а не на основной счет. Но можно проценты возвращать на основной счет, чтобы можно было вновь инвестировать. У облигаций действительно, работает принцип выплат. А у ETF – цена просто растет или падает. Когда растет, вам за счет этого проценты капают. Теоретически она может падать, но это редкость. Еще хочу сказать, что ETF – это не на неделю и не на месяц. Любые индексные инструменты – это инструменты на срок от 1 года до 3 лет. Вообще целевой срок будет определять, какие бумажки вам надо покупать. Я не просто так говорил про цели по инвестициям, потому что подбор бумаг связан с этими целями, в том числе, по сроку или даже в первую очередь по сроку

- Если мы покупаем ETF в рублях, торги все равно в долларах?

- Можете в долларах купить, можете в рублях. В зависимости от того, какой у вас счет. Но всего в валюте в России есть 14 ETF. Это на западе есть спецпорталы, и там десятки тысяч ETF, но у нас пока на Мосбирже только 14. А история с открытием счета у западных брокеров – это не сегодняшняя тема. Это слишком долго рассказывать.

Для общего кругозора предлагаю дополнительно ознакомиться с текстами на слайдах.

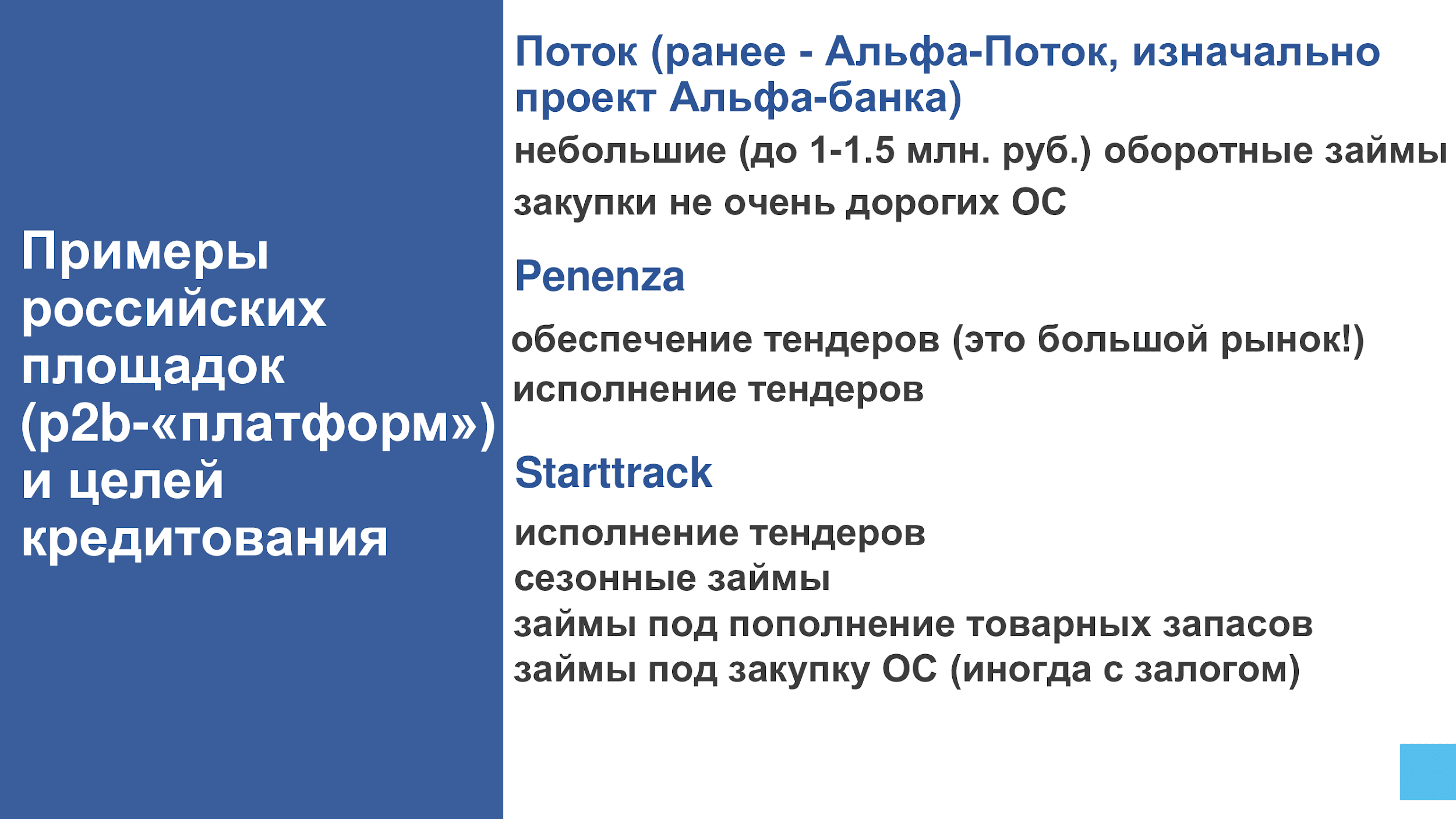

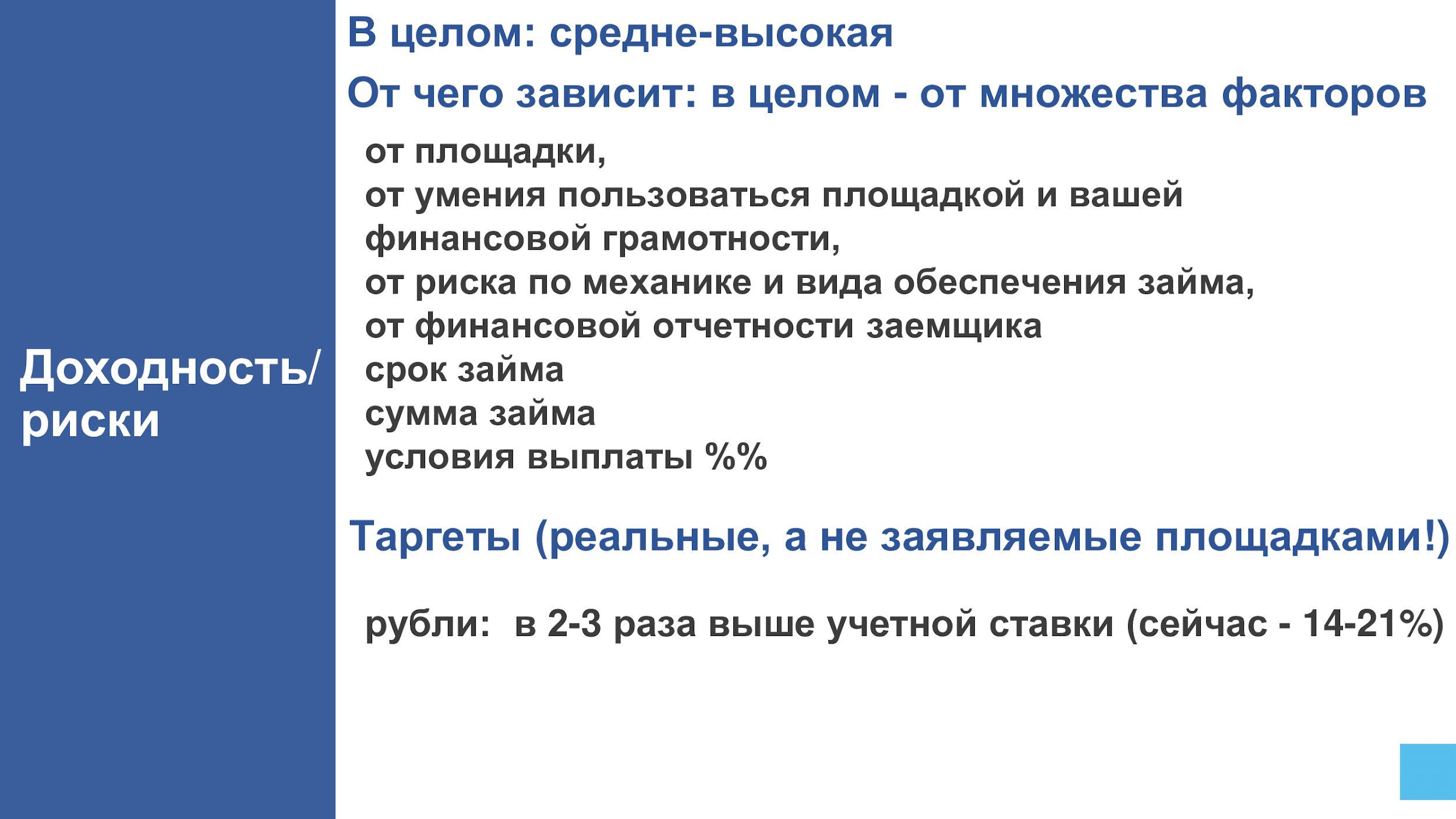

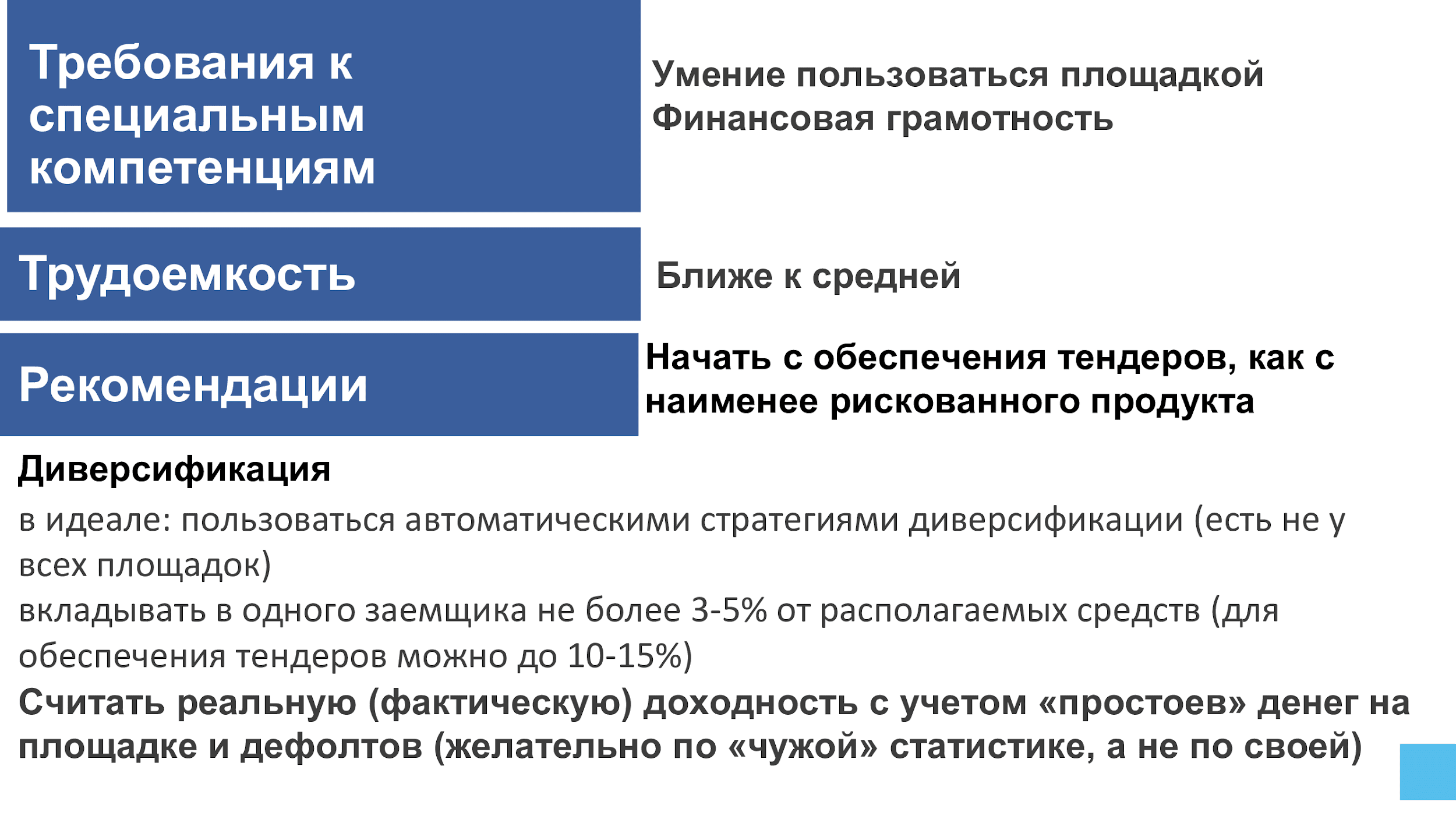

Кредитование бизнеса через площадки (p2b-платформы)

Пару слов хочу сказать еще про другие инструменты.

На p2b-платформах можно получить доходность от 16 до 22 процентов. В России есть:

- Поток;

- Penenza;

- Starttrack – фонд развития интернет инициатив.

В чем суть? Это долговые заимствования через p2b-платформы. К ним обращаются некоторые компании, они их проверяют, после проверки разрешают этим компаниям привлечь инвестиции на своей площадке. А вы, как инвестор, можете инвестировать в одну компанию или в несколько. Я сейчас опять про долги, но про долги через площадки. Это всё реально. И доходность 16-22 процента – реальна. Но этими инструментами и площадками надо уметь пользоваться.

- Поток я бы не очень рекомендовал вам.

- Penenza – наиболее безопасна, потому что у них сделана интересная модель обеспечения и исполнения тендеров, и риски пониже.

- У Starttrack риски чуть выше, но тоже приемлемые. Единственное, различайте, что вы у них именно займы размещаете. Starttrack – это ФРИИ (фонд развития интернет-инициатив), это не какие-то мошенники. Все реально.

А там дальше у них интерфейсы, где можно выстраивать свои стратегии. Целый мир, но все реально. Надо заниматься, вникать, погружаться. Это интересно, и запросто можно повысить доходность инвестиций.

Вопросы из зала

- У меня, скорее, не вопрос, а собственный опыт. Конкретно с Альфа-Потоком. Потому что ожидаемая доходность там может достигать 20%, но, как всегда, есть риски того, что человек обанкротится. Конкретно в моем примере доходность с 20% в один прекрасный день опустилась уже до 8%. Тут уж как повезет.

- Да, но вы людей не пугайте сильно. Я специально сказал, что Поток, это раньше Альфа-Поток, проект Альфа-банка ранее, не рекомендую. Это не мошенники. Там просто есть риски. Довольно большие риски. Но если бы вы диверсифицировали инвестиции и дали бы не одному заемщику, а сразу 20, уровень риска был бы ниже. У вас бы не получилось 8% вместо 20%. Поэтому я сказал, все реально, никакого мошенничества нет, но есть риски. Но и доходность тоже можно получить от 16 до 22 процентов. Кто переживает, для безопасности рекомендую начать с Penenza. Потом можно перейти на Starttrack.

- А за какой период ожидается доходность 16%?

- Доходность измеряется в годовых, поэтому оборачиваемость не имеет значение.

- А на какой срок надо размещать деньги?

- Там разные параметры. У Penenza сроки короткие, если мы говорим про обеспечение тендеров. Там есть график погашения. Но если взять общие порядки, то это месяц – три – шесть – двенадцать. Но есть варианты, из чего выбирать. Хотя на месяц тоже невыгодно. Обычно от 2 до 6 месяцев, до года. Повторю, это реально, но трудоемко. Я, например, этим не пользуюсь, потому что это трудоемко: надо изучать, погружаться, отслеживать. Короче, у меня времени просто нет.

Кому интересно – дополнительный материал на слайдах.

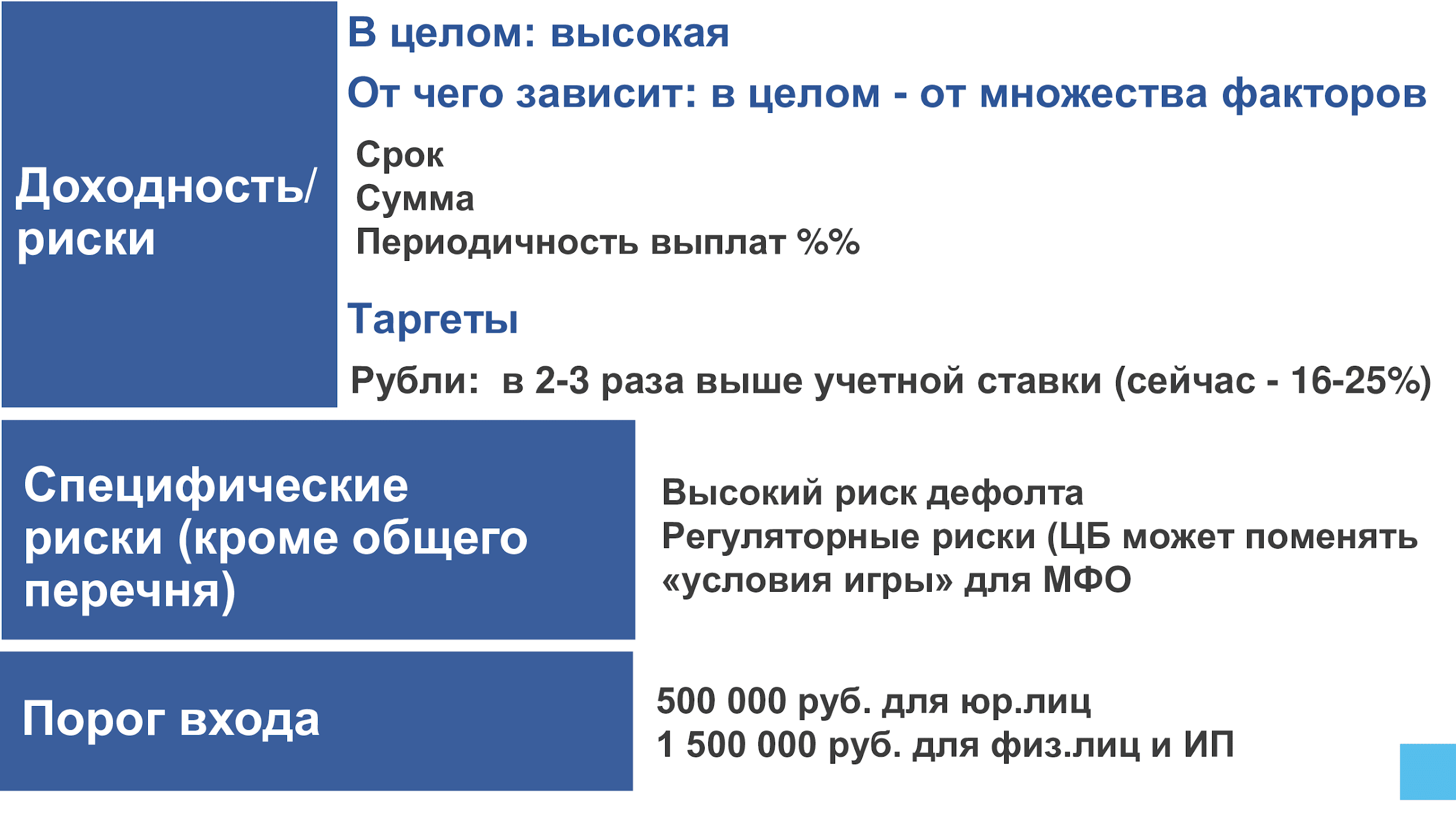

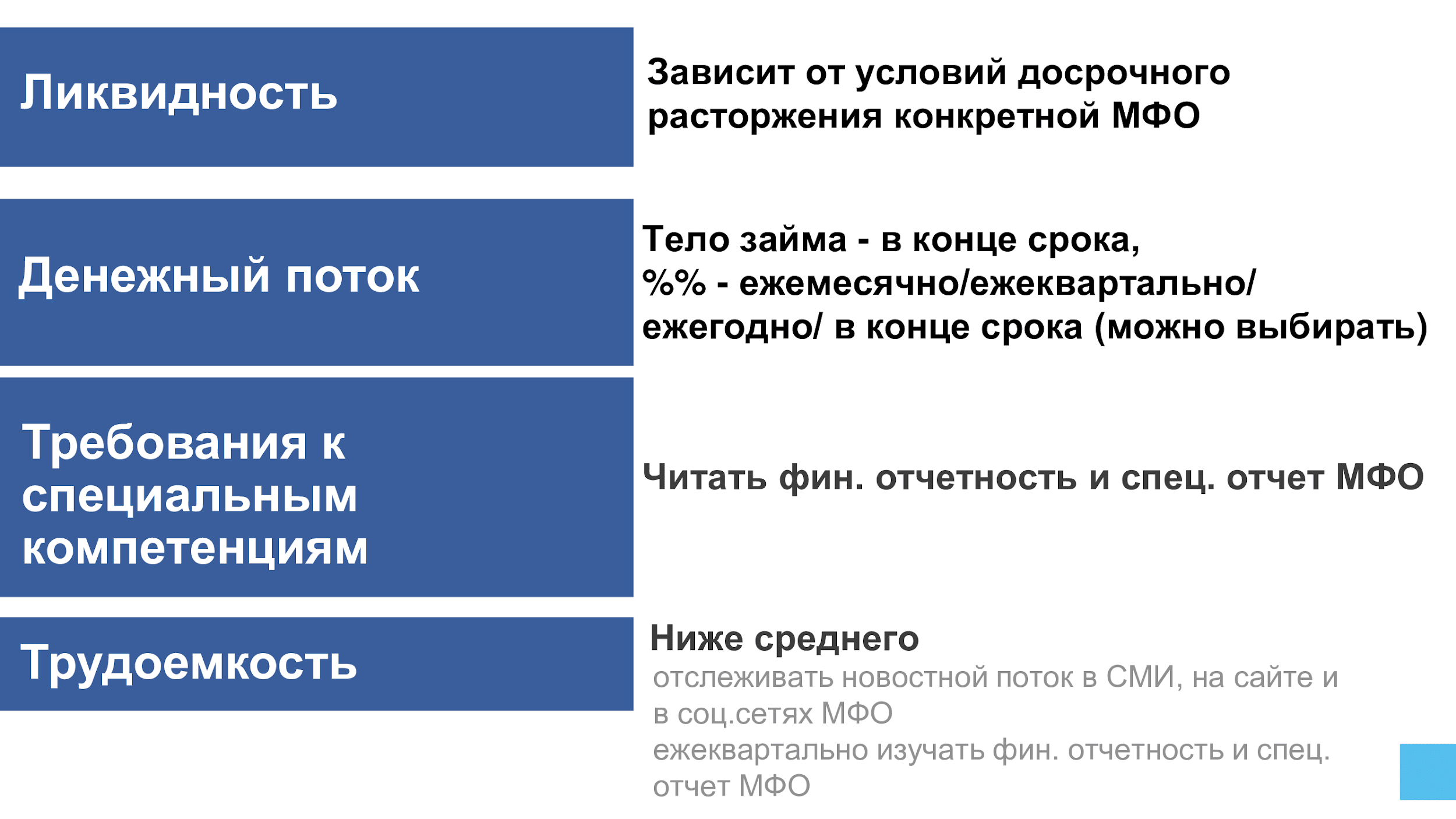

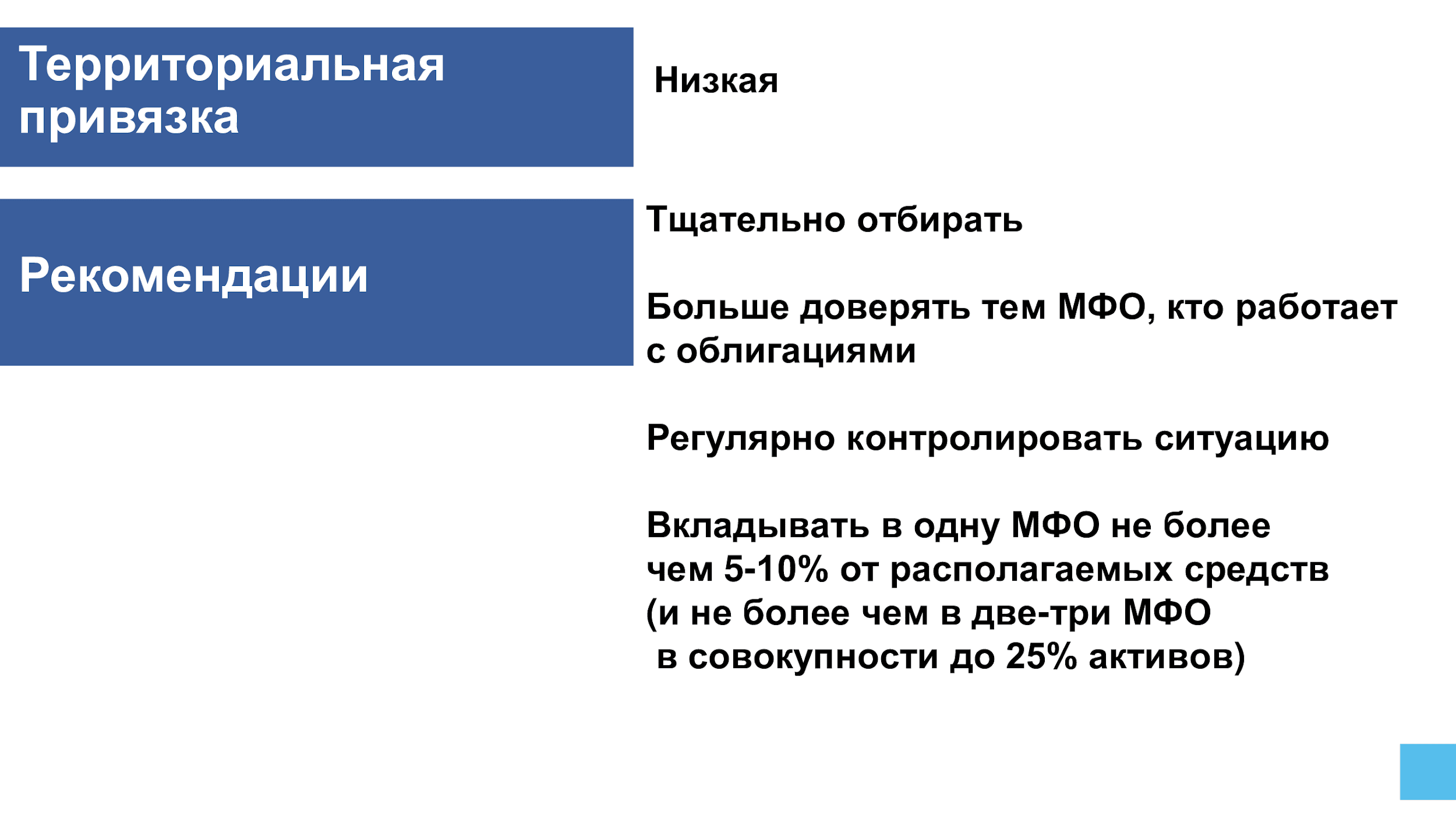

Займы в МФО (МФО как p2c-платформа)

МФО – это микрофинансовые организации, альтернатива банкам, если те отказываются предоставлять кредит. А вы можете дать деньги им, чтобы они могли потом дать физлицам кредит. МФО мы рассматриваем как p2c – платформу.

Доходность этого инструмента тоже от 16 до 22 процентов. Риски есть? Есть! Где выше риски – на тех площадках или на этих? На МФО – выше на сегодня. Но такой инструмент существует.

У меня, например, в одной МФО есть некая сумма, я сам это испробовал. Но надо аккуратно выбирать МФО. Могу не в качестве рекламы порекомендовать МФО «В кармане». Но вкладывайте туда в пределах 10 – 15 процентов от располагаемой суммы. У меня там есть инвестиции. Значит ли это, что это безопасно? Нет, не значит. Но каждый сам оценивает риск и, соответственно, доходность.

Вы же понимаете, что вы должны принять риск, смириться с тем, что вы можете потерять деньги. Если риск состоится, вы не должны потом рвать на себе волосы и лежать в психбольнице. И деньги надо вкладывать только свободные. Ни в коем случае не заемные. А в такие инструменты, которые дают больше доходность, надо инвестировать только часть. Тогда это повышает общую доходность портфеля. Допустим, 70% лежит надежно, оставшиеся 30 – разбиты по трем видам инструментов поровну. И они вам повышают общую доходность портфеля. Диверсификация – наше все!

Без рисковых инструментов будет доходность невысокая. Но чудес не бывает. Риск равен доходности.

Тут всякие условия использования. У них нет платформ, есть только свои личные кабинеты и пр.

Инвестиции в квартиры

Про инвестиции в квартиры я вначале говорил. Повторюсь, что можно выбрать хороший вариант. Главное – выбирать как инвестицию, а не для себя или своих детей через 20 лет.

Тут конкретные рекомендации – почитайте.

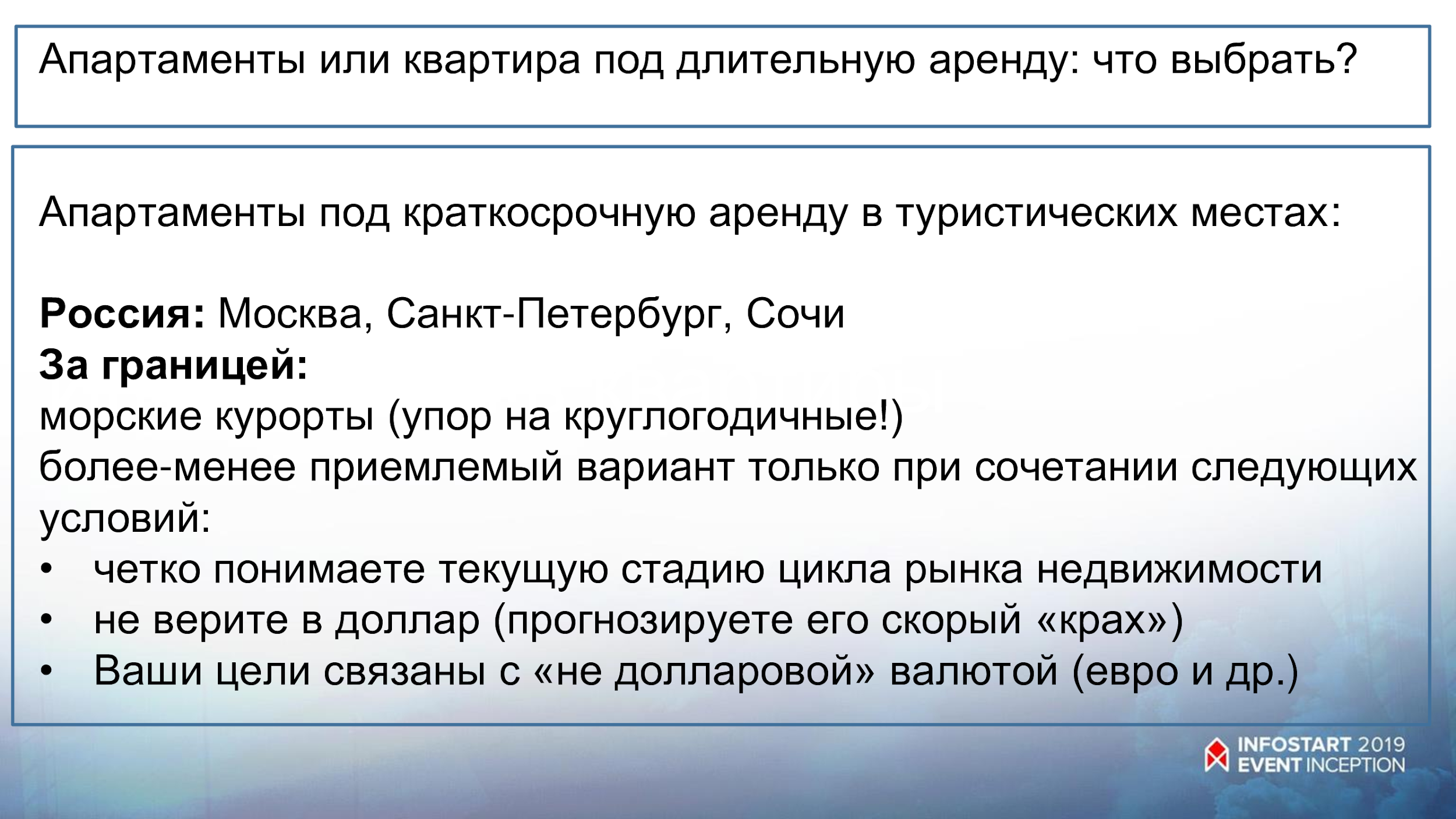

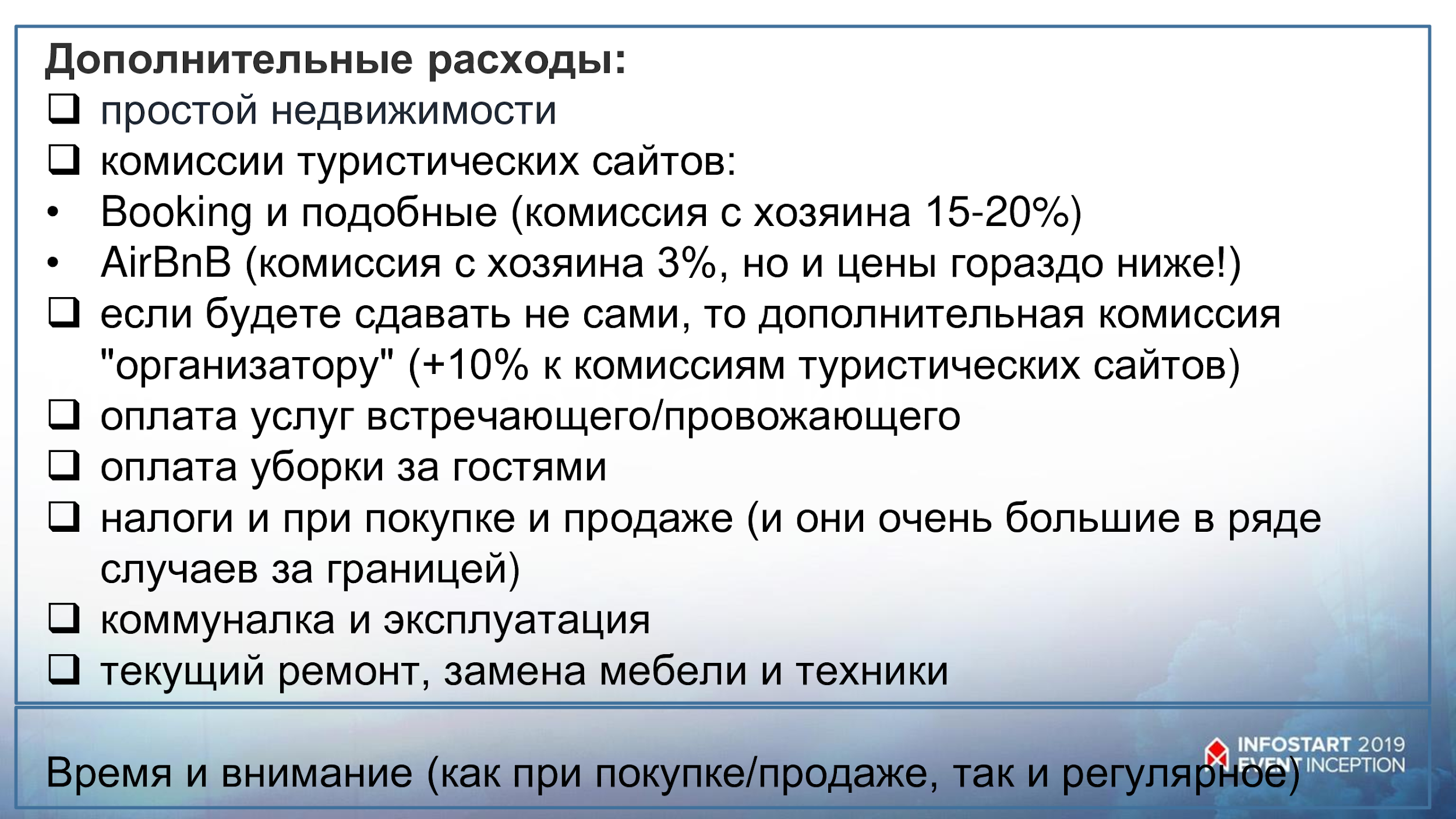

Инвестиции в апартаменты

Есть еще класс инвестиций в апартаменты – в России, не в России, на курортах. Это тоже свой мир.

Есть такой стереотип, что инвестиции в апартаменты за границей это очень выгодно.

Я делал 3 «подхода к снаряду». И для себя понял, что это очень трудоемко, а реальная доходность в районе 4-5 процентов в евро. Но в евро инструментов мало, потому что весь мир долговых заимствований в долларах. И если у вас цель инвестиций – накопить в евро, есть время, и вы готовы заниматься и разбираться во всех этих рынках, то сможете получить 4-5 процентов. Иначе у вас доходность будет 2-3 процента на заграничных апартаментах. Если все правильно сделали и готовы суетиться.

Инвестиции в коммерческую недвижимость

Рынок коммерческой недвижимости имеет очень высокий порог входа.

У офисной недвижимости доходность класса А. Класс А – это крупные бизнес-центры, современная инженерия и пр. Это сотни миллионов долларов. Вообще другой мир.

То, что вам будет доступно в офисной недвижимости, – низкодоходно.

Есть еще понятие «торговые помещения». Там – целый мир. У меня там было два проекта, доведенных до конца (один до сих пор существует). Но если у вас нет 70 миллионов – в одиночку туда не лезьте. Потому что что-то более-менее интересное по доходности, чтобы доходность была хотя бы 10%, начинается с 70 миллионов в Москве. Все, что вы можете купить дешевле, не будет давать доход. Может, конечно, что-то сложиться, но нужно много компетенций и времени во всем этом разбираться. Но зачем этим заниматься, если эти 10% можно словить на альтернативных решениях.

Может ли подешеветь торговая недвижимость? Может! Но если пойдет экономический рост, которого мы все ждем, наоборот, такие помещения будут дорожать. Но так как договор вы заключаете долгосрочный, они все с индексом. Поэтому, когда я вам говорю о доходности 10%, это с учетом индексации.

Другие варианты инвестиций

Банковские инвестиции в коммерческую недвижимость я вам не рекомендую. Там много разных схем. Поэтому не рекомендую.

Но назову проект, который мне нравится, где я сам инвестор, – Активо. Есть такое понятие – коллективные инвестиции в недвижимость. Я пользователь сервиса https://aktivo.ru/.

Что они делают? Они покупают торговый центр ценой от 400 до 800 миллионов рублей, где сидит якорный арендатор. У них таких объектов уже около 6. Модель хорошая, прозрачная, четкая, понятная. Рекомендую, если хотите почувствовать себя владельцем небольшого кусочка торгового центра. Доходность – 10% в рублях.

Какие риски тут есть?

- риск ухода якорного арендатора;

- и время на его смену.

Но инвестиции в любую недвижимость рискованные.

В чем суть? Число инвесторов, кто может позволить себе купить за свой собственный счет торговый центр стоимостью 400-800 миллионов рублей, мало. Но чем меньше людей может что-то купить, тем выше доходность.

С ликвидностью тоже нормально. У них в год примерно 2 объекта появляется. Есть пул инвесторов, у них появляются деньги, есть пул перепродажи паев через них же. Я не продавал, я только покупал. Но в зависимости от суммы они обещают от 1 до 6 месяцев или дисконт. Но в любом случае, если понадобится продавать – ничего самому делать не придется. Если самому продавать коммерческое помещение – это много усилий, а доходность ниже, чем в коллективных инвестициях.

Спекуляции

Спекуляции. Наверное, многие послушать про криптовалюту пришли? Скажите честно.

Я вам рассказываю тут про 7-10 процентов, а криптовалюту купил за рубль, продал за 10!

Про спекуляции я рассказывать не хочу, хотя имею опыт. Потому что уровень риска здесь такой, что вы потом меня проклянете. Я к такому не готов.

Признайтесь, кто много заработал в течение длительного срока на Forex? Никто, наверное, я почти уверен. А кто потратился на Forex? Человек 5 в зале уже набралось.

Проблема в том, что все спекулятивные инструменты требуют компетенции, там много игровой механики, азарта, риска, случайностей… Короче, не готов я вам про них рассказывать, хотя они есть, и это тоже интересно.

«Защитные» активы

«Защитные» активы – облигации, золото.

- Про инвестиции в золото я не совсем согласен, это защитный актив для кризисов, а все остальное – очень дискуссионный вопрос.

- Самое безопасное – облигации ФРС США. Их тоже можно купить.

Но сильно этим не заморачивайтесь. Это подойдет, когда у вас большой капитал, когда вы во всем этом понимаете и в экстренной ситуации можете использовать какие-нибудь защитные активы, чтобы что-то куда-то переложить. Но как я понимаю, для большинства это не очень актуальный вопрос. Но я хочу, чтобы вы запомнили, что золото – не инвестиционный актив, а защитный

Общие вопросы управления портфелями облигаций и акций, и участия в целом на рынке ценных бумаг и производных финансовых инструментов (биржевых инструментов)

****************

Данная статья написана по итогам доклада (видео), прочитанного на конференции INFOSTART EVENT 2019.

Вступайте в нашу телеграмм-группу Инфостарт