Обработка «Создание документов перечисление НДФЛ»

Методология использования обработки для формирования документов «Перечисление НДФЛ в бюджет».

Начнем издалека…

В момент удержания НДФЛ, в учете регистрируется обязанность налогового агента (организации) перечислить в бюджет сумму налога, удержанную из зарплаты сотрудников. При этом, необходимость эта регистрируется в точности такой же датой, как и дата удержания налога. Суммы к перечислению (обязательства налогового агента) регистрируется в разрезе ставок налогообложения (13%, 30%, 9% и т.д.), месяцев налогового периода (т.е. месяцев, в которых зарегистрирован доход и налог) и территориальной принадлежности (ОКТМО/КПП). Факт перечисления НДФЛ также регистрируется в разрезе этих признаков, с целью обеспечения правильного формирования отчетности по НДФЛ и расчетов с бюджетом.

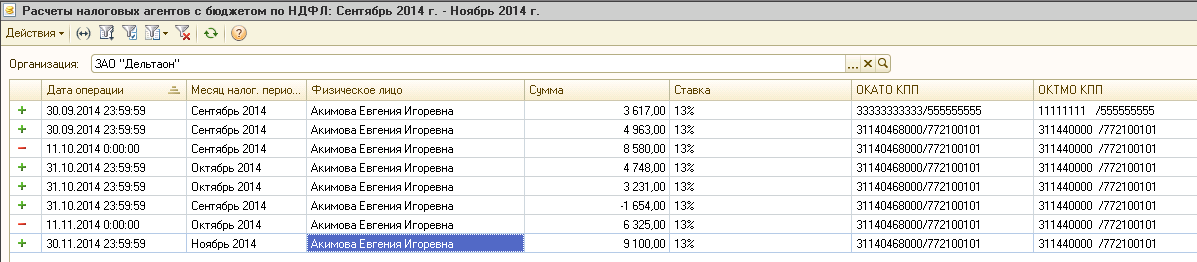

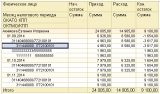

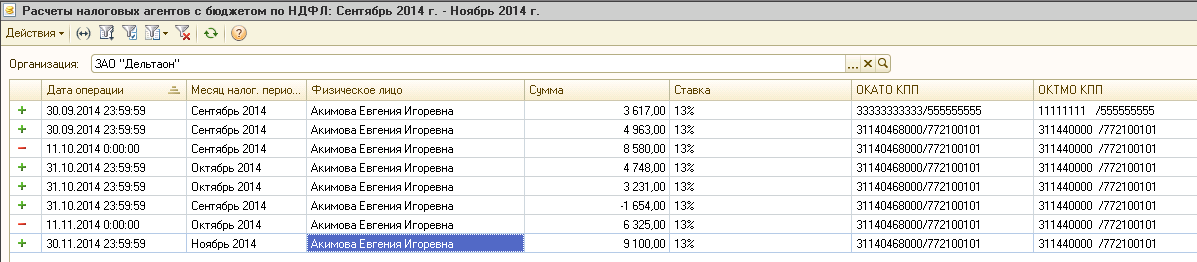

Для учета сумм, подлежащих к перечислению и фактически перечисленных в бюджет по каждому физическому лицу, используется регистр накопления Расчеты налоговых агентов с бюджетом по НДФЛ (меню Операции - Регистр накопления - Расчеты налоговых агентов с бюджетом по НДФЛ).

Рассмотрим обычную ситуацию:

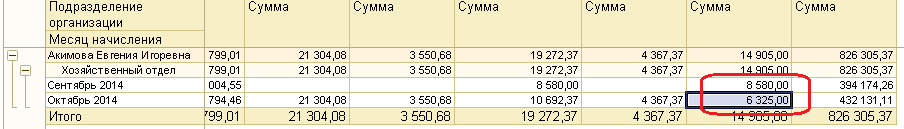

За период сентябрь-октябрь Акимова Евгения Игоревна работала в обособленном подразделении, затем была переведена в другое обособленное подразделение и принесла больничный лист за предыдущий период. Получится такая картина по суммам начислений и удержанного НДФЛ:

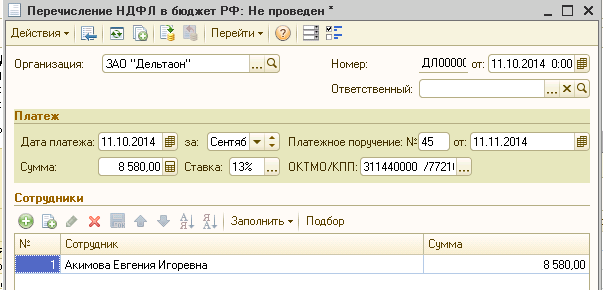

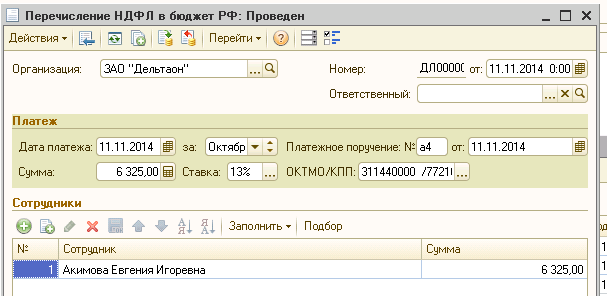

Чтобы было правильно по нашему примеру, в сентябре нужно было отразить сумму НДФЛ по разным ОКТМО/КПП, а в октябре сумму пересчитанного НДФЛ за сентябрь нужно было отразить с минусом, а за октябрь весь НДФЛ полностью. Но на практике, отражаются суммы удержанного НДФЛ без учета месяца и территориальной принадлежности, ориентируясь только на удержания. Например, так:

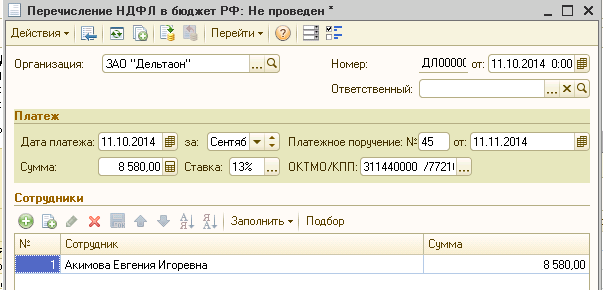

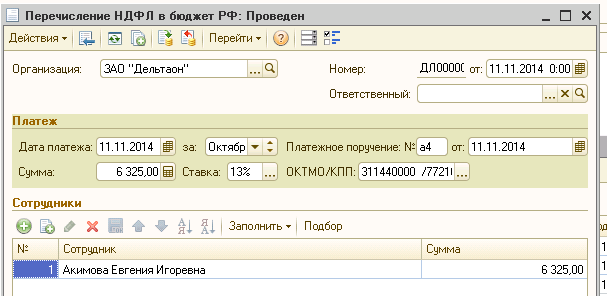

Заполнение документа «Перечисление НДФЛ в бюджет РФ» без использования обработки, если в документе указана сумма перечисления, больше удержанной суммы налога, то она полностью будет распределена между физическими лицами, в результате будет зарегистрирован тот факт, что по каждому физическому лицу, указанному в документе, налога перечислено больше, чем удержано. В этом случае из учета не только будет полностью списана необходимость перечислить по каждому физическому лицу сумму налога, но и будет зарегистрирован излишне перечисленный налог, т.е. "необходимость со знаком минус". Такая необходимость на последующие месяцы налогового периода не переносится, т.е. не может быть зачтена при регистрации необходимости перечислить удержанный по этому физическому лицу налог за другой месяц налогового периода, по другой ставке налога, по другим кодам ОКТМО и КПП. Такой подход основывается на положениях НК РФ и подтверждается письмом ФНС от 19 октября 2011 г. № ЕД-3-3/3432@, в котором сказано:

"… ежемесячное перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц налога на доходы физических лиц, не является налогом. В таком случае налоговому агенту следует обратиться в налоговый орган с заявлением о возврате на расчетный счет организации суммы, не являющейся налогом на доходы физических лиц и ошибочно перечисленной в бюджетную систему Российской Федерации".

Поэтому следует с осторожностью перечислять суммы НДФЛ в бюджет и соответственно отражать этот факт в программе. Если все-таки была перечислена сумма большая, чем полагается, то в программе этот факт регистрировать не следует, т.е. в качестве общей суммы следует указать сумму равную удержанной, а сумму, не являющуюся налогом, вернуть из ИФНС.

Как видно из отчета, в учете образовались отрицательные суммы налога, необходимые к перечислению. Такие суммы на дальнейшее ведение учета (по другим месяцам налогового периода, другим ставкам, другим кодам ОКТМО/КПП) никакого влияния оказывать не будут, т.к. "не являются налогом". При правильном отражении всех операций в программе такие суммы говорят о некорректности ведения взаиморасчетов с ИФНС и согласно письму ИФНС от 19 октября 2011 г. N ЕД-3-3/3432@, не являются налогом, т.к. были лишь перечислены, а начислены и удержаны не были.

В результате, при формировании 2-НДФЛ получится переплата и/или недоплата по разным ОКТМО/КПП и периодам.

Нарушение по периодам получения дохода не слишком принципиально, если они произошли в одном налоговом периоде (году), но если это произошло между годами, то будут ошибки при формировании отчетности по НДФЛ.

Такая ситуация может возникнуть из-за:

- Некорректного отражения в программе платежных поручений документами Перечисление НДФЛ в бюджет РФ, когда одним документом отражается перечисление налога за несколько различных месяцев налогового периода.

- Некорректного отражения в программе платежных поручений документами Перечисление НДФЛ в бюджет РФ, когда одним документом отражается перечисление налога без учета территориальной принадлежности.

- Пересчета прошлых месяцев – например, ввод больничного, вместо отпуска. Пересчет зарплаты и т.д.

Правильное оформление документов перечисления весьма трудоемко (именно поэтому возникает «пересортица»).

Обработка по перечислению НДФЛ в бюджет позволяет проанализировать остатки и сформировать суммы к перечислению автоматически, с учетом излишне уплаченных сумм НДФЛ – т.е. автоматически заполнить документы с минусами, и провести эти же суммы в другие периоды (на других сотрудников, и т.д.).

В связи с этим, целесообразно сначала заводить документ «Перечисление НДФЛ в бюджет», и лишь потом, на основании суммы из этого документа, оплачивать НДФЛ. При создании документов, в качестве номера платежного поручения устанавливается формальное значение, после получения данных о фактических номерах и датах платежных поручений формальные номера нужно изменить. Программа позволяет регистрировать один номер и дату платежного поручения в нескольких документах.

Порядок использования обработки

Открываем обработку. Открыть её можно через «Файл» - «Открыть», или сохранить в программе во внешних отчетах и обработках.

1. Выбираем организацию. Если организация не выбрана, то будут проанализированы остатки по всем (это может быть долго).

2. Проставляем дату документа.

В созданных документах эта дата будет стоять как дата документа, дата платежа, дата платежного поручения, и еще на эту дату будут проанализированы остатки. Для примера:

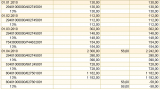

3. Установленная галочка «Только положительные суммы» говорит о том, что в список остатков будут выведены данные только о положительных остатках в регистре «Расчеты налоговых агентов с бюджетом по НДФЛ».

4. Нажимаем на кнопку «Заполнить остатками».

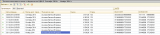

После этого действия обработка анализирует остатки по регистру накопления «Расчеты налоговых агентов с бюджетом по НДФЛ» и создает строку в табличной части на каждую совокупность {Месяц налогового периода + ОКАТО/КПП (или ОКТМО/КПП) + ставка НДФЛ.}

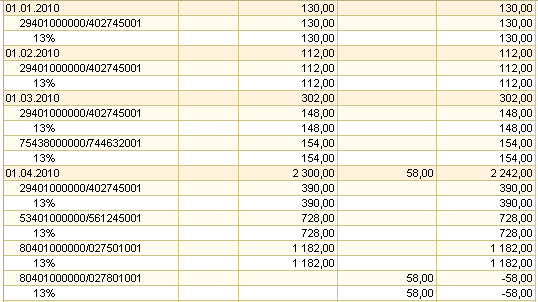

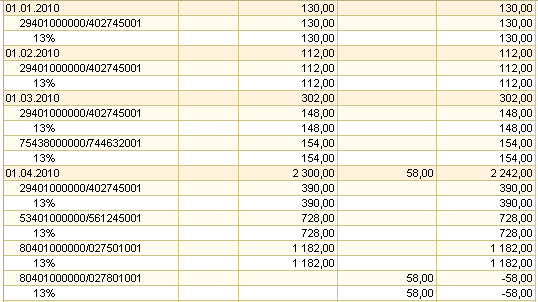

Для того, чтобы лучше понимать, о чем я говорю, посмотрим универсальный отчет по данному регистру с группировками по месяцу, ОКАТО, ставке НДФЛ:

Как видим, за январь 2010 будет создан 1 документ, за февраль 2010 – тоже один, за март 2010 – уже два, т.к. в этом месяце происходила смена ОКАТО/КПП (или были начисления НДФЛ на разные ОКАТО/КПП), и в апреле 2010 – создастся уже 4 документа перечисления.

4) Перед тем, как нажать на кнопку «Создать документы» мы можем удалить лишние строки из таблицы (кнопка Del/Delete на клавиатуре). Нажимаем на «Создать документы»

Для того, чтобы открыть созданные документы выбираем в табличной части нужный документ и нажимаем на кнопку «Открыть документ» (он пока пустой):

5) Для того, чтобы заполнить созданные документы, мы можем воспользоваться кнопкой «Заполнить и провести документы», находящейся в форме обработки, если хотим сделать это автоматически, или можем заходить в созданный документ и заполнять его стандартным путем (кнопка «Заполнить» - «Физ.лицами, получавшими доходы»).

После заполнения документа обязательно проверяем номер платежного поручения (он был присвоен программой автоматически, поэтому лучше его изменить), дату платежа, дату платежного поручения.

6) Если в обработке установить флажок «Перезаполнение», то все документы, которые уже были созданы, будут отменены и сформируются новые документы. Обработка ищет существующие документы на перечисление по соответствию даты документа, месяца налогового периода, ОКАТО/КПП, ставке НДФЛ. У найденных документов перезаполняются реквизиты шапки, очищается табличная часть. При этом ранее введенные сведения не сохраняются! Если документов введено несколько, то она изменит первый найденный.