Составление отчетности 6-НДФЛ в ЗУП 2.5

Можно разбить составление отчетности по форме 6-НДФЛ на этапы:

- Подготовка входящих остатков на 01.01.2016г.

- Последовательное проведение документов.

- Работа с выявленными ошибками при проведении.

- Формирование отчета 6-НДФЛ.

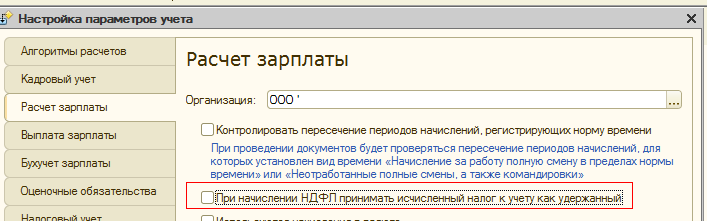

Порядок формирования отчета будет рассмотрен при настройке в параметрах учета (учитывем с 01.01.2016):

- снят флажок «При исчислении НДФЛ принимать исчисленный налог к учету как удержанный»

- установлен флажок «Упрощенный учет взаиморасчетов»

Этап 1. Подготовка входящих остатков на 01.01.2016г.

Шаг 1.

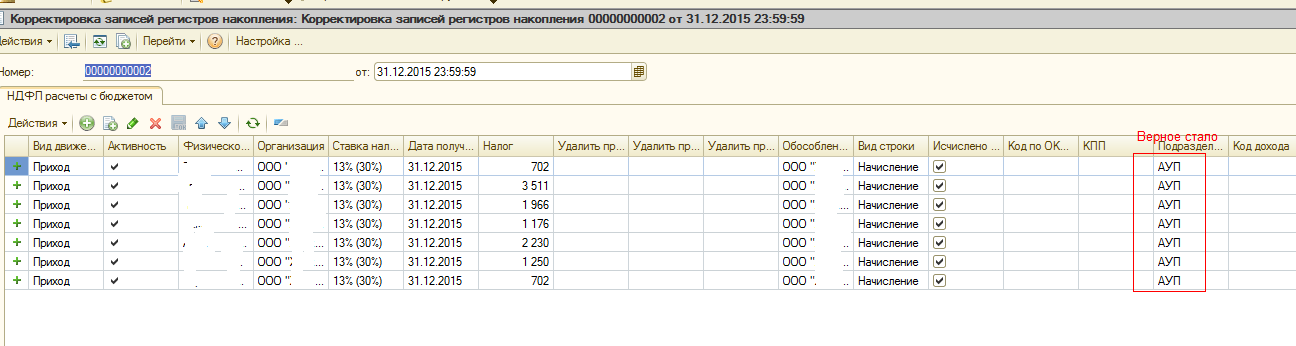

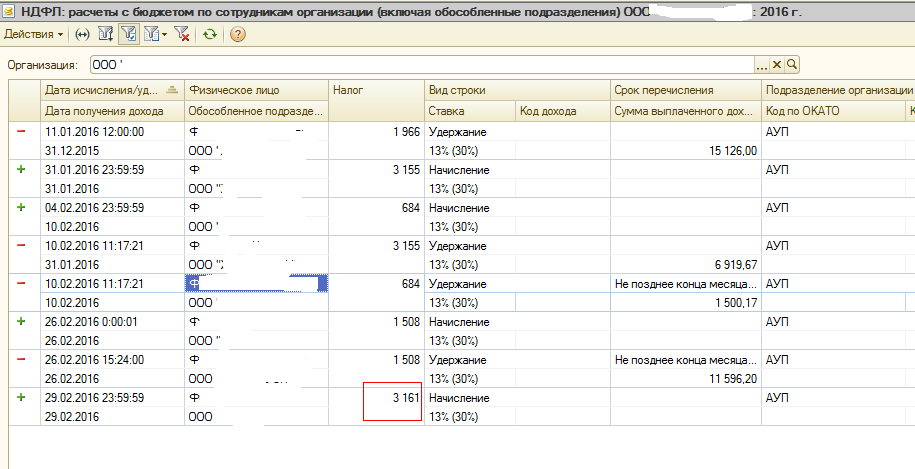

Данные в 6-НДФЛ собираются только на основании регистра накопления «НДФЛ расчеты с бюджетом по сотрудникам организации» (далее РН.НДФЛ).

Обратите внимание: Документ «Перечисление НДФЛ в бюджет РФ» не принимает участия в формировании отчета.

В РН.НДФЛ до 01.01.2016г. имеются остатки, которые возможно необходимо поправить.

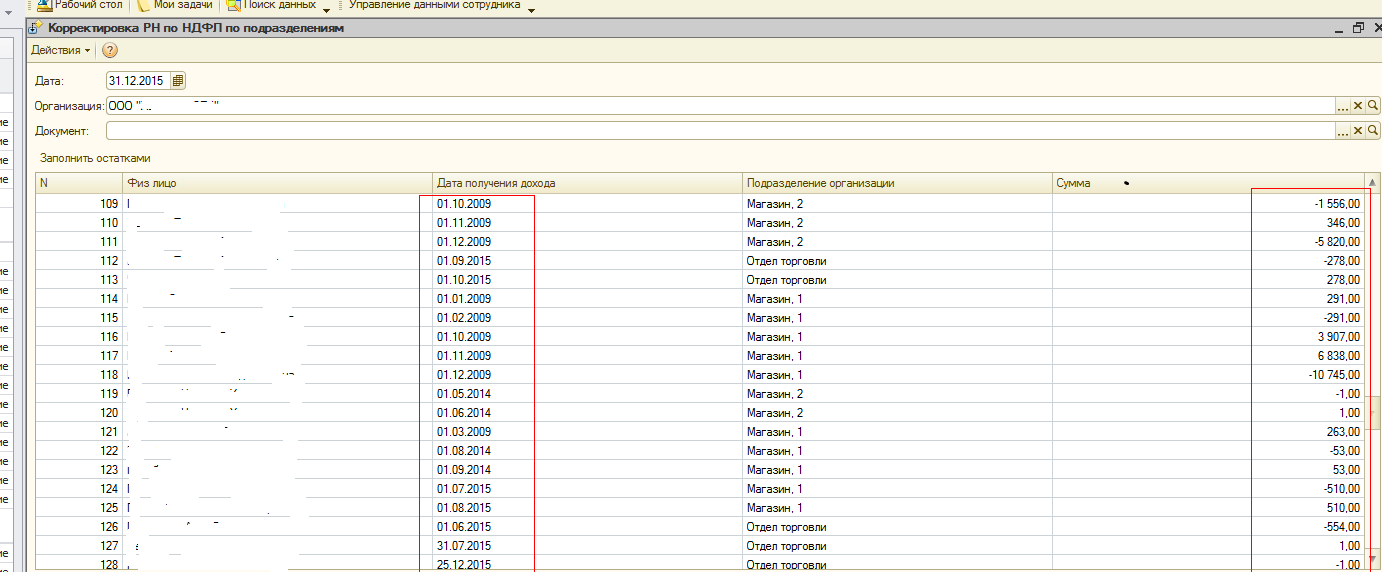

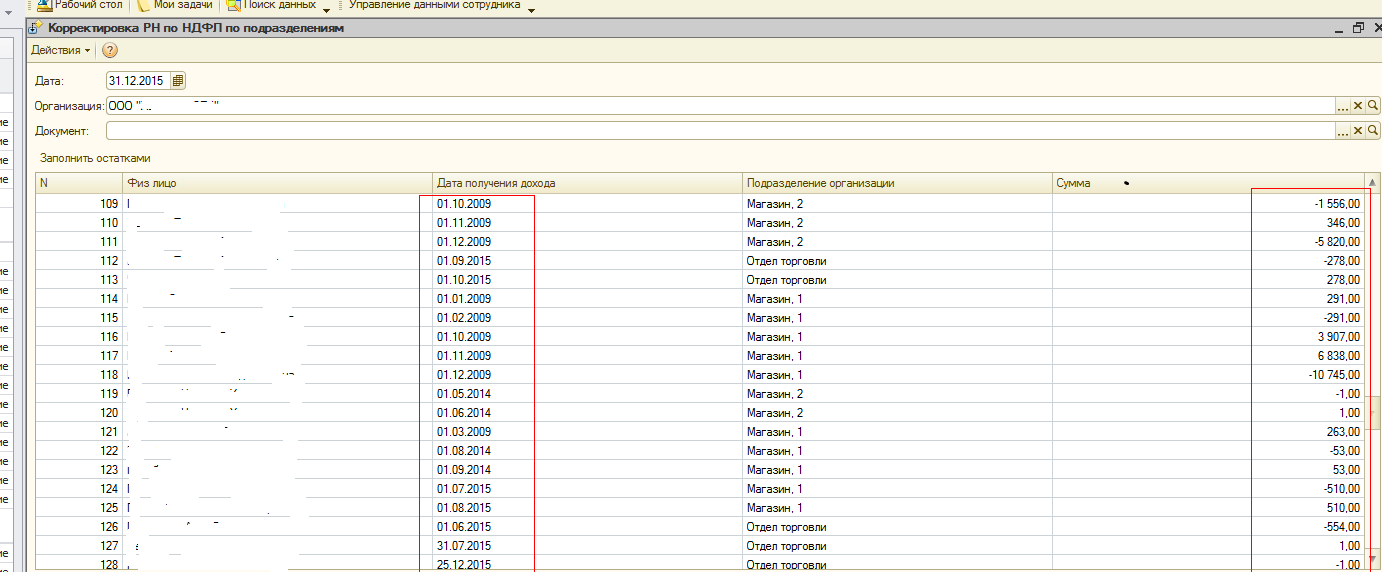

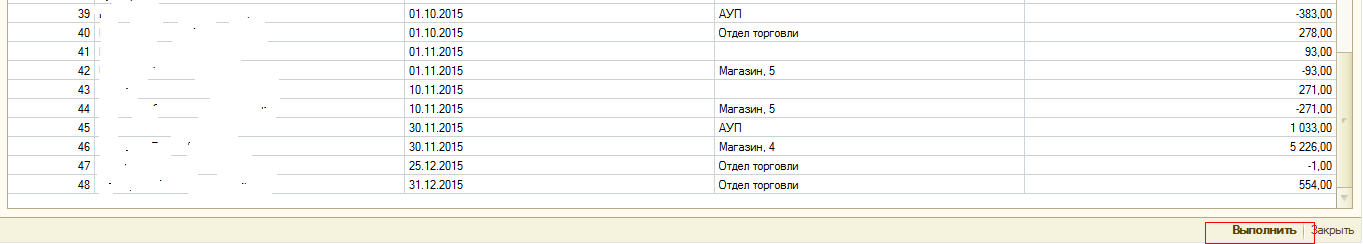

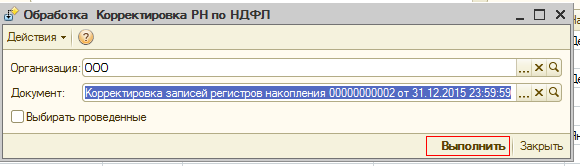

Для этого можно воспользоваться обработкой «КорректировкаРН_РасчетыНДФЛ_ПоПодразделениям».

(Все описанные обработки можно скачать из раздела Файлы)

В обработке по кнопке «Заполнить остатками» табличная часть заполняется остатками РН.НДФЛ имеющимися на конец дня установленой даты.

Остатки в РН.НДФЛ с датой получения дохода ранее 01.01.2013г (3 года от 01.01.2016г) не будут учитываться при формировании 6-НДФЛ, их не обрабатываем (удаляем из табличной части).

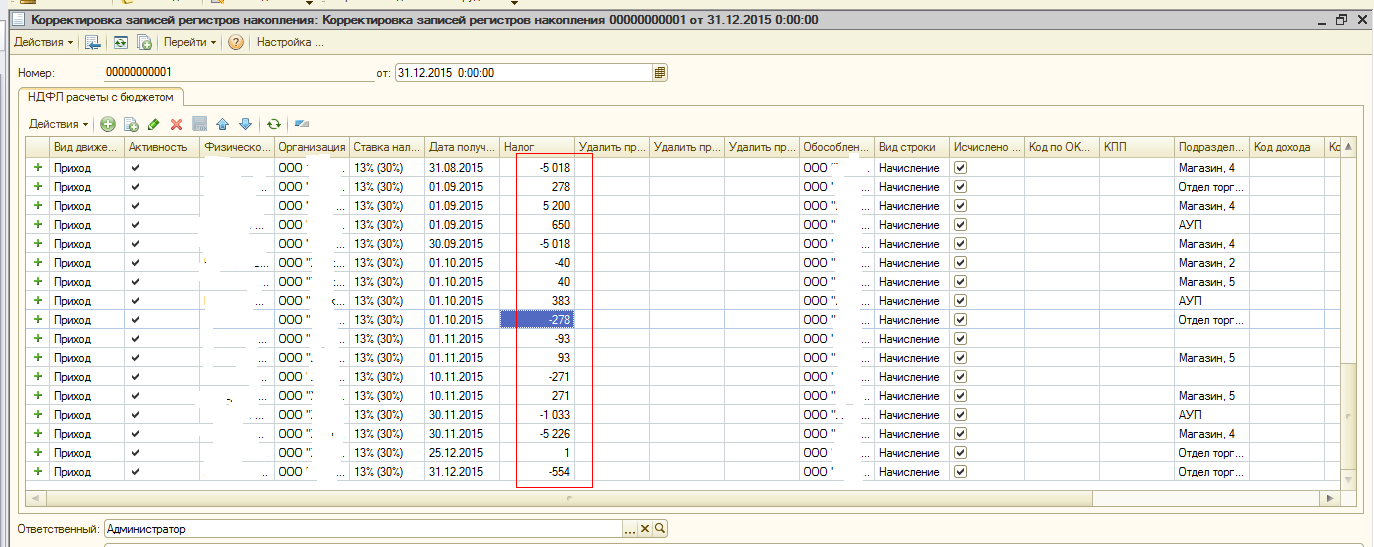

При нажатии на кнопку «Выполнить» формируется документ «Корректировка записей регистров накопления» на 31.12.2015 с обратными суммами.

В результате обнуляются остатки в РН.НДФЛ на конец 2015г.

Обратите внимание: Если Вы всё таки обработаете остатки в РН.НДФЛ с датой получения дохода ранее 01.01.2013г и результат обработки поместите в период позже 01.01.2013, то эта корректировка негативно отразиться на формировнаие отчетности.

Шаг 2.

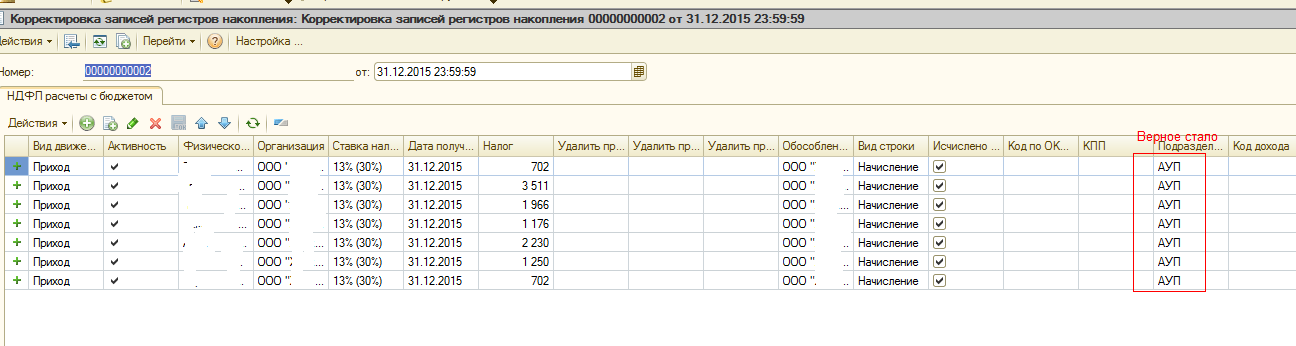

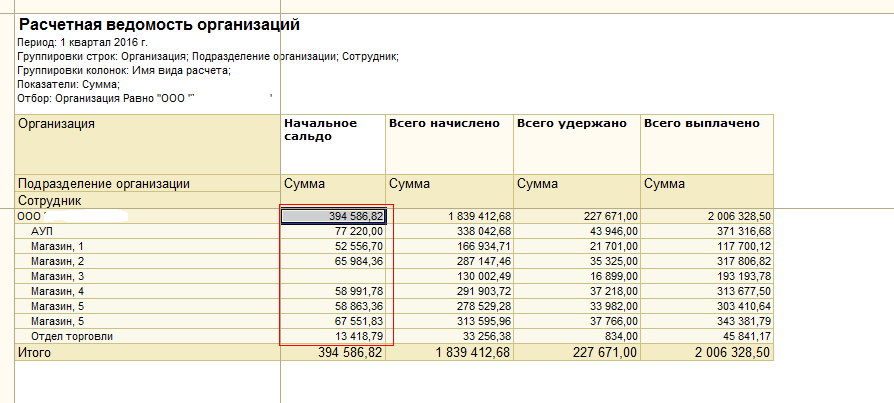

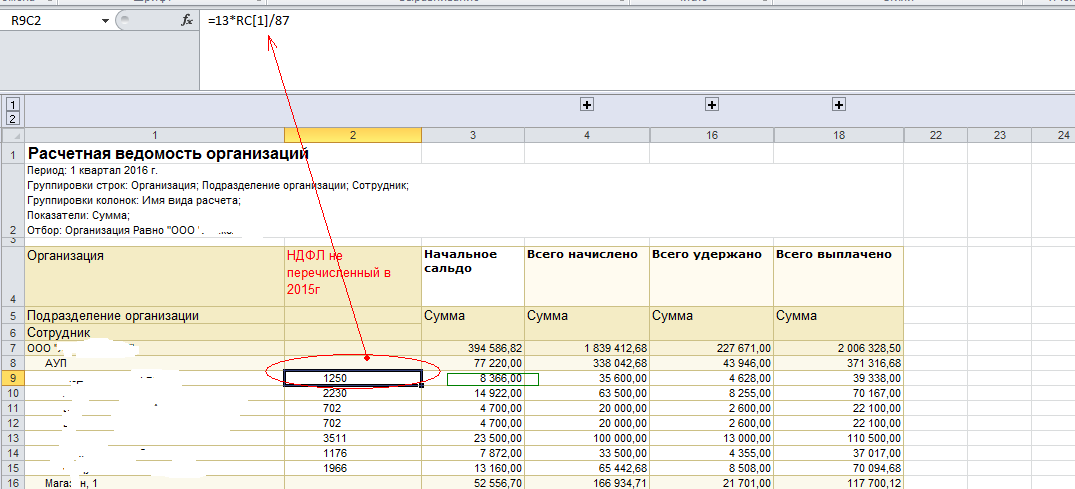

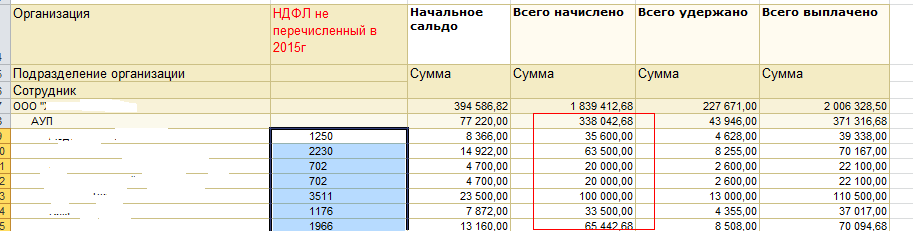

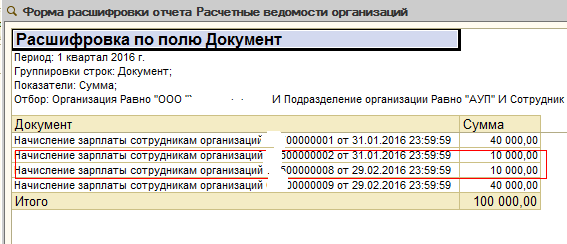

Проверив расчетную ведомость за 1 квартал 2016г можно увидеть невыплаченную зарплату за 2015 год.

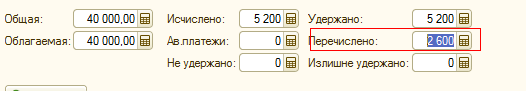

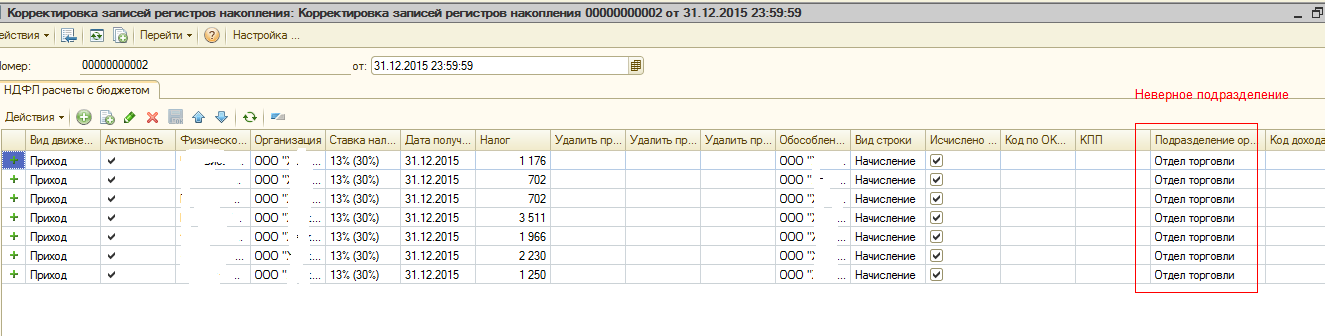

По этим суммам в РН.НДФЛ должны быть соответствующие суммы на конец 2015г. Их можно вручную внести в сформированный выше документ «Корректировка записей регистров накопления» или воспользоваться обработкой «КорректировкаРН_РасчетыНДФЛ_на основании 2НДФЛ за 2015г», которая на основании справок 2-НДФЛ за 2015г (для передачи в ИФНС) формирует документ «Корректировка записей регистров накопления», где поле «Налог» будет расчитана как разница между суммой исчисленного и перечисленного НДФЛ.

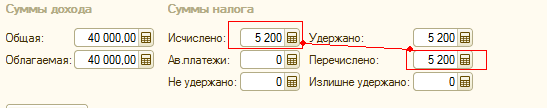

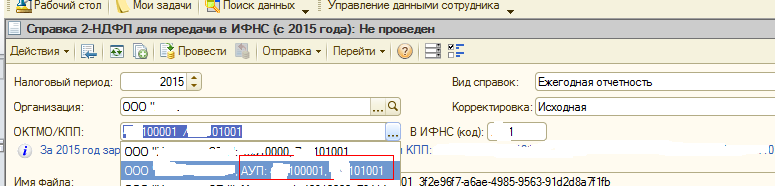

Для этого используются копии документов «Справка 2-НДФЛ для передачи в ИФНС (с 2015 года)» (лучше не проведенные, которые по окончании их использования можно удалить), где можно поправить суммы НДФЛ.

Бывает что в переданных справках суммы перечисленного НДФЛ не соответствуют действительности.

Предварительно на основании Расчетной ведомости находим сумму НДФЛ, не перечисленную в 2015 году.

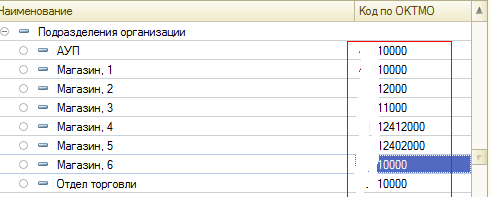

Перед запуском обработки «КорректировкаРН_РасчетыНДФЛ_на основании 2НДФЛ за 2015г» убедитесь, что в разных по обособленных подразделениях стоят разные коды ОКТМО.

иначе может неверно подставиться подразделение в документе «Корректировка записей регистров накопления».

Добавляем, к примеру, «1» в конец кода ОКТМО подразделения «АУП» и выбираем в документе «Справка 2-НДФЛ для передачи в ИФНС» это ОКТМО. Сохраняем документ.

Запускаем обработку.

Верное подразделение подставилось в документ.

Этап 2. Последовательное проведение документов

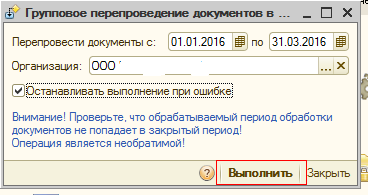

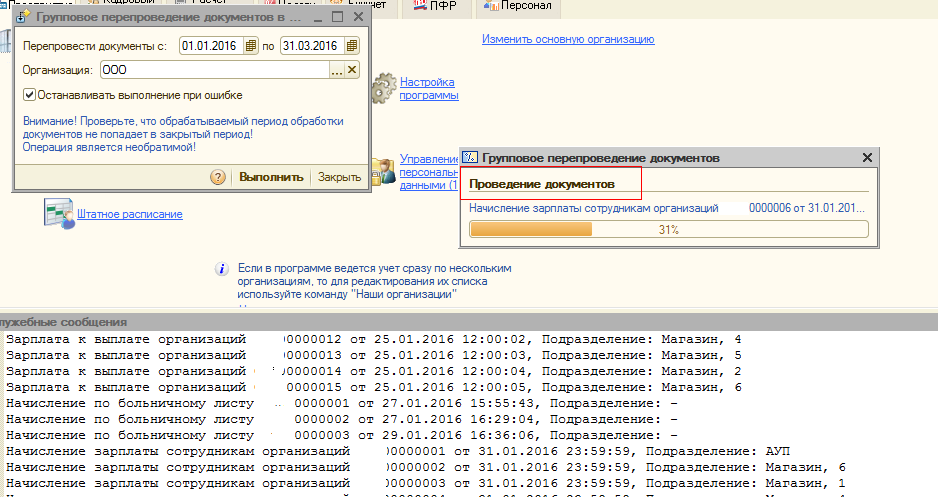

Для очистки РН.НДФЛ в 2016 и заполнения их данными при последовательном проведении можно воспользоваться обработкой «ГрупповоеПерепроведениеДокументов_ЗУП».

Проводятся только регистраторы РН.НДФЛ.

Данной обработкой надо пользоваться аккуратно иначе можно повредить данные, особенно если затронуть прошлые периоды. Предварительно обязательно! делайте копию базы.

Предварительно проверьте параметры учета:

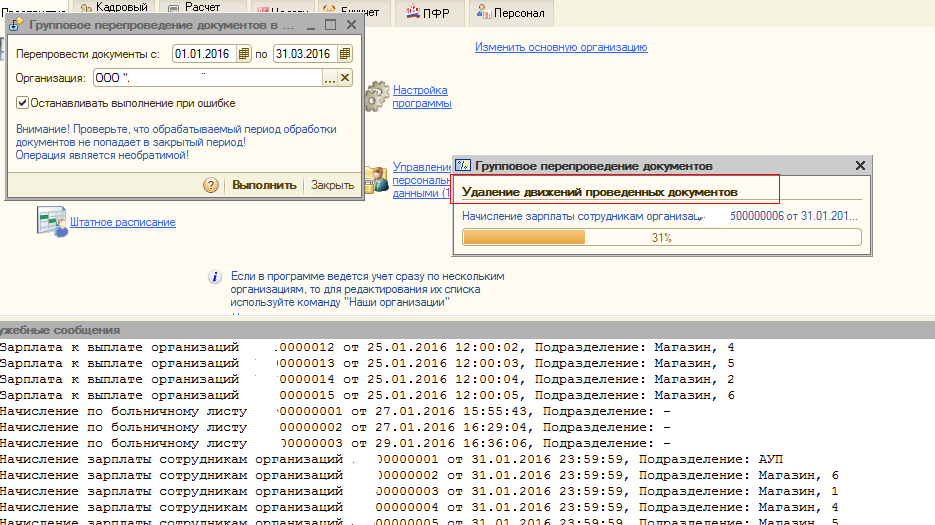

Запускаем обработку.

Во время работы видим какие происходят действия.

- Удаление движений документов.

- Проведение документов.

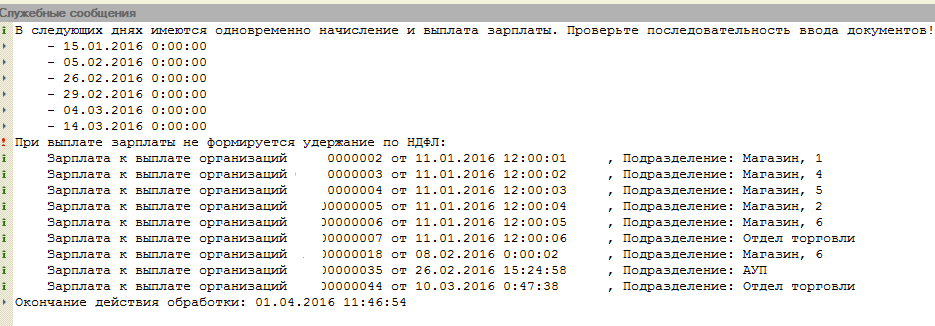

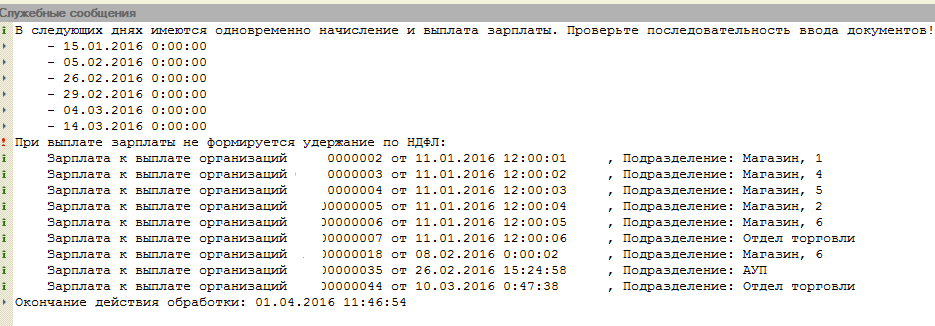

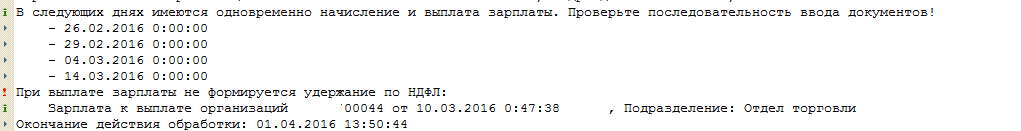

После завершения проведения появляются подсказки (возможные ошибки) в учете для формирования 6-НДФЛ.

Этап 3. Работа с выявленными ошибками при проведении.

Для примера мы формироуем отчет только по подразделению «АУП».

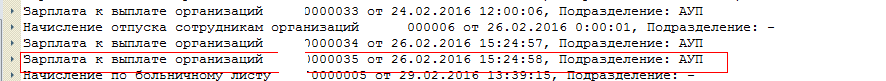

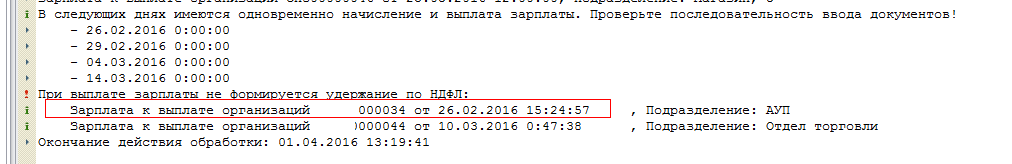

По этому подразделению ошибка 26.02.16 .

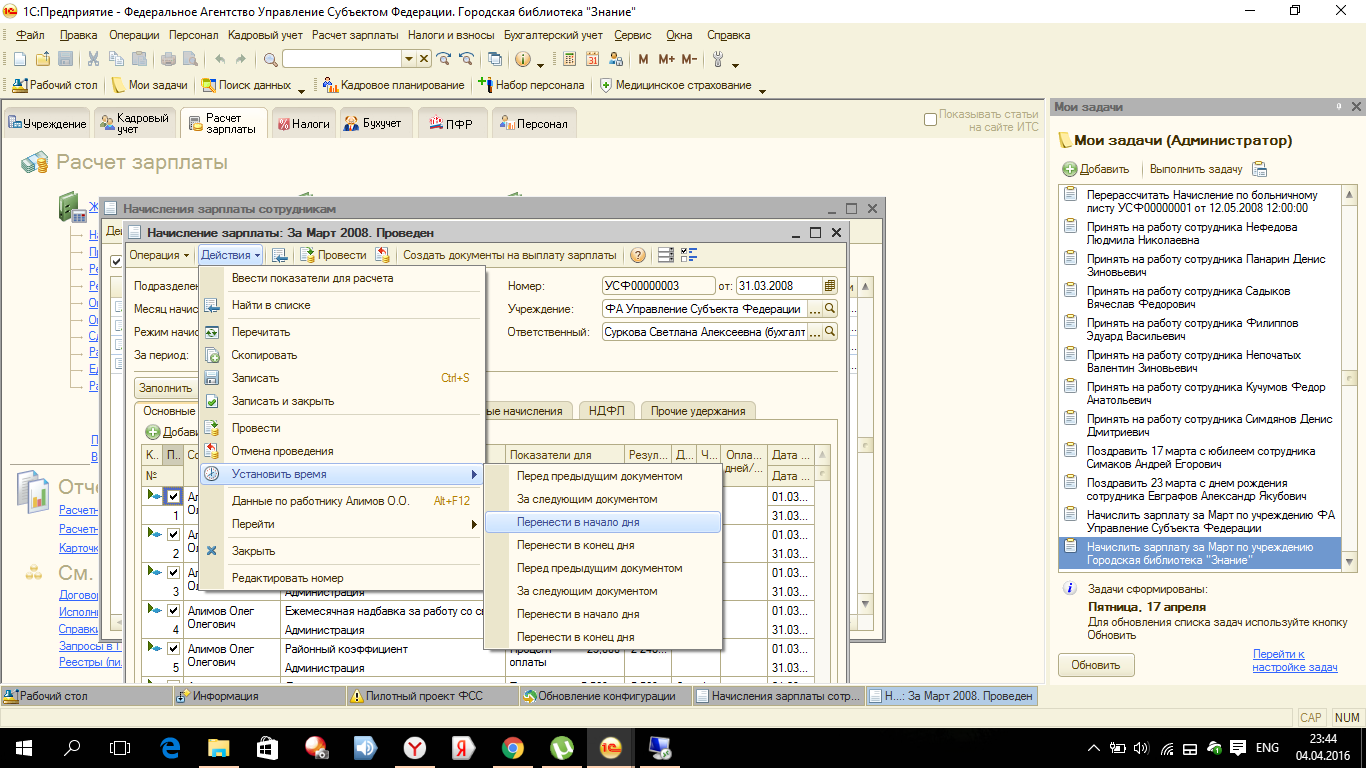

Смотрим последовательность проведения в этот день.

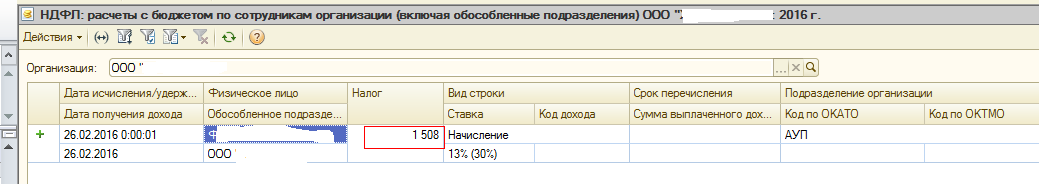

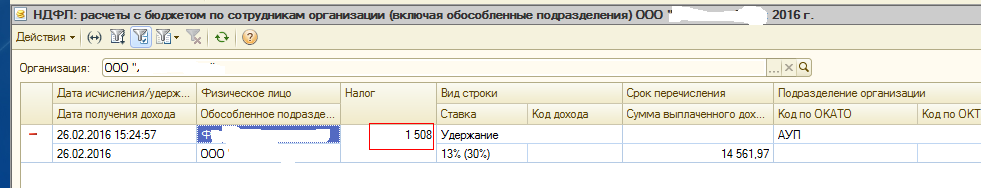

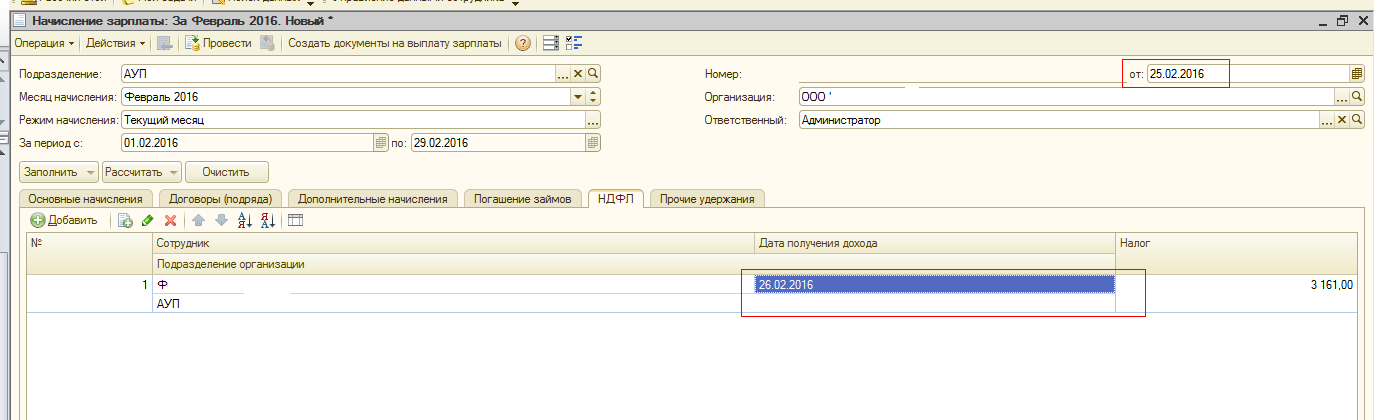

Документ Начисление отпуска №…006 от 26.02.16 имеет начисленный НДФЛ в сумме 1508=

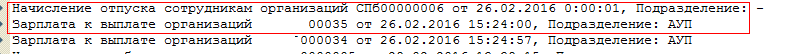

Этот НДФЛ на «себя взял» документ Зарплата к выплате №…34 от 26.02.16., который по времени раньше проведен.

Ставим документ выплаты № ..35 раньше документа №..34. Проводим обработкой с 26.02.16

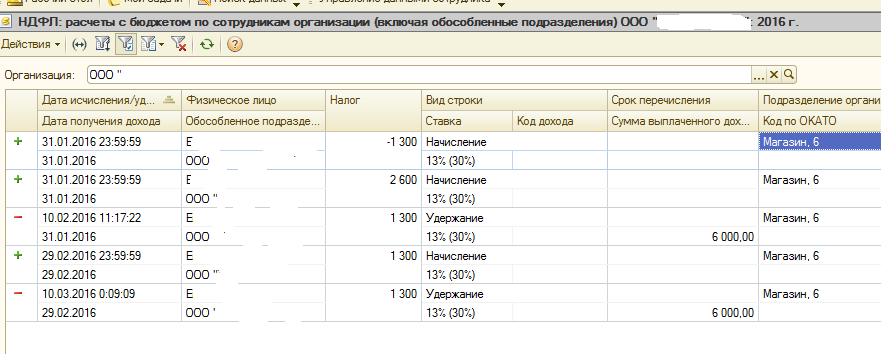

Теперь при выплате отпуска правильно в РН. НДФЛ отражаются данные.

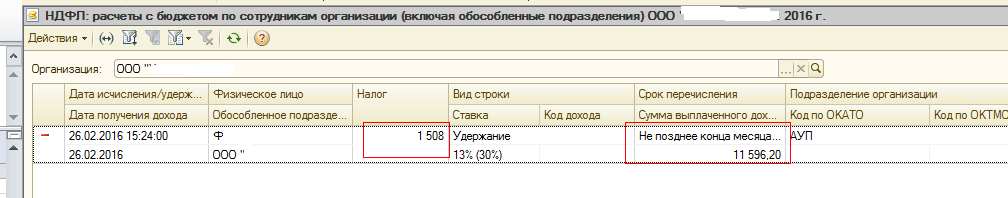

Но документ Зарплата к выплате №..34 не отражает удержания НДФЛ.

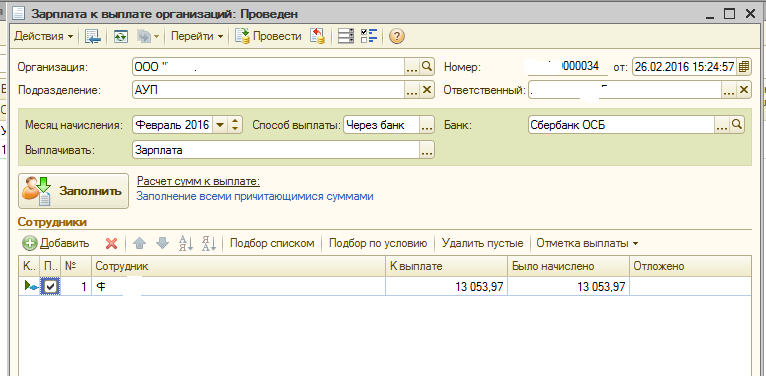

В этом документе идет выплата зарплаты уволенному сотруднику.

Начисление этому сотруднику было сделаны документом Начисления зарплаты от 29.02.16

Необходимо из документа начисления от 29.02.16 «выбрать» начисление этого сотрудника и установить раньше выплаты, т. е сделать начисление (расчет при увольнении и начисление зарплаты) только по уволенному сотруднику до 26.02.16.

Так как в документе Начисление зарплаты нет возможности указать время, всегда 23.59.59, самый последний документ дня, то документ начисления устанавливаем в 25.02.16, что бы выплата прошла 26.02.16.

Документ Выплаты зарплаты №..34 от 26.02.16 необходимо установить раньше обведенных документов.

иначе Выплата зарплаты №..35 возьмет НДФЛ по отпуску и «заберет» НДФЛ при увольнении.

Проведем документы с 25.02.16. Результат ниже. Подразделение АУП в ошибках не присутствует.

Если имеются удержания НДФЛ по авансам сотрудникам, то после проведения будет выведено соответствующее сообщение:

"При выплате аванса удерживается НДФЛ:" и укажется документ выплаты аванса.

После всех этих «танцев» переходим к заполнению формы 6-НДФЛ.

Этап 4. Формирование отчета 6-НДФЛ

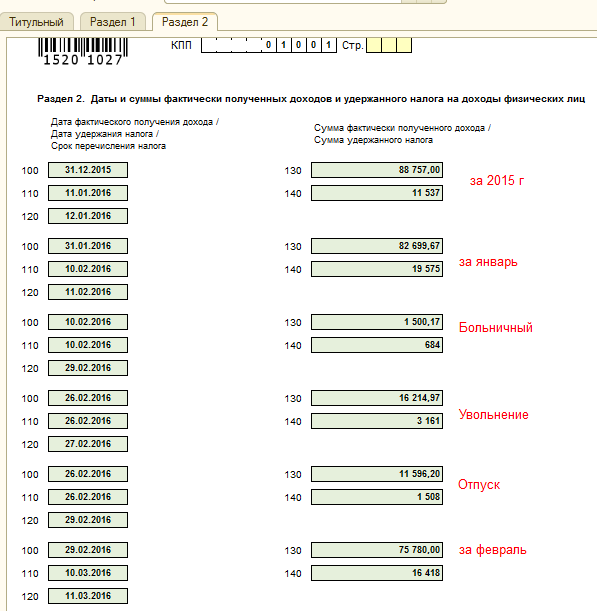

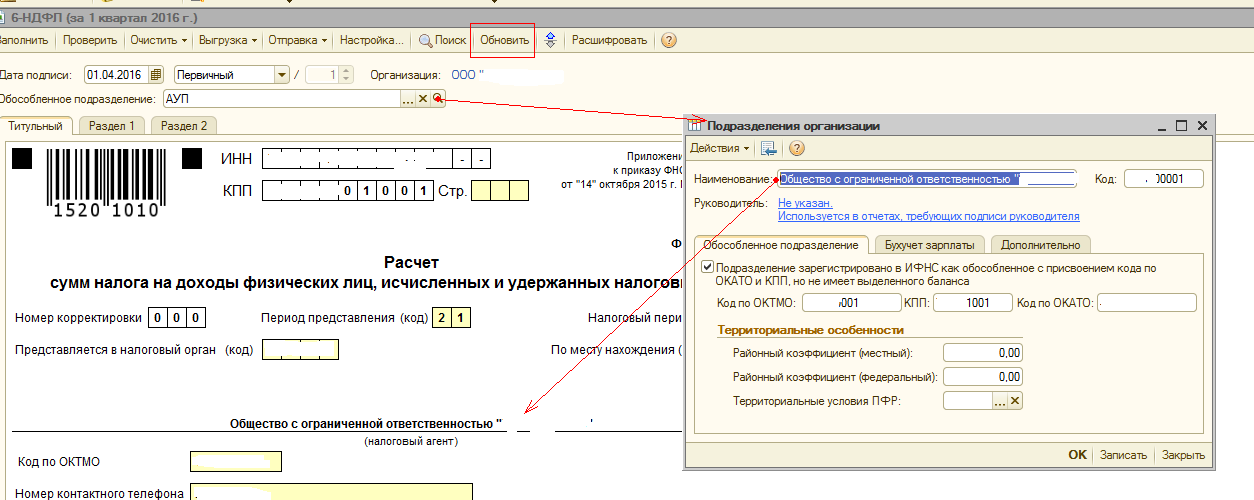

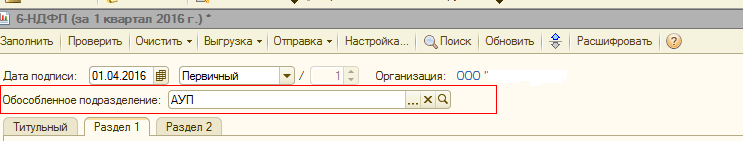

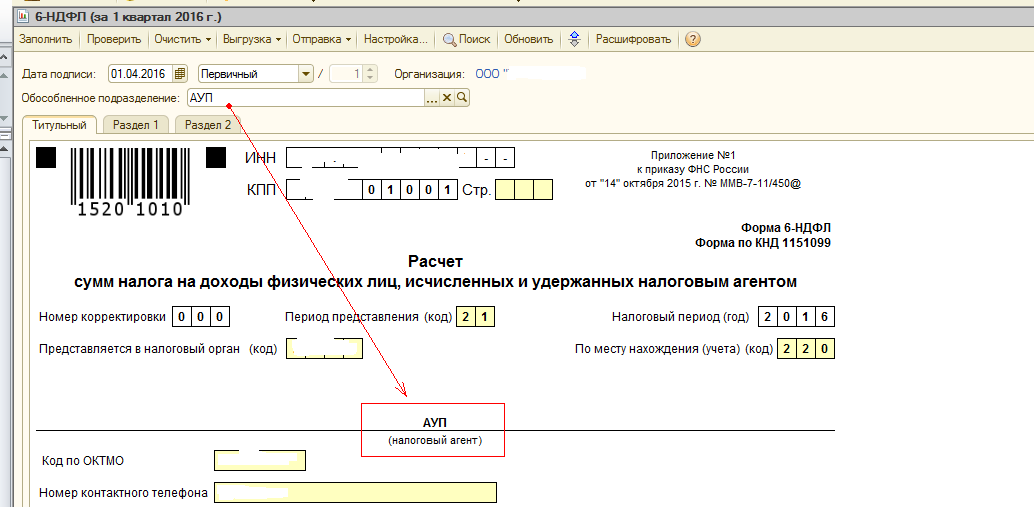

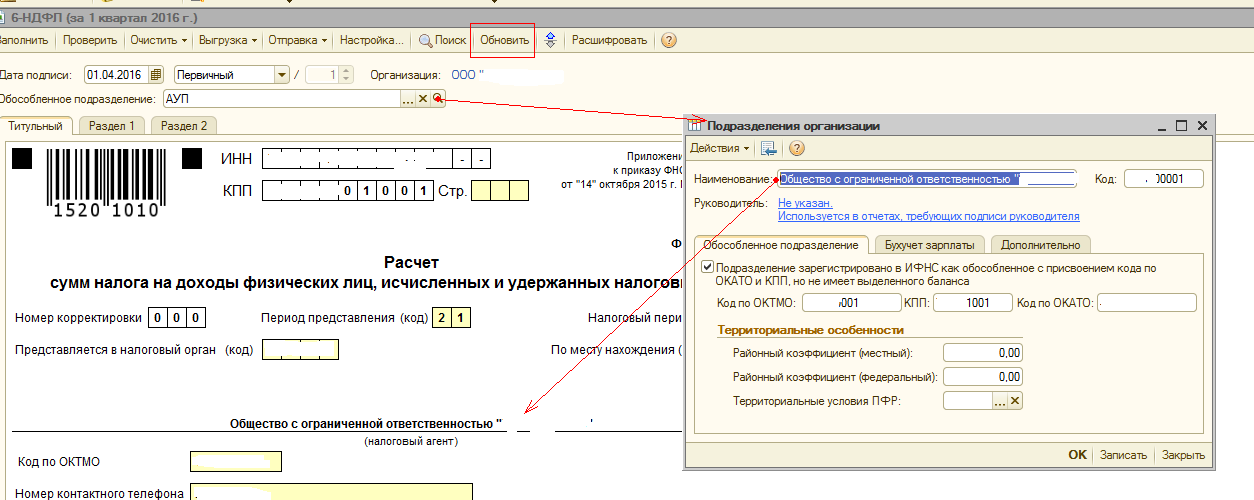

Так как подразделение АУП является обособленным, то при заполнении отчета указываем его в отчете 6-НДФЛ. При этом учитываем, если есть обособленное подразделение с таким же ОКТМО, то заполняться отчетность будет данными обособленных подразделений с одинаковым ОКТМО.

Заполняем форму кнопкой «Заполнить».

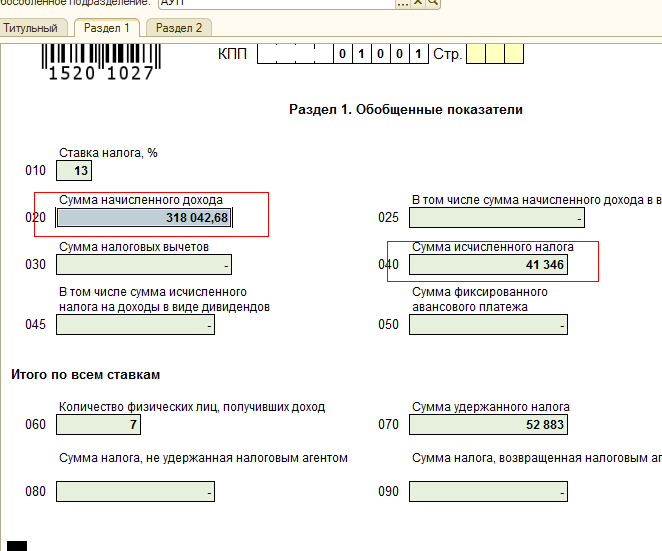

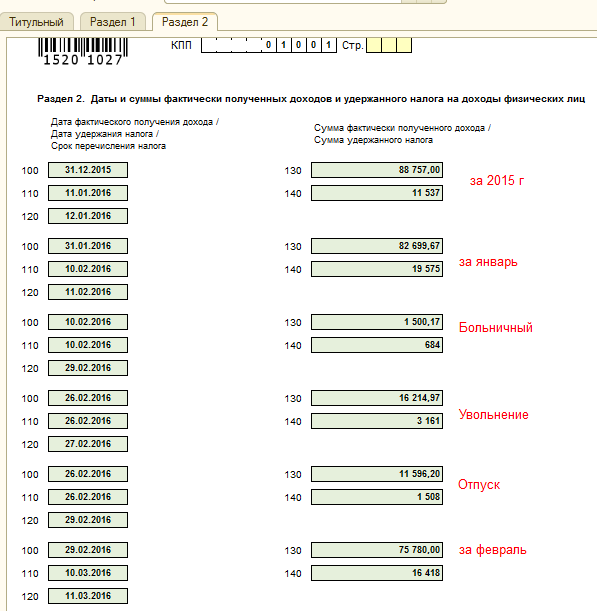

Сверяем начисления дохода и исчисленного НДФЛ в Разделе 1 формы с Расчетной ведомостью.

Есть расхождения в начислении на 20 000= и в исчисленном НДФЛ на 2600=

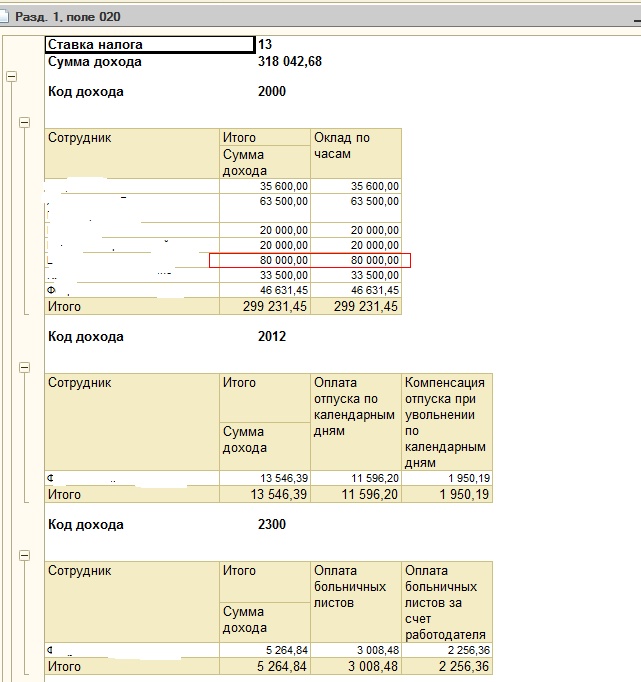

Делам расшифровку строки 020.

Анализируем причину расхождения.

Эти два документа проходят по другому подразделению.

Это видно и в РН. НДФЛ.

Раздел 1 по подразделению АУП заполнен верно.

В разделе 2 сумма строк 140 должна равняться строке 070 раздела 1 (52883=). Сходится.

Даты оплат тоже сходятся.

Сумма в строках 130 не сходятся, так как нигде не учитывается авансы сотрудникам.

При необходимости суммы в строках 130 можно поправит вручную (сумма строки 140/ 0.13).

Отчет сформирован, но есть проблема в титульном листе, где в качестве налогового агента указано подразделение.

Выход: В подразделение указать наименование организации.

Нажать на кнопку «Обновить».

Сохранить отчет.

Вернуть наименование подразделения обратно.

Сохраненный отчет при печати и при выгрузке для отправки в ИФНС будет с верным наименованием организации.

Всем удачи!

Личный кабинет 1С-Отчетность

Проверяйте статус отчетности с любого рабочего места, не заходя в 1С

Общий календарь бухгалтера, где видны сроки отчетов, статусы отправки, письма ФНС и получение ответов на требования — по всем компаниям.

Акция действует до 31.12.2024

Подключить бесплатноВступайте в нашу телеграмм-группу Инфостарт