Лауреат премии Infostart Awards 2014 в номинации

Целевая аудитория статьи - бухгалтеры и программисты компаний, в которых корпоративная финансовая отчётность (РСБУ или МСФО) готовится не для "галочки".

Поскольку статья насчитывает свыше сорока страниц, то здесь приводится с сокращениями.

Оглавление:

2. Учётные традиции мировой практики

2.4. Алгоритм формирования Баланса в международной практике

2.5. Алгоритм формирования Отчета о прибылях и убытках в международной практике

3. Основные правила конструирования плана счетов

3.1. Синтетические и аналитические счета

3.2. Постулаты разработчика плана счетов

3.3. Сегментирование разрядной сетки в номере счёта

3.4. Определение количества аналитических уровней на счетах расчётов

3.5. Алгоритм формирования Баланса

3.5.1. Алгоритм формирования Баланса в отечественной практике

3.5.2. Алгоритм формирования Баланса в программах 1С

3.6. Алгоритм формирования Отчета о прибылях и убытках

3.6.1. Алгоритм формирования Отчета о прибылях и убытках в отечественной практике

3.6.2. Алгоритм формирования Отчёта о прибылях и убытках в программах 1С

3.7. Анализ плана счетов «Хозрасчётный» стандартной поставки программ 1С

3.8. Конструирование плана счетов «Хозрасчётный» для программ 1С

4. Оборотно-сальдовая ведомость

4.1.1. Определение развёрнутого сальдо

4.1.2. Взаимозачёт активов и обязательств

4.1.3. Характеристики развёрнутого сальдо

4.2. Ошибки оборотно-сальдовой ведомости стандартной поставки 1С

4.2.2. Ошибки отображения развёрнутого сальдо

4.2.3. Ошибки отображения валютных операций

4.2.4. Ошибки отображения операций «сторно»

==========================================================

1. Введение

Настоящая статья посвящена проблеме формирования основных финансовых отчётов: Баланса (форма 1) и Отчета о прибылях и убытках (форма 2) в программе «1С:Бухгалтерия» (далее – «1С») и в иных конфигурациях программы «1С:Предприятие», имеющих бухгалтерский модуль. Поскольку эти отчёты собираются по бухгалтерским итогам, рассчитываемым на основе сальдо и оборотов по счетам плана счетов «Хозрасчётный», то мы проведём анализ на соответствие данного плана счетов стандартной поставки 1С как требованиям российского законодательства, так и требованиям корпоративной финансовой отчётности.

Поскольку выверку вышеуказанных отчётных форм опытные бухгалтеры проводят по оборотно-сальдовой ведомости (далее – «ОСВ»), то формированию этого отчёта будет посвящён отдельный раздел статьи. К сожалению, ОСВ стандартной поставки 1С не позволяет делать такую выверку. Отчасти это обусловлено отсутствием в стандартных поставках надлежащих настроек ОСВ, а отчасти – методологическими ошибками конструирования плана счетов «Хозрасчётный», приводящими к невозможности индикации корректных бухгалтерских итогов по некоторым счетам и, как следствие, к несовпадению сумм в ОСВ и сумм в формах 1 и 2.

Что касается настроек ОСВ, то этот вопрос ранее нами уже освещался как для версии 1С 7.7 [1], так и для версии 1С 8.Х [2].

Вопрос же конструирования плана счетов – из разряда тех, чему «не учит ни семья, ни школа», поэтому ему будет уделено особое внимание. Будут рассмотрены не только существующие ошибки плана счетов «Хозрасчётный» стандартной поставки 1С, но и пути их устранения, а также даны рекомендации и пояснения, которые помогут читателю в дальнейшем самостоятельно конструировать любые планы счетов (например, для целей управленческого и/или международного учёта), обеспечивающие достоверное формирование как ОСВ, так и финансовой отчётности.

К сожалению, в подавляющем большинстве бухгалтерских решений на платформе «1С:Предприятие» обеих версий (7.7 и 8.Х) наследуется некорректная агрегация данных в ОСВ из «1С:Бухгалтерии». Это касается и OLAP-подобных ОСВ, которые разрабатывают наиболее продвинутые программисты 1С-сообщества [3, 4]. Одним из редких исключений, которое только подтверждает общее правило, служит разработка «Управленческий баланс» фирмы «ИТАН», в которой купированы некоторые из проблем, описываемых в настоящей статье.

Заявленная тема довольно обширна – из тех, о которых можно читать многосеместровые лекции. Естественно, в одной статье невозможно дать всеобъемлющее описание всех возможных проблем, возникающих при формировании финансовой отчётности, но, мы надеемся, что ответы на основные вопросы, наиболее часто возникающие у пользователей программ 1С по данной тематике, в настоящей статье даны в надлежащей мере, как с точки зрения теории бухгалтерского учёта, так и с точки зрения её практического применения в программах 1С.

Чтобы не делать статью узкоспециальной, мы попытаемся, насколько это возможно, не погружаться ни в дремучую бухгалтерскую методологию, ни в программный код 1С, но при этом постараемся дать читателю внятное представление об алгоритмах формирования форм 1 и 2 в программах 1С. Разумеется, для продвинутых финансистов, бухгалтеров и разработчиков бухгалтерских программ, знакомых с несколькими информационными системами, эта статья не станет откровением, но для тех, кто «вырос» только на программных продуктах фирмы 1С, она, без сомнения, окажется весьма познавательной. Хотя мы надеемся, что даже для самых высоких профессионалов она тоже будет не бесполезной.

Заранее просим у читателей прощения за некоторые вольности и упрощения в изложении материала, которые обусловлены междисциплинарной тематикой статьи с одной стороны и популяризаторской миссией – с другой. Очевидным возможным следствием такого компромисса будет некая неудовлетворённость раскрытием темы как со стороны бухгалтеров, так и со стороны программистов 1С. Тем не менее, мы попытались найти «золотую середину» и дать читателю такой материал, который будет одинаково понятен (а, значит, как и в любом компромиссе, в столь же одинаковой мере непонятен) и интересен как бухгалтеру, так и программисту. Насколько нам это удалось, предоставляем судить читателю самостоятельно. И если статья найдёт у вас какой-либо отклик, не стесняйтесь написать нам: любое ваше мнение будет нам безусловно небезынтересно.

2. Учётные традиции мировой практики

2.1. Правило двойной записи

Для начала – небольшой экскурс в историю…

Пять веков тому назад жил в Италии некий францисканский монах Лука Пачоли, опубликовавший в 1494 году трактат «О счетах и записях», в котором описал учётные методы венецианских купцов, в том числе и правило двойной записи. Хотя, справедливости ради, стоит отметить, что сам термин двойная запись появился на три десятка лет позднее, да и венецианский метод записи денежных операций в то время не был единственным методом двойной записи, но Пачоли, как математик, оценил его достоинства, и выступил его популяризатором, т.к. именно этот метод давал наибольшее удобство и контроль достоверности учётных данных.

В чём же было достоинство метода подданных великого дожа? Они делали записи на бухгалтерских счетах, причём, под каждый счёт отводился разворот в Главной книге: на левой странице «Иметь» записывались приходные суммы, а на правой странице «Дать» – расходные. Каждое движение денег записывалась таким образом, что с правой страницы «Дать» одного счёта деньги списывались, а на левую страницу «Иметь» другого счёта добавлялись. Совокупный результат по всем – левым и правым – страницам всех счетов при этом оставался неизменным. Уже догадались, каким он был? Правильно, нулевым! И понятно, почему: сумма всех записей «Иметь» равнялась сумме всех записей «Дать», иначе говоря, записи были сбалансированы. Соответственно, если вдруг по каким-то причинам правило двойной записи нарушено, то совокупные записи не будут сбалансированы, иными словами, баланс записей за период не сойдётся или, как теперь говорят бухгалтеры, баланс не будет в ажуре.

Записи «Иметь» и «Дать» делались без какого-либо арифметического знака, но при этом очевидно, что с точки зрения арифметики приходные записи «Иметь» и расходные записи «Дать» имеют разнонаправленные знаки. Впоследствии «Иметь» стало дебетом, а «Дать» – кредитом. Несмотря на то, что кредитовые суммы математически являются отрицательными, в бухгалтерском учёте они показываются положительными. Правда, этому есть одно исключение: иногда в вертикальной форме баланса, используемой в международной практике, активные сальдо отражаются с плюсом, а пассивные – с минусом, в результате чего контрольная (нулевая) сумма баланса рассчитывается не как разность между положительным активом и положительным пассивом, а как сумма положительного актива и отрицательного пассива.

2.2. Функциональная валюта

Очевидно, что для верности учёта, надо вести счета в единых единицах измерения. В бухгалтерии такая единица носит название функциональной валюты.

Столь же очевидно, что суммы операций в иностранной валюте должны пересчитываться в суммы в функциональной валюте, для чего бухгалтерские счета в плане счетов обычно имеют признак «Валюта счёта», при этом одна валюта «закрепляется» за одним счётом. В программах 1С такого «закрепления» не существует. Несмотря на то, что такой подход не соответствует общепринятой бухгалтерской практике, тем не менее, математически он вполне корректен, т.к. позволяет в полной мере осуществить учёт валютных операций. Хотя ради справедливости стоит отметить, что в случае ведения параллельного российского и международного учёта в программах 1С при соотнесении («мэппинге» от англ. mapping) российских и международных счетов могут возникнуть определённые сложности в алгоритме соотнесения одного мультивалютного счёта ко многим мультивалютным счетам.

2.3. Классы счетов

В международной практике сложилась определённая традиция разделения счетов на два «глобальных» класса: балансовые счета, на основе остатков по которым сводится Балансовый отчёт (далее − «Баланс»), и пи-эн-эль-ные (от англ. «PnL») счета или счета доходов-расходов, на основе оборотов по которым сводится Отчёт о прибылях и убытках (далее − «ОПУ»). Балансовые счета имеют остатки (сальдо), а пи-эн-эль-ные – не имеют, т.е. являются бессальдовыми.

Для отечественного бухучёта эта традиция тоже вполне применима, т.к. принципы формирования основных финансовых отчетов (Баланс − по остаткам, ОПУ − по оборотам) одинаковы во всём мире, но, в отличие от международного учёта, разделение счетов на балансовые и пи-эн-эль-ные в отечественной практике официального декларирования не получило. Тем не менее, для упрощения понимания материала, мы в настоящей статье будем пользоваться разделением счетов, принятым именно в международном учёте. Это поможет нам легче «спроецировать» бухгалтерскую методологию на план счетов 1С.

Балансовые счета, в свою очередь, делятся ещё на два класса по тому критерию, как именно остатки по ним попадают в Баланс. Если остатки (разумеется, дебетовые) попадают в Актив, счета называются активными, а если остатки (разумеется, кредитовые) попадают в Пассив, то, соответственно, – пассивными.

В международном учёте активными и пассивными счетами всё и ограничивается. Но в российском учёте имеются ещё и активно-пассивные счета, – именно с этой категорией счетов и связано подавляющее большинство трудностей, возникающих при выверке Баланса в программах 1С. Казалось бы, всё просто: дебетовый остаток активно-пассивного счёта должен попадать в Актив, а кредитовый остаток – в Пассив, но не тут-то было! В программах 1С ситуация гораздо запутаннее, и мы постараемся провести соответствующий «разбор полётов».

Заметим, что в отечественной практике активными и пассивными называются не только балансовые счета, но и «пи-эн-эль-ные», в то время как в международном учёте последние называются счетами расходов и доходов соответственно. Строго говоря, называть «пи-эн-эль-ные» счета активными и пассивными не совсем корректно по той простой причине, что они не являются балансовыми: не попадают ни в Актив, ни в Пассив Баланса, но, с этим приходится жить точно так же, как с утверждением, что постоянный ток течёт от плюса к минусу. Просто давайте запомним, что счета расходов условно называются активными, а счета доходов – пассивными. Мнемоника здесь довольно проста: привязка идёт не на уровне остатков, а на уровне оборотов: если на счёте первым возникает дебетовый оборот, значит, по аналогии с дебетовым сальдо, счёт будет активным, если первым возникает кредитовый оборот – пассивным.

3. Основные правила конструирования плана счетов

3.1. Синтетические и аналитические счета

Отдельно хочется остановиться на таких понятиях, как синтетический и аналитический счёт. Ранее, когда бухгалтерский учёт вёлся неавтоматизировано (да-да, были и такие времена, когда компьютеров ещё не было»), синтетическими назывались счета верхнего уровня, а аналитическими – вложенные субсчета. Сейчас, когда получили распространение бухгалтерские программы, произошла некая семантическая «миграция» термина «синтетический счёт»: сейчас бухгалтеры так называют счёт или субсчёт любого уровня, который не имеет аналитики (субконто). И наоборот, субсчета без аналитики перестали называть «аналитическими» – теперь так называют только те субсчета, на которых аналитика имеется. В рамках нашего изложения мы будем придерживаться этого, уже устоявшегося в профессиональной среде, сленга. Надеюсь, нас простят разработчики и пользователи программы «Инфо-Бухгалтер», в которой по старинке субсчета – это «аналитика», и на каждого нового контрагента надо открывать новый субсчёт.

3.2. Постулаты разработчика плана счетов

Сначала несколько слов о методологии конструирования плана счетов в любой бухгалтерской программе...

У разработчиков бухгалтерских программ существуют основополагающие принципы – условно назовём их «Постулатами» – конструирования грамотного плана счетов. Вот главные из них:

Постулат №1:

Как мы уже установили в п.2.3, счета делятся на балансовые, на основе остатков по которым сводится Баланс, и на счета доходов-расходов (пи-эн-эль-ные), на основе оборотов по которым сводится ОПУ.

Постулат №2:

В самом общем случае любой счёт может иметь сколь угодно глубокую иерархию субсчетов, но аналитика (в терминах 1С – «субконто») имеет смысл только на субсчетах самого низшего уровня.

Соответственно, все субсчета более высоких уровней (в терминах 1С – «счета-группы»), вплоть до счёта самого верхнего уровня, не должны иметь аналитики. Таким подходом обеспечивается надлежащая последовательность агрегации бухгалтерских данных: сначала аналитически развёрнутые данные по субконто собираются на субсчетах низшего уровня, а затем собранные суммы (уже без разворота по субконто!) собираются по всей иерархии субсчетов снизу – вверх, вплоть до счёта самого верхнего уровня.

Постулат №3:

Количество уровней вложенности субсчетов определяется структурой статей финансовой отчетности.

Например, если говорить об отражении счетов расчётов в Балансе, то в нём присутствует деление таких счетов на счета дебиторской и кредиторской задолженности, т.е. на активы и пассивы соответственно, которые, в свою очередь, подразделяются на счета долгосрочной и краткосрочной задолженности (см. п.19 [17]). Таким образом, мы имеем двухуровневую иерархическую структуру субсчетов для счетов расчётов (иерархия подчинения: снизу − вверх):

- Дебиторская/кредиторская задолженность;

- Долгосрочная/краткосрочная задолженность.

Постулат №4:

Расчёты с контрагентами осуществляются в различных валютах, что добавляет отдельный уровень субсчетов − по валютам.

В результате мы имеем трёхуровневую иерархическую структуру субсчетов для счетов расчётов (иерархия подчинения: снизу − вверх):

- Дебиторская/кредиторская задолженность;

- Долгосрочная/краткосрочная задолженность;

- Валюта расчётов.

Кроме того, для того, чтобы всегда иметь информацию о том, дебиторская это задолженность (актив, отражаемый в Активе Баланса) или кредиторская (обязательство, отражаемое в Пассиве Баланса), по счетам расчётов надо отслеживать каждую поставку (оплату), следовательно, субконто по этим счетам должны иметь трёхуровневую иерархическую структуру (иерархия подчинения: снизу − вверх):

- Контрагент;

- Договор;

- Поставка (документ расчётов).

Исключение может быть для однократных поставок, когда количество договоров равно количеству поставок, т.е. единице. В этом случае иерархия может вырождаться в двухуровневую:

- Контрагент;

- Договор.

или даже в одноуровневую:

- Контрагент.

Постулат №5:

Проводки могут делаться только на счета (субсчета) самого низшего уровня.

Очевидным следствием данного постулата является следующий факт: для исключения операторских ошибок при конструировании бухгалтерской программы следует вводить программный запрет на использование в проводках счетов (субсчетов) любого уровня, имеющих субсчета.

Ну вот, теперь, когда с вступлением покончено, давайте строить грамотный план счетов в программе 1С на основе этих постулатов...

3.3. Сегментирование разрядной сетки в номере счёта

Поскольку самым сложным является структурирование активно-пассивных счетов расчётов, рассмотрим сегментирование по субсчетам именно для этих счетов. Если вы поймёте принципы конструирования на примере счетов дебиторов/кредиторов, то «субсчетирование» остальных счетов у вас не вызовет серьёзных затруднений.

Уровень №0 (без субсчетов):

Нулевым уровнем субсчетов является синтетический активно-пассивный счёт верхнего уровня.

Уровень №1 (по субсчетам):

Первым уровнем субсчетов является разделение активно-пассивных счетов (самые яркие примеры − 60 и 62) на два синтетических субсчёта первого уровня: чисто активные и чисто пассивные − по критерию попадания в Актив или в Пассив Баланса соответственно.

Уровень №2 (по субсчетам):

Вторым уровнем субсчетов является разделение и в Активе, и в Пассиве Баланса на два синтетических субсчёта второго уровня: по долгосрочной и краткосрочной задолженностям. Здесь у нас обозначилась первая проблема: план счетов «Хозрасчётный» в программах 1С не имеет субсчетов для такого разделения! Как следствие, данные по долгосрочной задолженности попадают в статьи Баланса, отвечающие за краткосрочную задолженность, что, несомненно, является искажением финансовой отчётности (см. п.19 [17]), а, следовательно, недопустимо!

Уровень №3 (по субсчетам):

Третьим уровнем субсчетов является разделение долгосрочной и краткосрочной задолженностей на два синтетических субсчёта третьего уровня: по валютам расчётов. В международной практике принято создавать отдельный субсчёт под каждую валюту. Фирма 1С не следует этой традиции, а использует мультивалютные счета. По большому счёту, это не есть методологическая ошибка, но определённо, такой подход не соответствует общепринятому в мировой практике, плюс это является большим неудобством в определённых ситуациях. Например, наиболее сильно эта проблема себя проявляет в случае параллельного учёта по российским и международным стандартам, когда международная функциональная валюта отлична от российской функциональной валюты – рублей. Поскольку подавляющему большинству российских компаний такой учёт по двум стандартам не грозит, останавливаться на некорректностях мультивалютности мы не будем.

Скажем несколько слов о видах валютных субсчетов. Для корректного учёта сумм по валютным счетам расчётов нам нужны данные по самим валютам, в которых эти задолженности учитываются. Следовательно, для отечественного бухучёта, с учётом валюты цены и валюты платежа по договору (см. ниже абзац «Уровни 4-6»), мы получим 3 категории валютных расчётов:

- расчёты в функциональной валюте отечественного бухучёта − российских рублях;

- расчёты в иностранной валюте;

- расчёты в так называемых «условных единицах», т.е. расчёты, номинированные в иностранной валюте (или в иных расчётных единицах), когда валюта цены договора номинирована в валюте, отличной от валюты платежа (обязательного платёжного средства на территории РФ) – рублей.

По сути, для формирования Баланса нам вполне достаточно и вышеуказанных синтетических уровней субсчетов. Но для ведения аналитического учёта по каждой поставке/оплате, разумеется, этих данных явно недостаточно. Поэтому рассмотрим аналитику, которую следует открывать на синтетических счетах расчётов.

Уровни №4-6 (по субконто):

Последним (last but not least!) шагом, согласно Постулату №2, будет открытие аналитик (субконто) на субсчёте самого низшего уровня. По каждому виду валютной задолженности (уровень №3) в рамках долгосрочной/краткосрочной задолженности (уровень №2) и, в свою очередь, в пределах дебиторской/кредиторской задолженности (уровень №1) мы должны получить информацию по каждой сделке с контрагентом:

- Данные о самом контрагенте;

- Данные о договоре с контрагентом (включая информацию о валюте цены и валюте платежа);

- Данные по документам поставки и оплаты (включая информацию о валюте цены и валюте платежа).

Более подробно структуру аналитики на счетах расчётов мы рассмотрим в п.3.4.

Итак, мы с вами набросали типовую иерархию субсчетов и субконто для счетов дебиторов-кредиторов. В качестве примера распишем счёт 60:

Уровень счёта:

60 − активно-пассивный синтетический счёт верхнего уровня

Пассивная ветвь иерархии:

Уровень субсчёта 1-го уровня:

60.1 − пассивный синтетический субсчёт первого уровня

Уровень субсчёта 2-го уровня:

60.1.1 − пассивный синтетический субсчёт второго уровня для учёта краткосрочной задолженности

Уровень субсчетов 3-го уровня (самый нижний уровень):

60.1.1.1 − пассивный аналитический субсчёт третьего уровня для учёта краткосрочной задолженности в рублях

60.1.1.2 − пассивный аналитический субсчёт третьего уровня для учёта краткосрочной задолженности в валюте

60.1.1.3 − пассивный аналитический субсчёт третьего уровня для учёта краткосрочной задолженности в у.е.

Уровень субсчёта 2-го уровня:

60.1.2 − пассивный синтетический субсчёт второго уровня для учёта долгосрочной задолженности

Уровень субсчетов 3-го уровня (самый нижний уровень):

60.1.2.1 − пассивный аналитический субсчёт третьего уровня для учёта долгосрочной задолженности в рублях

60.1.2.2 − пассивный аналитический субсчёт третьего уровня для учёта долгосрочной задолженности в валюте

60.1.2.3 − пассивный аналитический субсчёт третьего уровня для учёта долгосрочной задолженности в у.е.

Активная ветвь иерархии:

Уровень субсчёта 1-го уровня:

60.2 − активный синтетический субсчёт первого уровня

Уровень субсчёта 2-го уровня:

60.2.1 − активный синтетический субсчёт второго уровня для учёта краткосрочной задолженности

Уровень субсчетов 3-го уровня (самый нижний уровень):

60.2.1.1 − активный аналитический субсчёт третьего уровня для учёта краткосрочной задолженности в рублях

60.2.1.2 − активный аналитический субсчёт третьего уровня для учёта краткосрочной задолженности в валюте

60.2.1.3 − активный аналитический субсчёт третьего уровня для учёта краткосрочной задолженности в у.е.

Уровень субсчёта 2-го уровня:

60.2.2 − активный синтетический субсчёт второго уровня для учёта долгосрочной задолженности

Уровень субсчетов 3-го уровня (самый нижний уровень):

60.2.2.1 активный аналитический субсчёт третьего уровня для учёта долгосрочной задолженности в рублях

60.2.2.2 − активный аналитический субсчёт третьего уровня для учёта долгосрочной задолженности в валюте

60.2.2.3 − активный аналитический субсчёт третьего уровня для учёта долгосрочной задолженности в у.е.

Вот теперь мы учли все возможные комбинации для целей полноты данных, необходимых для формирования Баланса!

Поскольку, как хранилище бухгалтерской информации, аналитика (субконто) на счёте, по сути, ничем не отличается от субсчёта, давайте отобразим эти ветви иерархии в виде дерева:

| Счёт | Уровни субсчетов |

Уровни субконто |

А/П | Расшифровка сальдо |

Алгоритм расчёта сальдо | ||||

| 1 | 2 | 3 | 1 | 2 | 3 | ||||

| 60 | АП | По субсчетам | Раздельно по поставщикам и по авансам выданным | ||||||

| 60.1 | П | По субсчетам | По всем поставщикам | ||||||

| 60.1.1 | П | По субсчетам | По всем краткосрочным поставщикам | ||||||

| 60.1.1.1 | П | По субконто | По всем краткосрочным поставщикам в руб. | ||||||

| Контрагент | По субконто 1 | По каждому краткосрочному поставщику в руб. | |||||||

| Договор | По субконто 2 | По каждому краткосрочному договору поставки в руб. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в руб. | |||||||

| 60.1.1.2 | П | По субконто | По всем краткосрочным поставщикам в вал. | ||||||

| Контрагент | По субконто 1 | По каждому краткосрочному поставщику в вал. | |||||||

| Договор | По субконто 2 | По каждому краткосрочному договору поставки в вал. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в вал. | |||||||

| 60.1.1.3 | П | По субконто | По всем краткосрочным поставщикам в у.е. | ||||||

| Контрагент | По субконто 1 | По каждому краткосрочному поставщику в у.е. | |||||||

| Договор | По субконто 2 | По каждому краткосрочному договору поставки в у.е. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в у.е. | |||||||

| 60.1.2 | П | По субсчетам | По всем долгосрочным поставщикам | ||||||

| 60.1.2.1 | П | По субконто | По всем долгосрочным поставщикам в руб. | ||||||

| Контрагент | По субконто 1 | По каждому долгосрочному поставщику в руб. | |||||||

| Договор | По субконто 2 | По каждому долгосрочному договору поставки в руб. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в руб. | |||||||

| 60.1.2.2 | П | По субконто | По всем долгосрочным поставщикам в вал. | ||||||

| Контрагент | По субконто 1 | По каждому долгосрочному поставщику в вал. | |||||||

| Договор | По субконто 2 | По каждому долгосрочному договору поставки в вал. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в вал. | |||||||

| 60.1.2.3 | П | По субконто | По всем долгосрочным поставщикам в у.е. | ||||||

| Контрагент | По субконто 1 | По каждому долгосрочному поставщику в у.е. | |||||||

| Договор | По субконто 2 | По каждому долгосрочному договору поставки в у.е. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в у.е. | |||||||

| 60.2 | А | По субсчетам | По всем авансам выданным | ||||||

| 60.2.1 | А | По субсчетам | По всем краткосрочным авансам выданным | ||||||

| 60.2.1.1 | А | По субконто | По всем краткосрочным авансам выданным в руб. | ||||||

| Контрагент | По субконто 1 | По каждому краткосрочному авансу выданному в руб. | |||||||

| Договор | По субконто 2 | По каждому краткосрочному договору поставки в руб. | |||||||

| Док-т | По субконто 3 | По каждому документу оплаты в руб. | |||||||

| 60.2.1.2 | А | По субконто | По всем краткосрочным авансам выданнымв вал. | ||||||

| Контрагент | По субконто 1 | По каждому краткосрочному авансу выданному в вал. | |||||||

| Договор | По субконто 2 | По каждому краткосрочному договору поставки в вал. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в вал. | |||||||

| 60.2.1.3 | А | По субконто | По всем краткосрочным авансам выданным в у.е. | ||||||

| Контрагент | По субконто 1 | По каждому краткосрочному авансу выданному в у.е. | |||||||

| Договор | По субконто 2 | По каждому краткосрочному договору поставки в у.е. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в у.е. | |||||||

| 60.2.2 | А | По субсчетам | По всем долгосрочным авансам выданным | ||||||

| 60.2.2.1 | А | По субконто | По всем долгосрочным авансам выданным в руб. | ||||||

| Контрагент | По субконто 1 | По каждому долгосрочному авансу выданному в руб. | |||||||

| Договор | По субконто 2 | По каждому долгосрочному договору поставки в руб. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в руб. | |||||||

| 60.2.2.2 | А | По субконто | По всем долгосрочным авансам выданным в вал. | ||||||

| Контрагент | По субконто 1 | По каждому долгосрочному авансу выданному в вал. | |||||||

| Договор | По субконто 2 | По каждому долгосрочному договору поставки в вал. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в вал. | |||||||

| 60.2.2.3 | А | По субконто | По всем долгосрочным авансам выданным в у.е. | ||||||

| Контрагент | По субконто 1 | По каждому долгосрочному авансу выданному в у.е. | |||||||

| Договор | По субконто 2 | По каждому долгосрочному договору поставки в у.е. | |||||||

| Док-т | По субконто 3 | По каждому приходному документу в у.е. | |||||||

Данное представление наглядно показывает, как должны собираться данные по иерархии снизу – вверх: каждая ветвь агрегирует данные независимо от других ветвей. В пределах каждой ветви – активной или пассивной – прослеживается чёткая независимая последовательность агрегации данных:

- По субсчетам 1-го уровня в рамках счёта верхнего уровня;

- По субсчетам 2-го уровня в рамках субсчетов 1-го уровня;

- По субсчетам 3-го уровня в рамках субсчетов 2-го уровня;

- По контрагентам в рамках субсчетов 3-го уровня;

- По договорам в рамках контрагентов;

- По расчётным документам в рамках договоров.

3.4. Определение количества аналитических уровней на счетах расчётов

Сведём наши рекомендации в таблице:

| Условия поставки (оплаты) | Количество оплат | Количество поставок | Использование субконто 2 «Договоры контрагентов» |

Использование субконто 3 «Расчётные документы» (рекомендуемый признак взаиморасчётов) |

| Однородные | 1 | 1 | Обязательно | По договору в целом |

| 1 | m | Обязательно | По договору в целом | |

| n | 1 | Обязательно | По договору в целом | |

| n | m | Обязательно | По расчётным документам | |

| Неоднородные | 1 | m | Обязательно | По расчётным документам |

| n | 1 | Обязательно | По расчётным документам | |

| n | m | Обязательно | По расчётным документам |

3.5. Алгоритм формирования Баланса

3.5.1. Алгоритм формирования Баланса в отечественной практике

3.5.2. Алгоритм формирования Баланса в программах 1С

3.6. Алгоритм формирования Отчета о прибылях и убытках

3.6.1. Алгоритм формирования Отчета о прибылях и убытках в отечественной практике

3.6.2. Алгоритм формирования Отчёта о прибылях и убытках в программах 1С

3.7. Анализ плана счетов «Хозрасчётный» стандартной поставки программ 1С

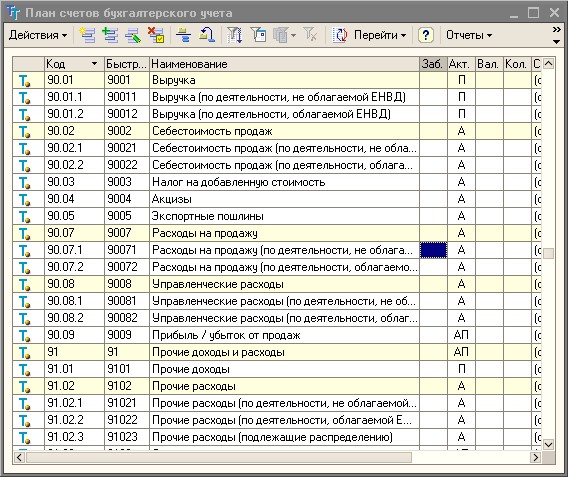

Рассмотрим план счетов «Хозрасчётный» из стандартной поставки конфигурации «1С:Бухгалтерия 8.Х» версии 1.6. Поскольку план счетов может варьироваться в зависимости от настроек программы 1С, будем считать, что заданы следующие параметры учёта:

- Учёт запасов по складам «Ведётся по количеству и сумме»;

- Учёт денежных средств осуществляется «По статьям движения денежных средств»;

- Расчёты с контрагентами ведутся «По документам расчётов»;

- Расчёты с персоналом осуществляются «По каждому работнику».

Какие выводы мы можем сделать, проанализировав этот план счетов?

Вывод 1

В плане счетов нет чёткого деления на балансовые счета и «пи-эн-эль-ные».

Тем не менее, некоторые счета (20, 26, 50, 51, 55, 57, 90, 91, 99 и пр.) имеют косвенный признак «пи-эн-эль-ности»: их аналитика помечена символами «(об)», что означает оборотное субконто. Такие бессальдовые субконто отслеживаются только для целей контроля сумм оборотов, что необходимо для формирования ОПУ, и не имеют остатков, нужных для построения Баланса.

Но денежные счета – это балансовые, а не «пи-эн-эль-ные» счета! Почему же у них стоит признак «Оборотное субконто»? Оказывается, субконто разных уровней у денежных счетов используются в разных финансовых отчётах. Так, например, для банковских счетов сальдо по субконто первого уровня (признак «Оборотное субконто» выключен) используется в Балансе, а оборот по субконто второго уровня (признак «Оборотное субконто» включён) используется в… нет, не в ОПУ, а в Отчёте о движении денежных средств (далее – «ОДДС»). Именно по оборотным субконто денежных счетов (50, 51, 52, 55) и собирается ОДДС. Формирование этого отчёта – особая, сама по себе достаточно сложная тема, поэтому она вынесена за рамки данной статьи. Единственное, о чём, возможно, имеет смысл сказать, так это то, что для построения ОДДС необходимо очень скрупулёзно настроить справочник «Статьи движения денежных средств», чётко разграничив в нём статьи, которые должны попадать в ОДДС (денежные потоки по текущей, инвестиционной и финансовой деятельности), и статьи, которые в отчёт попадать не должны (купля-продажа валюты, платежи касса-касса, банк-банк, касса-банк и т.п.).

Вывод 2

На счетах, которые имеют вложенные субсчета, имеется субконто.

Такая аналитическая структура препятствуют корректному расчёту аналитического сальдо в ОСВ, и, соответственно, суммы ОСВ «не бьются» с суммами формы 1, о чём мы подробнее расскажем в п.4.1.

Вывод 3

На некоторых счетах, которые имеют вложенные субсчета, не соблюдается однотипность субконто по иерархии снизу – вверх.

Все мы ещё со школьной скамьи знаем, что нельзя складывать метры с килограммами, тем не менее, такое сложение субконто с разными единицами измерений имеет место на субсчетах следующих счетов: 08, 10, 14, 20, 41, 50, 68, 69, 76, 79, 83.

Справедливости ради следует отметить, что на счетах 19, 42, 57, 58 и 98 этот вопрос решён вполне корректно: при наличии на субсчетах разнотипных субконто и/или при отсутствии субконто, счёт верхнего уровня субконто не имеет.

Вывод 4

Ряд счетов расчётов не имеет комплементарных счетов для учёта «противополярной» задолженности.

Например, для пассивного счёта 70 не предусмотрен активный счёт по учёту авансов и переплат, а на пассивном счёте их учитывать некорректно, поскольку балансовое сальдо будет рассчитываться как разность между кредитовым и дебетовым сальдо, что исказит валюту баланса. Решений может быть два: либо создать активный счёт для учёта дебиторской задолженности по зарплате, либо сделать счёт 70 активно-пассивным. Заметим, что в отчёте «Расчёт оценки стоимости чистых активов акционерного общества», в отличие от Баланса, сальдо по счёту 70 показывается корректно: дебетовое в Активе, а кредитовое – в Пассиве.

Вывод 5

Ряд счетов имеет неверную активность/пассивность.

Здесь для репрезентативности, пожалуй, стоит разместить табличку с некоторыми из таких счетов. В заголовке укажем классические реинжиниринговые названия: «as is» (как есть) и «to be» (как должно быть):

| Код | Наименование | Акт./Пасс. | Комментарий | |

| as is | to be | |||

| 14 | Резервы под снижение стоимости материальных ценностей | АП | П | Контрактивный счет согласно [6] |

| 14.01 | Резервы под снижение стоимости материалов | АП | П | Контрактивный счет согласно [6] |

| 14.02 | Резервы под снижение стоимости товаров | АП | П | Контрактивный счет согласно [6] |

| 14.03 | Резервы под снижение стоимости готовой продукции | АП | П | Контрактивный счет согласно [6] |

| 14.04 | Резервы под снижение стоимости незавершенного производства | АП | П | Контрактивный счет согласно [6] |

| 15 | Заготовление и приобретение материальных ценностей | АП | А | Активный счет согласно [6] |

| 15.01 | Заготовление и приобретение материалов | АП | А | Активный счет согласно [6] |

| 15.02 | Приобретение товаров | АП | А | Активный счет согласно [6] |

| 70 | Расчеты с персоналом по оплате труда | П | АП | В [6] не предусмотрен специальный активный счет для учёта авансов и переплат по оплате труда; |

| 73 | Расчеты с персоналом по прочим операциям | А | АП | Активно-пассивный счет вследствие наличия активно-пассивного субсчета 73.03 |

| 73.03 | Расчеты по прочим операциям | А | АП | Активно-пассивный счет согласно [6] |

| 76.41 | Расчеты по исполнительным документам работников | АП | П | Пассивный счет, т.к. после удержания сумм по исполнительным документам из зарплаты работника, эти суммы подлежат уплате третьим лицам, т.е. являются кредиторской задолженностью |

| 86 | Целевое финансирование | АП | П | Пассивный счет согласно [6] |

| 86.01 | Целевое финансирование из бюджета | АП | П | Пассивный счет согласно [6] |

| 86.02 | Прочее целевое финансирование и поступления | АП | П | Пассивный счет согласно [6] |

| 90.08.1 | Управленческие расходы по деятельности, не облагаемой ЕНВД | АП | А | Активный счет согласно [6] |

| 90.08.2 | Управленческие расходы по деятельности, облагаемой ЕНВД | АП | А | Активный счет согласно [6] |

Вывод 6

План счетов 1С – прекрасный тест на понимание азов бухгалтерского учёта для кандидатов в бухгалтеры.

Если Вы принимаете на работу бухгалтера, который будет работать в программе 1С, попросите его указать в плане счетов «Хозрасчётный» хотя бы пяток счетов, имеющих неверную активность/пассивность. Если кандидат не сможет этого сделать, то, скорее всего, он либо не читал Инструкцию по применению плана счетов [6], либо читал её крайне невнимательно. Тест можно усугубить, предоставив кандидату указанную Инструкцию. Если он и после этого не справится с заданием, то очевидно, что кроме незнания азов бухучёта, он ещё и не умеет работать с первоисточниками. При изменчивом российском законодательстве наём такого работника может оказаться для работодателя неоправданно большим риском.

3.8. Конструирование плана счетов «Хозрасчётный» для программ 1С

В свете всего сказанного в предыдущем пункте, каков же должен быть план счетов «Хозрасчётный» в бухгалтерских конфигурациях программ 1С?

Принципы отражения в Балансе счетов расчётов были нами рассмотрены в п.3.3 и п.3.4, поэтому, чтобы не усложнять изложение, мы не будем конструировать с нуля эти счета – предоставляем сделать это читателю самостоятельно.

А остальные наши рекомендации давайте сведём в таблицу (приводятся только изменённые счета):

| Код | Наименование | А/П | Вал. | Кол. | Субконто 1 | Субконто 2 | Субконто 3 |

| 01 | Основные средства | А | 0 | 0 | |||

| 02 | Амортизация основных средств | П | 0 | 0 | |||

| 03 | Доходные вложения в материальные ценности | А | 0 | 0 | |||

| 04 | Нематериальные активы | А | 0 | 0 | |||

| 08 | Вложения во внеоборотные активы | А | 0 | 0 | |||

| 10 | Материалы | А | 0 | 1 | |||

| 10.11 | Специальная оснастка и специальная одежда в эксплуатации | А | 0 | 1 | |||

| 14 | Резервы под снижение стоимости материальных ценностей | П | 0 | 0 | |||

| 14.01 | Резервы под снижение стоимости материалов | П | 0 | 0 | Номенклатура | ||

| 14.02 | Резервы под снижение стоимости товаров | П | 0 | 0 | Номенклатура | ||

| 14.03 | Резервы под снижение стоимости готовой продукции | П | 0 | 0 | Номенклатура | ||

| 14.04 | Резервы под снижение стоимости незавершенного производства | П | 0 | 0 | Номенклатурные группы | ||

| 15 | Заготовление и приобретение материальных ценностей | А | 0 | 0 | |||

| 15.01 | Заготовление и приобретение материалов | А | 0 | 0 | |||

| 15.02 | Приобретение товаров | А | 0 | 0 | |||

| 20 | Основное производство | А | 0 | 0 | |||

| 41 | Товары | А | 0 | 1 | |||

| 44 | Расходы на продажу | А | 0 | 0 | |||

| 45 | Товары отгруженные | А | 0 | 1 | |||

| 50 | Касса | А | 0 | 0 | |||

| 55 | Специальные счета в банках | А | 0 | 0 | |||

| 58 | Финансовые вложения | А | 0 | 0 | |||

| 58.01 | Паи и акции | А | 0 | 0 | |||

| 60 | Расчеты с поставщиками и подрядчиками | АП | 0 | 0 | |||

| 62 | Расчеты с покупателями и заказчиками | АП | 0 | 0 | |||

| 66 | Расчеты по краткосрочным кредитам и займам | П | 0 | 0 | |||

| 67 | Расчеты по долгосрочным кредитам и займам | П | 0 | 0 | |||

| 68 | Расчеты по налогам и сборам | АП | 0 | 0 | |||

| 68.04 | Налог на прибыль | АП | 0 | 0 | |||

| 69 | Расчеты по социальному страхованию и обеспечению | АП | 0 | 0 | |||

| 69.02 | Расчеты по пенсионному обеспечению | АП | 0 | 0 | |||

| 69.03 | Расчеты по обязательному медицинскому страхованию | АП | 0 | 0 | |||

| 69.05 | Добровольные взносы на накопительную часть трудовой пенсии | АП | 0 | 0 | |||

| 69.13 | Расчеты по средствам ФСС для страхователей, применяющих специальные режимы налогообложения | АП | 0 | 0 | |||

| 70 | Расчеты с персоналом по оплате труда | АП | 0 | 0 | Работники организаций | ||

| 71 | Расчеты с подотчетными лицами | АП | 0 | 0 | |||

| 73 | Расчеты с персоналом по прочим операциям | АП | 0 | 0 | |||

| 73.03 | Расчеты по прочим операциям | АП | 0 | 0 | Работники организаций | ||

| 75 | Расчеты с учредителями | АП | 0 | 0 | |||

| 76 | Расчеты с разными дебиторами и кредиторами | АП | 0 | 0 | |||

| 76.41 | Расчеты по исполнительным документам работников | П | 0 | 0 | Контрагенты | ||

| 79 | Внутрихозяйственные расчеты | АП | 0 | 0 | |||

| 80 | Уставный капитал | П | 0 | 1 | |||

| 81 | Собственные акции (доли) | А | 0 | 1 | |||

| 84 | Нераспределенная прибыль (непокрытый убыток) | АП | 0 | 0 | |||

| 86 | Целевое финансирование | П | 0 | 0 | |||

| 86.01 | Целевое финансирование из бюджета | П | 0 | 0 | Назначение целевых средств | Договоры | Движения целевых средств (об) |

| 86.02 | Прочее целевое финансирование и поступления | П | 0 | 0 | Назначение целевых средств | Договоры | Движения целевых средств (об) |

| 90 | Продажи | АП | 0 | 0 | |||

| 90.01 | Выручка | П | 0 | 0 | |||

| 90.02 | Себестоимость продаж | А | 0 | 0 | |||

| 90.07 | Расходы на продажу | А | 0 | 0 | |||

| 90.08 | Управленческие расходы | А | 0 | 0 | |||

| 90.08.1 | Управленческие расходы по деятельности, не облагаемой ЕНВД | А | 0 | 0 | Номенклатурные группы (об) | ||

| 90.08.2 | Управленческие расходы по деятельности, облагаемой ЕНВД | А | 0 | 0 | Номенклатурные группы (об) | ||

| 91 | Прочие доходы и расходы | АП | 0 | 0 | |||

| 97 | Расходы будущих периодов | А | 0 | 0 | |||

| 99.01 | Прибыли и убытки (за исключением налога на прибыль) | АП | 0 | 0 |

Теперь, когда мы сверстали аналитическую структуру плана счетов, остаётся понять главное – чего же мы добились?

Результат наших действий таков: мы устранили главную причину, препятствующую некорректному отображению данных в ОСВ, что позволит нам делать по ней выверку баланса. То есть мы реализовали мечту любого главного бухгалтера!

Но, как известно, палка о двух концах. Какие же отрицательные последствия наступают при внедрении такого плана счетов?

Во-первых, потребуется корректировка бухгалтерских отчётов на уровне программного кода, по крайне мере, в тех местах, где обрабатываются субконто по счетам-группам.

Во-вторых, придётся отказаться от автоматического обновления релизов конфигураций 1С, перейдя на ручное обновление силами программистов 1С.

Для крупных компаний эти последствия – не проблема, т.к. они могут позволить себе содержать штат программистов. Но для малого бизнеса это может оказаться серьёзным ударом по бюджету, существенно увеличивающим стоимость обслуживания программы 1С.

4. Оборотно-сальдовая ведомость

Оборотно-сальдовая ведомость или, как кратко её называют бухгалтеры, «оборотка», является основным отчётом, который позволяет сделать в бухгалтерской программе выверку Баланса и ОПУ. К сожалению, как уже говорилось ранее, в программах 1С выверка указанных финансовых отчётов только по ОСВ невозможна: в силу того, что отображаемые в ОСВ данные не соответствуют валюте баланса, приходится делать массу аналитических расшифровок (в основном, по активно-пассивным счетам, но не только).

В данном разделе мы проанализируем причины такого «неадекватного поведения» ОСВ и предложим механизмы купирования существующих проблем.

4.1. Развёрнутое сальдо

4.1.1. Определение развёрнутого сальдо

Для начала − небольшой ликбез по развёрнутому сальдо вообще, и по развёрнутому сальдо в программах 1С в частности. Поэтому давайте дадим дефиницию:

Развёрнутое сальдо – это два независимых и ненулевых остатка по активно-пассивному бухгалтерскому счёту, имеющему вложенные субсчета и/или аналитические разрезы (субконто), один из которых по дебету, а другой по кредиту.

Обращаем внимание, что данное определение отличается от определения, которое фигурирует в большинстве бухгалтерских и экономических словарей, где развёрнутое сальдо определяется как «Сальдо, которое выводится одновременно по дебету и кредиту одного и того же счёта» [8, 9]. Принципиальными отличиями нашего определения от словарного являются:

- Привязка развёрнутого сальдо именно к активно-пассивным счетам, т.к. для чисто активных и чисто пассивных счетов развёрнутое сальдо смысла не имеет;

- Обязательность наличия аналитической структуры активно-пассивного счёта, без которой развёрнутое сальдо выродилось бы либо в дебетовое, либо в кредитовое;

- Обязательность наличия двух ненулевых остатков по дебету и по кредиту, без которых развёрнутое сальдо также выродилось бы либо в дебетовое, либо в кредитовое.

Справедливости ради надо отметить, что некоторые словари указывают явным образом на то, что счёт при этом должен быть «активно-пассивным»: «Сальдо, которое выводится одновременно по дебету и кредиту одного и того же активно-пассивного счёта» [7], но, к сожалению, это, скорее, исключение из общего правила. Гораздо чаще определение развёрнутого сальдо дополняется уточняющим, но экономически противоречивым комментарием: «Такое сальдо обычно бывает в активно-пассивных счетах» [8, 9]. Более корректно было бы сказать: «Такое сальдо бывает только в активно-пассивных счетах» (к семантике употребления предлога «в» мы придираться не будем). Как видите, в нашем определении слово «обычно» исключено в силу того, что оно допускает возможность ситуации, когда развёрнутое сальдо может быть и на чисто активных или на чисто пассивных счетах тоже, что априори неверно, поскольку активные счета в принципе не могут иметь кредитового сальдо, а пассивные – дебетового: возможна только перемена знака такого сальдо. Более того, наличие отрицательного сальдо – кредитового на активном счёте или дебетового на пассивном счёте – говорит об ошибке в учёте. В программах 1С такие ошибки выделяются в отчётах красным шрифтом.

Очевидным следствием из нашего определения будет являться следующее утверждение: если активно-пассивный счёт сам является субсчётом счёта более высокого уровня, то данное определение точно также имеет силу и в отношении этого счёта.

Заметим, что для обратной операции – сворачивания сальдо – должны существовать веские основания. В силу особой важности этого вопроса, остановимся на этом подробнее…

4.1.2. Взаимозачёт активов и обязательств

В международном учёте стандарт IAS1 гласит: «Активы и пассивы не подлежат взаимозачёту, кроме тех случаев, когда Стандарты это допускают.» [15].

Российское законодательство в этой части несколько более запутанное. Так, например, с одной стороны Статья 413 ГК РФ гласит: «Обязательство прекращается совпадением должника и кредитора в одном лице.» [11], а с другой стороны Статья 410 ГК РФ накладывает ограничения на такую «казацкую вольницу»: «Обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования. Для зачета достаточно заявления одной стороны.» [11], не только определяя процедурную норму зачёта в виде заявления (кстати, необязательно письменного), но и ограничивая такие требования «однородностью». Не вдаваясь в юридические коллизии и дефиниции «однородности», мы можем найти ответ на интересующий нас вопрос в пункте 40 Положения по ведению бухгалтерского учёта и бухгалтерской отчётности в РФ: «В бухгалтерской отчётности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен правилами, установленными нормативными актами.» [10]. То же самое гласит пункт 34 ПБУ 4/99: «В бухгалтерской отчётности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету.» [17].

Так, например, для счёта прибылей и убытков (счёт 99) таким основанием является реформация баланса, которая приводит к тому, что на счёте самого верхнего уровня появляется лишь одно значение: прибыль или убыток, что подразумевает «вырождение в ноль» одного из остатков: дебетового для прибыли или кредитового для убытка. Аналогично для активно-пассивных счетов доходов и расходов (счета 90 и 91) таким основанием является закрытие месяца. Обращаем внимание, что ежемесячная свёртка счетов финансового результата происходит только на синтетических счетах верхнего уровня, оставляя сальдо на вложенных субсчетах, которое закрывается внутренними оборотами при реформация баланса по итогам финансового года [6].

А вот для зачёта между статьями активов и пассивов, а, следовательно, и для свёртки по умолчанию дебетового и кредитового сальдо по счетам расчётов в ОСВ, подобных оснований нет. В бухгалтерском учёте таким основанием может являться зачёт встречных однородных требований, который, как мы установили выше, может быть произведён только по заявлению одной из сторон по сделке [11, 12, 16]. Надлежащим первичным документом, удостоверяющим произведённый зачёт, как правило, служит акт взаимозачёта.

4.1.3. Характеристики развёрнутого сальдо

На основании вышеизложенного можно сделать следующие выводы:

Вывод 1

Развёрнутое сальдо имеет смысл только для активно-пассивных счетов.

Для чисто активных и чисто пассивных счетов сальдо бывает только свёрнутым, т.к. просто не существует другой «полярности» для вычитания, например, дебетового остатка у пассивного счёта или кредитового остатка у активного счёта.

Вывод 2

Развёрнутое сальдо бывает двух видов: по субсчетам и по субконто.

Развёрнутое сальдо по субсчетам подразумевает, что дебетовое сальдо по субсчёту учитывается независимо от кредитового сальдо по этому же субсчёту. Например, счёт 60 может быть развёрнут по субсчетам 60.01 и 60.02. Развёрнутое сальдо по субконто подразумевает, что дебетовое сальдо по субконто в рамках одного субсчёта учитывается независимо от кредитового сальдо по этому же субконто в рамках того же самого субсчёта. Например, счёт 71.01 может быть развёрнут в разрезе элементов справочника «Работники организаций», при этом одни работники могут быть должны организации, а другим – должна сама организация, или один и тот же работник должен организации по одному основанию, а организация ему должна по другому основанию. В ОСВ такие задолженности должны показываться раздельно: и по дебету, и по кредиту.

Вывод 3

Для одного класса активно-пассивных счетов сальдо может быть свёрнутым, а для другого класса – развёрнутым.

Например, счета финансового результата верхнего уровня (90, 91, 99 и т.п.) подлежат ежемесячной свёртке, причём сальдо по счетам верхнего уровня обнуляется. А счета и субсчета расчётов любого уровня (60, 62, 76, 76.ХХ и т.п.) свёртке не подлежат. Поэтому в принципе некорректна такая ситуация, когда, например, в ОСВ счёт 60 выводится со свёрнутым сальдо: такое построение говорит о методологической недоработке в архитектуре отчёта.

Вывод 4

Основополагающим моментом корректно сконструированного плана счетов является разворот по аналитике (по субконто) только на самом низшем уровне.

Так, например, если счёт 60 имеет субсчета низшего уровня вида 60.ХХ, которые аналитически развёрнуты по субконто, то сам счёт 60 не должен иметь субконто. Если иерархическая структура плана счетов насчитывает 3 уровня иерархии: 60, 60.ХХ и 60.ХХ.ХХ, то только счёт 60.ХХ.ХХ может иметь субконто, а счета 60 и 60.ХХ − не могут. В стандартной поставке 1С это основополагающее правило конструирования плана счетов не соблюдается (например, счёт верхнего уровня 60 имеет субконто), что приводит к некорректному отображению развёрнутого сальдо в ОСВ: такое сальдо по умолчанию показывается свёрнутым.

Вывод 5

Разворот сальдо по субсчетам расчётов низшего уровня должен производиться, как правило, по всем (в стандартной поставке 1С – по трём) уровням субконто.

Так, например, если на счёте 76.05 «Расчёты с прочими поставщиками и подрядчиками» имеются виды субконто: «Контрагенты», «Договоры контрагентов» и «Документы расчётов с контрагентами», то в качестве дебетовых остатков для Актива Баланса должны учитываться выданные поставщикам авансы в разрезе документов «Платежное поручение входящее», а в качестве кредитовых остатков для Пассива Баланса − приходы от поставщиков в разрезе документов «Поступление товаров и услуг», причём и то, и другое − по всем договорам всех контрагентов, учитываемых на счёте 76.05 независимо.

Графически развёрнутое сальдо можно проиллюстрировать следующим образом. Представьте себе куб, нарезанный толстыми слоями по вертикали и по горизонтали. Вертикальные слои будут аналогами разворотов по субсчетам, а горизонтальные слои – аналогами разворотов по субконто. Для того чтобы корректно агрегировать данные по операциям на каком-то одном синтетическом счёте, мы сначала должны сделать горизонтальный сбор данных (по субконто) в пределах ширины данного вертикального слоя (субсчёта самого низшего уровня), а затем – иерархически суммировать данные по вертикали снизу – вверх от субсчетов самого низшего уровня к субсчетам верхнего уровня. Подобная трактовка немного отличается от «древовидной» иерархии, описанной нами в п.3.3, но, тем не менее, она весьма репрезентативна, т.к. помогает понять суть ошибки агрегирования данных в программах 1С.

Но в плане счетов «Хозрасчётный» субконто присутствует на счетах верхнего уровня, т.е. нарушается Постулат №5. Это приводит к плачевному результату при вычислении сальдо по развёрнутому субконто: суммирование происходит не по одному горизонтальному «слою» конкретной ветви субсчетов, а по всем «слоям» нашего виртуального куба, тем самым, производя «межсубсчётный» зачёт задолженностей без какого бы то ни было основания.

Резюме

Чтобы избежать ошибок при выводе развёрнутого сальдо в отчёты, алгоритм обработки активно-пассивных счетов должен работать следующим образом:

- Счета расчётов: все счета (субсчета) верхнего уровня надо разворачивать по субсчетам, а субсчета самого низшего уровня − по субконто. При этом разворот по субконто должен производиться по всем уровням субконто в соответствии с иерархией «сверху – вниз».

- Счета финансового результата: счёт верхнего уровня надо сворачивать, а все вложенные субсчета − разворачивать по субсчетам. Разворачивать сальдо по субконто здесь не придётся, т.к. внутри субсчетов финансового результата все остатки по субконто только одной «полярности»: либо все − пассивные (например, для счетов 90.01 и 91.01), либо все активные (например, для счетов 90.02, 90.03 и 91.02). Поэтому при формировании ОСВ надо пользоваться не механизмом развёрнутого сальдо, а механизмом детализации (см. п.4.2.1).

4.2. Ошибки оборотно-сальдовой ведомости стандартной поставки 1С

4.2.1. Ошибки настройки

Оборотка для главного бухгалтера – самый главный инструмент, позволяющий контролировать правильность составления Баланса и ОПУ. В свете этого её корректная настройка представляется архиважной.

К сожалению, стандартная поставка программы 1С по умолчанию не имеет никаких предустановленных настроек, кроме детализации по субконто счёта 51. В результате формируемая ОСВ, как ни прискорбно это констатировать, не имеет экономического смысла.

Какие же возможности по настройке ОСВ имеются в программах 1С?

Во-первых, это флаги на закладке «Общие» диалоговой формы «Настройка»:

- Развернутое сальдо;

- Детализация по субсчетам и субконто;

- Данные по валютам;

- Данные по забалансовым счетам.

Во-вторых, это табличная часть на закладке «Развернутое сальдо».

В-третьих, это табличная часть на закладке «Детализация».

Рассмотрим каждую настройку подробнее …

Установка флага «Развернутое сальдо» обеспечивает раздельное отражение дебетового и кредитового сальдо по активно-пассивным счетам, введённым на закладке «Развернутое сальдо». По умолчанию флаг сброшен. Поскольку бухгалтеру нужна информация о том, как сальдо отражается в балансе, то очевидно, что этот флаг должен быть установлен всегда.

Установка флага «Детализация по субсчетам и субконто» обеспечивает расшифровку сальдо и оборотов в разрезе субсчетов по всем счетам-группам и в разрезе субконто по счетам, введённым на закладке «Детализация». По умолчанию флаг сброшен. Бухгалтер всегда анализирует не синтетические счета, а аналитические (нет никакого экономического смысла смотреть активно-пассивные счета верхнего уровня 60 или, скажем, 76), поэтому данный флаг также рекомендуется устанавливать всегда.

Установка флага «Данные по валютам» обеспечивает расшифровку сальдо и оборотов в разрезе валют по валютным счетам. Вывод информации при этом осуществляется в две строки: суммы в иностранной валюте и суммы в регламентированной валюте. По умолчанию флаг сброшен. Данный флаг рекомендуется устанавливать при наличии в учёте валютных операций. Обращаем внимание, что установка данного флага иногда может приводить к некорректностям в отображении рублёвых операций (см. п.4.2.3).

Установка флага «Данные по забалансовым счетам» обеспечивает вывод в ОСВ забалансовых счетов. По умолчанию флаг сброшен. Данный флаг рекомендуется устанавливать при наличии операций по забалансовым счетам.

Настройка табличной части на закладке «Развернутое сальдо» осуществляется посредством указания списка активно-пассивных счетов [2]. Если счёт имеет субсчета, то в колонке «По субсчетам» надо установить соответствующий флаг. Если счёт не является субсчётом, то при его выборе из плана счетов в колонке «По субконто» программой автоматически предлагаются все уровни развёртывания субконто. Обращаем внимание, что для корректного учёта в самом общем случае нужны именно все уровни субконто, но в некоторых ситуациях может происходить вырождение одного или даже двух уровней, и тогда, дважды щёлкнув мышкой по полю в колонке «По субконто», в раскрывшемся окне «Субконто» можно отключить некоторые уровни субконто. В каких конкретно ситуация бывает такое вырождение? Например, если на данном счёте учитывается один контрагент, по которому существует одна-единственная сделка, и в рамках неё произошла одна поставка и одна оплата, то сумма сделки по этому контрагенту будет равна сумме по договору и сумме по каждому расчётному документу. Следовательно, будем мы разворачивать данный счёт только по контрагентам, или по контрагентам и договорам, или же по контрагентам, договорам и расчётным документам, в ОСВ мы увидим одну и ту же сумму развёрнутого сальдо. Но количество строк с этими суммами будет определяться количеством уровней развёртывания. Перефразируя известный рекламный слоган, здесь можно сказать: «А если нет разницы, зачем разворачивать больше?». В этой ситуации нам будет вполне достаточно установить флаг лишь для одного субконто «Контрагенты». Заметим, что описанная ситуация – частный случай, и лучше пользоваться настройкой по умолчанию.

Настройка табличной части на закладке «Детализация» осуществляется посредством указания списка счетов, подлежащих расшифровке по субконто [2]. Честно говоря, зачем в данной табличной части имеется колонка «По субсчетам», абсолютно непонятно: с ролью расшифровки по субсчетам вполне справляется флаг «Детализация по субсчетам и субконто». А вот настройка расшифровки по субконто потребует некоторых комментариев. При выборе счёта из плана счетов точно так же, как и на закладке «Развернутое сальдо, программа в колонке «По субконто» автоматически предлагает все уровни развёртывания субконто. Но здесь не нужна обязательная детализация по всем уровням! Давайте подумаем, для чего нам нужна расшифровка по субконто и сколько уровней имеет смысл расшифровывать?

Во-первых, нам нужно контролировать сведение ОПУ. Следовательно, нам нужно видеть в ОСВ обороты по доходам и расходам.

Во-вторых, нам обязательно нужно контролировать каждый счёт в банке, поэтому бухгалтеру весьма удобно будет видеть состояние этих счетов в разрезе каждого банковского счёта.

Исходя из этих двух тезисов становится ясно, что, например, счета затрат (20.01, 26, 44.ХХ) надо детализировать по субконто «Статьи затрат», а детализация по подразделениям и номенклатурным группам – необязательна. Хотя иногда приоритеты детализации могут меняться, и, например, для соотнесения прямых затрат (счёт 20.01) и реализации (счёт 90.01) надо отслеживать детализацию в разрезе номенклатурных групп. По денежным счетам в банках (51, 52, 55.ХХ) нам понадобятся детализация по банковским счетам, а по статьям движения денежных средств, как правило, не нужна. Поэтому в настройках рекомендуется отключить лишние уровни субконто.

4.2.2.Ошибки отображения развёрнутого сальдо

Основная (но далеко не единственная) проблема ОСВ – некорректное отражение развёрнутого сальдо. Приведём лишь одну цитату пользователя программы 1С: «если сальдо есть по одному и тому же контрагенту на разных субсчетах счёта 76, то в “итого по счёту” будет свернутое сальдо по контрагенту без учёта сальдо на субсчетах, что тоже не есть правильно» [13].

Поэтому давайте рассмотрим конкретный пример отражения остатков по дебиторской и кредиторской краткосрочным задолженностям на смоделированном нами плане счетов и – для сравнения – на плане счетов «Хозрасчётный» из стандартной поставки 1С. Для сокращения описания воспользуемся следующими аббревиатурами:

ДО– Дебетовый оборот

КО– Кредитовый оборот

СКД– Сальдо Конечное Дебетовое

СКК– Сальдо Конечное Кредитовое

ППИ– документ «Платежное Поручение Исходящее»

ПТУ– документ «Поступление Товаров и Услуг»

Пример 1:

Поставщик 1, Договор 1, ППИ 1=> СКД(Поставщик 1, Договор 1, ППИ 1) = СКД1 = 1500 руб.

Поставщик 1, Договор 2,ПТУ 1=> СКК(Поставщик 1, Договор 2, ПТУ 1) = СКК1 = 5000 руб.

Поставщик 2, Договор 3, ППИ 2=> СКД(Поставщик 2, Договор 3, ППИ 2) = СКД2 = 3000 руб.

Поставщик 2, Договор 4, ПТУ 2=> СКК(Поставщик 2, Договор 4, ПТУ 2) = СКК1 = 1000 руб.

Как эти суммы будут отражены на счёте 60 и на его субсчетах? Поскольку все договоры и документы-основания разные, то согласно изложенному в п.4.1, они не могут быть зачтены [11]. Поэтому очевидно, что задолженности должны группироваться следующим образом: дебиторские – в Активе, а кредиторские – в Пассиве:

в Активе: СКД(60.2.1.1) = ∑СКДn = СКД1 + СКД2 = 1500 руб. + 3000 руб. = 4500 руб.

в Пассиве: СКК(60.1.1.1) = ∑СКДm = СКК1 + СКК2 = 5000 руб. + 1000 руб. = 6000 руб.

где:

n – количество дебиторских задолженностей по разным основаниям,

m – количество кредиторских задолженностей по разным основаниям.

На счёте самого верхнего уровня, а также на субсчетах 1-го и 2-го уровня мы увидим аналогичную картину:

в Активе: СКД(60) = СКД(60.2) = СКД(60.2.1) = СКД(60.2.1.1) = 4500 руб.

в Пассиве:СКК(60) = СКК(60.1) = СКК(60.1.1) = СКК(60.1.1.1) = 6000 руб.

Иными словами, суммы разнородных дебиторских и кредиторских задолженности на активно-пассивных счетах агрегируются независимо друг от друга по субсчетам снизу – вверх.

Пример 2:

А теперь давайте проведём взаимозачёт с Поставщиком 2, для чего составим акт, по которому аванс Поставщика 2 по Договору 3 будет зачтён в счёт поставки по Договору 4 на сумму 1000 руб. В результате наша первоначальная вводная изменится следующим образом:

Поставщик 1, Договор 1, ППИ 1=> СКД(Поставщик 1, Договор 1, ППИ 1) = СКД1 = 1500 руб.

Поставщик 1, Договор 2, ПТУ 1=> СКК(Поставщик 1, Договор 2, ПТУ 1) = СКК1 = 5000 руб.

Поставщик 2, Договор 3, ППИ 2=> СКД(Поставщик 2, Договор 3, ППИ 2) = СКД2 = 2000 руб.

Плюс дополнительно у нас появится оборот на сумму взаимозачёта:

КО(Поставщик 2, Договор 3, ППИ 2) = ДО(Поставщик 2, Договор 4, ПТУ 2) = 1000 руб.

=>

в Активе: СКД(60.2.1.1) = ∑СКДn = СКД1 + СКД2 = 1500 руб. + 2000 руб. = 3500 руб.

в Пассиве:СКК(60.1.1.1) = ∑СКДm = СКК1 + СКК2 = 5000 руб. = 5000 руб.

А теперь давайте посмотрим, как будут отражаться оба вышеизложенных примера в ОСВ стандартной поставки 1С…

В п.4.1 мы давали некую виртуальную графическую интерпретацию развёрнутого сальдо в виде куба, «нашинкованного» по вертикали и по горизонтали. Давайте наложим полученные данные на нашу графическую модель. И что же мы увидим? Оказывается, горизонтальный разворот (по субконто) в ОСВ делается вовсе не в пределах ширины одного вертикального слоя, а по всей ширине куба! Как это можно интерпретировать с точки зрения бухгалтерского учёта и бизнес-логики? Если в ОСВ мы имеем ситуацию, которая позволяет делать разворот по субконто сквозным образом безотносительно субсчетов, на которых учитываются те или иные задолженности, то, получается, что с точки зрения бухгалтерского учёта искажается валюта баланса, а с точки зрения бизнес-логики ОСВ работает по принципу «кому я должен, всем прощаю».

4.2.3. Ошибки отображения валютных операций

Отдельно остановимся на отражении в ОСВ валютных данных. Эта проблема не имеет прямого отношения к конструированию иерархии аналитической структуры плана счетов, но она безусловно важна, т.к. затрудняет выверку финансовой отчётности. В чём же она заключается?

Оказывается, в проводке программы 1С указывается не валюта проводки, а некая иная валюта. Какая же? Попробуем это пояснить, проиллюстрировав примером. Для этого мы воспользуемся не встроенным механизмом, рассчитывающим курсовую разницу, а ручными операциями. Создадим две проводки: одну по оприходованию услуг от поставщика-нерезидента, а вторую – по оплате этих услуг в валюте.

| Дата | Курс валюты | Корреспонденция | Валюта | Сумма в валюте | Сумма в рублях |

| 05.01.2000 | 30.0000 | Дт20.01 – Кт60.21 | USD | 100.00 | 3000.00 |

| 10.01.2000 | 29.0000 | Дт60.21 – Кт52 | USD | 100.00 | 2900.00 |

| Кредитовый остаток на счёте 60.21: | 0.00 | 100.00 | |||

Введём проводки в демо-версию программы 1С. Проводка по оприходованию услуг:

Проводка по оплате услуг:

Курс валюты уменьшился, следовательно, на пассивном счёте возникнет доход от отрицательной курсовой разницы, который мы отразим рублёвой проводкой:

| Дата | Курс валюты | Корреспонденция | Валюта | Сумма в валюте | Сумма в рублях |

| 10.01.2000 | 29.0000 | Дт60.21 – Кт91.01 | руб. | 0.00 | 100.00 |

| Кредитовый остаток на счёте 60.21: | 0.00 | 0.00 | |||

Поскольку проводки в программе 1С по умолчанию делаются в регламентированной валюте, мы не будем явным образом указывать валюту «руб.». Проводка при этом будет иметь вид:

А теперь давайте построим ОСВ. Что мы видим по счёту 60.21? Оказывается, весьма любопытную картину: счёт не закрылся! Более того, проводка по курсовой разнице в ОСВ показывается отдельной строкой с неопределённой(!) валютой:

Попытаемся понять, почему?.. Секунду думаем… Всё ясно: мы забыли указать валюту проводки! Исправляем ситуацию, и указываем в проводке по курсовой разнице валюту «руб.»:

Затем повторно строим ОСВ:

Ситуация кардинально не изменилась: счёт 60.21 снова не закрылся! Правда, теперь явным образом видно, что он не закрылся по рублям. Немного теплее…

Экспериментируем дальше: меняем валюту с валюты проводки «руб.» на валюту задолженности по договору «USD»:

И ещё раз формируем ОСВ:

Наконец-то счёт 60.21 закрылся: строки с безымянной валютой и с валютой «руб.» пропали! Какой же вывод? Оказывается, в проводках по курсовым разницам указывается вовсе не валюта проводки, а валюта задолженности по договору! Более того, понятие «валюта проводки» в программах 1С отсутствует как класс!

Что же показал наш эксперимент?

Вывод 1:

Для проводок валютных операций по умолчанию не существует привязки к регламентированной валюте.

Весьма неприятным следствием обнаруженного явления является тот факт, что в ОСВ валютные операции без явного указания валюты в проводках будут индицироваться с «пустой» валютой.

Вывод 2:

При указании в проводке валютной операции явным образом валюты «руб.» из справочника «Валюты» ОСВ «понимает» эту валюту как иностранную.

Подобное неопознание приводит к тому, что ОСВ выводит валютные операции с валютой «руб.» отдельной строкой с двумя подстроками: с суммой в иностранной валюте «руб.» и с суммой в регламентированной валюте (та же «руб.»).

Вывод 3:

В проводке по отражению курсовых разниц указывается не валюта проводки, а валюта, по которой осуществляется расчёт курсовых разниц.

Это надо иметь в виду любому бухгалтеру, который «сидит» на валютных расчётах. Если он вдруг вздумает переоценить какую-то валютную сумму вручную, он должен указывать в качестве валюты проводки по курсовой разнице не российский рубль, а валюту переоцениваемой суммы.

Вывод 4:

В проводке по отражению валютных операций не указывается курс валюты.

Такие «слепые» валютные проводки не способствуют выверке валютных операций: бухгалтеру приходится всё время держать открытым справочник «Валюты», чтобы проверять валютные котировки.

Вывод 5:

В ОСВ семантически некорректно отображаются заголовки валютной строки: для рублёвой суммы указывается «Валюта», а для валютной суммы наименование валюты вообще не указывается.

Для исправления ситуации рекомендуем сделать следующие исправления в программном коде:

| Прежнее наименование | Рекомендуемое наименование |

| Валюта <НаименованиеВалюты> | Рублёвый эквивалент суммы в <НаименованиеВалюты> |

| Валютная сумма | Сумма в <НаименованиеВалюты> |

В заключение обсуждения валютных операций обратим внимание на ещё одну, пусть небольшую, но всё-таки проблему. Речь о том, что в ОСВ у валютных счетов разделение по строкам с разными валютами происходит только при установке в окне «Настройка» одновременно двух флагов: «Данные по валютам» и «Детализация по субсчетам и субконто». Если, например, установить только один флаг «Данные по валютам», то ОСВ сделает расшифровку счёта 52 по валютам, но при этом «не увидит» никаких валютных расчётов по счетам дебиторов и кредиторов. Понятно, что для субсчетов дебиторов и кредиторов валюта − низший уровень иерархии, но, тем не менее, очевидна лакуна в формальной логике программы: логично было бы при установке флага «Данные по валютам» автоматически взводить флаг «Детализация по субсчетам и субконто». Ведь если бухгалтер хочет посмотреть валютные данные, то очевидно, что ему нужны не только денежные счета в валюте, но и счета расчётов в валюте. Впрочем, флаг «Детализация по субсчетам и субконто» вообще надо устанавливать всегда, т.к. оборотка по счетам верхнего уровня не имеет экономического смысла. Отсюда следует ещё один вывод:

Вывод 6:

Для корректного отражения данных по валюте в настройке ОСВ следует обязательно устанавливать оба флага: «Данные по валютам» и «Детализация по субсчетам и субконто».

Неустановка флага «Детализация по субсчетам и субконто» приводит к сокрытию информации по валютным счетам дебиторов и кредиторов в разрезе валют, в которых номинированы расчёты.

4.2.4. Ошибки отображения операций «сторно»

Если по какому-то счёту в рассматриваемом периоде нет операций, то в ОСВ строки с оборотами по этому счёту не показываются. Это сделано для того, чтобы не отражать в ОСВ те счета из плана счетов, которые не задействованы в финансово-хозяйственной деятельности организации. Подход вполне разумный, т.к. он ещё и экономит бумагу при печати.

Давайте проведём ещё один небольшой эксперимент. Создадим абсолютно произвольную операцию, например, по оприходованию товаров (для упрощения – без НДС):

В ОСВ мы увидим обороты по счетам 41.01 и 60.01:

А теперь давайте сторнируем только что введённую нами операцию:

И посмотрим её отражение в ОСВ:

Вместо того, чтобы увидеть в ОСВ нулевой оборот от сложения «прямой» и сторнированной операции (10 000.00 руб. – 10 000.00 руб. = 0.00 руб.), мы наблюдаем отсутствие каких бы то ни было сумм вовсе, как будто никаких операций нет и не было! А это значит, что если мы не видим нулевых оборотов по счёту, то, как следствие, мы и не можем сделать выверку корректности ни «прямых», ни сторнированных операций. Если вдруг в какой-то из этих операций допущена ошибка, то её невозможно обнаружить с помощью ОСВ, и бухгалтеру придётся искать её с помощью иных отчётов и расшифровок, что может увеличить время поиска (а, значит, и рабочее время!) во много раз.

4.2.5. Ошибки отборов

Для иллюстрации ошибки давайте построим ОСВ, например, по счёту 60 с отбором по контрагенту, а потом, не меняя отбор, по счёту 80. Мы увидим, что ОСВ унаследует этот отбор из настройки первого отчёта. В результате, в отчёте по счёту 80 вообще будет отсутствовать информация – она отфильтруется отбором из установок предыдущего отчёта.

Таким образом, мы видим, что программа 1С анализирует значение субконто в отборах, но не анализирует наличие на счёте этого вида субконто, по значению которого происходит отбор. Иными словами, программа не различает типы бухгалтерских счетов (в данном примере − счета расчётов и счета капитала).

4.3. Пробный баланс

В международной практике получил широкое распространение такой отчёт, как Trial Balance (Пробный Баланс). Он представляет собою «кусок» ОСВ, в котором контрактивные счета включены в Актив, а контрапассивные – в Пассив, что позволяет оперативно контролировать валюту Баланса.

В отечественной учётной практике Пробный Баланс распространения не получил, но, тем не менее, не зная самого этого термина, российские бухгалтеры при анализе сальдо в ОСВ по сути работают именно с Пробным Балансом.

Как же составить Пробный Баланс по данным ОСВ? Для начала надо настроить ОСВ согласно [2]. После этого надо рассчитать Актив, для чего следует из итогового дебетового сальдо по всем активным и активно-пассивным балансовым (см. п.2.3) счетам вычесть кредитовое сальдо по контрактивным счетам амортизации (02, 05) и резервов на обесценение (14, 59, 63). Тем самым, мы получим валюту Баланса. Естественно, ту же самую валюту Баланса мы можем получить и для Пассива, для чего из итогового кредитового сальдо по всем пассивным и активно-пассивным балансовым счетам надо вычесть дебетовое сальдо по контрпассивным счетам собственных акций (81), а также, при наличии убытка, по счетам прибылей и убытков (84, 99).

5. Итоговые рекомендации по конфигурированию и настройке программ 1С с целью обеспечения достоверности финансовой отчётности

Сведём в таблице наши рекомендации по доработке и настройке программы 1С:

| Проблема | Пункт статьи | Рекомендация по исправлению | Режим запуска 1С | Полученный результат |

| Искажение валюты Баланса вследствие выбора недостаточного количества уровней субконто на счетах расчётов | 3.4 | Установить в настройках параметров учёта признак «По документам расчётов» | Предприятие | Учёт счетов расчётов по трём уровням субконто, что исключает искажение валюты баланса за счёт свёртки активов и обязательств без надлежащего основания |

| Установить в карточке договора признак «По расчётным документам» по умолчанию | Конфигуратор | Уменьшение вероятности операторских ошибок при установке признака «По договорам», часто приводящего к искажению валюты Баланса | ||

| Не заполняются строки баланса по долгосрочной дебиторской (230) и кредиторской (520) задолженности | 3.5.2 | В план счетов «Хозрасчётный» добавить субсчета для учёта долгосрочной задолженности | Конфигуратор (предопределённые счета) или Предприятие (пользовательские счета) | Автоматическое заполнение строк баланса по долгосрочной дебиторской и кредиторской задолженности |

| Внести субсчета для учёта долгосрочной задолженности в программный код формирования Баланса по строкам 230 и 520 | Конфигуратор (ФормаОтчета2003Кв4) или Предприятие (внешний отчёт) | |||

| Искажение значения строки ОПУ «Прибыль (убыток) до налогообложения» на сумму НДС от реализации по неосновной деятельности | 3.6.2 | В план счетов «Хозрасчётный» добавить субсчёт 91.03 «НДС в составе прочих доходов» | Конфигуратор (предопределённый счёт) или Предприятие (пользовательский счёт) | Корректная очистка реализации по неосновной деятельности (ОС, НМА, материалов, аренды и т.п.) от НДС в ОПУ |

| Внести субсчёт 91.03 в программный код формирования проводок в документах по реализации и в ОПУ | Конфигуратор (ФормаОтчета2006Кв4) или Предприятие (внешний отчёт) | |||

| Невозможность выверки Баланса по ОСВ вследствие свёртки развёрнутого сальдо по активно-пассивным счетам | 3.7 | Удалить субконто у всех счетов, имеющих вложенные субсчета | Конфигуратор | Корректный разворот развёрнутого сальдо по субконто с учётом принадлежности к определённому бухгалтерскому счёту |

| 4.1 | Исправить в программном коде ОСВ работу функций типа СКДРС, вычисляющих развёрнутое сальдо по субконто без учёта принадлежности к определённому бухгалтерскому счёту | Конфигуратор | ||

| 4.1 | Произвести настройку ОСВ на закладке «Развернутое сальдо» согласно [2] | Предприятие | Корректный разворот развёрнутого сальдо по субсчетам | |

| 4.1 | Устанавливать по умолчанию флаги «Развернутое сальдо», «Детализация по субсчетам и субконто» и «Данные по валютам» на закладке «Общие» ОСВ | Конфигуратор | Представление информации в надлежащем виде | |

| Семантически некорректные заголовки строк по валютным счетам | 4.2.3 | Изменить заголовки строк: Валюта-> Рублёвый эквивалент суммы вВалютная сумма -> Сумма в | Конфигуратор | Адекватные наименования заголовков валютных строк |

| Сторнированные за период операции в ОСВ приравниваются к отсутствию операций, и нулевые строки с оборотами по ним не показываются, что препятствует выверке сторнированных операций | 4.2.4 | Обеспечить вывод в ОСВ нулевых строк с оборотами сторнированных за период операций, для чего предусмотреть на закладке «Общие» устанавливаемый по умолчанию флаг «Показывать счета с полностью сторнированными оборотами» и внести соответствующие изменения в программный код | Конфигуратор | Визуализация в ОСВ всех счетов, по которым были операции «сторно» за анализируемый период |

| Несоответствие валюте баланса итоговых сумм дебетового и кредитового сальдо в ОСВ | 4.3 | Добавить в ОСВ дополнительный макет ПробныйБаланс и обеспечить вывод в него сальдо со знаком «минус»: по контрактивным счетам – в Актив и по контрпассивным счетам – в Пассив; обеспечить в настройке ОСВ переключение со стандартного макета ОборотноСальдоваяВедомость на дополнительный макет с помощью флага «Пробный баланс» | Конфигуратор | Оперативный контроль валюты баланса в ОСВ |