Отражение в 1С: УПП (1.3.177.1) учета аренды у арендатора на примере.

Первоначальные условия:

Договор аренды сроком на 35 месяцев – с 01.01.2022 по 31.12.2024.

Арендная плата – 101 133 рублей, в том числе НДС 16 855,50 рублей.

Общая сумма договора 3 539 655,00 рублей, в том числе НДС 589 942,50 рублей.

Общая сумма процентов за весь срок договора аренды 182 998,64 рублей.

ФСБУ 25/2018 применяется с 01.01.2022 года.

Обязательство по аренде оценивается по приведенной стоимости, ставка дисконтирования 5%.

Операции по перечислению денежных средств арендодателю не рассматриваются.

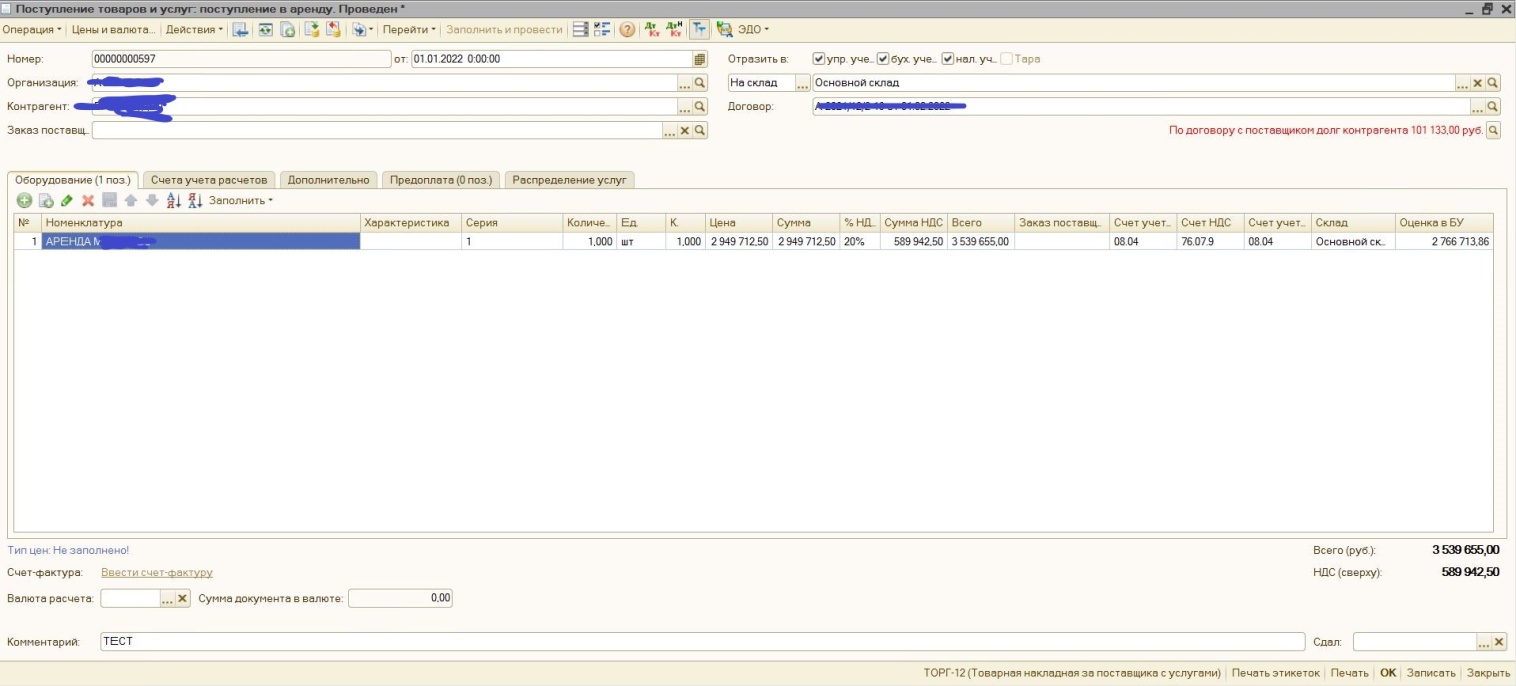

Январь 2022. Формируем документ Поступление товаров и услуг, операция «Поступление в аренду».

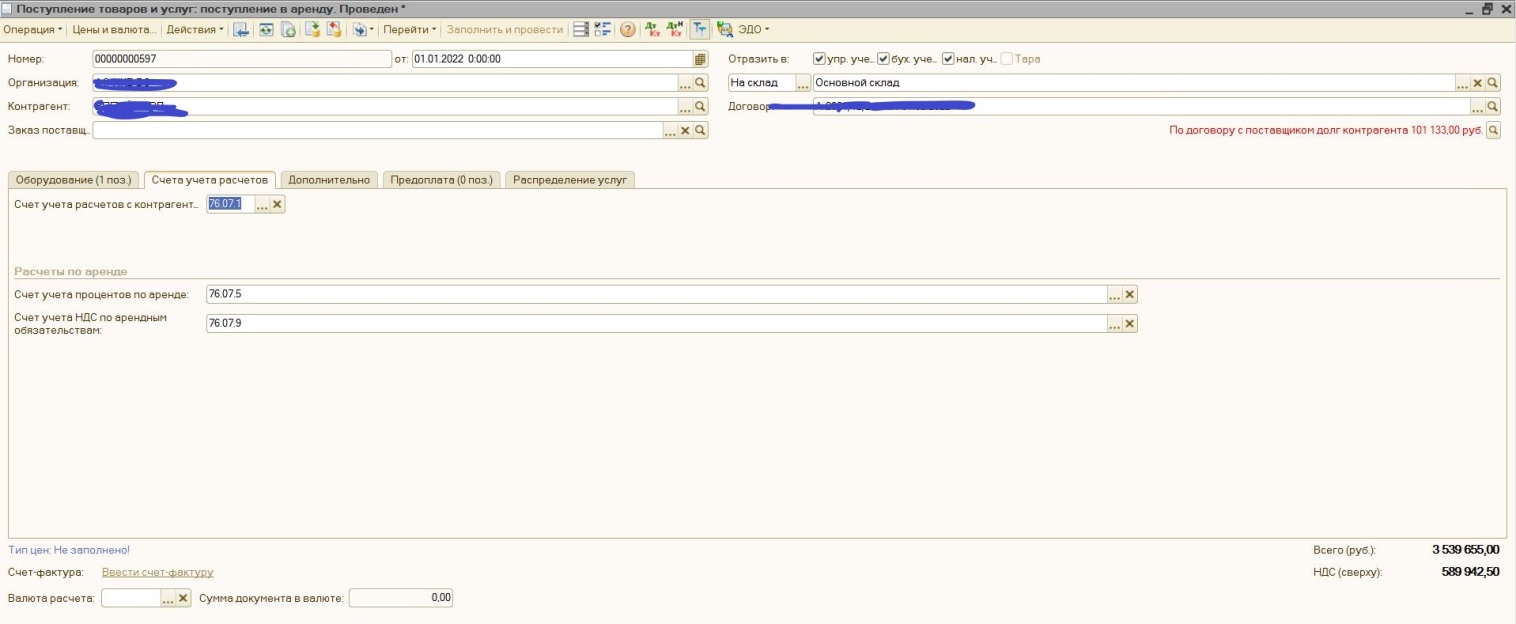

Вводим номинальную стоимость обязательства по аренде – общую сумму платежей по договору без НДС 2 949 712,50 рублей, выделяем НДС 589 942,50 рублей. Счет учета 08.04. Вводим реквизиты контрагента (арендодателя), договора аренды. Счета учета расчетов, применяемые в данном документе, следующие:

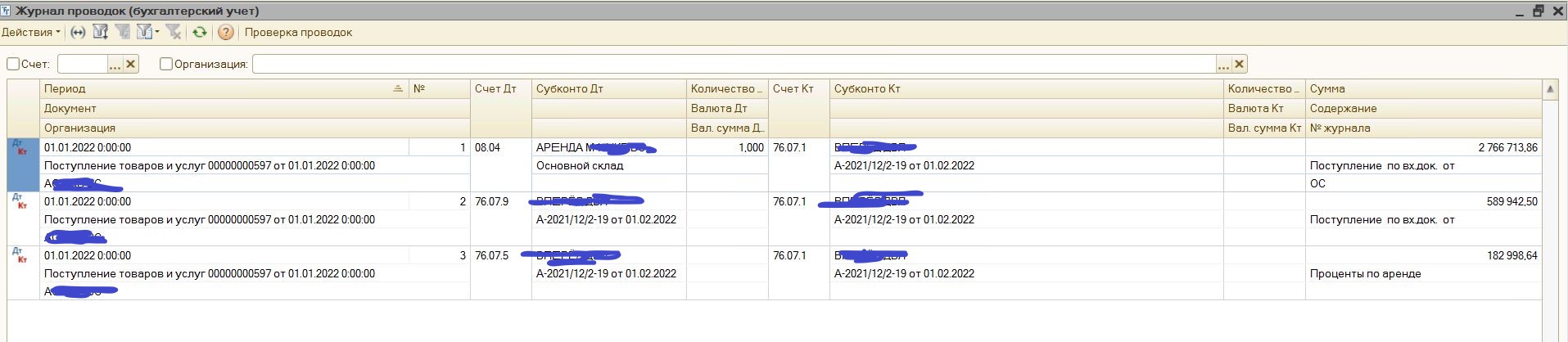

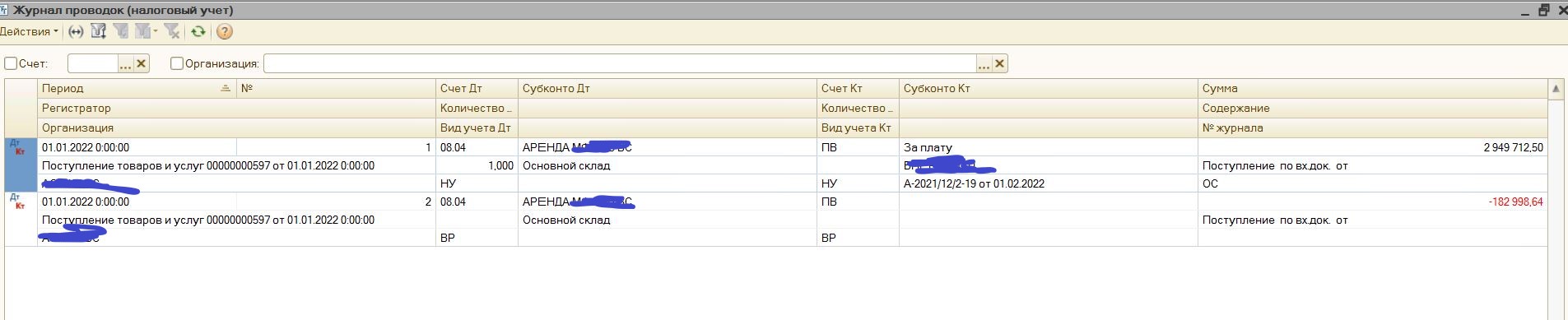

Проводки, формируемые документом «Поступление в аренду» по бухгалтерскому и налоговому учету:

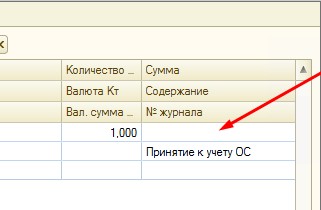

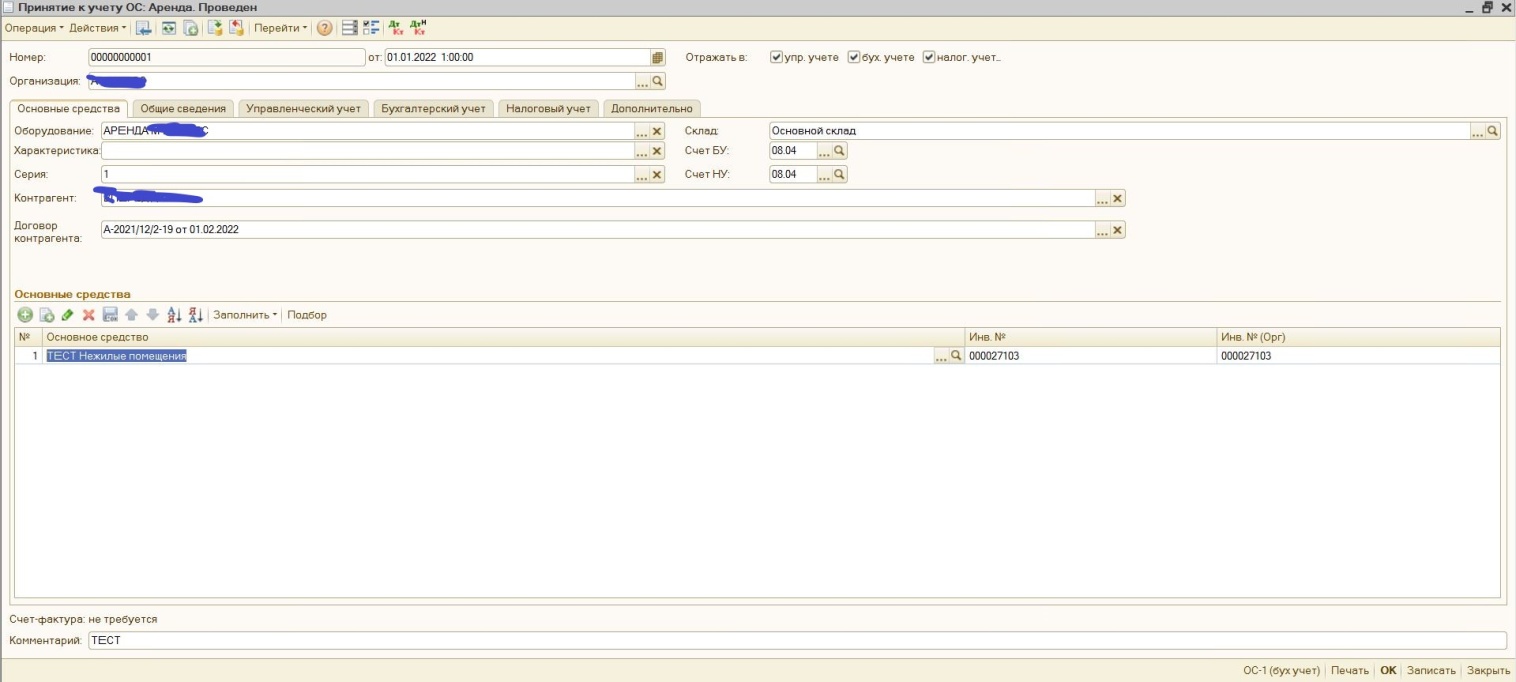

Принимаем к учету ППА как новое основное средство. Документ «Принятие к учету ОС», операция «Аренда». Во вкладке «Основные средства» вводим наименование, выбираем контрагента (арендодатель), выбираем договор аренды, заводим ППА «Тест Нежилые помещения»:

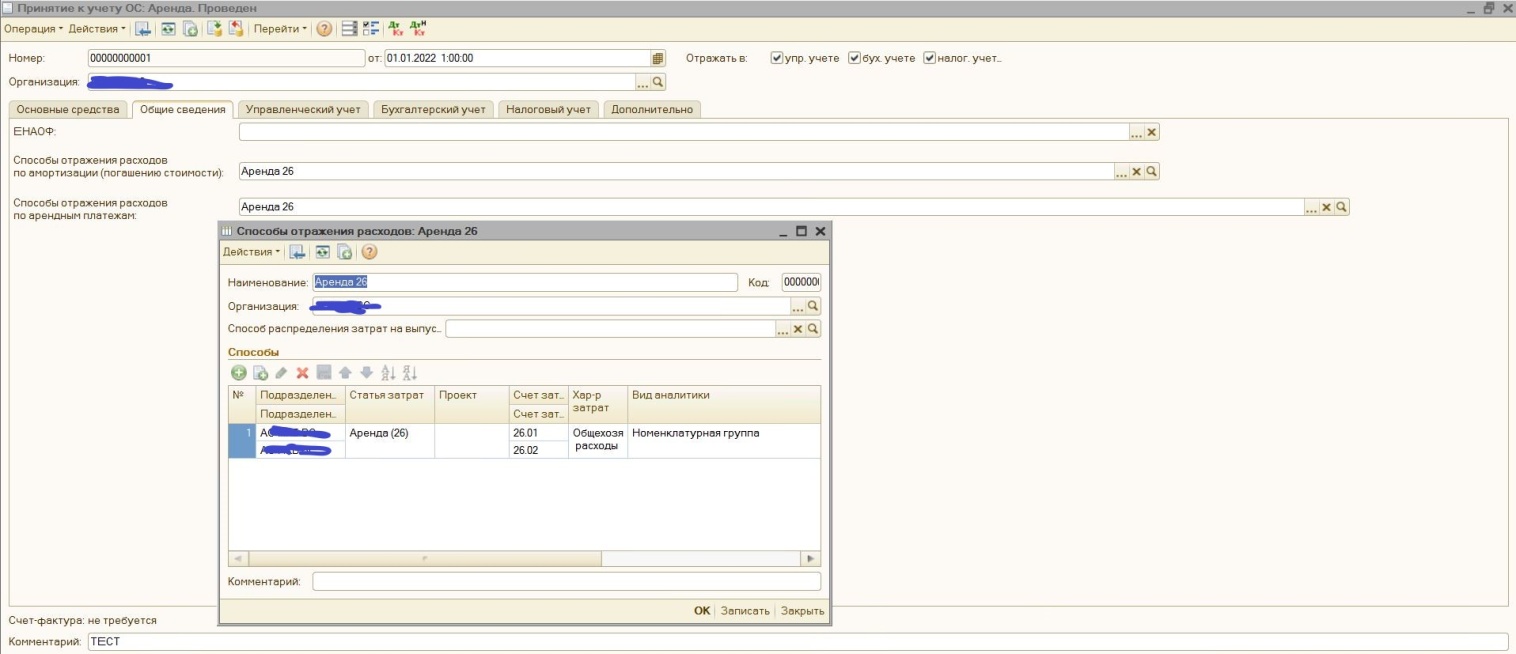

Во вкладке «Общие сведения» выбираем способы отражения расходов по амортизации и арендным платежам:

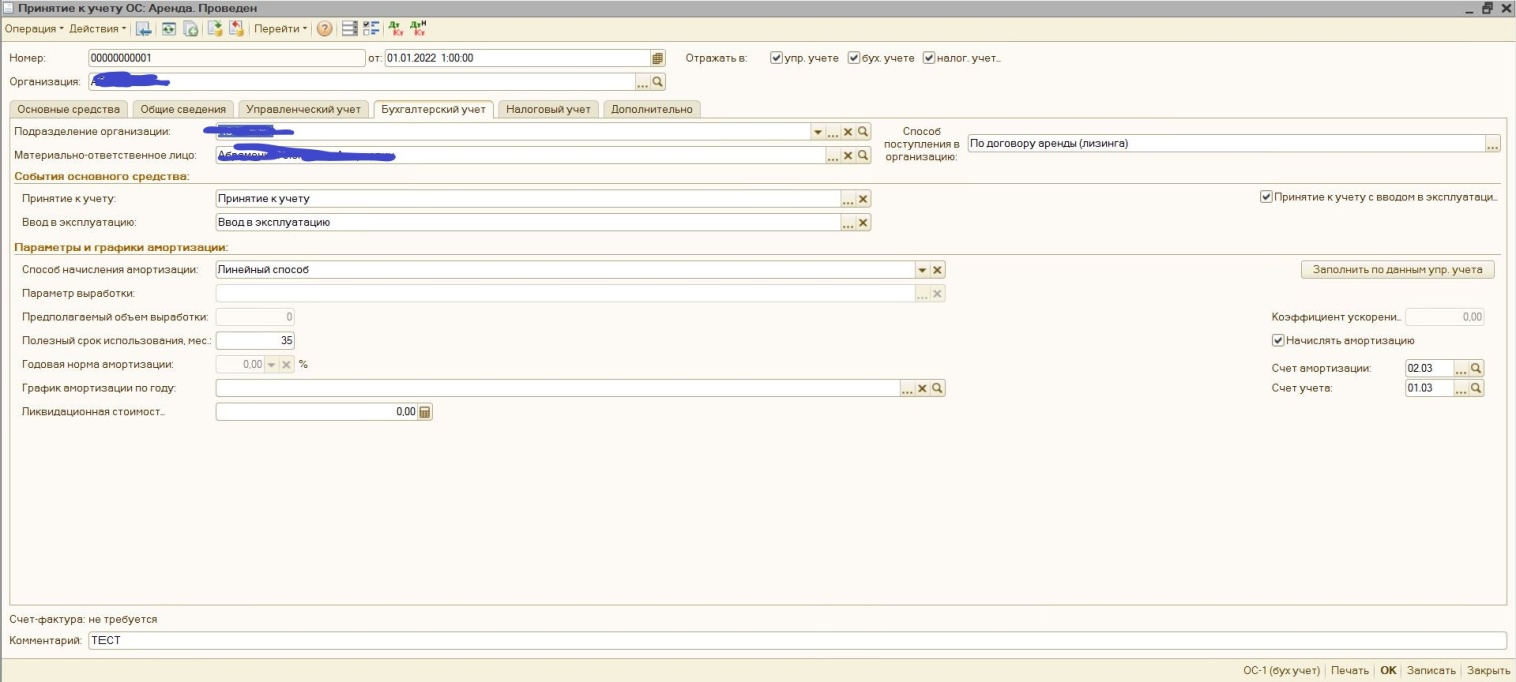

Во вкладке «Бухгалтерский учет» выбираем критерии для отражения расходов по амортизации ОС в бухгалтерском учете: способ начисления амортизации – линейный, срок полезного использования – 35 месяцев, ставим галочку – «начислять амортизацию», выбираем способ поступления ОС – по договору аренды (лизинга), счет учета амортизации - 02.03, счет учета ОС – 01.03.

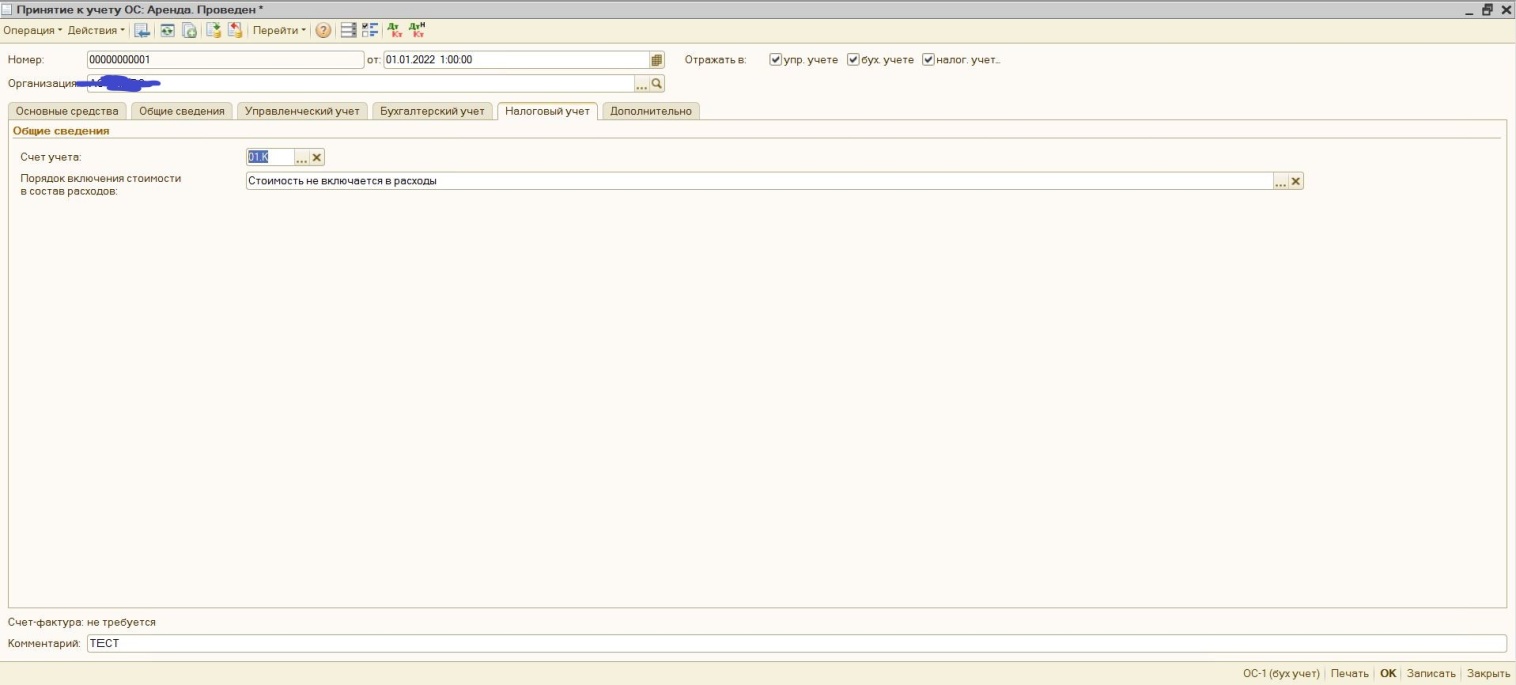

Аналогично, во вкладке «Налоговый учет» выбираем критерии для отражения расходов в налоговом учете – счет учета 01.К и устанавливаем порядок для включения стоимости в состав расходов «Стоимость не включается в расходы», так как ФСБУ 25/2018 применяется только в бухгалтерском учете:

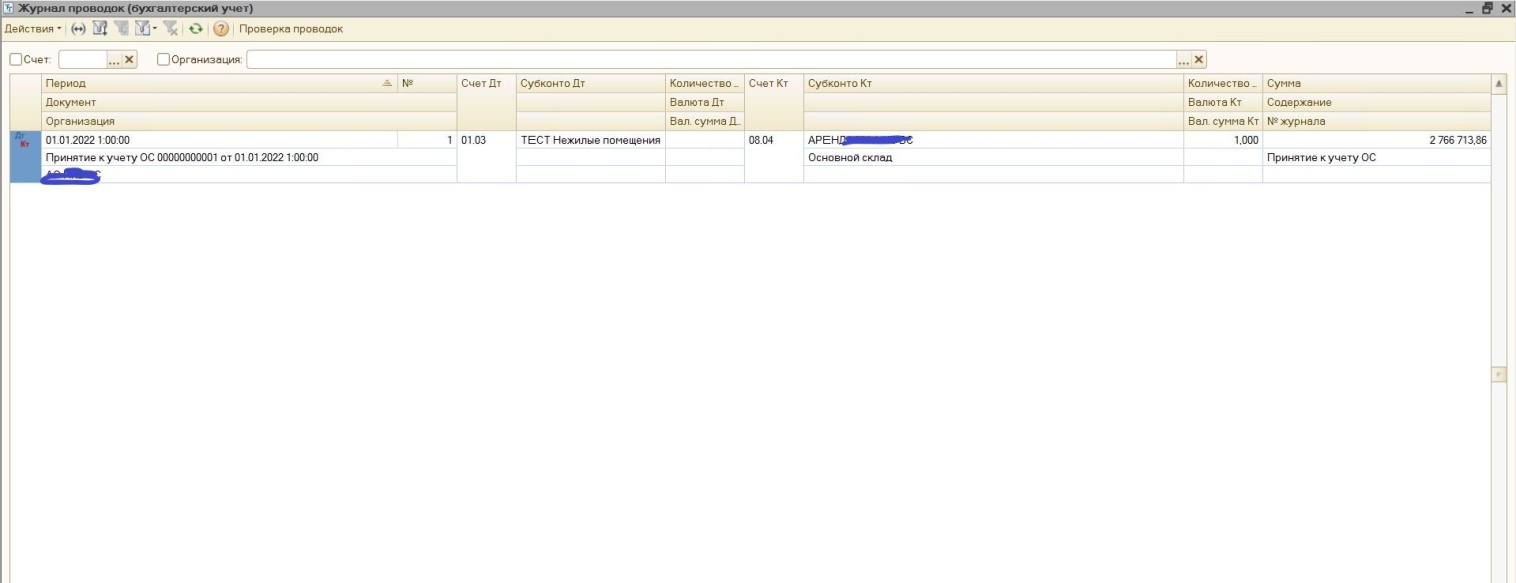

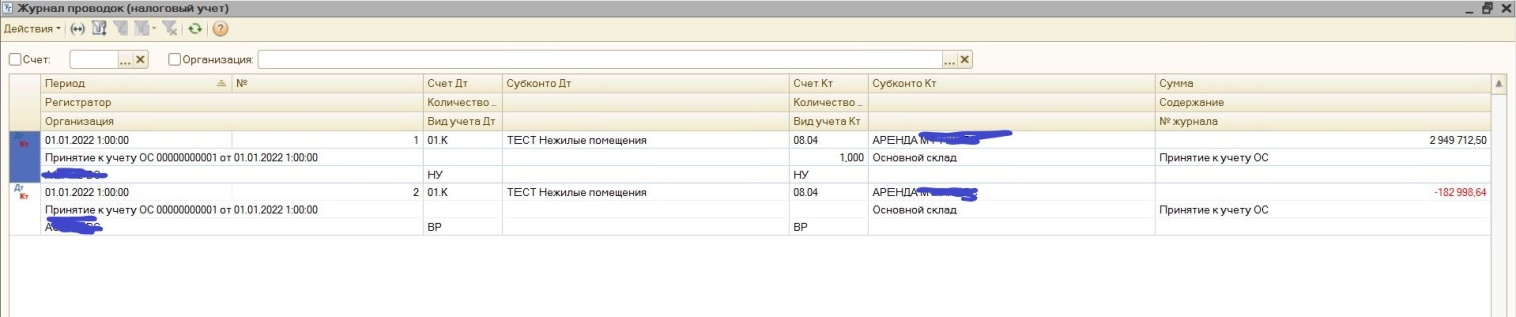

Проводки, формируемые документом «Принятие к учету ОС», операция «Аренда» в бухгалтерском и налоговом учете следующие:

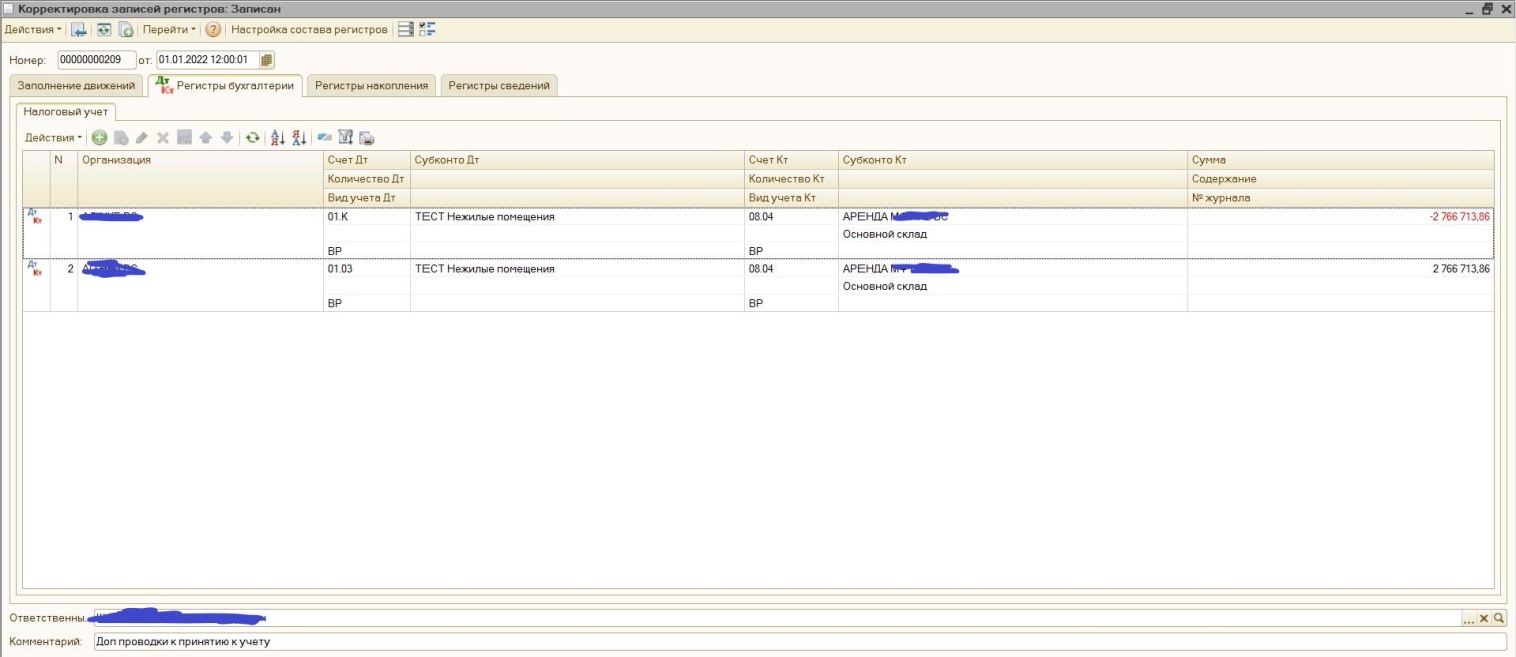

Однако данным документом сформированы проводки с признаком «НУ» по дебету и кредиту. Поэтому делаем документ «Корректировка записей регистров» по регистру бухгалтерии «Налоговый учет».

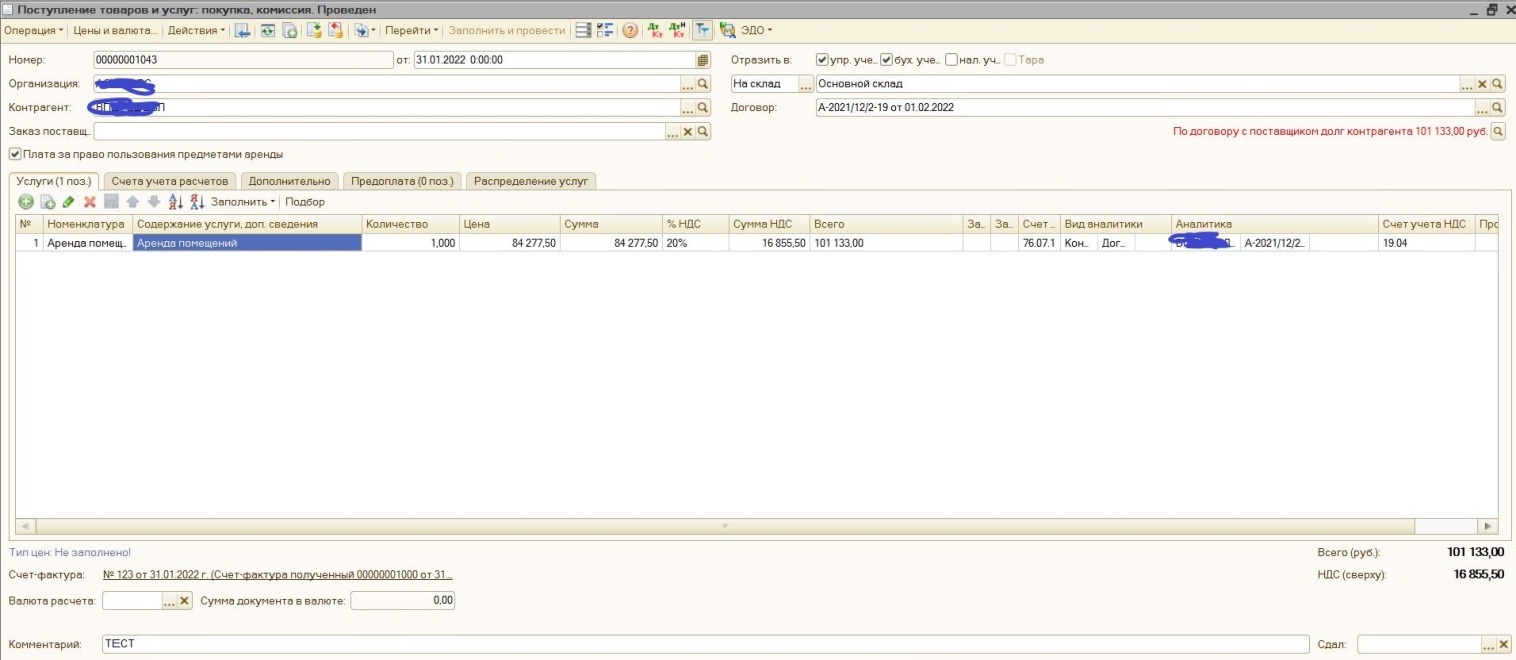

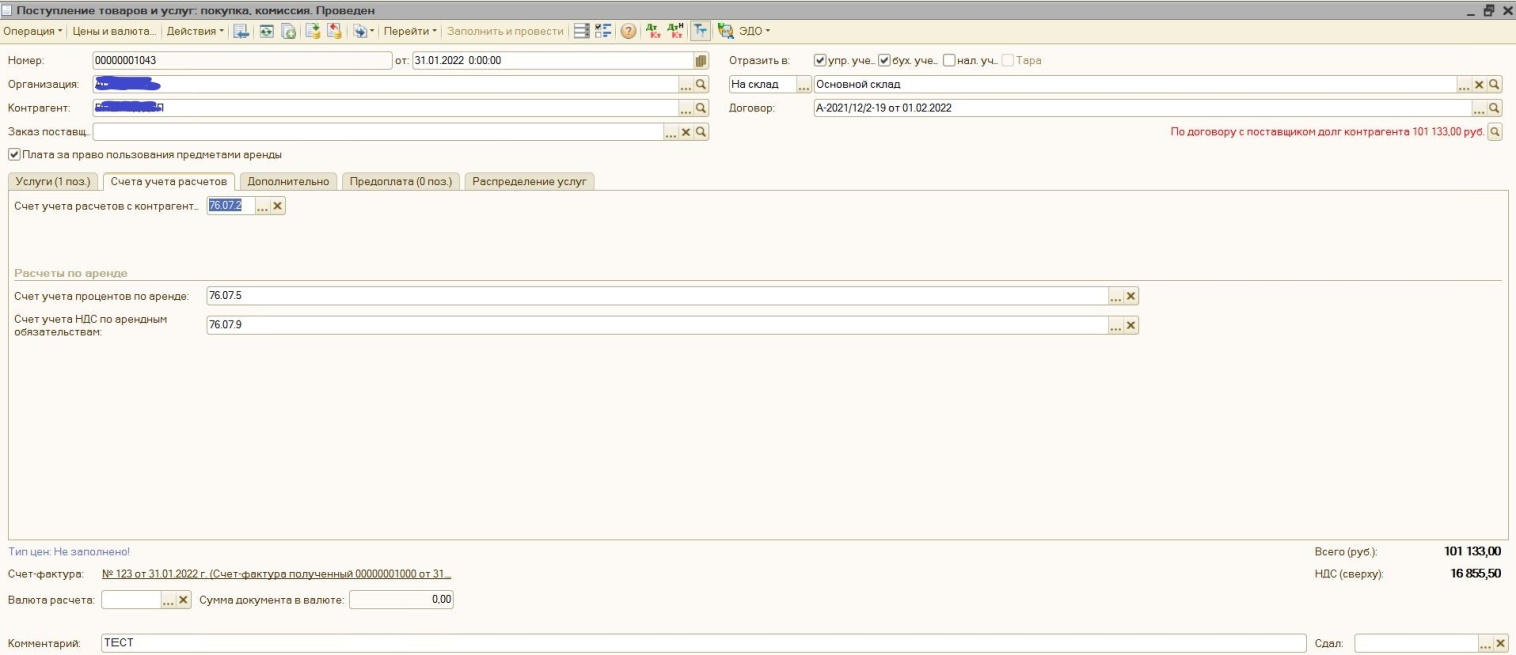

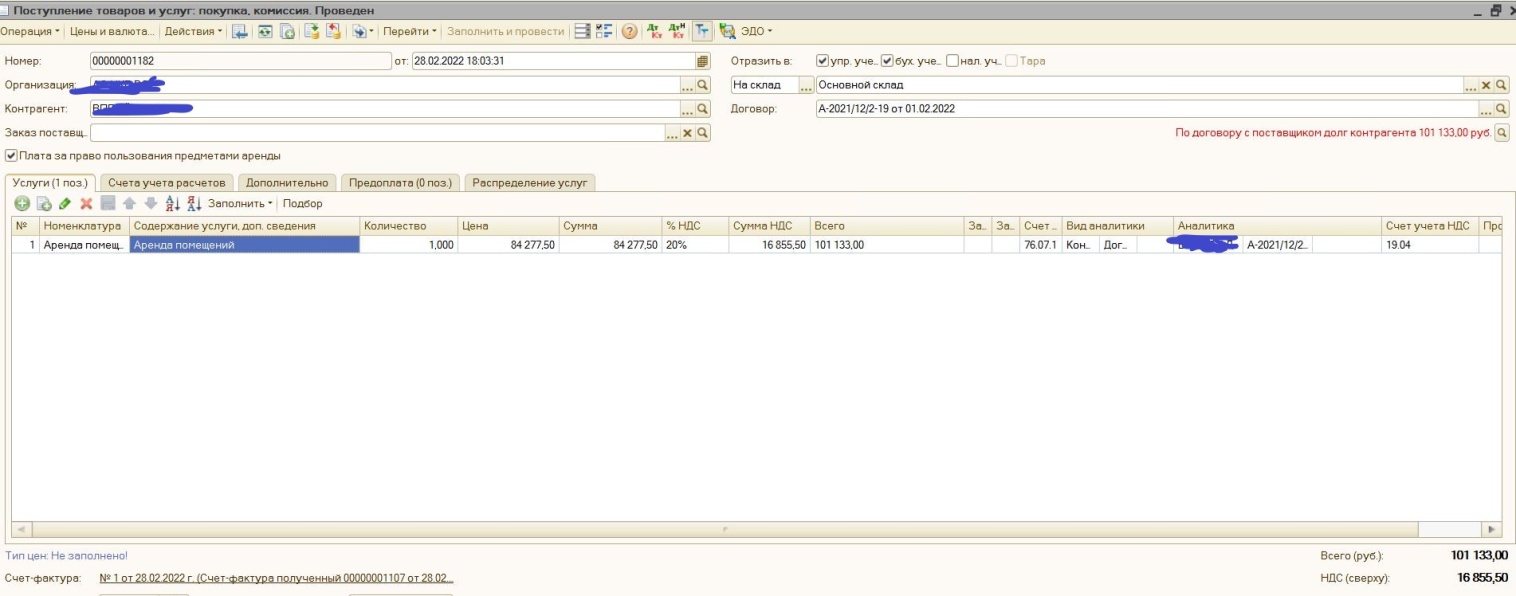

Далее получаем акт по аренде от арендодателя за январь 2022 на сумму 101 133,00 рублей, в том числе НДС 16 855,50 рублей и отражаем его в 1С. Формируем документ «Поступление товаров и услуг», выбираем контрагента (арендодателя), договор аренды, ставим галочку «Плата за пользование предметами аренды» (ставим галочки только для отражения проводок по документу в управленческом и бухгалтерском учете). Вводим счет-фактуру поставщика для отражения суммы НДС на счетах и предъявления к вычету (возмещению):

Во вкладке «Счета учета расчетов» из справочника плана счетов выбираем счета, предназначенные для расчетов по аренде:

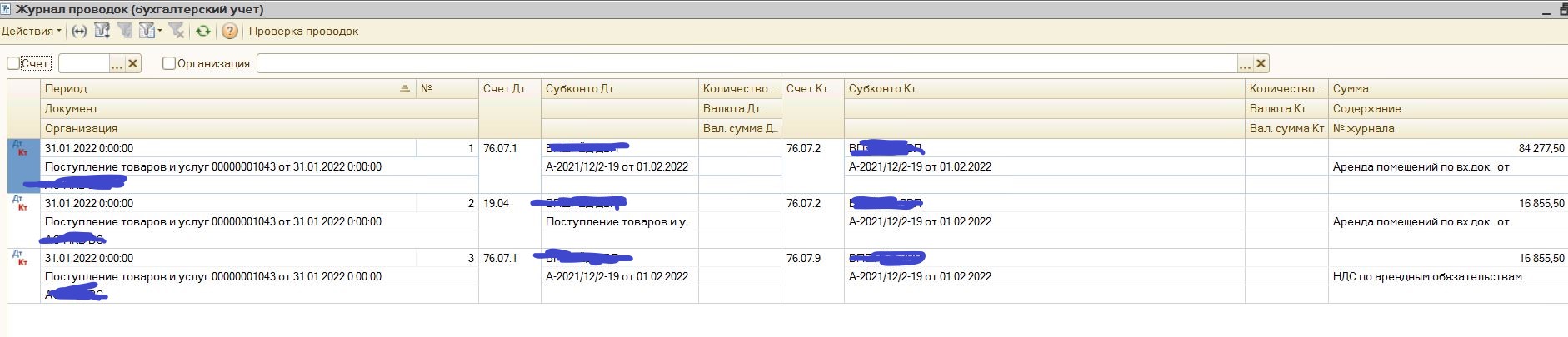

И смотрим проводки:

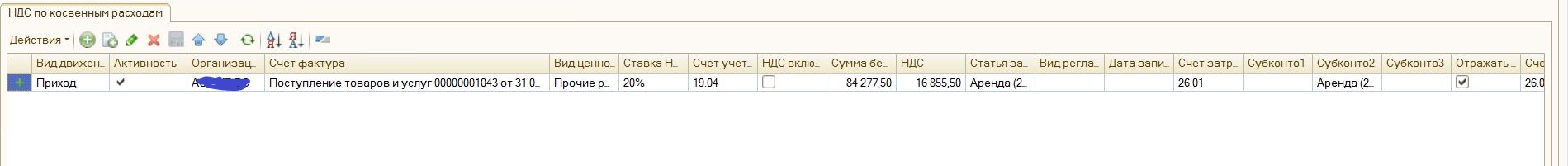

Но данный документ не внес записи в регистр «НДС косвенные расходы», который необходим в случае ведения облагаемых и необлагаемых НДС операций и отнесения суммы акта для распределения по данным операциям за январь 2022. Поэтому делаем Корректировку записей регистров, выбираем регистр накопления «НДС по косвенным расходам» и заполняем его по аналогии с другими аналогичными операциями:

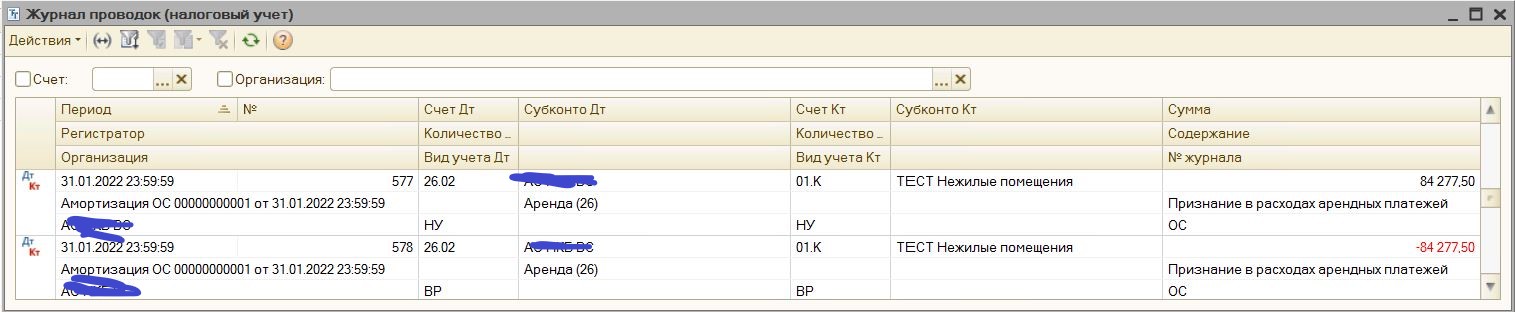

Далее рассчитываем за январь 2022 амортизацию основных средств. В бухгалтерском учете амортизация начисляется с первого числа месяца, следующего за месяцем принятия ОС к учету, т.е. с февраля 2022 года. В налоговом учете объект не амортизируется, а признается сумма арендных платежей. Поэтому смотрим проводки, сформированные процедурой «Амортизация ОС» за январь 2022 в налоговом учете.

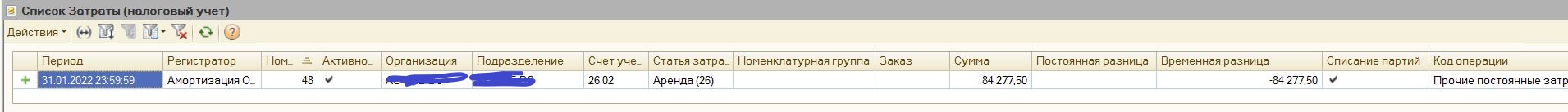

Так как в 1С УПП все построено на регистрах, то обязательно смотрим, какие записи сформировались в регистре «Затраты (налоговый учет)»:

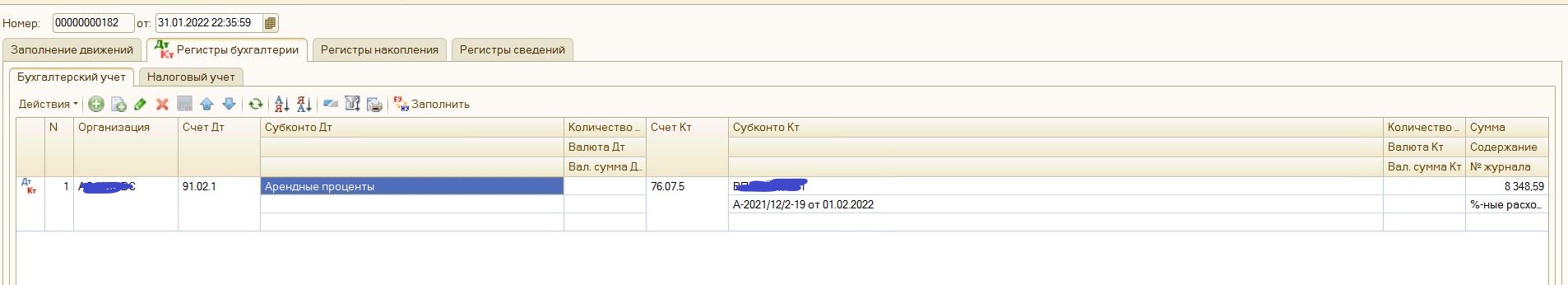

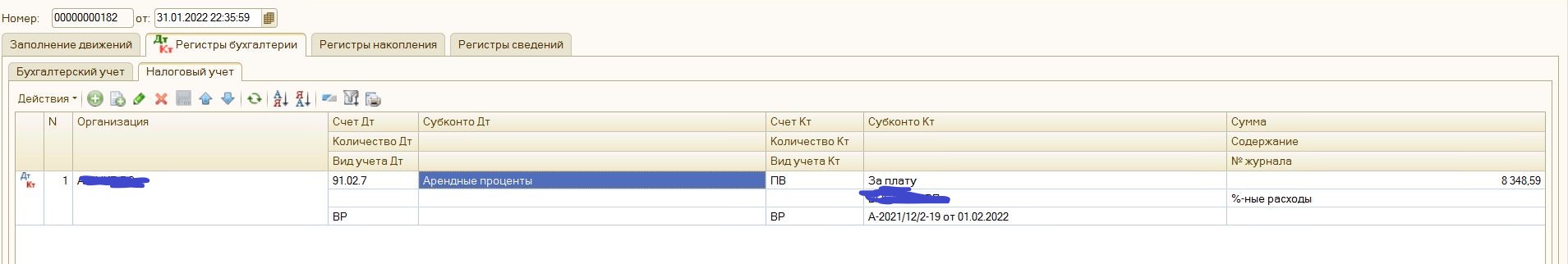

Отражаем процентные расходы (формируем корректировку записей регистров), заполняем регистры бухгалтерии «Бухгалтерский учет», «Налоговый учет». Выбираем аналитику (субконто) для отражения % «Арендные проценты»:

И проверяем результат в бухгалтерском и налоговом учете:

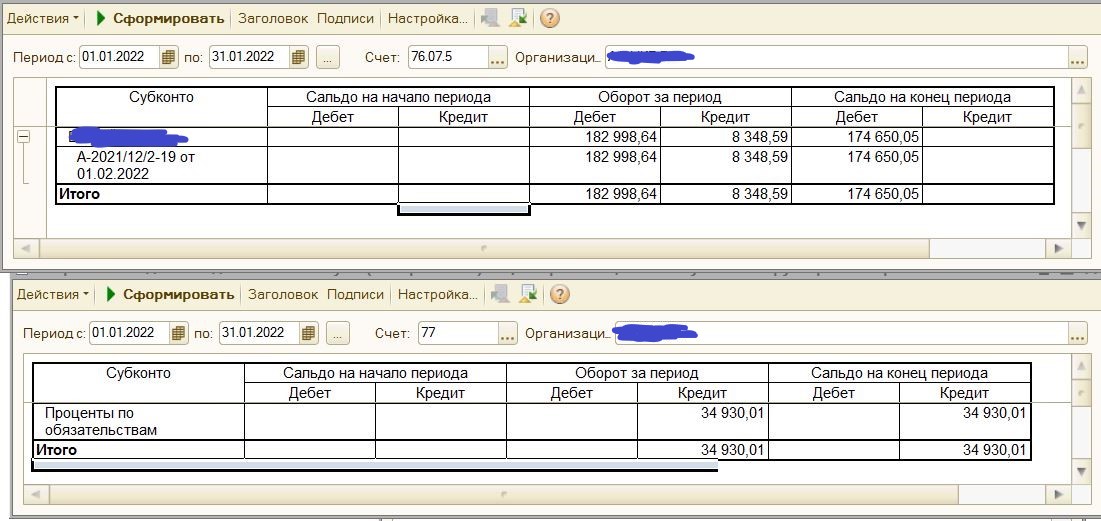

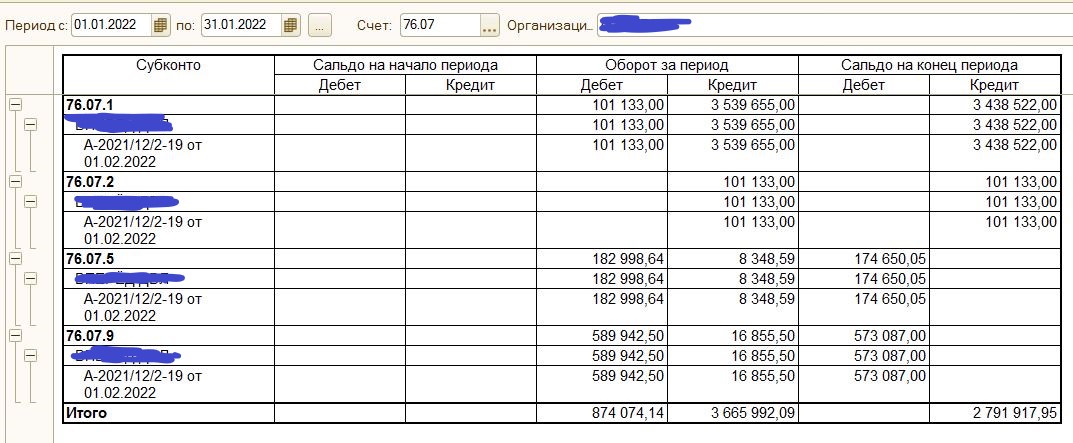

- Дт счета 76.07.5 в сумме 182 998,64 рублей – из документа «Поступление товаров и услуг», Операция «Поступление в аренду» (вся сумма процентов по договору аренды), Кт счета 76.07.5 в сумме 8 348,59 рублей – из документа «Корректировка записей регистра» - проценты за январь 2022.

Дебетовое сальдо по счету 76.07.5 по состоянию на 01.02.2022 в размере 174 650,05 рублей умножаем на ставку налога на прибыль 20% и получаем кредитовое сальдо по счету 77 «Отложенные налоговые обязательства» в сумме 34 930,01 рублей.

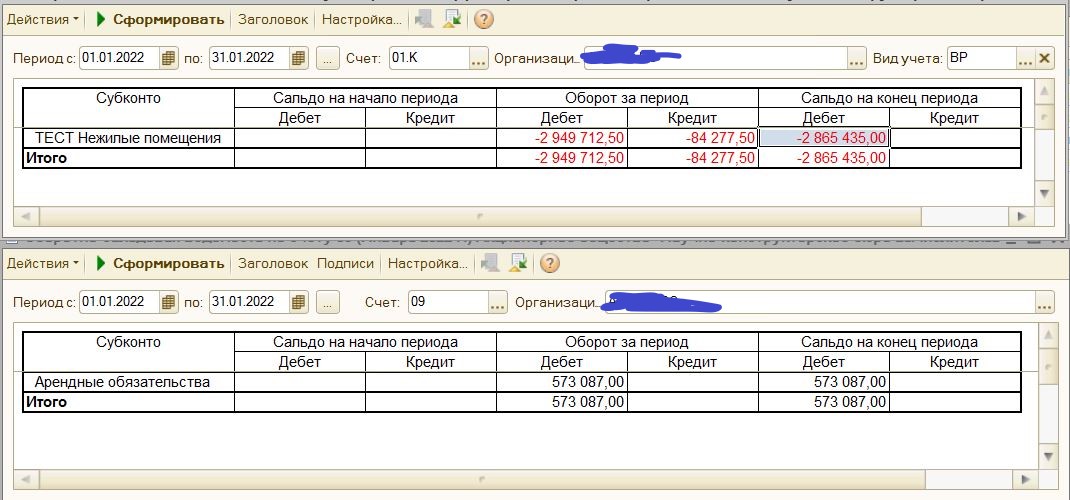

- Дт счета 01.К в сумме 2 949 712,50 рублей – из документа «Корректировка записей регистров» по регистру бухгалтерии «Налоговый учет», Кт счета 01.К - проводки, сформированные процедурой «Амортизация ОС» за январь 2022.

Кредитовое сальдо по счету 01.К по состоянию на 01.02.2022 в размере 2 865 435,00 рублей умножаем на ставку налога на прибыль 20% и получаем дебетовое сальдо по счету 09 «Отложенные налоговые активы» в сумме 537 087,00 рублей.

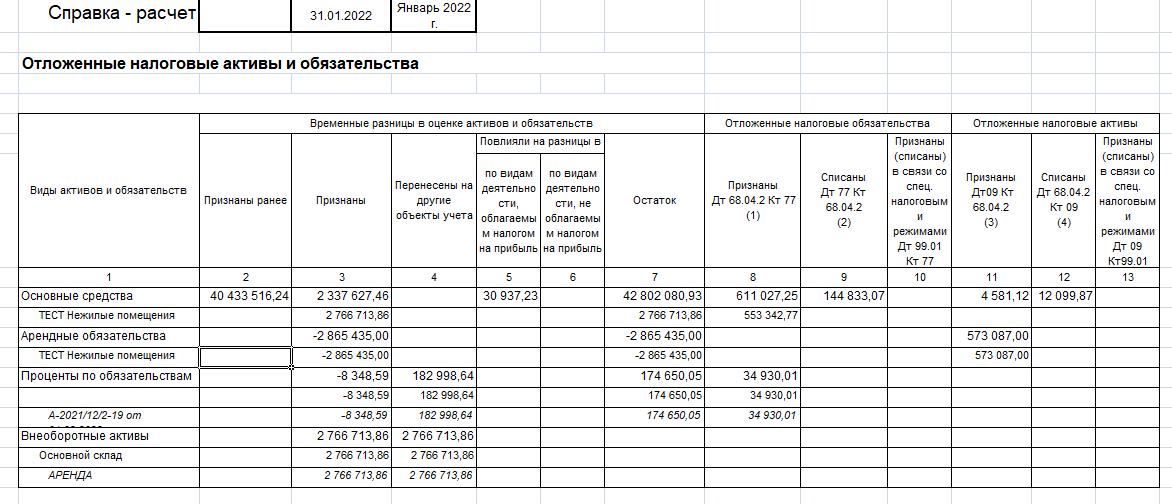

Смотрим справку-расчет за январь 2022:

ППА по виду «Основные средства» есть только в бухгалтерском учете, в налоговом учете не признаются, значит образуется налогооблагаемая временная разница и соответствующее ей отложенное налоговое обязательство.

Арендные обязательства есть только в налоговом учете, в бухгалтерском учете не признаются, значит формируется вычитаемая временная разница и соответствующий ей отложенный налоговый актив.

Проценты по обязательствам есть только в бухгалтерском учете, в налоговом учете не признаются, значит образуется налогооблагаемая временная разница и соответствующее ей отложенное налоговое обязательство.

И общее состояние расчетов на счете 76.07 за январь 2022 выглядит следующим образом:

Февраль 2022. Происходит постепенное уменьшение активов (обязательств), принятых к учету в январе.

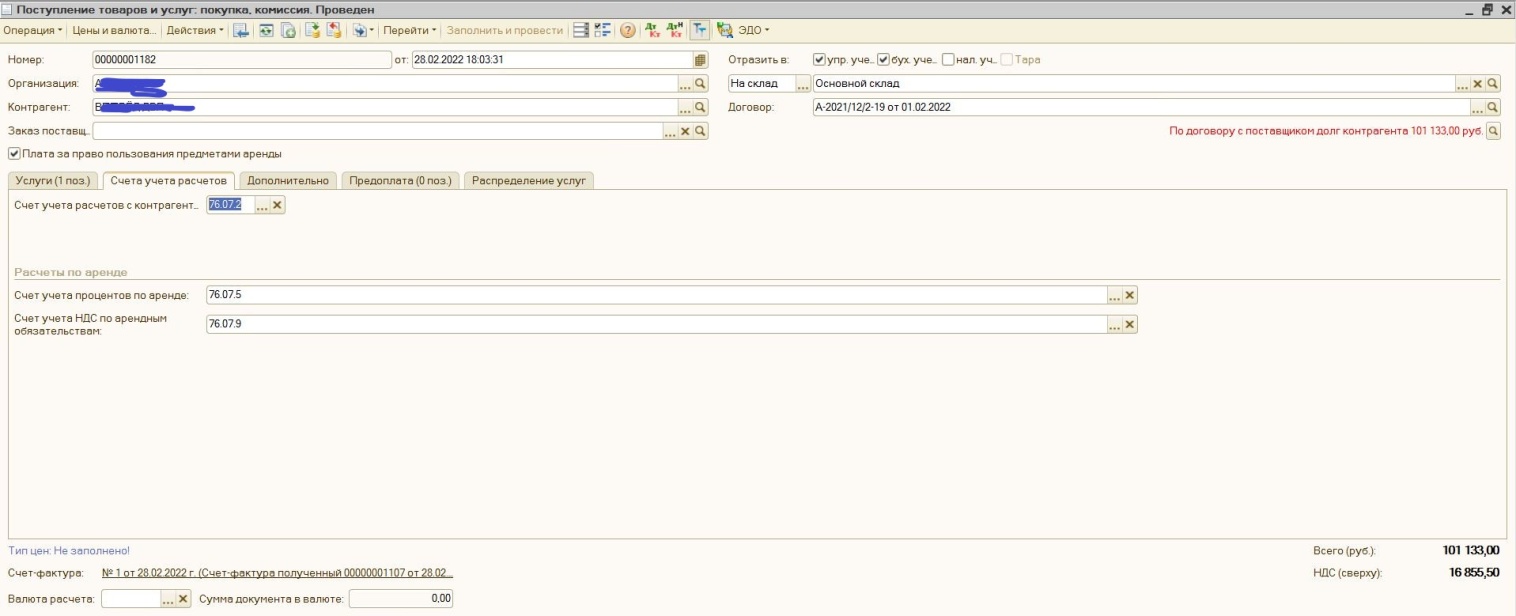

- Данный шаг полностью идентичен записям и процедурам января 2022. Получаем акт по аренде от арендодателя за февраль 2022 на сумму 101 133,00 рублей, в том числе НДС 16 855,50 рублей и отражаем его в 1С. Формируем документ «Поступление товаров и услуг», выбираем контрагента (арендодателя), договор аренды, ставим галочку «Плата за пользование предметами аренды» (ставим галочки только для отражения проводок по документу в управленческом и бухгалтерском учете). Вводим счет-фактуру поставщика для отражения суммы НДС на счетах и предъявления к вычету (возмещению):

Во вкладке «Счета учета расчетов» из справочника плана счетов выбираем счета, предназначенные для расчетов по аренде:

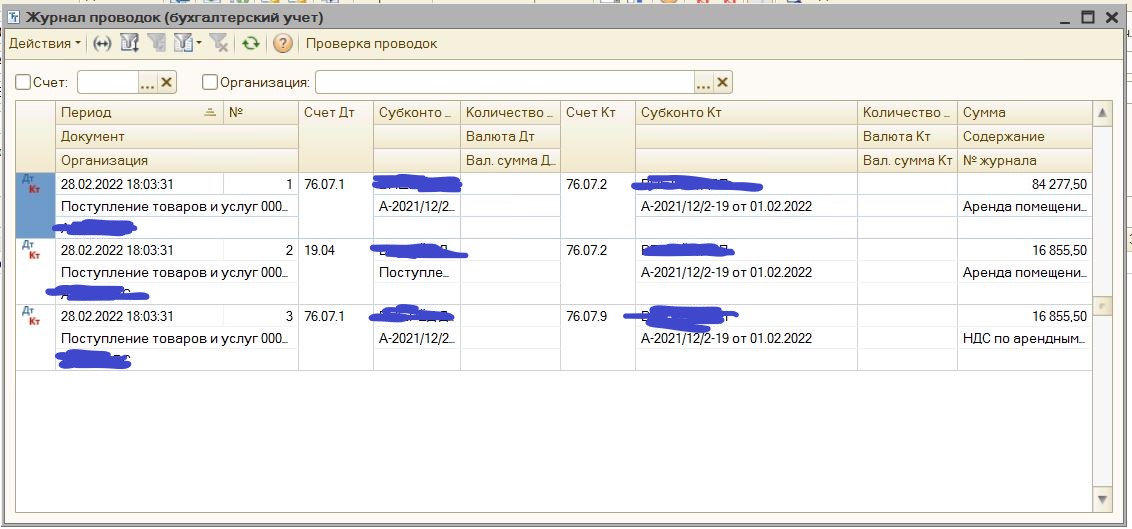

И смотрим проводки:

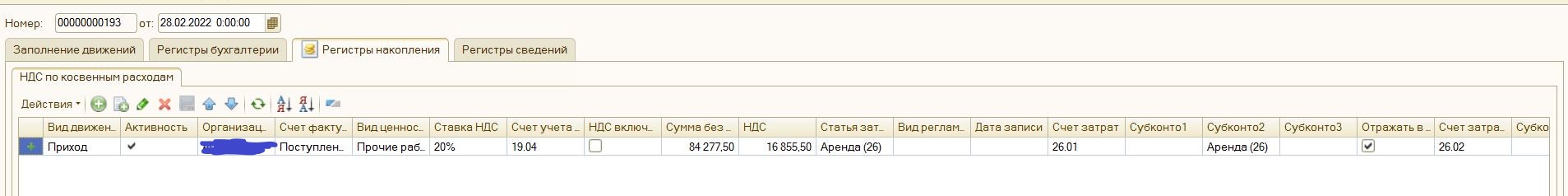

Но данный документ не внес записи в регистр «НДС косвенные расходы», который необходим в случае ведения облагаемых и необлагаемых НДС операций и отнесения суммы акта для распределения по данным операциям за февраль 2022. Поэтому делаем Корректировку записей регистров, выбираем регистр накопления «НДС по косвенным расходам» и заполняем его по аналогии с другими аналогичными операциями:

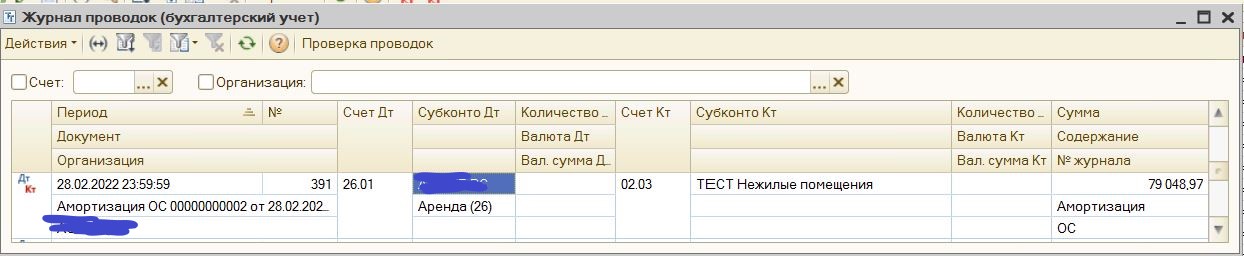

- Рассчитываем за февраль 2022 амортизацию основного средства. В бухгалтерском учете сумма амортизации составила 79 048,97 рублей (2 766 713,86 (номинальная стоимость без процентов – мы отразили эту стоимость в январе 2022 в документе «Поступление товаров и услуг», операция «Поступление в аренду» в графе «Оценка в БУ») / 35 мес.):

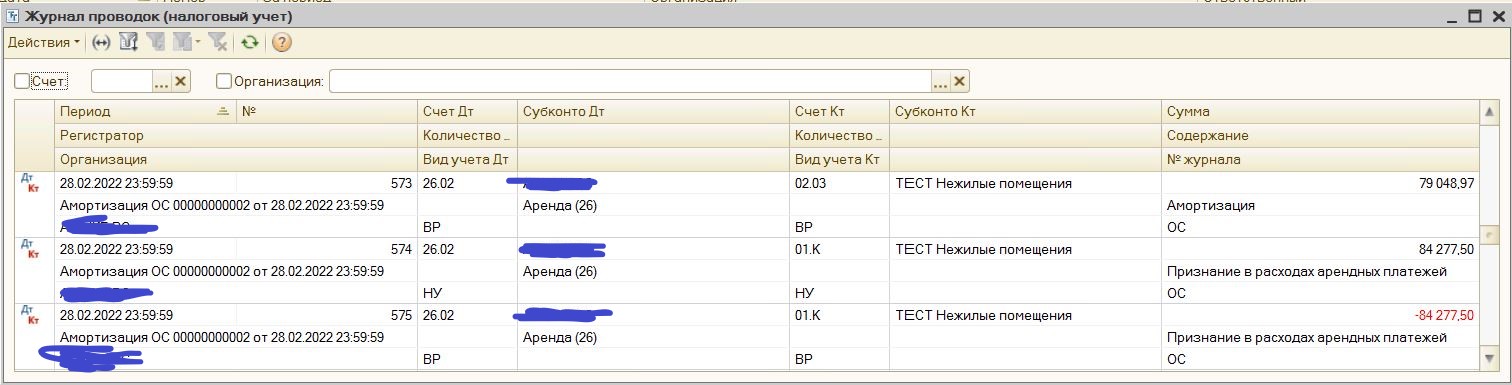

В налоговом учете объект не амортизируется, а признается сумма арендных платежей. Поэтому смотрим проводки, сформированные процедурой «Амортизация ОС» за февраль 2022 в налоговом учете.

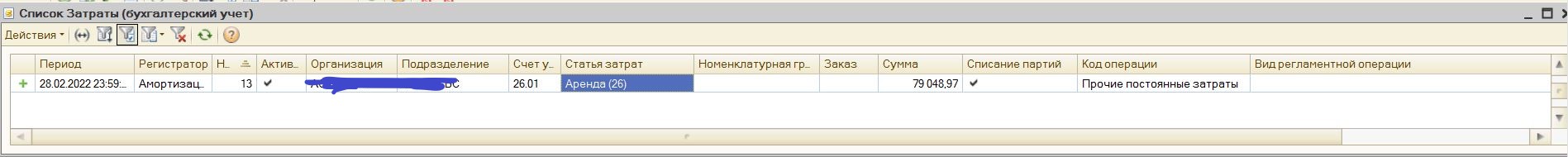

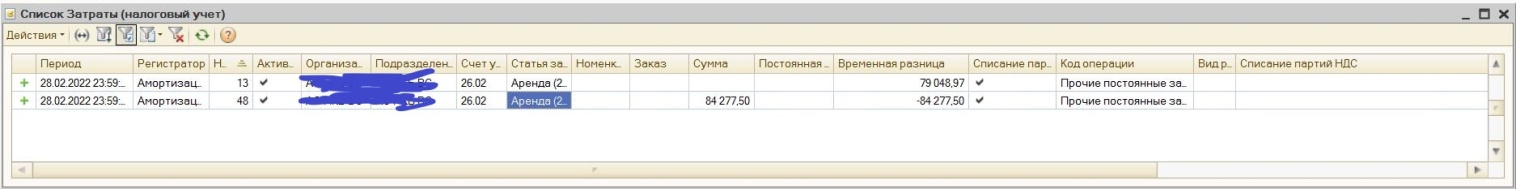

Смотрим, какие записи сформировались в регистрах «Затраты (бухгалтерский учет)» и «Затраты (налоговый учет)»:

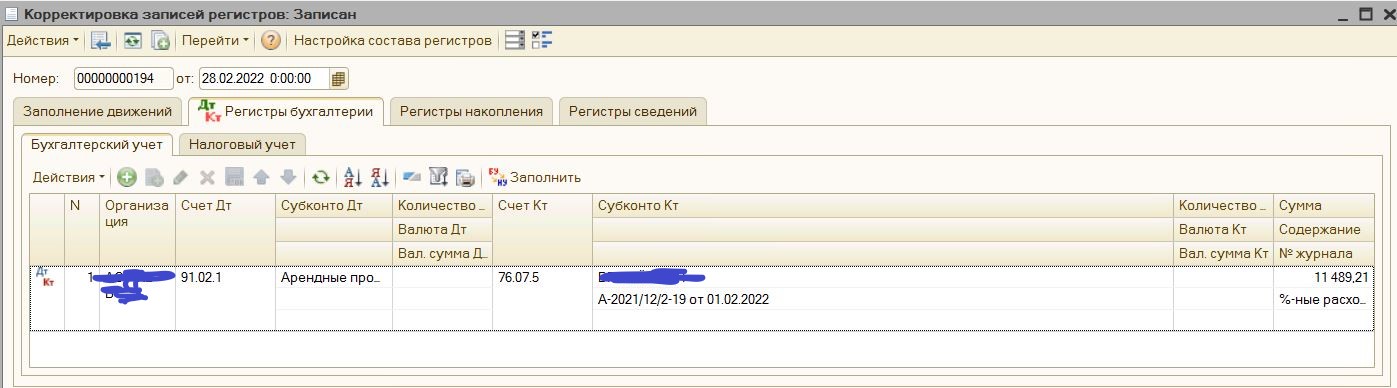

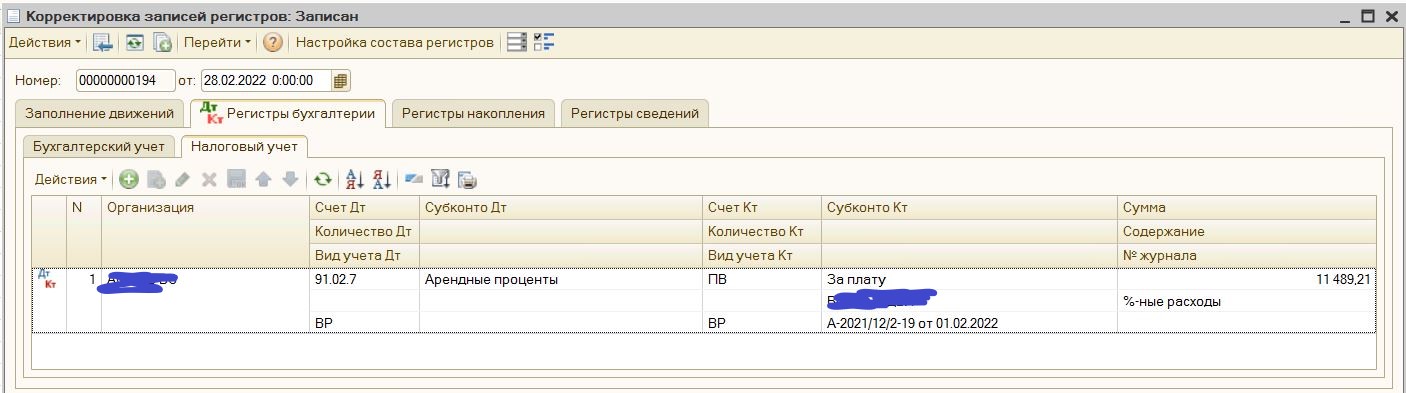

- Отражаем процентные расходы (формируем корректировку записей регистров), заполняем регистры бухгалтерии «Бухгалтерский учет», «Налоговый учет». Выбираем аналитику (субконто) для отражения % «Арендные проценты»:

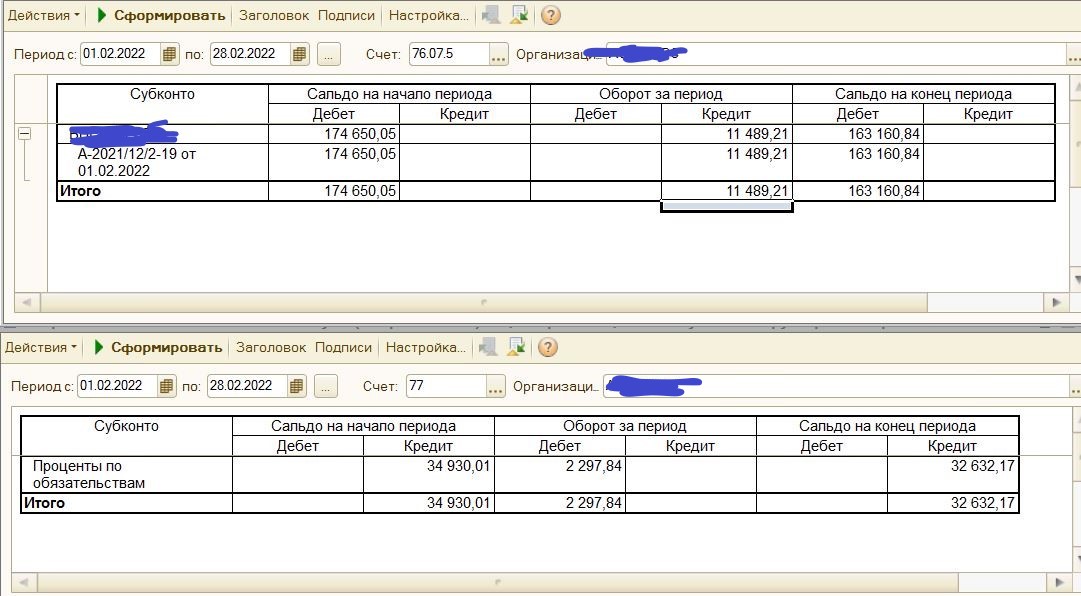

- Проверяем результат в бухгалтерском и налоговом учете:

Кт счета 76.07.5 в сумме 11 489,21 рублей – из документа «Корректировка записей регистра» - проценты за февраль 2022.

Дебетовое сальдо по счету 76.07.5 по состоянию на 01.03.2022 в размере 163 160,84 рублей умножаем на ставку налога на прибыль 20% и получаем кредитовое сальдо по счету 77 «Отложенные налоговые обязательства» в сумме 32 632,17 рублей. Дебетовый оборот по счету 77 за февраль 2022 по субконто «Проценты по обязательствам» в сумме 2 297,84 рублей равен произведению суммы процентов 11 489,21 рублей на ставку налога на прибыль 20%.

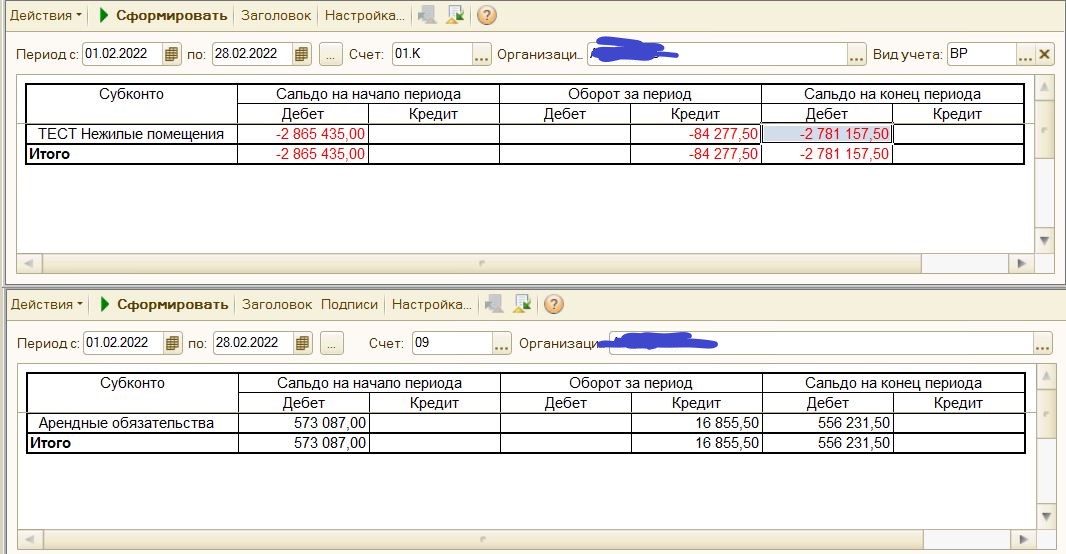

- Кт счета 01.К - проводки, сформированные процедурой «Амортизация ОС» за февраль 2022.

Кредитовое сальдо по счету 01.К по состоянию на 01.03.2022 в размере 2 781 157,50 рублей умножаем на ставку налога на прибыль 20% и получаем дебетовое сальдо по счету 09 «Отложенные налоговые активы» в сумме 556 231,50 рублей. Кредитовый оборот по счету 09 за февраль 2022 по субконто «Арендные обязательства» в сумме 16 855,50 рублей равен произведению суммы арендной платы 84 277,50 рублей на ставку налога на прибыль 20%.

Смотрим справку-расчет за февраль 2022:

По всем видам активов и обязательств, признанным в январе 2022 (ППА по виду «Основные средства», Арендные обязательства, Процентные обязательства»), идет постепенное погашение ранее признанных обязательств на сумму признания за февраль 2022.

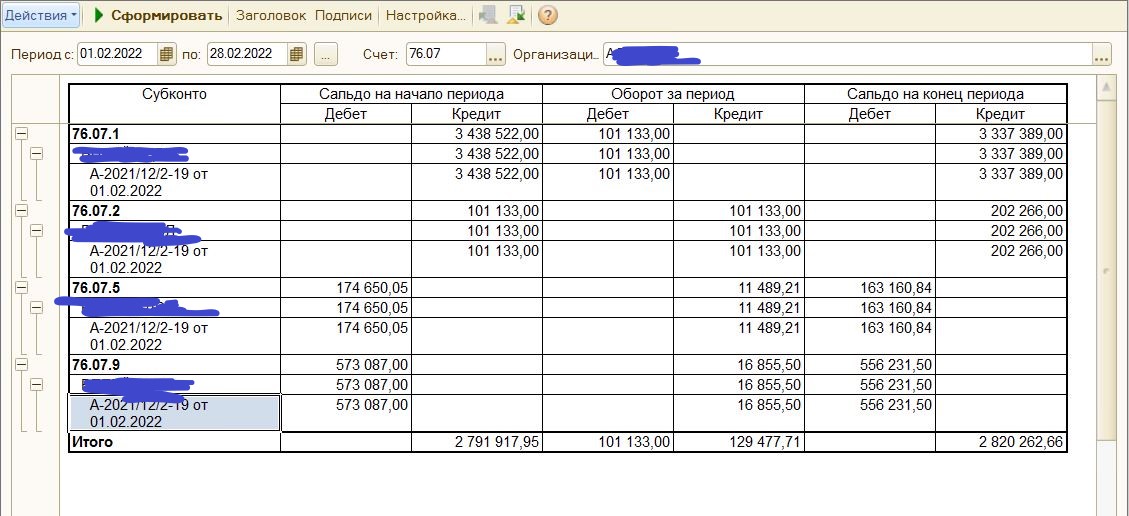

И общее состояние расчетов на счете 76.07 за февраль 2022 выглядит следующим образом:

Спасибо за внимание... буду рад объективной критике))))

Вступайте в нашу телеграмм-группу Инфостарт