В последнее время приходит все больше извещений из ФНС, касательно НДФЛ, с требованием разъяснить, привлечь, наказать... Особенно теряются расчетчики ЗП, когда им показывают таблицу с датами, суммами, которые должны быть перечислены согласно их же отчету 6НДФЛ и суммами фактических платежей, указывают на просрочку и пугают грандиозными пенями и штрафами (а иногда не пугают, а просто взымают). Разобраться при этом в этих таблицах и понять их логику, особенно если за отчетный период были произведены тысячи выплат физлицам и сотни перечислений НДФЛ, бывает очень трудно, а иногда невозможно. Я, во всяком случае, не смог. Поиск на Инфостарте привел к публикации Контроль данных Раздела 2 регламентированного отчета 6-НДФЛ и фактически перечисленного НДФЛ. ЗУП.2.5., однако хотелось видеть именно фактические перечисления, тем более, что данные по просрочке из налоговой пришли в разрезе платежных получений. Сначала хотел немного изменить скачанный отчет, но в итоге переписал его фактически полностью..

Отчет позволяет свести данные из 6-НДФЛ и данные по платежам в одной таблице, посмотреть с нарастающим итогом суммы, которые должны были быть перечислены согласно 6-НДФЛ с фактически перечисленными суммами в разрезе каждого дня отчетного периода. Кроме того, в отчете рассчитываются суммы возможных пени и штрафов.

Пеня рассчитывается исходя из 1/300 ставки рефинансирования (которую для этого следует указать в отчете) от суммы просрочки за ка каждый день просрочки. Штраф рассчитывается исходя из 20% не выплаченной вовремя суммы.

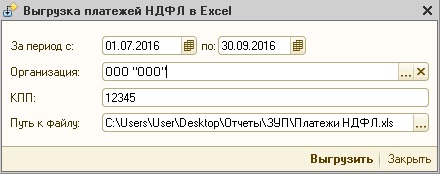

Отчет следует запускать в базе 1С:ЗУП 2.5. Для получения данных по платежам используется либо прямое подключение к базе 1С:Бухгалтерии 2.0(с 3.0 вроде бы тоже работает), либо получение данных из файла Excel, который предварительно нужно сформировать в 1С:Бухгалтерии 2.0 обработкой выгрузки.

18.11.2017: Добавил в отчет возможность проверки платежей за любой промежуток времени, что очень удобно, если платежи выплачивались раньше или позже срока. Для этого надо:

- Заполнить список отчетов 6-НДФЛ (например с 1-го по 4-й квартал);

- Выставить даты начала и конца периода выплат ( можно поставить дату, например с 25 декабря предыдущего по 15 января следующего за отчетным года - за этот период будут выбраны платежные поручения);

- Нажать кнопку "Сформировать";

- В открывшемся окне, при необходимости убрать признак "Учитывать" у тех платежек, которые не относятся к отчетному периоду;

- Нажать кнопку сохранить;

Вступайте в нашу телеграмм-группу Инфостарт