39.

solodovnikov.84

11

21.03.12 12:35

Сейчас в теме

По поводу бюджетных учреждений актуальный вопрос,Что делать если иссчисленый не равен удержанному.Точно знаю что это законно.Где то давно читал что при этом нужно подовать коментирующее письмо в связи с чем произошол такой трабл.Что касается удержанного он всегда должен быть равен перечисленому.Под семерку делал отчет что бы он сразу формировал перечисление такое.Там просто.

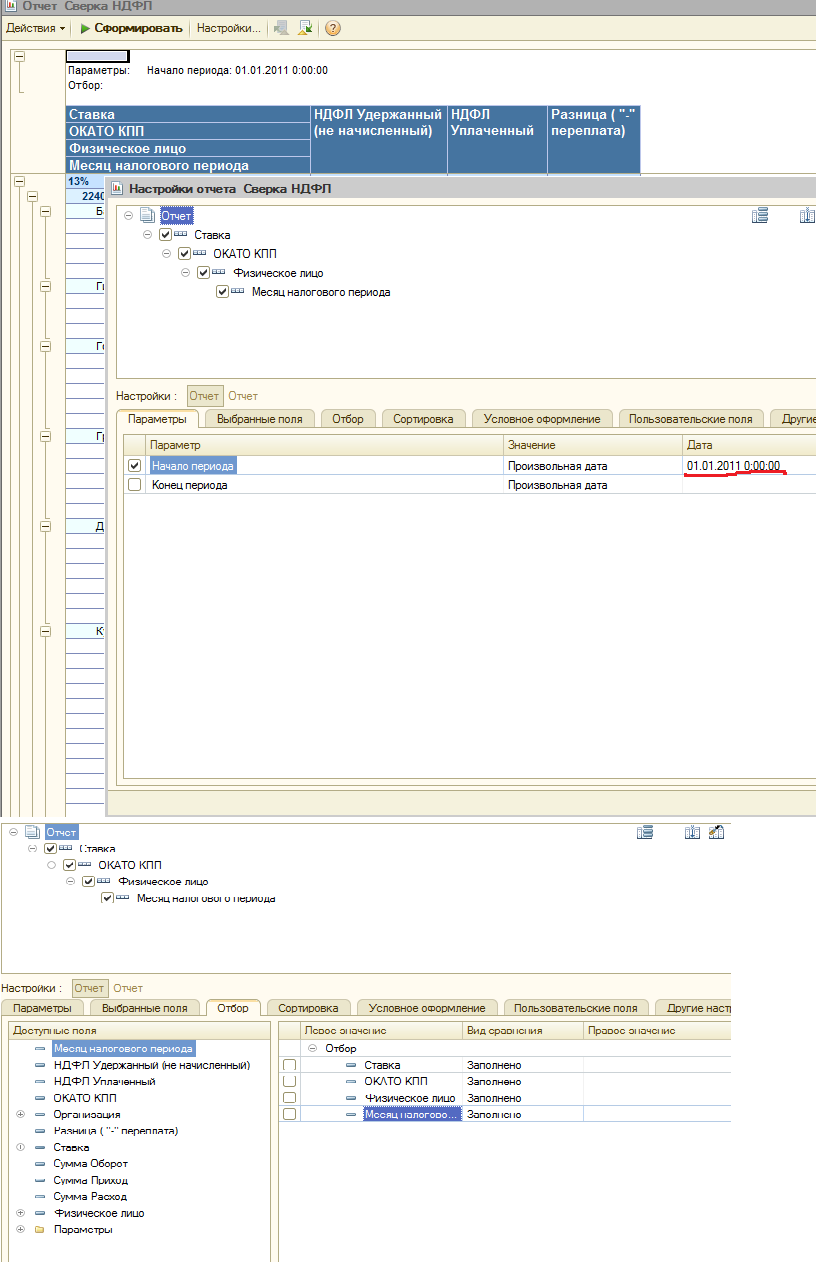

по поводу ндфл исчисленный - удержанный – перечисленный проанализировала информацию и сделала выводы следующие (могу ошибаться!!!):

1. по общему правилу исчисленный = удержанный, НО исчисленный может быть не равен удержанному, в случае исчисленный > удержанный, тогда по таким сотрудникам надо было подать информацию в ИФНС до 1 февраля и уведомить об этом самого сотрудника (п. 5 ст. 226 НК);

2. удержанный = перечисленный ВСЕГДА

все отклонения от этих 2 позиций - нарушение налогового законодательства и ответственность по НК. Ст. 226 НК обязывает налогового агента удержать НДФЛ при фактической выплате доходов налогоплательщику или третьим лицам по поручению, а перечислить - не позднее дня получения налички для выплаты дохода или перечисления его на банковский счёт. Если эти обязанности фактически исполнены, в 2-НДФЛ получается "исчислено = удержано = перечислено".

При заполнении строки 5.5 (сумма НДФЛ, перечисленная в бюджет) учитывайте особенности, связанные с уплатой налога с заработной платы сотрудника за последний месяц отчетного года. Если НДФЛ с декабрьской зарплаты был перечислен в бюджет в январе следующего года, сумма налога все равно должна быть включена в показатель строки 5.5 справки 2-НДФЛ за отчетный год. Такие разъяснения содержатся в письме ФНС России от 12 января 2012 г. № ЕД-4-3/74.

Если в течение календарного года гражданин получал доходы в различных обособленных подразделениях с разными кодами ОКАТО, по каждому из них нужно составить отдельную справку. Правомерность такого требования подтверждена решением ВАС РФ от 30 марта 2011 г. № ВАС-1782/11.

Таблицу раздела 3 заполняйте помесячно. В заголовке укажите налоговую ставку, по которой облагаются доходы, отраженные в этом разделе. Если в течение года один и тот же человек получал доходы, облагаемые НДФЛ по разным ставкам, раздел 3 заполняйте отдельно для каждой налоговой ставки.

Ситуация: как отразить в справке по форме 2-НДФЛ сумму отпускных, если отпуск начинается в одном месяце, а заканчивается в другом

В разделе 3 справки по форме 2-НДФЛ доходы следует отражать на дату их фактического получения. При определении этой даты нужно руководствоваться положениями статьи 223 Налогового кодекса РФ.

Во время отпуска сотрудник свободен от исполнения трудовых обязанностей, следовательно, к доходам в виде оплаты труда сумма отпускных не относится. Для расчета НДФЛ датой фактического получения дохода в виде отпускных является день их выплаты (день перечисления на расчетный счет сотрудника в банке) (подп. 1 п. 1 ст. 223 НК РФ). Поэтому в справке по форме 2-НДФЛ сумму отпускных отражайте в том месяце, в котором они были выплачены сотруднику. Так следует поступать и в тех случаях, когда отпуск сотрудника начинается в одном месяце (году), а заканчивается в другом. Например, всю сумму отпускных, выплаченных в декабре 2011 года, за отпуск, который заканчивается в январе 2012 года, нужно отразить в справке по форме 2-НДФЛ за 2011 год.

Аналогичные разъяснения содержатся в письмах Минфина России от 6 марта 2008 г. № 03-04-06-01/49 и ФНС России от 9 января 2008 г. № 18-0-09/0001.

Внимание!

Несвоевременное представление сведений о доходах физических лиц является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Ситуация: может ли налоговая инспекция оштрафовать организацию по статье 126 Налогового кодекса РФ за непредставление справок по форме 2-НДФЛ. Справки были представлены в инспекцию в срок, но с ошибками (или были некорректно заполнены)

Однозначного ответа на данный вопрос законодательство не содержит. Официальные разъяснения контролирующих ведомств отсутствуют.

Налоговая ответственность за несвоевременное представление сведений по форме 2-НДФЛ установлена пунктом 1 статьи 126 Налогового кодекса РФ. При этом из буквального толкования этой нормы законодательства следует, что штраф предусмотрен только за несдачу сведений по форме 2-НДФЛ. Поэтому, если сведения сданы в срок, хотя и заполнены некорректно (с ошибками), налоговая инспекция не вправе оштрафовать организацию за непредставление сведений. Подтверждает такую точку зрения и арбитражная практика (см., например, постановления ФАС Восточно-Сибирского округа от 29 апреля 2005 г. № А58-4844/04-Ф02-1742/05-С1, Центрального округа от 28 августа 2006 г. № А35-9977/05-С18, Уральского округа от 11 июля 2005 г. № Ф09-2873/05-С2).