Оплата отпуска основного или дополнительного – также является доходом, подлежащим обложению НДФЛ. А значит он подлежит отражению в данной форме отчета.

В чем особенность отражения отпускных в 6-НДФЛ? Несмотря на то, что отпуск может приходиться на разные отчетные периоды 6-НДФЛ (например, начался во втором квартале, завершился в третьем), учитывается только фактическая дата выплаты отпускных сотруднику, удержания НДФЛ и перечисления его в бюджет. Как и прочие доходы, они должны быть отражены в строке 020 в том периоде, в котором были выплачены физическому лицу. Удержанный НДФЛ в этом периоде – в строке 070.

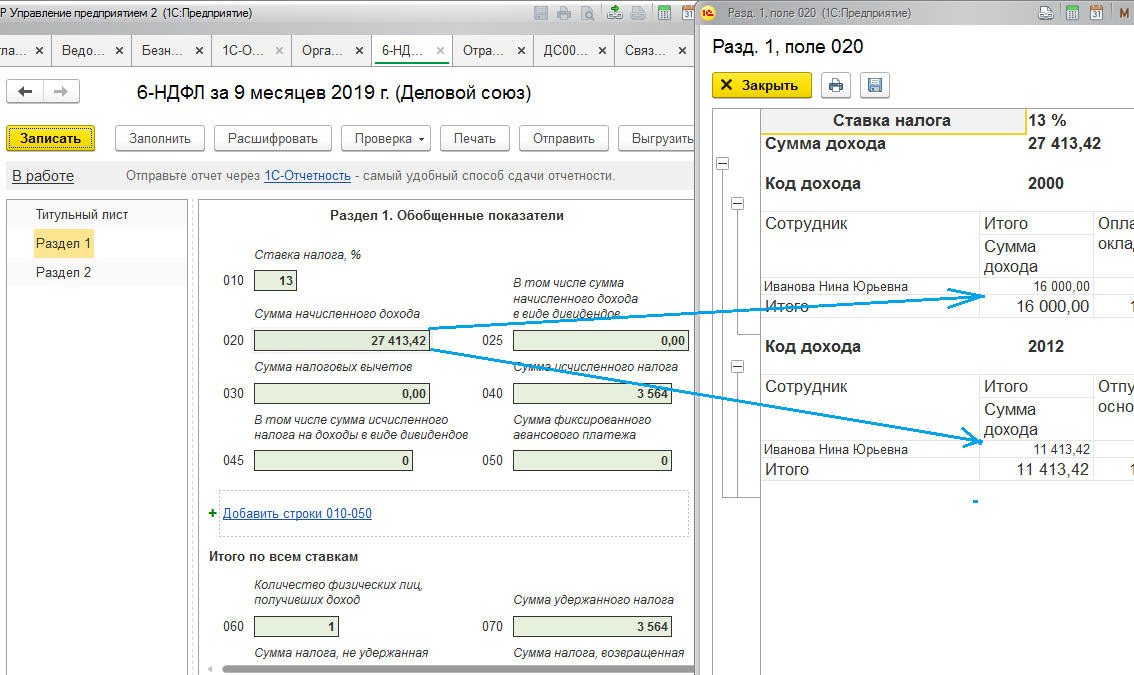

Рассмотрим пример: сотруднику в сентябре начислен переходящий отпуск (20 сентября – 20 октября) в сумме 11 413,42 и заработная плата за сентябрь 16 000. Общая сумма НДФЛ исчисленная за сентябрь = 3564 рубля. Все доходы выплачены сотруднику в сентябре, также удержан и перечислен весь НДФЛ. Увидим это в расчетном листке:

Как это отразится в отчете 6-НДФЛ? В строке 020 раздела 1 отражаются доходы, начисленные работнику в отчетном периоде. При расшифровке этой строки видно, что часть суммы приходится на оплату по окладу и часть на отпускные 6-НДФЛ. Весь налог, исчисленный и удержанный в отчетном периоде 6-НДФЛ, отображается в графах 040 и 070 соответственно.

Вступайте в нашу телеграмм-группу Инфостарт