В этом году российские налогоплательщики перешли на новую схему уплаты налогов – с помощью Единого налогового платежа. И с 11 февраля заполнять платежки нужно будет по-новому. Ничего сложного в этом нет, но знать правила – обязательно.

Новый порядок оформления платёжных поручений: когда станет обязательным, и можно ли оформлять по-старому

Новые правила заполнения платежных поручений, утвержденные приказом Минфина России, начинают действовать 11 февраля 2023 года.

Изменения обусловлены тем, что с 2023 года оплата большинства налогов для индивидуальных предпринимателей и организаций стала возможной только через Единый налоговый счет. Такая схема расчетов предполагает сначала подачу уведомления, а затем проведение оплаты – одним или несколькими платежными документами, но всегда на Единый налоговый счет.

Однако в ФНС допускают возможность не подавать уведомления, а по-прежнему представлять в банк платежные поручения с корректно заполненными реквизитами – как минимум до конца 2023 года. Но перечисленные таким образом в бюджет средства все равно будут попадать на Единый налоговый счет, а решение о приоритетах и порядке распределения сумм будет принимать сама ФНС.

Таким образом, оформление платежных поручений по старым правилам в 2023 году не является альтернативой ЕНС, тем более, что в последних релизах 1С:Бухгалтерии (начиная с 3.0.127) уже нет даже технической возможности сформировать платежи по налогам, кроме как с использованием единого налогового счета. При выборе в платежном поручении операции «Уплата налога» в конфигурации больше не доступны значения отдельных налогов, а для «Единого налогового платежа» автоматически подставляются реквизиты ЕНС.

Что представляют собой новые правила заполнения платежных поручений, и на что обратить внимание

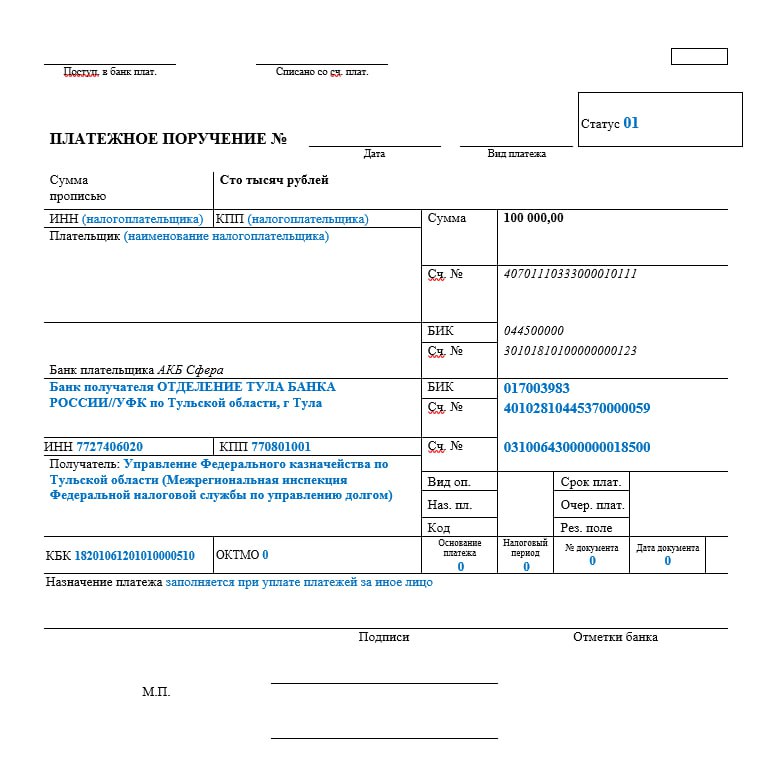

Фирма «1С» подготовила подробные рекомендации для заполнения платежных поручений по Единому налоговому платежу с 1 января 2023 года. Описание реквизитов и значений для заполнения по новым правилам приведены в таблице:

|

Номер реквизита платежного поручения |

Наименование реквизита |

Значение |

|---|---|---|

|

7 |

Сумма |

Общая сумма обязанности |

|

101 |

Статус плательщика |

01 (для организаций и ИП) |

|

8 |

Плательщик |

Наименование плательщика |

|

60 |

ИНН плательщика |

ИНН плательщика |

|

102 |

КПП плательщика |

По месту постановки на учет организации (при наличии филиалов (обособленных подразделений) – головной организации). ИП указывают «0» |

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

|

14 |

БИК банка получателя средств (БИК ТОФК) |

017003983 |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

17 |

№ Номер казначейского счета |

03100643000000018500 |

|

22 |

Код (УИП) |

0 |

|

24 |

Назначение платежа |

Единый налоговый платеж |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

|

|

106 |

Основание платежа |

0 |

|

107 |

Налоговый период |

0 |

|

108 |

Номер документа – основания платежа |

0 |

|

109 |

Дата документа – основания платежа |

0 |

Корректно заполненное платежное поручение. Источник: nalog.gov.ru

В приведенном описании обращают на себя внимание необычные реквизиты получателя – Управление Федерального казначейства по Тульской области. ФНС подчеркивает, что это не ошибка, и перечислять денежные средства нужно именно по таким реквизитам. «Теперь все платежи, администрируемые налоговыми органами, отражаются на отдельном казначейском счете, открытом в Управлении Федерального казначейства по Тульской области. Вне зависимости от места постановки на учет налогоплательщика или места нахождения объекта налогообложения. При этом вопросы налогообложения и расчетов с бюджетом остаются в ведении налоговых органов по месту учета налогоплательщика», – говорится на сайте ФНС.

Еще одно важное обстоятельство – это процедура отправки уведомлений. Формировать уведомления для каждой выплаты не нужно, потому что, если подать уведомление еще раз с теми же КПП, КБК, ОКТМО и с тем же периодом, но с другой суммой, оно будет аннулировать предыдущее.

То есть уведомление подается один раз, а повторная отправка значений с теми же КПП, КБК, ОКТМО за этот же период аннулирует предыдущие.

Как формирование платежек для ЕНС реализовано в 1С:Бухгалтерии

Подготовка платежных поручений на уплату единого налогового платежа поддерживается в 1С:Бухгалтерии в двух вариантах:

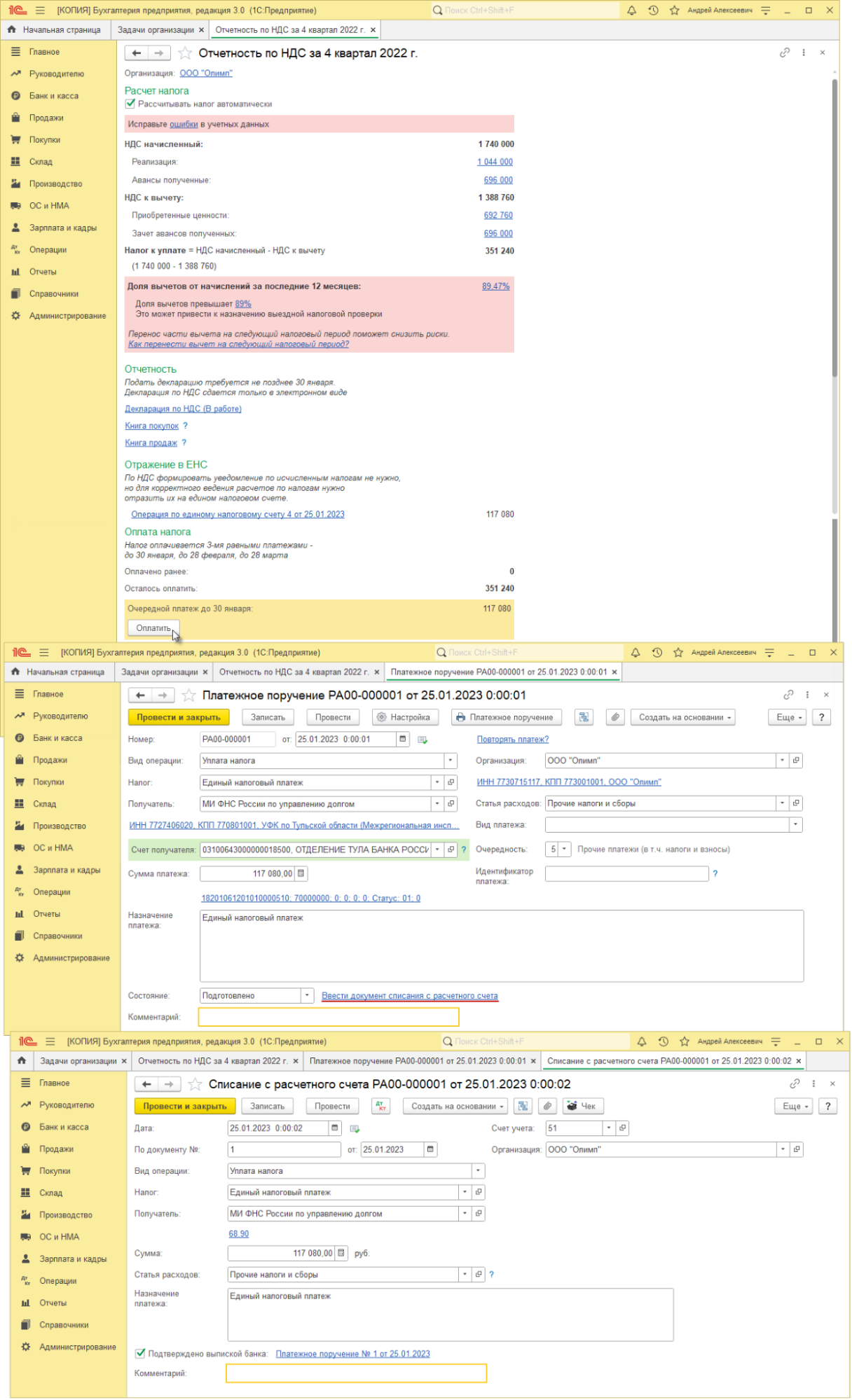

- подготовка отдельных платежных поручений на суммы конкретных налогов;

- подготовка платежного поручения на общую сумму задолженности по ЕНП на заданную дату.

Для формирования отдельных платежных поручений необходимо:

- перед подготовкой платежного поручения с помощью «Помощника для перехода на ЕНС» выполнить перенос задолженности по всем начисленным налогам на счет 68.90 «Единый налоговый счет»;

- в списке «Задачи организации» (раздел: Главное – Задачи организации) открыть соответствующую задачу и по кнопке «Сформировать уведомление» создать документ, уведомляющий ФНС об исчисленных за период суммах налогов (Важно: уведомление необходимо предоставлять в ФНС не позднее 25-го числа месяца);

- по кнопке «Оплатить» сформировать платежное поручение – его поля и сумма заполнятся автоматически по данным введенного в задаче документа «Уведомление об исчисленных суммах налогов», далее необходимо провести документ;

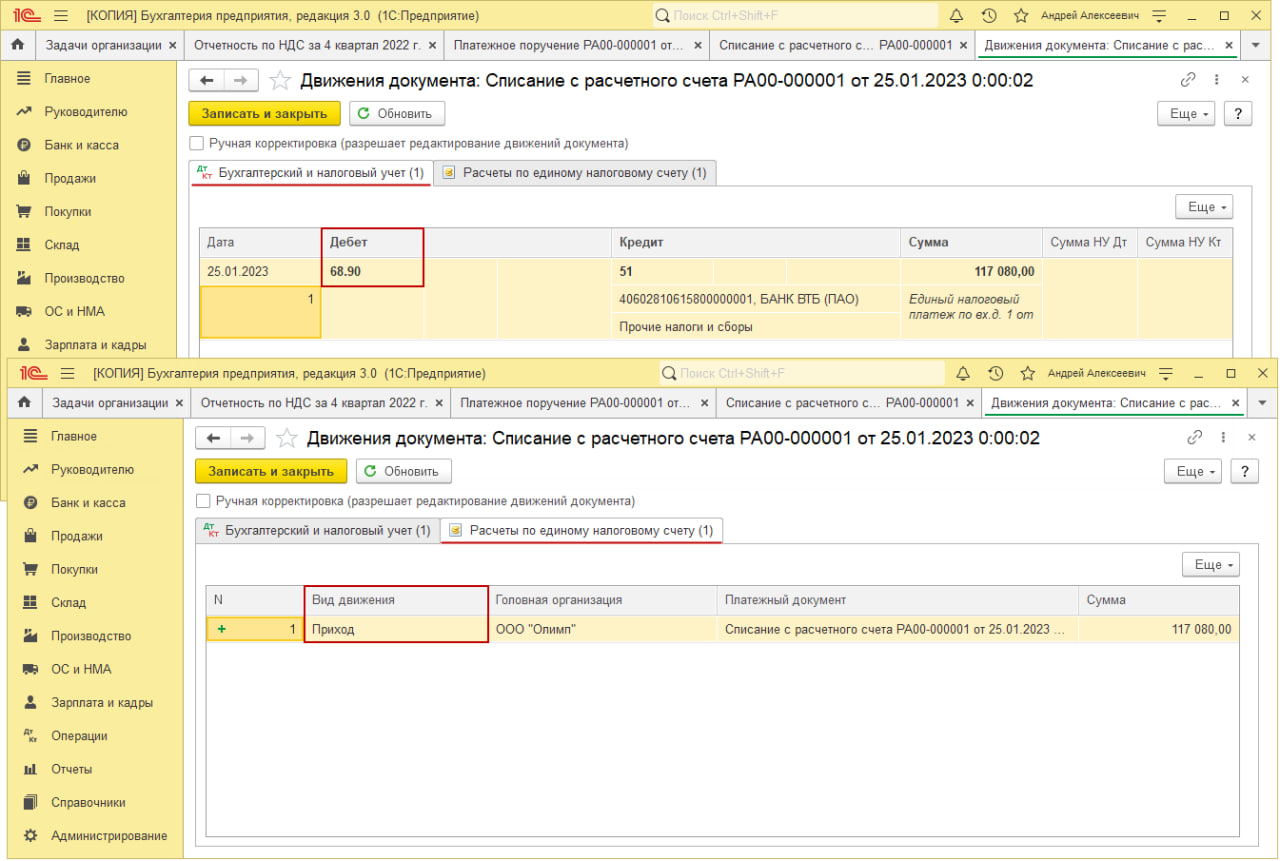

- в платежном поручении по ссылке «Ввести документ списания с расчетного счета» создать документ «Списание с расчетного счета», проверить заполнение его полей, установить флажок «Подтверждено выпиской банка» и провести документ;

- кроме проводок с корреспонденцией по дебету счета 68.90 в результате сформируются движения по регистру накопления «Расчеты по единому налоговому счету» с видом «Приход»;

- движения с видом «Расход» будут сформированы при зачете ЕНП при выполнении регламентной операции «Зачет аванса по единому налоговому счету» в составе обработки «Закрытие месяца».

Источник: its.ru

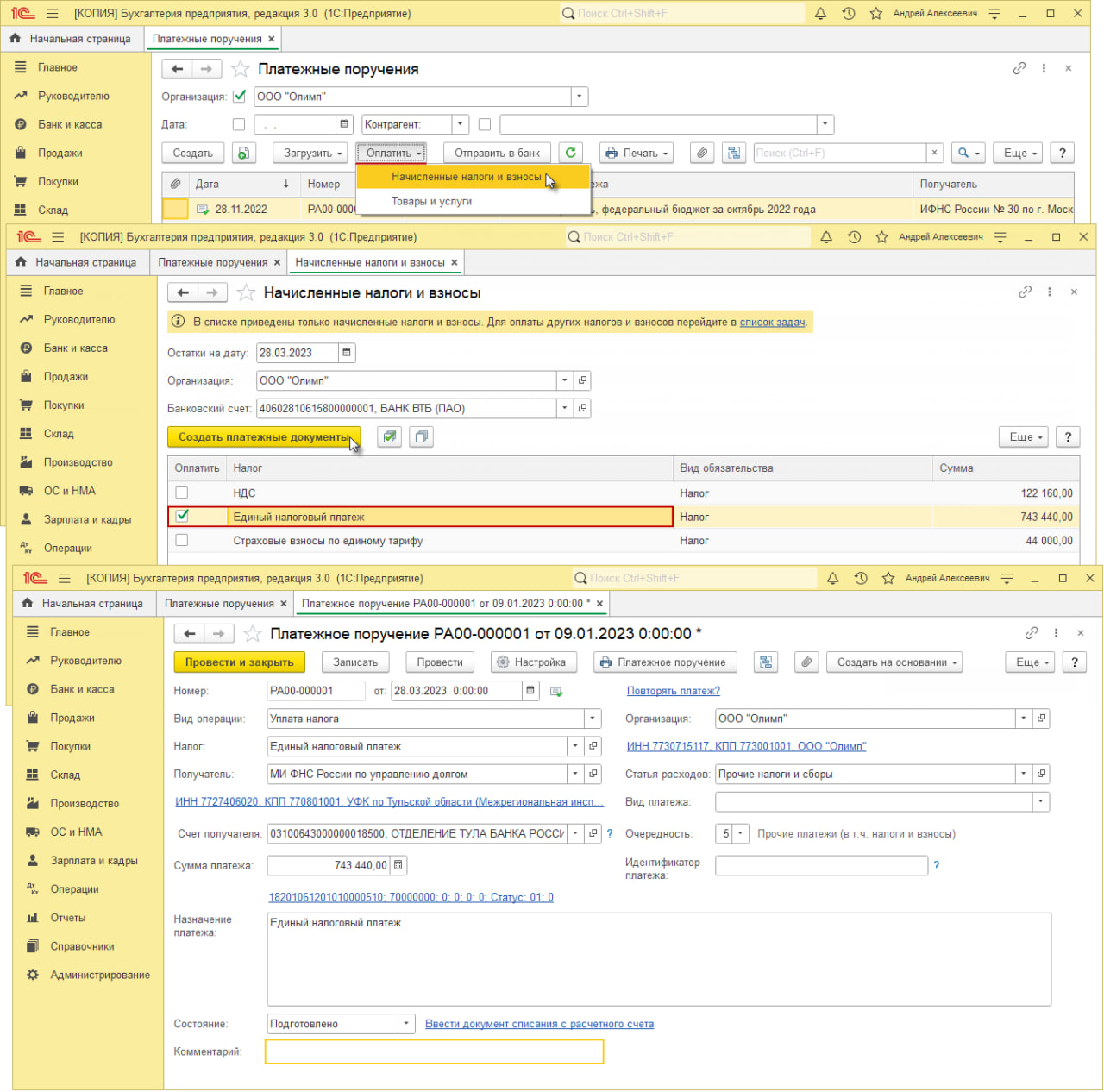

Для формирования платежного поручения на общую сумму задолженности по ЕНП выполняются следующие действия:

- заранее с помощью «Помощника для перехода на ЕНС» выполняется перенос задолженности по всем начисленным налогам на счет 68.90 «Единый налоговый счет»;

- в мастере перечисления налогов (вызывается в разделе «Банк и касса» – «Платежные поручения» по кнопке «Оплатить» – Начисленные налоги и взносы») в поле «Остатки на дату» устанавливается дата оплаты;

- в колонке «Оплатить» табличной части формы «Начисленные налоги и взносы» отмечается флажком строка с видом налога «Единый налоговый платеж» – в колонке «Сумма» по этой строке отражается кредитовое сальдо по счету 68.90 на дату, выбранную в поле «Остатки на дату»;

- по кнопке «Создать платежные документы» создается документ «Платежное поручение»; поля и требуемая сумма документа заполнятся автоматически по данным формы «Начисленные налоги и взносы», после проверки заполненных значений документ проводится;

- из платежного поручения по ссылке «Ввести документ списания с расчетного счета» создается документ «Списание с расчетного счета», после проверки заполнения его полей устанавливается флажок «Подтверждено выпиской банка», документ проводится;

- кроме проводок с корреспонденцией по дебету счета 68.90 будут сформированы движения по регистру накопления «Расчеты по единому налоговому счету» с видом «Приход»;

- движения с видом «Расход» будут сформированы при зачете ЕНП при выполнении регламентной операции «Зачет аванса по единому налоговому счету» в составе обработки «Закрытие месяца».

Источник: its.ru

Если у вас возникнут дополнительные вопросы, или вы хотите получить полноценную консультацию, наши специалисты готовы помочь.

Новые возможности для работы с Единым налоговым счетом в 1С

В ближайшее время фирма «1С» планирует реализовать совместную работу своих приложений с сервисом ФНС «Личный кабинет налогоплательщика». Для интеграции будет использоваться API, которое предоставляет Федеральная Налоговая Служба России.

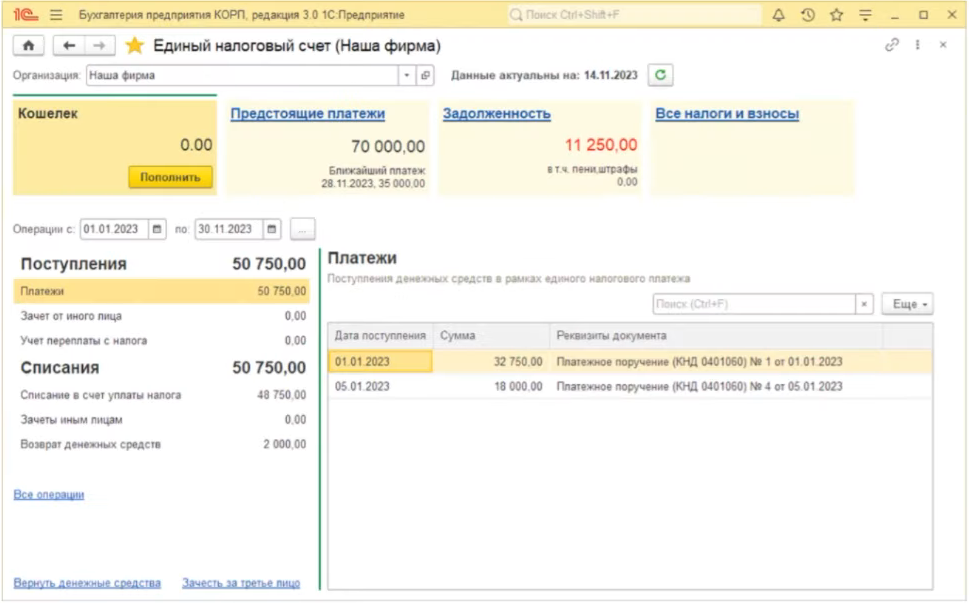

Предполагается, что в результате интеграции в прикладных конфигурациях появится новое рабочее место – «Личный кабинет ЕНС», в котором можно будет посмотреть на свой учет глазами налоговой инспекции.

Пользователям будут доступны:

- актуальное состояние единого налогового счета с расшифровкой для каждого показателя;

- раздел «Кошелек», отображающий актуальный остаток по Единому Налоговом Счету; внутри «Кошелька» информация будет сгруппирована по видам операций;

- непосредственно в интерфейсе будет доступно, при оформленной подписке на 1С-Отчетность, создание и отправка заявлений на возврат налогового платежа, весь документооборот, обеспечивающий коммуникации с регуляторами, а также автоматическое заполнение платежек по данным баланса;

- раздел «Предстоящие платежи» будут отображать календарь платежей, все суммы можно детализировать;

- в разделе «Задолженности» будет содержаться информация о просроченных платежах и возможных мерах взыскания.

Интерфейс рабочего места «Личный кабинет ЕНС» в 1С:Бухгалтерия. Источник: youtube-канал «Сервисы 1С:ИТС»

Методические рекомендации по формированию платёжных поручений в соответствии с новыми требованиями