В 2022 году начали действовать новые положения законодательства, затрагивающие расчет и уплату НДФЛ. Рассказываем, что изменилось в налогообложении физлиц и как поддержаны изменения в решениях «1С».

Поддержка новых форм отчетности по налогу на доход физических лиц в «1С:Бухгалтерия 3.0.106.60»

Фирма «1С» обновила формы 6-НДФЛ и 2-НДФЛ с учетом изменений в законодательстве по учёту налога на доходы физических лиц. Так, в «1С:Бухгалтерии 3.0.106.60» реализованы следующие нововведения:

- внесены изменения в форму 6-НДФЛ, которая должна применяться с 1 января этого года – 6-НДФЛ за 2021 год по новой форме можно будет создавать только в 2022 году, а за 2022 год создается по новой форме уже сейчас;

- изменения в 2-НДФЛ для сотрудников – новая форма применяется, начиная с доходов за 2021 год;

- обновлены коды видов доходов, используемые при заполнении формы 6-НДФЛ и справок о доходах 2-НДФЛ;

- добавлена возможность отдельного учета доходов от продажи имущества и страховым выплатам, которые облагаются НДФЛ по основной ставке 13% (30 % для нерезидентов) независимо от размера и не влияют на расчет НДФЛ по другим доходам.

Изменения отчетных форм обусловлены существенными изменениями в налогообложении физлиц, большая часть которых была принята в 2021 году, а ряд положений вступает в силу 2022 году.

Переход на прогрессивную шкалу налогообложения и самостоятельный расчет НДФЛ

Одно из ключевых изменений в налогообложении физлиц – это переход на прогрессивную шкалу налогообложения, когда совокупные доходы свыше 5 000 000 будут облагаться по повышенной ставке 15%.

Данное нововведение действует, начиная с отчетности за 2021 год. Однако в 2022 году начали действовать новые правила, когда налогоплательщики, уплачивающие налог на основании декларации 3-НДФЛ, должны будут самостоятельно исчислять сумму налога, исходя из общей суммы полученного дохода.

А в случаях, когда физлицо занято у нескольких работодателей, каждый из которых платит за своего сотрудника налог по ставке 13%, консолидацию всех полученных доходов органы ФНС выполнят самостоятельно и доначислят 2%, если за отчетный период суммарный доход превысит 5 миллионов рублей.

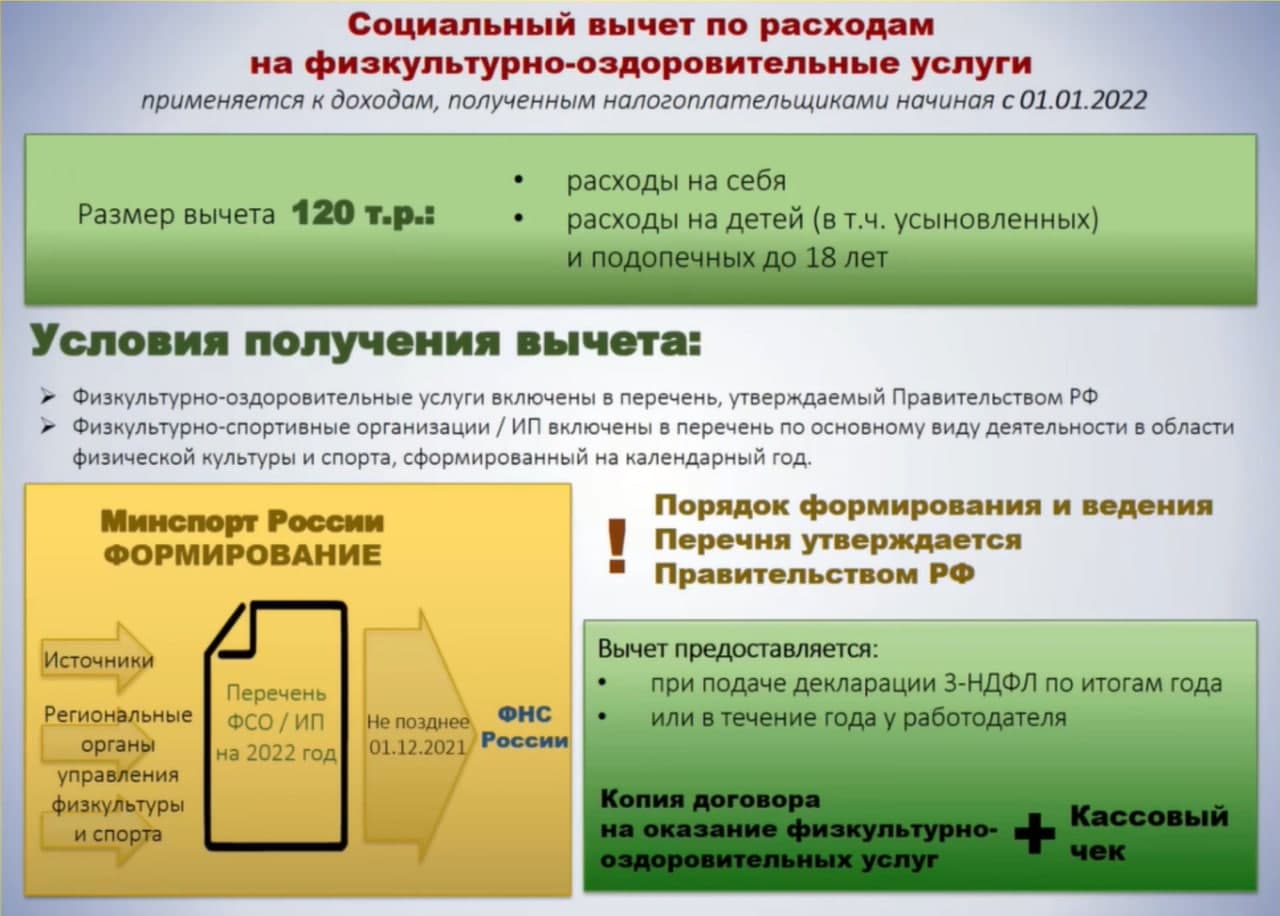

Новый социальный вычет – на фитнес

К доходам, которые граждане получили в 2022 году можно будет применить налоговый вычет для компенсации затрат на спортивно-оздоровительные мероприятия. Вычет полагается самому налогоплательщику и детям до 18 лет.

Максимальная сумма годовых затрат на физкультуру и спорт, с которых можно получить налоговый вычет, – 120 000 рублей в год. Возврату подлежат 13% от потраченной суммы, то есть максимально – 15 600 рублей.

При этом вернуть часть налога можно будет только в том случае, если услуги были оказаны теми спортивно-оздоровительными предприятиями, которые включены в специальный реестр Минспорта.

Отдельно представители ФНС подчеркивают, что у претендентов на вычет будут проверять кассовые чеки, подтверждающие факт оплаты. А с учетом действующей сейчас системы контроля за фискальными чеками, провести какие-либо манипуляции здесь будет практически невозможно.

О новом налоговом вычете на фитнес. По материалам Единого семинара «1С»

Доходы от продажи недвижимости: льготы для семей с детьми

В конце прошлого года был принят закон, который позволяет не платить НДФЛ при продаже недвижимости семьям с детьми, при условии что полученный доход потрачен на улучшение жилищных условий. В этой норме есть целый ряд ограничений, однако в целом это отличная возможность избежать уплаты налога в при продажи квартиры или дома.

Также следует иметь ввид , что в прошлом году ФНС получила право проведения камеральных проверок в отношении тех, кто обязан был предоставить информацию о доходах, но не предоставил. Для нарушителей налогового законодательства предусмотрены достаточно внушительные штрафы: за непредоставление декларации – в размере 30% от суммы налога, а также 20% за несвоевременную уплату начисленной суммы.

Подробно обо всех изменениях, вступивших в силу с 2022 года, можно узнать из материалов Единого семинара «1С»