Ниже описан пример внесения в учет таких исправлений. Единственное, из предыдущего письма непонятно, был ли НДФЛ с аванса за декабрь не только удержан, но и перечислен. Если был перечислен, в вашем случае, возможно, в ведомостях не нужно снимать флажки о перечислении НДФЛ. Если фактически перечисленные суммы соответствуют суммам удержанного налога в ведомостях, флажки можно оставить. Если не соответствуют, то перечисление налога можно отразить в учете документом "Перечисление НДФЛ в бюджет".

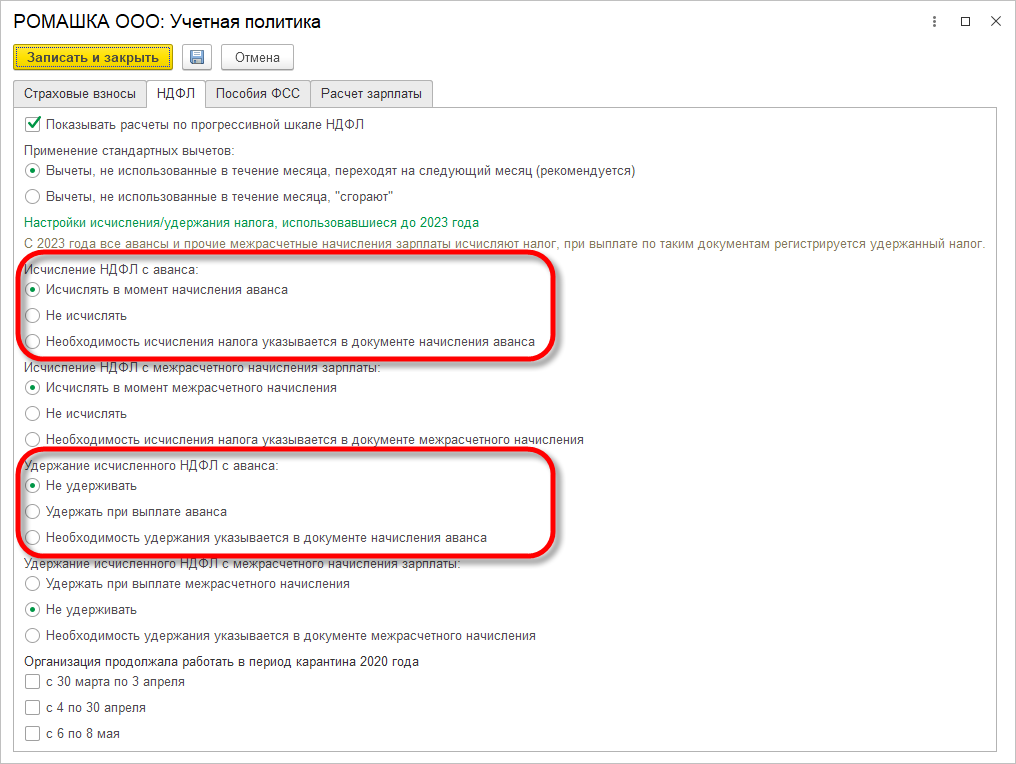

Предполагается, что на момент выполнения описанных далее рекомендаций настройки учетной политики по НДФЛ в части налога с начислений за первую половину месяца выглядят так,

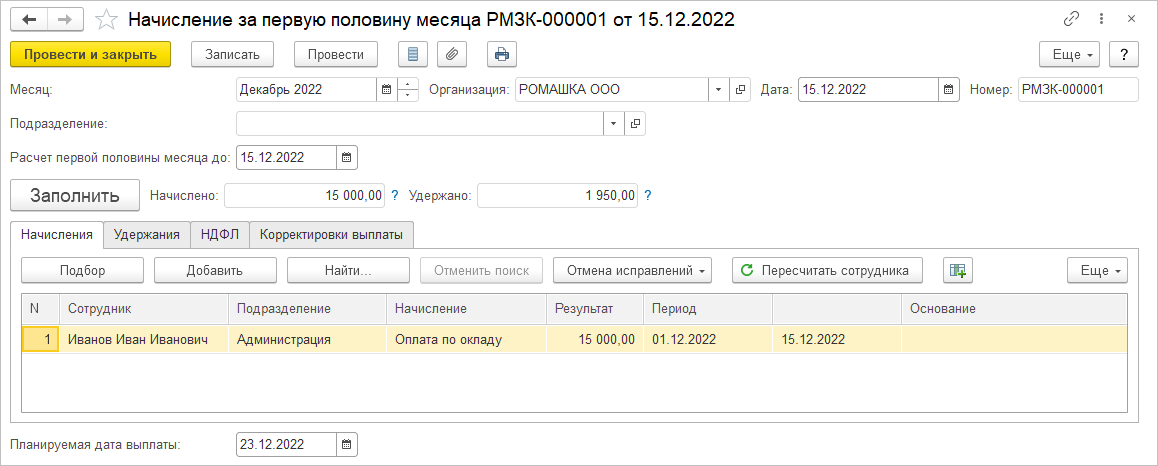

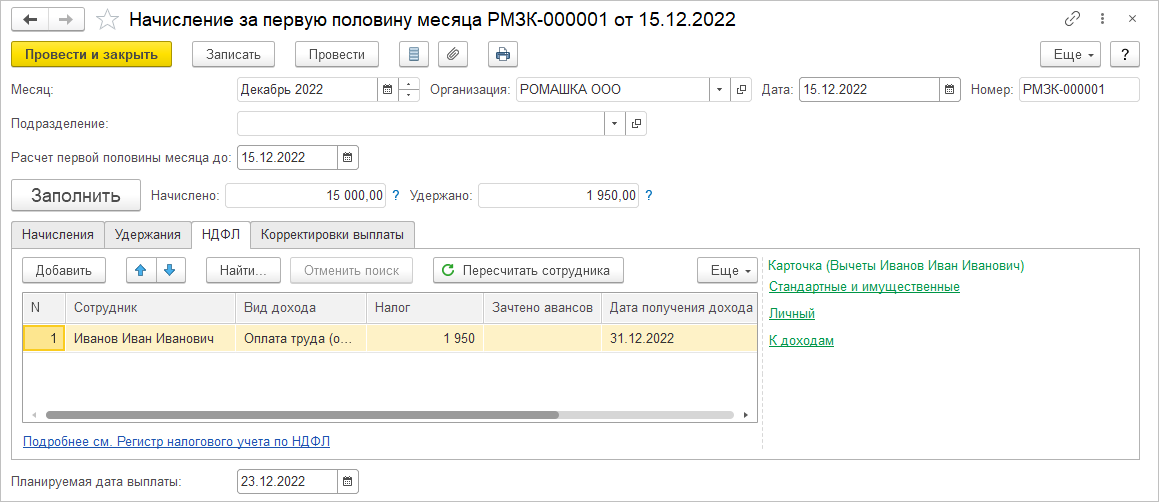

введен документ "Начисление за первую половину месяца" за декабрь 2022 с расчетом НДФЛ с планируемой датой выплаты в декабре 2022,

в декабре 2022 проведена ведомость на выплату начислений за первую половину месяца, в которой сумма к выплате определена как разница между начисленной суммой и НДФЛ, нет суммы удержанного НДФЛ,

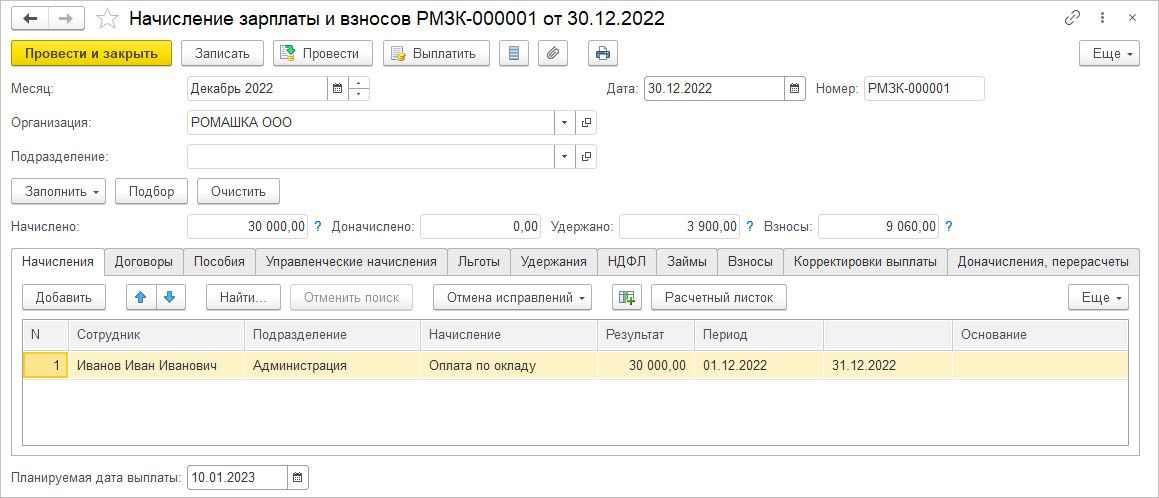

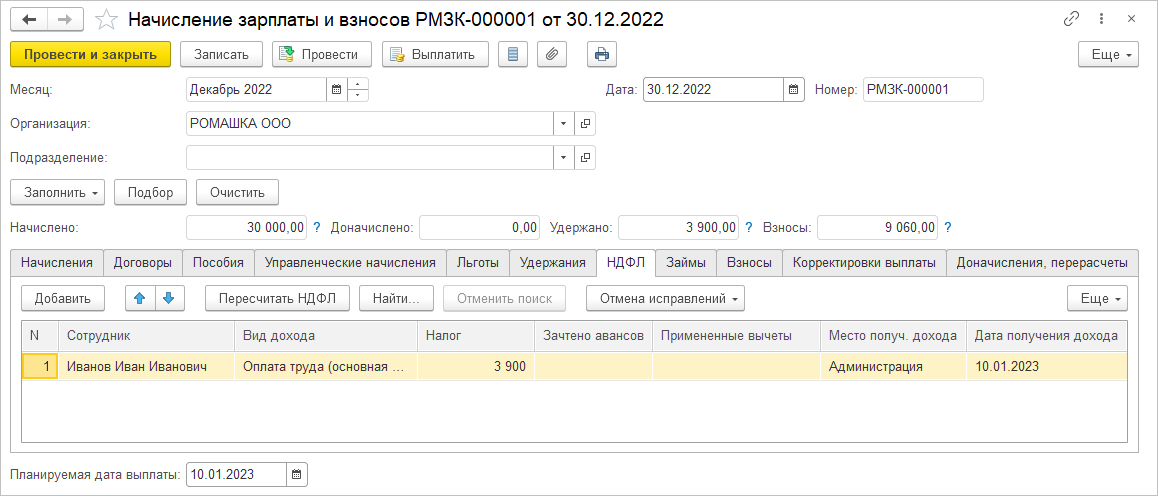

проведен документ "Начисление зарплаты и взносов", в котором рассчитан НДФЛ как с начислений за первую половину месяца, так и по итогам месяца,

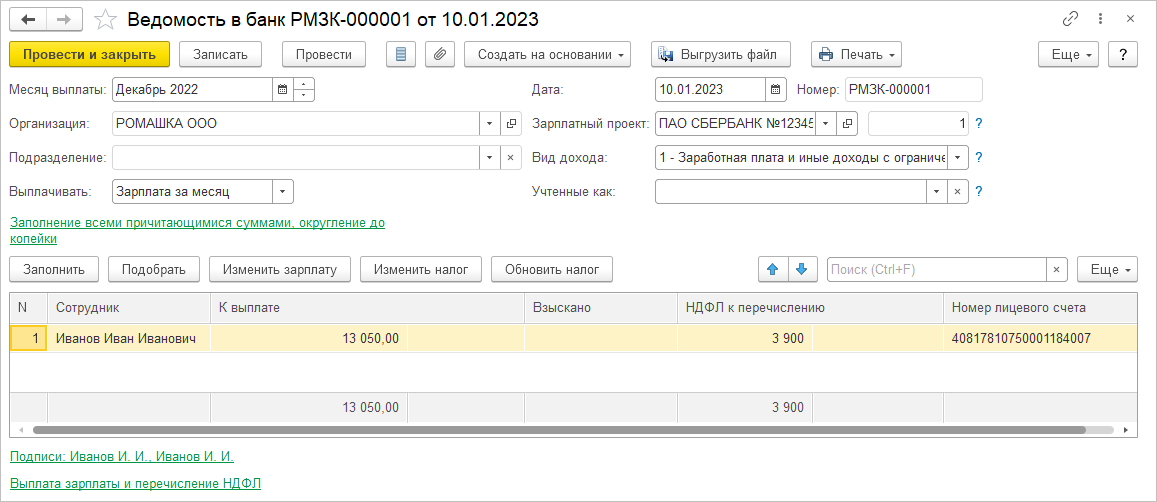

проведена ведомость на выплату заработной платы за декабрь 2022 в январе 2023, в которой сумма удержанного НДФЛ соответствует расчету за месяц.

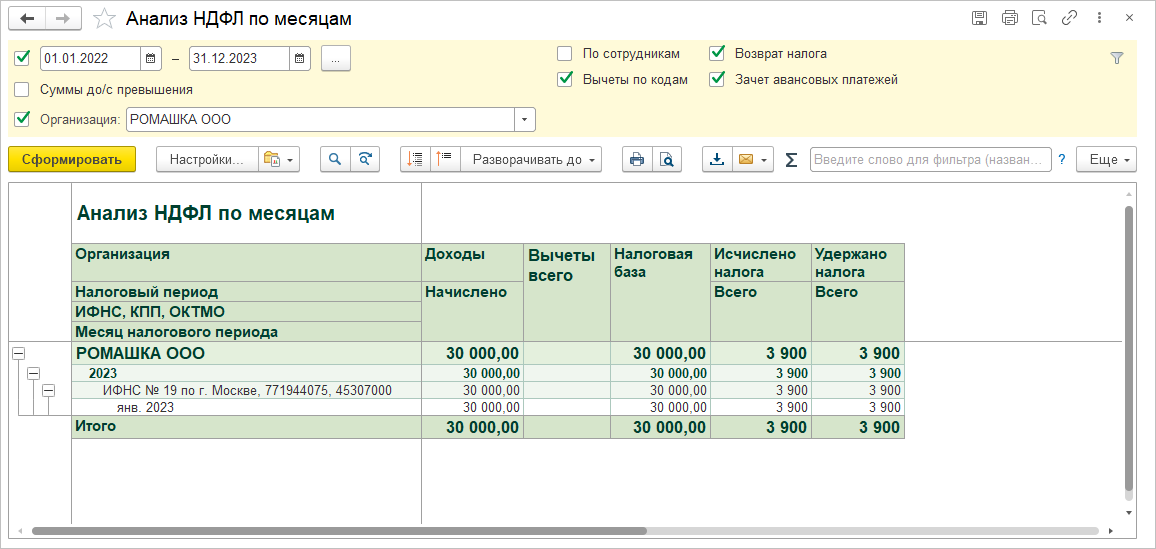

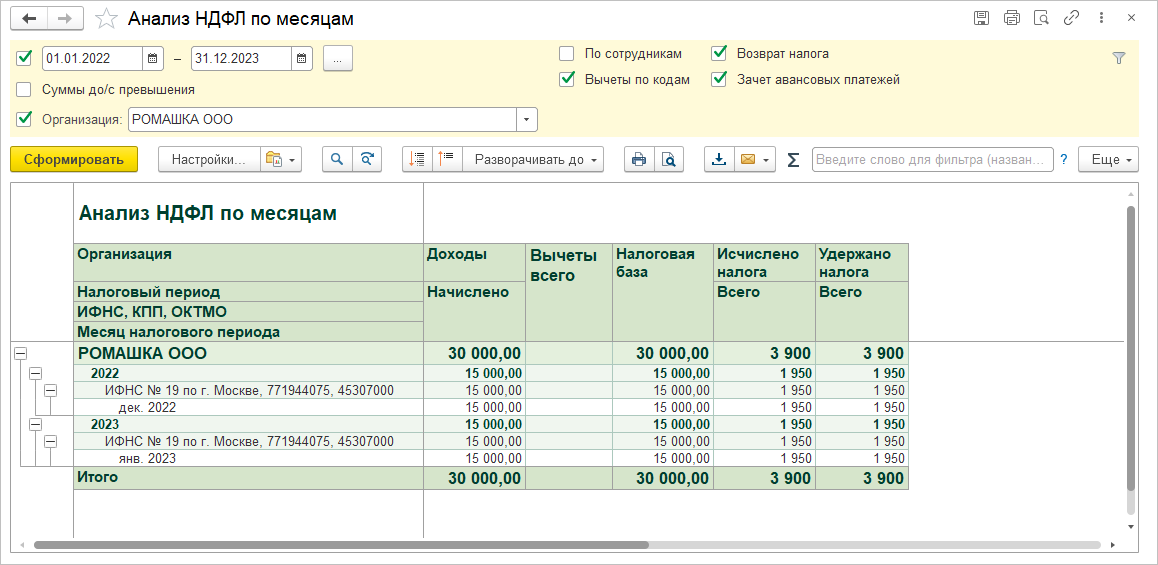

В этом случае в учете НДФЛ вся начисленная сумма отражается как доход, полученный в январе 2023. НДФЛ также отражен в учете как налог с доходов, полученных в январе 2023:

Чтобы часть дохода, соответствующую начислениям за первую половину декабря 2022, отразить как доход, полученный в 2022 году, необходимо изменить настройки учетной политики по НДФЛ:

После этого необходимо отменить проведение обеих ведомостей, документа "Начисление за первую половину месяца", документа "Начисление зарплаты и взносов". После этого нужно провести документ "Начисление за первую половину месяца", ничего в нем не меняя, не пересчитывая.

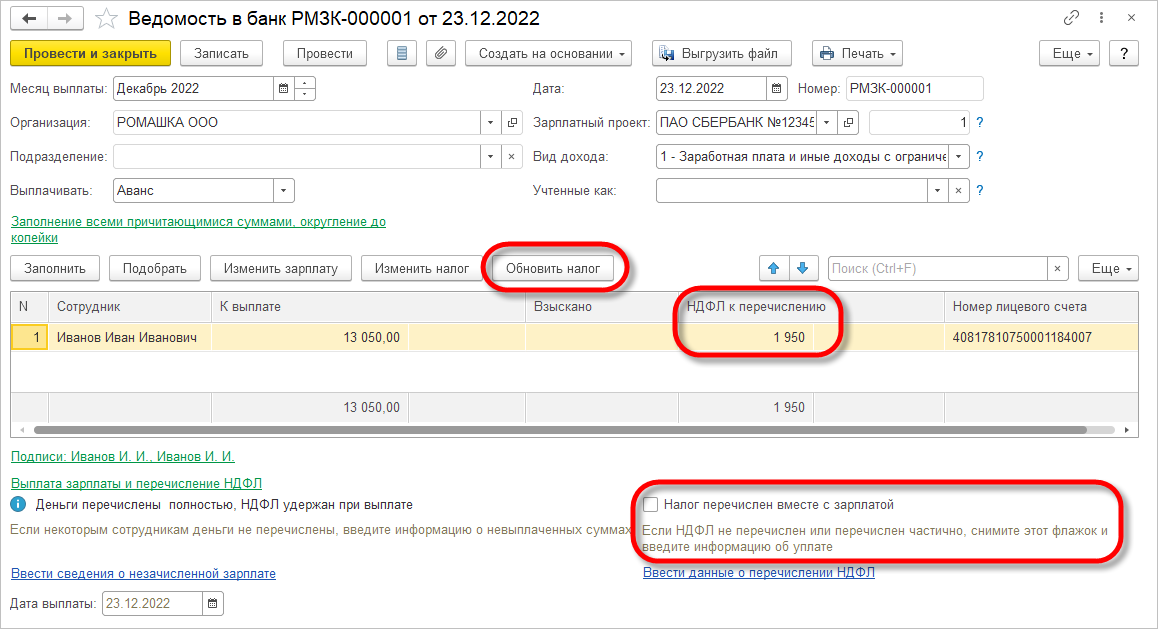

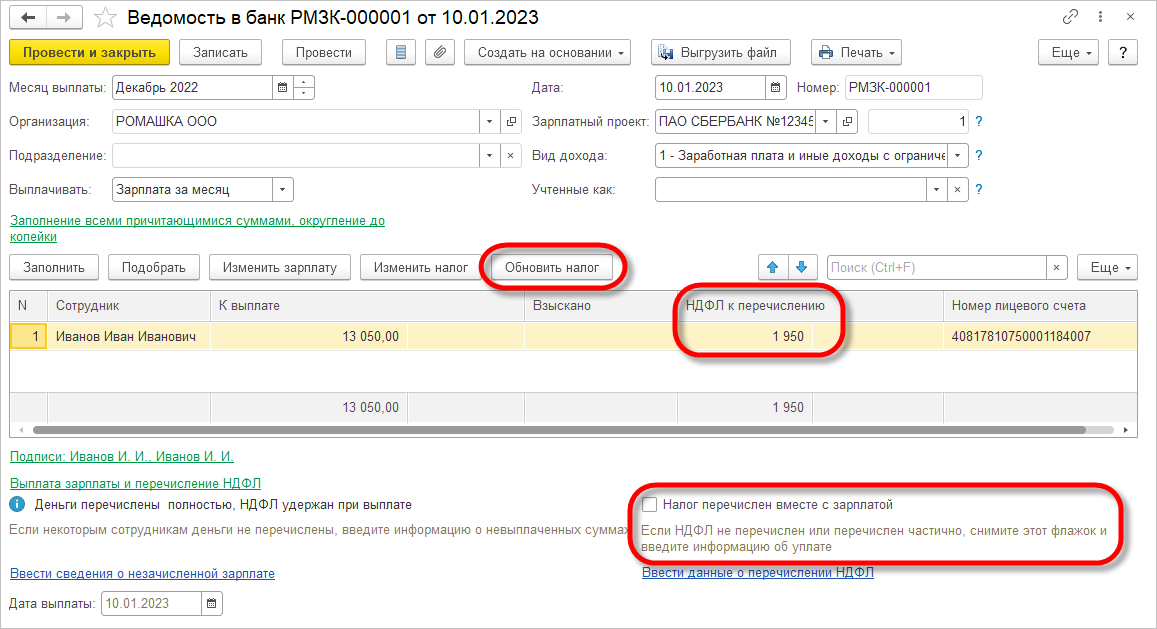

Сумма к выплате в ведомости на выплату начислений за первую половину месяца не может быть изменена задним числом. Она должна остаться прежней. Поскольку эта сумма была определена как разница между начисленным доходом и НДФЛ, имеет место факт удержания НДФЛ. Чтобы заполнить суммы удержанного НДФЛ в ведомости, нужно выделить все строки (Ctrl + A), нажать кнопку "Обновить налог". При этом, поскольку НДФЛ не был перечислен в день выплаты по этой ведомости, необходимо снять флажок "Налог перечислен вместе с зарплатой". После этих изменений нужно провести документ.

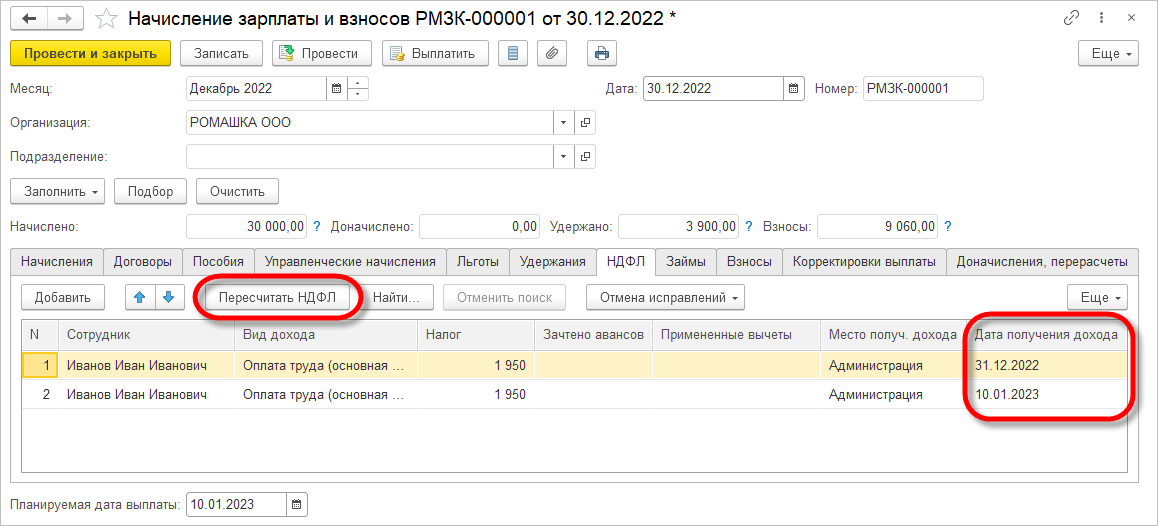

В документе "Начисление зарплаты и взносов" необходимо пересчитать НДФЛ. Суммы налога будут соответствовать датам фактического получения дохода для каждой части начислений за декабрь 2022. Для начислений за первую половину декабря 2022 дата фактического получения дохода будут определена в соответствии с действовавшим до 1.01.2023 п. 2 статьи 223 НК РФ как последний день месяца, за который начислен доход. Для остальных начислений дата фактического получения дохода будет определена в соответствии с пп. 1 п. 1 статьи 223 НК РФ как дата выплаты дохода. При этом используется планируемая дата выплаты в левом нижнем углу документа.

В ведомости на выплату заработной платы также необходимо обновить суммы налога. Если был включен флажок о перечислении налога вместе с зарплатой, его следует снять, поскольку сумма фактически перечисленного налога не будет соответствовать сумме налога в ведомости. Перечисление налога в бюджет можно отразить в учете с помощью документа "Перечисление НДФЛ в бюджет", указав в нем фактически перечисленную сумму. Помимо этого с 2023 года целесообразно рассмотреть вариант отражения в учете перечисленного НДФЛ по факту направления уведомления об исчисленных суммах налога.

После выполнения описанных действий начисления за первую половину декабря и налог с них будут отражены в учете НДФЛ в декабре 2022, а остальные начисления - в январе 2023.

Поскольку после изменения сумм доходов в налоговом периоде может сложиться ситуация, когда ранее не были применены налоговые вычеты за декабрь 2022, но в связи с появлением полученных в декабре 2022 доходов возникает необходимость их применить, может потребоваться перерасчет налога за 2022 год. Выполнить его можно вводом в январе 2023 года документа "Перерасчет НДФЛ" за 2022 год.

Вступайте в нашу телеграмм-группу Инфостарт