Содержание:

3) НДС при покупке (вычет по НДС)

В Российской Федерации НДС введен с 1 января 1992 года.

Если организация продает товары, работы, услуги она в момент продажи должна

начислить НДС, а далее заплатить его в бюджет. Ставка НДС в большинстве случаев равна 20%. Ставкой 10% облагаются товары, имеющие большую социальную значимость. (например молоко, детское питание, школьные тетради). Ставка 0% используется в международной торговле. (например товары, вывезенные с территории Российской Федерации на территорию государства - члена Евразийского экономического союза).

Чем вкуснее - тем НДС больше)

Существуют организации, которые освобождены от уплаты НДС, например

применяющие УСН.

Если организация платит НДС, то цена на ее продукцию, товар или услугу для покупателя сложится из себестоимости продаваемого товара, размера прибыли, которую хочет получить продавец и суммы НДС, т. е. еще 20% с первых двух составляющих.

Например:

наши затраты на производство единицы товара - 900 руб.

прибыль, которую мы хотим получить - 100 руб.

НДС, который мы должны начислить при продаже - (900 руб. + 100 руб.)*20% =

= 200 руб.

в результате цена нашей продукции

для покупателя составит - 1200 руб.

Мы получим, что НДС за продавца, так как НДС в цене товара, заплатит покупатель. А продавец лишь от своего имени перечислит его в бюджет.

НДС при продаже называют исходящим.

Кроме исходящего существует и входящий НДС. Это тот же самый НДС, но когда мы находимся по другую сторону, когда мы являемся покупателем.

Организация может одновременно быть и покупателем и продавцом, например мы покупаем материалы и делаем из них продукцию, которую потом продаем. Или мы покупаем и перепродаем товар. По закону тот НДС, который организация должна заплатить в бюджет при продаже может быть уменьшен на сумму входящего НДС. Другими словами организация может принять его к вычету.

То, что продавец по итогам квартала заплатит в бюджет есть разница между исходящим НДС и входящим НДС.

Исходя из этого, когда мы выбираем себе поставщика сравнивая цены, нужно учитывать, что есть организации, которые работают без НДС, например применяют УСН. И в этом случае, мы не сможем ничего принять к вычету, и уменьшить тот НДС, который мы должны заплатить в бюджет. Поэтому цену поставщика на УСН мы должны сравнивать с ценой без НДС, если поставщик НДС платит. Только тогда сравнение будет адекватное. Также мы можем уменьшать нашу цену даже ниже нашей нормы прибыли, учитывая, что часть нормы прибыли может быть скомпенсирована входящим НДС.

У нас также может возникнуть ситуация, что в каком-нибудь квартале входящий НДС больше исходящего. В этом случае разницу нам должно вернуть из бюджета государство. В реальной жизни процесс возврата не очень легкий. Налоговая в этом случае проводит проверку в отношении нашей организации. Проверяет наличие счетов-фактур и др. По результатам нам могут уменьшить сумму к возмещению из бюджета. Поэтому бухгалтера часто не заявляют к вычету часть счетов-фактур, а переносят их на следующий квартал, в котором исходящий НДС больше входящего. Стремятся, чтобы в каждом квартале был хоть и небольшой, но НДС к уплате в бюджет. Разумеется это не всегда возможно.

Существует также такое понятие как "авансовый" НДС. Он также бывает входящий и исходящий. Смысл здесь в том, что организации могут работать по предоплате. В этом случае НДС продавец должен заплатить уже при получении аванса. Тоже самое и с вычетом. Т.е. все тоже самое, как и при работе без предоплаты, но НДС начисляется уже по факту оплаты, не дожидаясь момента отгрузки. При этом обязанность начислить НДС при факте оформления реализации не отменяется. Поэтому, чтобы не платить в бюджет, или не брать к зачету "двойной" НДС, в момент отгрузки, или получении товара делается обратная операция той, что мы делали при получении или перечислении аванса.

------------------------------------------------------------------------------------------------------

При оформлении реализации плательщик НДС обязан выставить счет-фактуру или УПД. Счет-фактура выставляется не позднее 5 - ти календарных дней с момента отгрузки товара.

Плательщики НДС обязаны вести книгу продаж.

В бухгалтерском учете начисление НДС при реализации отражается проводкой

Дт 90.03 Кт 68.02.

Уплата НДС производится равными долями по итогам налогового периода не позднее 25 числа каждого из трех месяцев, следующих за истекшим налоговым периодом.

Налоговый период по НДС равен кварталу.

Пример:

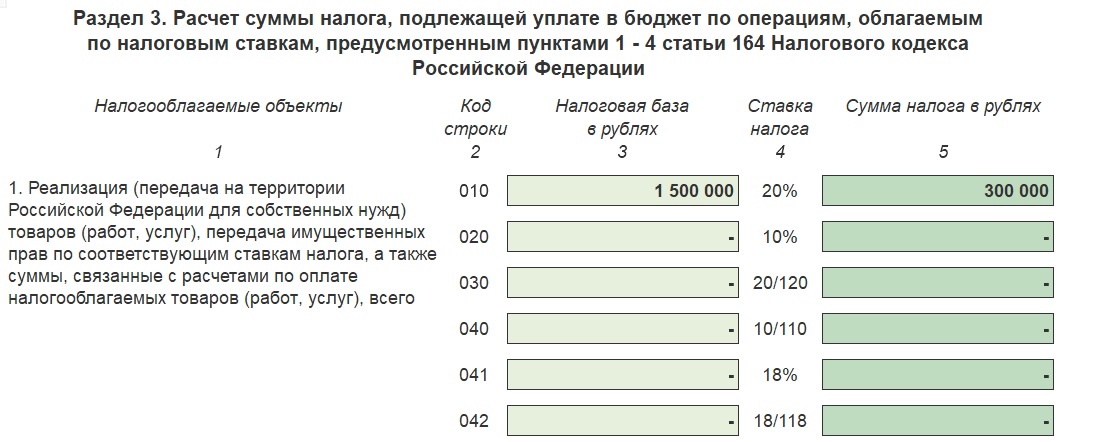

В 1 квартале 2020 года мы продаем нашу продукцию. Себестоимость (затраты, которые мы понесли на ее создание) составили 1 350 000 руб. Прибыль, которую мы бы хотели получить составляет 150 000 руб. Реализация нашей продукции облагается по ставке 20%. Соответственно НДС = (1 350 000 + 150 000) * 20% = 300 000 руб.

Итого цена нашей продукции для покупателя составит 1 800 000 руб.

Если других операций по НДС в первом квартале 2020 года у нас не будет. То мы должны будем заплатить в бюджет 300 000 руб. К примеру:

23 апреля 2020 - 100 000 руб.

22 мая 2020 - 100 000 руб.

19 июня 2020 - 100 000 руб.

А так как НДС был заложен в цену нашей продукции, то фактически НДС оплатил за нас наш покупатель. Поэтому НДС и называют косвенным налогом, затраты по его оплате несет покупатель.

В книгу продаж в этом случае попадет запись с кодом 01:

В 3 разделе декларации по НДС данные по продаже отразятся в сторке 010:

реализация в 3 разделе декларации по НДС

------------------------------------------------------------------------------------------------------

НДС при покупке (вычет по НДС).

Налоговый кодекс РФ позволяет уменьшить НДС, который мы должны заплатить в бюджет на сумму вычета. В самом простом и распространенном случае вычету подлежат суммы налога предъявленные нашими поставщиками, при приобретении у них товаров, работ услуг.

Для определения суммы НДС, подлежащей вычету, налогоплательщики обязаны вести книгу покупок. Для регистрации в ней входящих счет-фактур, предъявленных нам нашими поставщиками.

Входящий НДС в бухгалтерском учете отражается проводкой:

Дт 19.03 Кт 60

Факт принятия НДС к вычету проводкой:

Дт 68.02 Кт 19.03, т.е. в этот момент 19 счет у нас закрывается, с остаток по кредиту 68.02 уменьшается на сумму входного НДС (вычета). Остаток по кредиту 68.02 счета и является той суммой, которую мы должны будем заплатить в бюджет.

Пример:

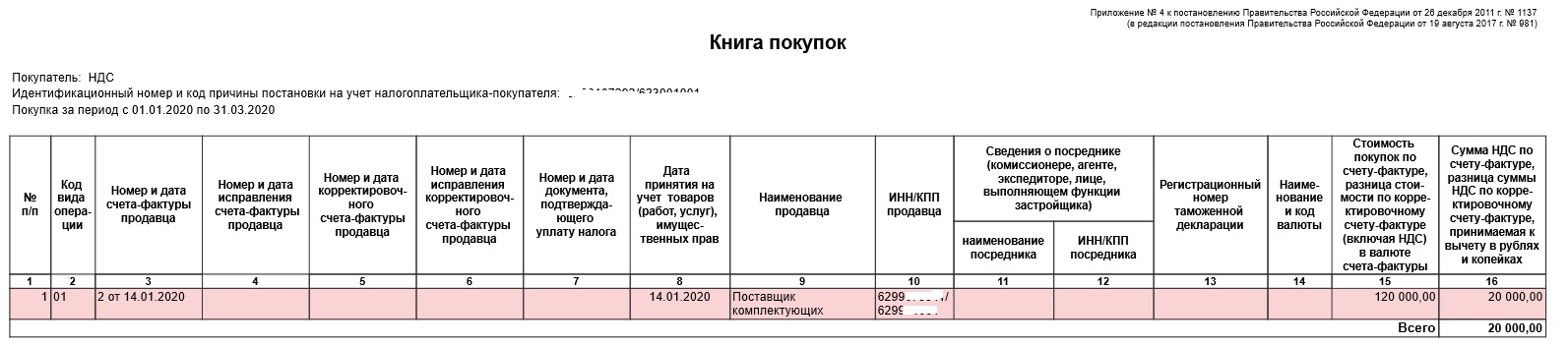

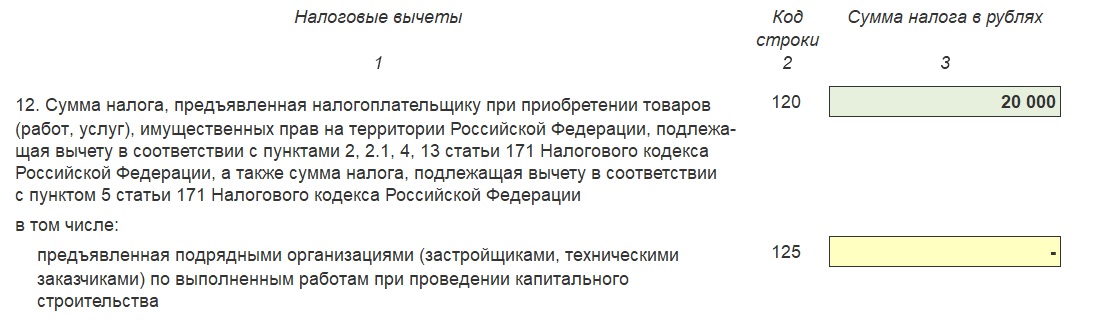

В 1 квартале 2020 года для производства нашей продукции мы закупили у Нашего Поставщика материалы на 120 000 руб. Причем, если из этой суммы 20 000 руб. это НДС, то мы сможем взять его к вычету.

И в бюджет за первый квартал 2020 года мы в итоге заплатим:

300 000 руб. - 20 000 руб = 280 000 руб.

В книгу покупок попадет запись с кодом 01:

В 3 разделе декларации по НДС наши покупки отразятся в строке 120:

покупка в 3 разделе декларации по НДС

------------------------------------------------------------------------------------------------------

При получении предоплаты (аванса) в счет предстоящей поставки товара, работ, услуг наша организация, если она является плательщиком НДС, также как и при отгрузке должна начислить НДС. Кроме того мы должны нашему покупателю выписать "авансовый" счет-фуктуру не позднее 5-ти календарных дней с момента получения предоплаты.

Начисление НДС с аванса в бухгалтерском учете отражается проводкой:

Дт 76.АВ Кт 68.02

Получается, что если при продаже нашей продукции мы сначала получим аванс, а после оформим реализацию, то мы на одну и ту же продажу начислим НДС дважды. Чтобы не возникало такой ситуации, что мы платим в бюджет "двойной" НДС, по закону мы можем принять к вычету "авансовый" НДС в момент реализации. Причем, в том объеме, который соответствует реализации. Т.е. если мы оформляем реализацию только половины товара, который в счет аванса должны будем поставить, то и к вычету в момент реализации мы сможем принять только половину "авансового" НДС, а оставшуюся часть, только в момент оформления к реализации оставшейся части товара.

Принятие к вычету "авансового" НДС в бухгалтерском учете отражается проводкой:

Дт 68.02 Кт 76.АВ, т.е. счет 76.АВ в этот момент у нас закрывается (сальдо по счету становится равным нулю), а остаток по кредиту 68 счета уменьшается на сумму авансового НДС и становится равным НДС, который был начислен при реализации (если реализация оформлена на всю сумма аванса).

Пример:

15.01.20 мы получаем аванс от нашего покупателя - 1 800 000 руб.

При этом мы оформляем счет-фактуру на аванс - Дт 76.АВ Кт 68.02 на 300 000 руб.

В книгу продаж попадает запись с кодом 02.

В 3 раздел декларации по НДС начисленный НДС с аванса отразится в строке 070.

23.01.20 мы оформляем отгрузку на всю сумму аванса - 1 800 000 руб.

В БУ делается проводка на сумму НДС - Дт 90.03 Кт 68.02 на 300 000 руб.

В книгу продаж делается запись с кодом 01.

В декларацию сумма попадает в строку 010.

В декларации сумма НДС подлежащая уплате в бюджет(строка 200):

строка 010 + строка 070 - сумма вычета с нашей покупки(строка 120) =

= 300 000 + 300 000 - 20 000 = 580 000.

Чтобы не получался "двойной" НДС к уплате, принимаем к вычету "авансовый" НДС.

Для этого в Бухгалтерии 3.0 делается документ "Формирование записей книги покупок".

Документ делает проводку Дт 68.02 Кт 76.АВ на 300 000 руб.

В книгу покупок делается запись с кодом 22.

В 3 раздел декларации по НДС 300 000 руб. попадает в строку 170.

В результате сумма НДС к уплате в бюджет строка 200 = 280 000 руб.

------------------------------------------------------------------------------------------------------

Наша организация, выступающая как покупатель, может принять к вычету сумму НДС, предъявленную нашим поставщиком, с суммы уплаченного ему аванса, в счет предстоящих поставок товара, работ услуг.

Другими словами, заплатив поставщику деньги и получив от него счет-фактуру на аванс, мы можем принять НДС к вычету, не дожидаясь поставки товара, которая может, к примеру, пройти уже в следующем квартале.

Принятие к вычету суммы НДС с аванса в бухгалтерском учете отражается проводкой: Дт 68.02 Кт 76.ВА.

Восстановление НДС с выданного аванса происходит после отражения покупки. В бухгалтерском учете делается проводка:

Дт 76.ВА Кт 68.02, при этом счет 76.ВА у нас закрывается и уменьшается остаток по дебету счета 68.02. Остаток становится равным сумме, которую мы можем взять к вычету при оформлении поступления и счет-фактуры входящей.

Пример:

10.01.20 мы перечисляем 120 000 руб. нашему поставщику.

Получив от поставщика счет-фактуру на аванс, мы можем принять его к вычету:

Дт 68.02 Кт 76.ВА на 20 000 руб.

В книгу покупок делается запись с кодом 02.

В 3 раздел декларации по НДС сумма попадает в строку 130.

14.01.20 мы оформляем поступление материалов и счет-фактуру входящую:

Дт 68.02 Кт 19.03 на 20 000 руб.

В книгу покупок делается запись с кодом 01.

В 3 раздел декларации по НДС сумма попадает в строку 120.

Чтобы не получался "двойной" НДС к вычету, восстанавливаем НДС с аванса.

Для этого в программе Бухгалтерия 3.0 делается документ "Формирование записей книги продаж".

Документ делает проводку: Дт 76.ВА Кт 68.02 на 20 000 руб.

Делается запись в книгу продаж с кодом 21.

В 3 раздел декларации по НДС сумма попадает в строку 090.

------------------------------------------------------------------------------------------------------

1) Сделали реализацию:

Дт 90.03 Кт 68.02, книга продаж - код 01, декларация - строка 010

2) Отразили покупку (счет-фактура полученный):

Дт 68.02 Кт 19.03, книга покупок- код 01, декларация - строка 120

3) Получили аванс (счет - фактуры выданный на аванс):

Дт 76.АВ Кт 68.02, книга продаж - код 02, декларация - строка 070

4) Приняли к вычету "авансовый НДС" после реализации ( формирование записей книги покупок):

Дт 68.02 Кт 76.АВ, книга покупок- код 22, декларация - строка 170

5) Перечислили аванс (получили от поставщика "счет-фактуру полученную на аванс")

можем принять НДС к вычету:

Дт 68.02 Кт 76.ВА, книга покупок- код 02, декларация - строка 130

6) После оформления поступления восстанавливаем НДС с аванса (формирование записей книги продаж):

Дт 76.ВА Кт 68.02, книга продаж - код 21, декларация - строка 090

------------------------------------------------------------------------------------------------------

Отчетной формой в налоговую по НДС является "Декларация по НДС", которая сдается раз в квартал, не позднее 25 числа, месяца следующего за тем кварталом, за который отчитываемся.

Ничего сложного в ней нет. Основные ее части это:

1) 3 раздел, в котором содержатся сводные данные по НДС исчисленному при реализации, итоговые суммы по вычетам, суммы НДС, который подлежит восстановлению и другое. Структурно раздел состоит из двух основных частей. Вверху часть, которая называется "Налогооблагаемые объекты" (строки с 010 по 115, строка 118 - итог по разделу), под ней часть - "Налоговые вычеты" (строки с 120 по 185, строка 190 - итог по разделу). В части "налогооблагаемые объекты" отражены суммы, которые увеличивают НДС, который мы должны заплатить в бюджет, а в части "налоговые вычеты" - суммы, которые уменьшают налог. Из итога по первой части вычитается итог по второй. Если результат больше нуля, то он помещается в строку 200 - это налог к уплате. Если результат меньше нуля, он помещается в строку 210 - это НДС к возмещению из бюджета.

2) 8 раздел (книга покупок).

3) 9 раздел (книга продаж).

Если мы сдаем декларацию через внешние программы (Астрал, СБИС), а не через 1С-Отчетность, то как раз тремя xml - файлами она и выгружается (сводная часть, книга покупок, книга продаж).

------------------------------------------------------------------------------------------------------

Вопросы, возникающие у бухгалтеров при подготовке декларации.

Имеются ввиду сложности, возникающие при работе в программах

"Бухгалтерия 2.0" и "Бухгалтерия 3.0".

Основные вопросы, возникающие как у бухгалтеров, так и у начинающих программистов-консультантов, связаны с тем, что они считают, что декларация по ндс, а также книга покупок и книга продаж заполняются по данным бухгалтерского учета (регистра бухгалтерии). А это не так. Декларация по НДС, а также книга покупок и книга продаж заполняются по данным регистров "НДС покупки" и "НДС продажи", а проводки на их заполнение не влияют. Бухгалтера порой вносят корректировки в бухгалтерские проводки. Ожидают увидеть результат в декларации, а его нет, так как нужно корректировать указанные выше регистры. Тут я не говорю о правильности решения корректировать, что-то вручную, но если уж очень нужно, то корректировать нужно и регистры тоже).

Иногда бухгалтера не знают назначение регламентных документов по НДС ("Формирование записей книги покупок" и "Формирование записей книги продаж). В результате довольно часто возникают сложности при принятии к учету основного средства (ОС). Так как при поступлении ОС запись в регистр "НДС покупки" делается не при проведении документа "Счет-фактура полученный", а как раз регламентным документом "Формирование записей книги покупок".

Также бывают сложности, когда в программе некорректные остатки на счетах расчета 60.01(60.02) и 62.01(62.02). Остатки на этих счетах ведутся в разрезе "Документов расчета с контрагентами"(Субконто3). Порой бухгалтера или не знают этого, или не придают особого значения. Делают корректировки по счетам расчета, заполняя только контрагента(Субконто1) и договор(Субконто2). Или просто не знают как найти нужный "Документ расчета" при заполнении. В результате, если остатки в разрезе документов некорректны, программа не сможет корректно определить, когда операция по расчетному счету является авансом. Соответственно не сформируется счет-фактура на аванс.